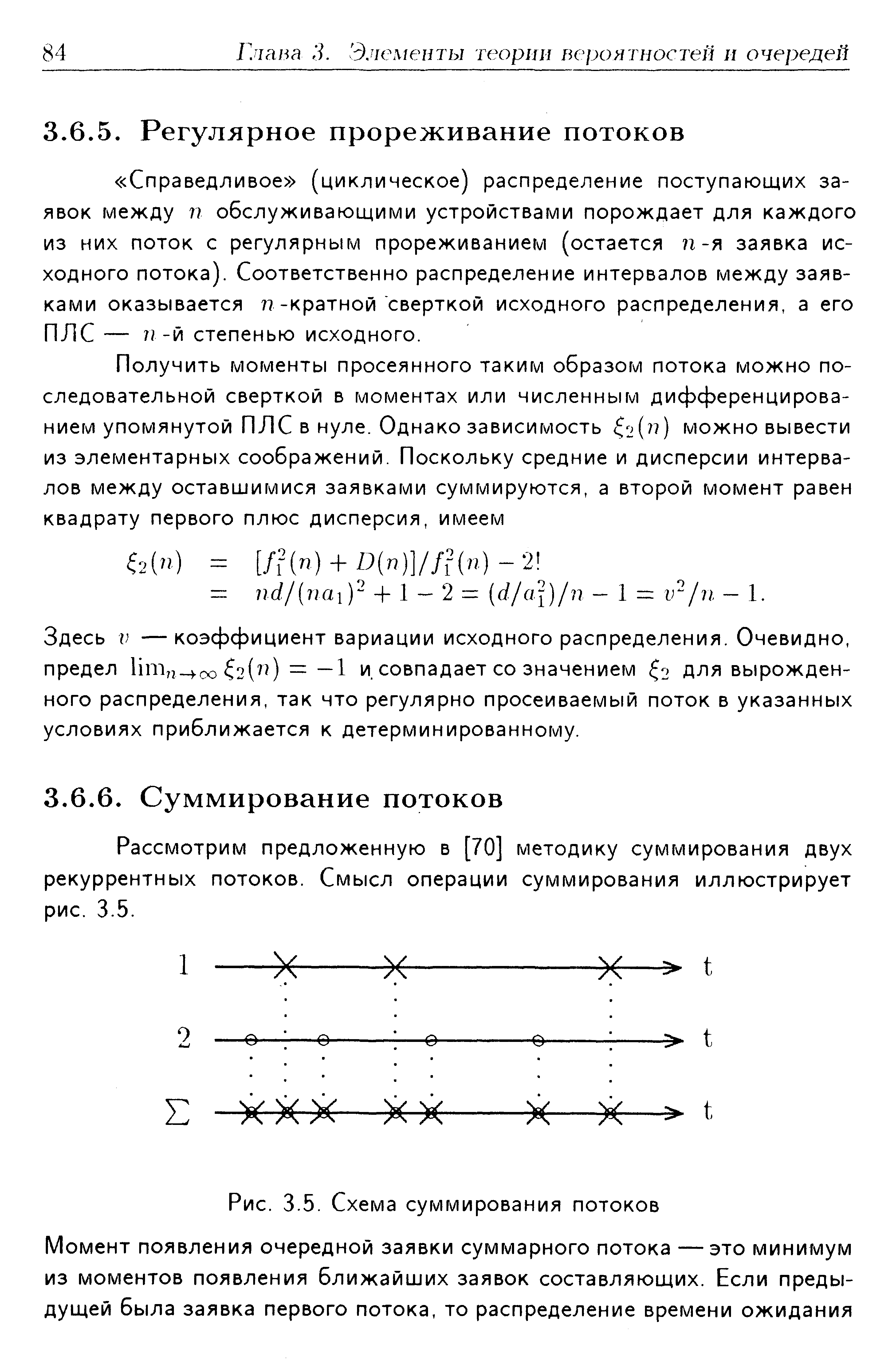

| Рис. 3.5. Схема суммирования потоков |  |

Поскольку отдельные элементы денежного потока не сопоставимы между собой из-за временной ценности денег, т. е. простое суммирование элементов потока невозможно, применяют специальные операции — наращение и дисконтирование. В первом случае все элементы денежного потока приводятся к концу финансовой операции, во втором — к ее началу. В обоих случаях используется схема сложных процентов, предполагающая капитализацию процентов (см. рис. 4.1). [c.138]

Остаток денежных средств на конец месяца (Одк) рассчитывается суммированием остатка денежных средств на начало месяца и сальдо денежного потока за истекший месяц [c.227]

Алгоритм решения задачи идентичен определению текущей дисконтированной стоимости денежного потока, генерируемого в течение ряда равных периодов времени в процессе реализации какого-либо проекта. Отдельные элементы денежного потока относятся к разным временным интервалам, поэтому их суммирование искажает реальную доходность инвестиций. Приведение денежного потока к одному моменту времени осуществляется при помощи функции, называемой текущей стоимостью аннуитета [c.421]

При расчете чистой текущей стоимости применяется функция текущего аннуитета — /4 (формула (16.7)) при равномерном распределении дохода по годам или функция текущей стоимости единицы — /з (формула (16.5)), примененная к каждому элементу потока поступлений от инвестиций, суммированных за прогнозируемый период. [c.425]

Условием успеха инвестиционного проекта служит положительное значение общего сальдо денежного потока, которое находят суммированием итоговых сальдо производственно-сбытовой, инвестиционной и финансовой деятельности предприятия. [c.216]

Сумма текущих стоимостей денежных потоков рассчитывается путем суммирования текущих стоимостей денежного потока за весь планируемый период. [c.107]

Однако процесс вычисления объема собственной продукции не сводится к последовательному расчету потоков по каждой нефти и дальнейшему их суммированию. Дело в том, что на каждом НПП в любой фиксированный момент времени перерабатывается определенная [c.120]

ФИ-эллипсы имеют свои корни в отношении Фибоначчи ФИ и отношениях ряда ФИ. Можно комбинировать ФИ-эллипсы с другими инструментами Фибоначчи, такими как ряд суммирования Фибоначчи, расширения и коррекции. Это позволяет раньше получать признаки того, где может закончиться ФИ-эллипс. Поскольку ФИ-эллипсы развиваются во времени, комбинация инструментов Фибоначчи полезна для подтверждения развития множественных ФИ-эллипсов. Основываясь на знаниях, накопленных нами из анализа расширений, использующих отношение Фибоначчи 1,618, можно заранее рассчитать ценовую цель от амплитуды первой импульсной волны внутри ФИ-эллипса. Независимо от любых будущих фигур движения рынка можно предположить, что, если рыночная цена когда-либо достигнет предварительно рассчитанной ценовой цели, это может также означать конец развития ФИ-эллипса в цене и времени. ФИ-эллипсы на примере наличной японской иены Начиная применять ФИ-эллипсы к рыночным данным, мы сначала показываем на рисунке 5.24 простой дневной график наличной японской иены без добавления каких бы то ни было инструментов. График представляет только поток данных. Такое начало с простой картины позволяет аналитику получить представление о том, как позже ФИ-эллипсы впишутся в общую картину. Набор данных O-H-L- контрастирует со вторым графиком рисунка 5.24. [c.121]

Расчет срока окупаемости более удобно и правильно проводить путем суммирования по периодам времени (шагам расчета) доходов и расходов. Период времени, в котором суммированный (кумулятивный) денежный поток из отрицательной величины переходит в положительную, и является моментом окупаемости, а весь период времени с начала до этого момента -сроком окупаемости. [c.18]

Сумма текущих стоимостей денежных потоков планируемого периода рассчитывается путем суммирования текущих стоимостей денежных потоков за весь планируемый период, включая нулевой год (строки 6, 7, п. 8.3, табл. 3). [c.219]

Стр.8 рассчитывается как разница между стр. А и стр.Б стр.9 рассчитывается суммированием кумулятивного чистого потока реальных денег за предыдущие периоды и чистого потока реальных денег за отчетный год. Например, кумулятивный чистый поток реальных денег в 2002 г. равен — 10000 + 1 700 = —8300 млн р. стр. 10 рассчитывается следующим образом стр.8/(1 + 0,12)", где п — год, за который рассчитывается чистый дисконтированный доход с момента инвестирования. Например, чистый дисконтированный доход в 2002 г. равен 1700/1,12 =1700/1,12 =1080 млн р. стр. 11 рассчитывается суммированием кумулятивного чистого дисконтированного дохода за все предыдущие периоды и чистого дисконтированного дохода за отчетный год. Например, кумулятивного чистый доход в 2002 г. равен — 9 662 +1080 = — 8 582. Если учесть, что объект инвестирования в конце 2009 г. будет продан за 2000 млн р., то чистый дисконтированный доход проекта составит 3729 +------ --------= 3729 + 575 = 4304 млн р. [c.491]

Рассчитаем чистую сегодняшнюю стоимость посредством суммирования умноженных на цену соответствующей примитивной ценной бумаги зависимых от ситуации возвратных потоков, вычитая из этого расходы на приобретение. Получаем [c.131]

Стоимость опциона колл удается получить с помощью умножения характеризующих его зависимых от ситуации денежных потоков на цены Эрроу—Дебре и суммирования по всем ситуациям [c.262]

Сальдо денежного потока по отдельным видам деятельности рассчитывается путем алгебраического суммирования притоков денежных средств (со знаком плюс) и оттоков (со знаком минус) от конкретного вида деятельности на определенном шаге. Суммарное сальдо отражает суммарный итог (приток и отток) денежных средств по двум или трем видам деятельности, рассчитанный на каждом шаге расчета. Накопленное сальдо денежного потока может определяться как разница между накопленным притоком и накопленным оттоком денежных средств или как накопленное сальдо (накопленный эффект) денежного потока нарастающим итогом по шагам расчета. [c.18]

Результаты расчетов (суммарное сальдо) oi операционной и инвестиционной деятельности заносятся в стр. 14 табл. 2.6 по графам 2-6 соответственно. На заключительном этапе определяется сальдо накопленного эффекта.от инвестиционной и операционной деятельности за весь срок использования инвестиционного проекта. Расчет проводится путем последовательного суммирования сальдо суммарных потоков от операционной и [c.82]

Однако использование метода чистой приведенной стоимости для оценки эффективности инвестиционных проектов предполагает необходимость дисконтирования денежных потоков, т. е. выражение будущих денежных потоков через их стоимость в году, когда были произведены инвестиционные издержки. Выполнение этого требования означает, что расходы, которые фирма получила за все годы использования оборудования, должны быть приведены к году 0 - времени, когда осуществлены инвестиции (иначе его называют годом сегодняшнего дня ). Данный расчет можно выполнить путем умножения годовых денежных доходов на коэффициент дисконтирования и суммирования полученных результатов по формуле 2.17 [c.86]

Показатель потребности в дополнительном финансировании (ПФ) в Методических рекомендациях предлагается определять на уровне максимального отрицательного значения показателя, исчисленного алгебраическим суммированием денежных потоков от операционной и инвестиционной деятельности. При этом расчет ведется нарастающим итогом с начала осуществления инвестиционного проекта и до последнего года его функционирования. [c.130]

Параметры участковых материальных потоков определяют путем суммирования объемов работ по всем логистическим операциям, осуществляемым на данном участке. [c.68]

Параметры системных материальных потоков определяются путем суммирования участковых потоков действующей логистической системы. [c.69]

Совокупный материальный поток для всего предприятия оптовой торговли определяется суммированием материальных потоков, протекающих на отдельных участках. Расчет совокупного материального потока для нашего примера представлен в табл. 5. [c.76]

Расчет плановой суммы чистого денежного потока основывается на ранее рассмотренных алгоритмах. Этот показатель может быть определен путем суммирования целевой суммы чистой прибыли и амортизационных отчислений или как разность между суммой поступления и расходования денежных средств в планируемом периоде. [c.423]

Среднегодовые значения доходов и затрат, принимаемые при расчетах экономических показателей изложенным выше способом, характеризуют средний уровень экономичности проекта в целом за длительный срок его осуществления. Поэтому такая методика может применяться только для укрупненных расчетов, имеющих целью предварительно оценить объекты инвестирования с позиций целесообразности вложения средств и отбраковать те из них, которые однозначно следует считать не представляющими интереса. В случае когда величина денежных потоков по периодам деятельности неравномерна (что обычно имеет место в реальных условиях), расчет экономических показателей осуществляется методами моделирования этих потоков и суммирования значений ЧДД отдельных периодов (см. гл. 12). [c.206]

В целом финансовый анализ денежных потоков в горном производстве представляет собой моделирование сложной динамической системы и может быть осуществлен с наибольшей полнотой и детальностью путем соответствующего программирования и многовариантных расчетов на ПЭВМ. Однако общие алгоритмы таких расчетов достаточно просты. В принципе, построение денежных потоков заключается в определении и алгебраическом суммировании по принятым временным отрезкам (шагам) ожидаемых величин притока и оттока денежных средств по всем возможным источникам поступления доходов и направлениям (статьям) расходов. [c.214]

Если исходить из денежных доходов населения, находящихся в соответствии с его денежными расходами, то объективно необходимое количество денег зависит от отдельных видов денежных доходов населения и скорости обращения денег в каждом из этих потоков. Так, отдельно можно выделить выплату предприятиями заработной платы рабочим и служащим (лицам, получающим ее один и два раза в месяц), выплату денежных доходов колхозникам, отдельно пенсии и стипендии. Путем суммирования количества денег, исчисленного по потокам, можно получить более точные данные о всей необходимой денежной массе. Сопоставление величин денежной массы, полученных в результате применения различных исходных баз, позволяет выявить неточности при исчислении и совершенствовать методы определения объективно необходимого количества денег. [c.219]

Отметим, что приблизительная оценка NPV повторяющегося потока может быть найдена суммированием NPV однократных реализаций [c.261]

Первый способ предусматривает суммирование всех денежных потоков, приходящихся на владельцев требований. К таким потокам относятся денежные потоки на собственный капитал (определенные как свободные денежные потоки на акции или как дивиденды), денежные потоки, полагающиеся кредиторам (т. е. основные платежи, расходы на выплату процентов и новые долговые обязательства), а также денежные потоки, в пользу держателей привилегированных акций (обычно это — дивиденды на привилегированные акции) [c.510]

Обратная задача предполагает суммарную оценку дисконтированного (приведенного) денежного потока. Поскольку отдельные элементы денежного потока генерируются в различные временные интервалы, а деньги имеют временную ценность, непосредственное их суммирование невозможно. Приведение денежного потока к одному моменту времени осуществляется с помощью формулы (2.8). Основным результатом расчета является определение общей величины приведенного денежного потока. Используемые при этом расчетные формулы различны в зависимости от вида потока — постнумерандо или пренуме- [c.73]

J макроанализе используются и другие важные подходы щределению ВНП по доходам и расходам. Они связаны с I, что ВНП формируется двумя потоками кругооборота — щональными доходами и расходами. Действительно, то, > затрачено потребителем на приобретение продукта, по-1ено в виде дохода теми, кто участвовал в его произ-(стве. Иначе говоря, существует баланс между суммой входов и суммой доходов, на которые распределяются менты ВНП. Таким образом, ВНП может быть определен 5о путем суммирования всех расходов на покупку всего >ема произведенной в данном году продукции, либо по- дством сложения всех доходов, полученных от производ-sa всего объема продукции данного года. i виде уравнения (равновесного состояния, баланса) это глядит так [c.59]

При этом получаемая при суммировании дисконтированных бездолговых денежных потоков ожидаемая остаточная стоимость предприятия окажется оценкой стоимости всего инвестированного в предприятие к моменту его перепродажи капитала. Таким образом, для оценки стоимости его собственного капитала (то есть рыночной стоимости предприятия как такового) необходимо будет еще вычесть планируемую на рассматриваемый момент долгосрочную (выходящую за пределы рассматриваемого финансового периода) задолженность предприятия. [c.206]

Теоретическая стоимость акции с изменяющимся темпом прироста ди видендов находится суммированием стоимости дисконтированного потока ожи даемых дивидендов за период, когда они меняются, не подчиняясь какой-либо закономерности, и дисконтированной стоимости акции на конец этого периода [c.124]

Здесь Ff — ожидаемый приток (отток) денежных средств за период t k — цена капитала проекта 6 Отток денежных средств (расходы по проекту, такие как за траты на приобретение оборудования или строительство зданий) трактуется как отрицательный элемент денежного потока В оценке проектов 5 и L только F0 отрицателен, но в большинстве проектов, таких как строительство трубопро вода на Аляске, строительство электростанции или проектирование компьюте ров типа IBM, отток происходит в течение нескольких лет, прежде чем начнется производство и появится приток денежных средств. Также заметим, что формула (7.1) не привязана к точному временному интервалу, так как приток и отток могут происходить в любой период, принятый за основу, — поквартально или помесячно, в этом случае суммирование идет уже не по годам, а по кварталам или месяцам соответственно.7 [c.214]

Чистый приведенный эффект (NPV) определяется суммированием дис контированных элементов денежного потока по цене капитала проекта Проект принимается, если NPV > О [c.233]

Теперь ценность Rediff. om как фирмы можно оценить через суммирование ценности дисконтированных денежных потоков, равной 474 млн. долл., и ценности опциона на расширение на розничном рынке (155 млн. долл.). Верно то, что оценка дисконтированных денежных потоков основана на высоких темпах роста выручки, но весь этот рост, согласно допущениям, возникает в Интернет-порталах как в сфере бизнеса, а не как в электронной торговле. [c.1077]

Смотреть страницы где упоминается термин Суммирование потоков

: [c.84] [c.96] [c.41] [c.580] [c.264] [c.9] [c.116] [c.36] [c.131] [c.71]Смотреть главы в:

Теория очередей и управление запасами -> Суммирование потоков