Предложение денег. Сокращение предложения денег [денежной массы) обычно связано с падением ВВП. [Компоненты предложения денег и их роль в макроэкономике являются предметом гл. 13-16.) [c.269]

Совокупный спрос на деньги, Dm, определяется путем сложения на горизонтальной оси величины спроса на деньги как на активы, D8, с величиной спроса на деньги для совершения сделок, Dt. Прямая спроса на деньги для совершения сделок вертикальна, поскольку предполагается, что она зависит от номинального ВВП, а не от процентной ставки. Спрос на деньги как на активы изменяется обратно пропорционально процентной ставке, так как владение наличными деньгами и чековыми вкладами, которые не приносят процентов, сопряжено с альтернативными издержками. Совмещение кривых предложения денег (денежной массы), Sm, и совокупного спроса на деньги, Dm, дает картину денежного рынка и определяет равновесную процентную ставку, /,. [c.282]

Основная функция ФРС состоит в регулировании предложения денег (денежной массы) в экономике. [c.293]

Модель предложения денег. Денежный мультипликатор. [c.12]

Предложение денег — денежная масса, находящаяся в обращении. В узком смысле — Ml, в более широком —Ml (наличность плюс банковские депозиты). [c.432]

Понятие денежного обращения. Условия нормального функционирования денежного обращения. Спрос на деньги и предложение денег. Денежная масса и скорость обращения денег. Денежные агрегаты. Ссудно-депозитная эмиссия. Сущность и механизм денежного мультипликатора. [c.7]

Банки, таким образом, регулируют предложение денег, денежное обращение в стране, кредитные отношения, что в целом и представляет собой монетарную политику. Безусловно, коммерческие банки сами не могут подняться до столь высокого понимания проблем национальной экономики. Это прерогатива и удел Центробанка, который, хорошо зная деятельность коммерческих банков, управляет их деятельностью и направляет ее, прямо или косвенно, в нужное экономическое русло. [c.402]

Вышеизложенный анализ денежного рынка показал, что главная стратегическая задача Центрального банка должна состоять в том, чтобы снабдить экономику нужным количеством денег, создать долговременные условия для ее неинфляционного развития. Вместе с тем Центральному банку приходится решать другие экономические проблемы, прямо не связанные с инфляцией, но которые могут ее провоцировать. Так, если взять страны с развитыми рыночными отношениями, то здесь для предотвращения надвигающегося спада производства Центральный банк может использовать имеющиеся в его распоряжении сильно действующие инструменты денежной политики. В этой ситуации Центральный банк, как правило, начинает увеличивать предложение денег. Денежный рынок на это реагирует понижением их цены, то есть ставок банковского процента. Происходит удешевление кредита и они становятся доступными для производителей, которые, одолжив деньги у банков, направляют их на финансирование капитальных вложений, увеличивают производство и предложение товаров и услуг. [c.183]

Какова же природа современных денег С одной стороны, государство выпускает в обращение деньги как законное средство платежа в экономике. Предложение денег (денежную массу) обеспечивает по согласованию с правительством Центральный банк страны. В таком слу- [c.438]

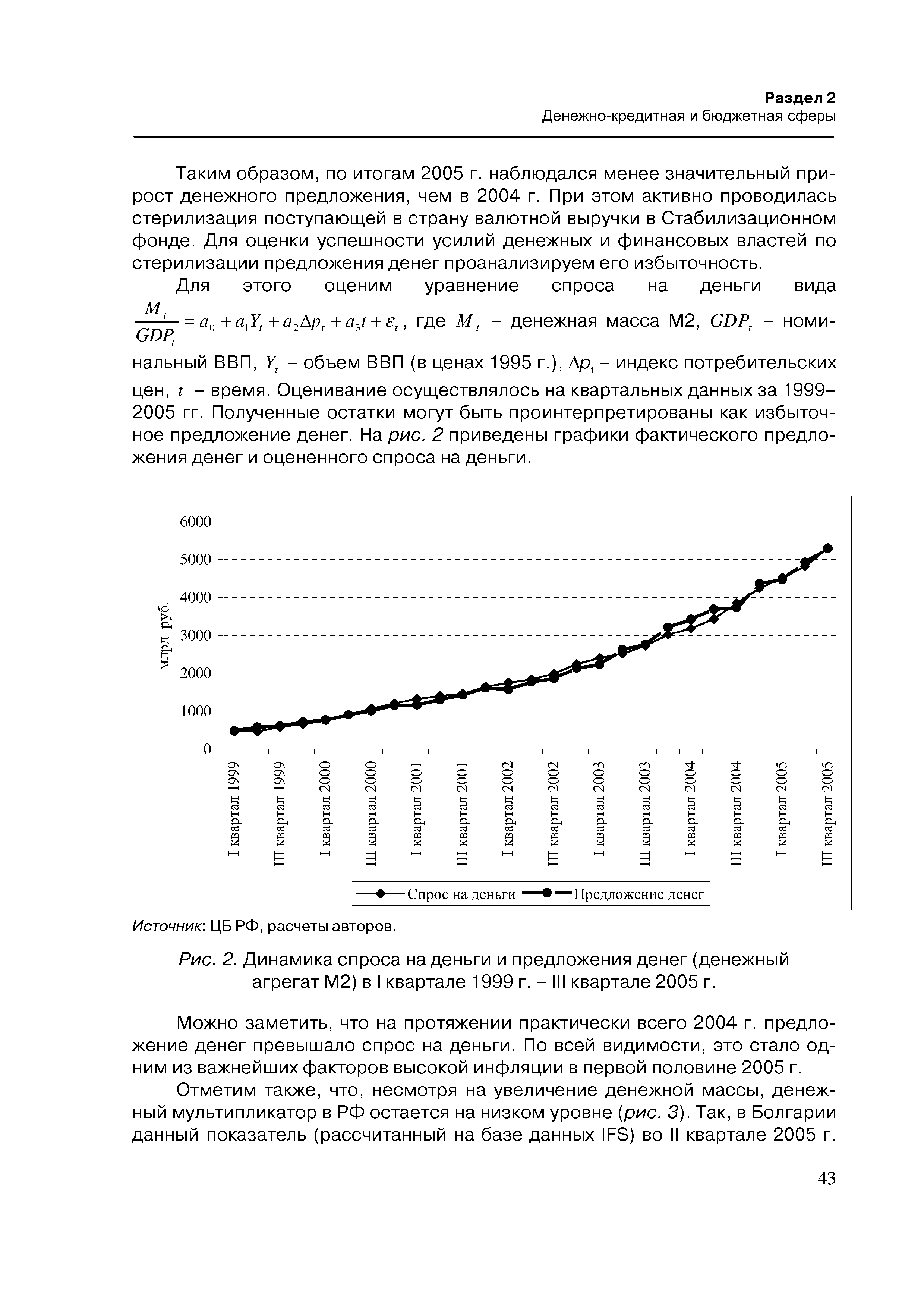

| Рис. 2. Динамика спроса на деньги и предложения денег (денежный агрегат М2) в I квартале 1999 г. - III квартале 2005 г. |  |

Вернемся к вопросу, которым начинается эта глава. Если президент и Конгресс США принимают решение о сокращении правительственных расходов, направленное на уменьшение бюджетного дефицита, в чем должна заключаться реакция ФРС Нам известно, что расходы правительства — одна из детерминант положения кривой совокупного спроса. Когда правительство сокращает расходы, совокупный спрос будет снижаться, что приведет к уменьшению объемов производства и повышению уровня безработицы в краткосрочном периоде. Если ФРС стремится предотвратить неблагоприятные последствия финансово-бюджетной политики, она предпринимает действия, направленные на расширение совокупного спроса, увеличивая предложение денег. Денежная экспансия ведет к снижению процентных ставок и стимулирует потребительские и инвестиционные расходы. Адекватная монетарная политика позволяет не допустить снижения объема совокупного спроса на товары и услуги. [c.713]

Наиболее важным при этом является денежный рынок. Структура уравнений, описывающих зависимости на этом рынке, отличается от народнохозяйственных зависимостей, причем, основное отличие относится к предложению денег. [c.132]

В плановой экономике управление осуществляется путем регулирования преимущественно натуральных пропорций. Денежные потоки являются как бы зеркальным отражением физических объемов продукции и услуг в стоимостных измерителях. Не может быть излишка или недостатка денег и, следовательно, инфляции. В условиях рыночной экономики денежные потоки приобретают самостоятельное значение. При наличии рынка денег именно спрос и предложение денег оказывают определяющее влияние на решения, принимаемые институциональными единицами, — решения о купле-продаже, распределении ресурсов, использовании капитальных вложений. Излишняя эмиссия денег или их недостаток приводят к изменению спроса и предложения, колебанию цен и процентных ставок и, как следствие, ускорению производства или его стагнации. [c.437]

Величина национального продукта определяет потребность в деньгах, а величина денежного оборота — предложение денег. Как следует из самого способа задания, уравнение обмена — это тождество, которое должно выполняться всегда. Изменение одного из параметров автоматически приводит к изменению других. Это означает, что, с одной стороны, рост реального сектора экономики не возможен без роста денежной массы, а с другой — изменение величины денежной массы должно отражаться на номинальной величине валового внутреннего продукта. [c.445]

С точки зрения теории спроса и предложения показатель денежной массы отражает предложение денег в экономике. Именно поэтому параметры денежного обращения и прежде всего количество денег в экономике — важнейшие макроэкономические показатели, от точности исчисления которых во многом зависят целенаправленность и результативность мер государственного регулирования. [c.460]

Предложение денег в современном мире определяется, как правило, величиной безналичной эмиссии. Размеры этой эмиссии зависят не только от размеров денежной базы, но и от уровня развития и условий функционирования коммерческих банков, т.е. от способности банковской системы к расширению поступающих в нее средств. Показателем, характеризующим эту способность банковской системы, является денежный мультипликатор. Статистическое изучение этого показателя, т.е. исчисление уровня, выявление факторов его изменения и определение степени их влияния, является важнейшей задачей статистики денежного обращения. [c.467]

Вторая группа факторов — денежная масса в обращении, размеры наличной и кредитной эмиссии, кредитов зарубежных стран и МВФ. Агрегат М2 (наличные деньги плюс вклады до востребования и на текущих счетах) следует считать в этой группе оказывающим самое значительное влияние фактором. Воздействие здесь двоякое во-первых, при уменьшении (увеличении) М2 происходит снижение (рост) цен, что влечет рост национальной валюты. Это влияние опосредованное изменение М2 — изменение уровня инфляции — изменение валютного курса. Воздействие второго типа таково изменение М2 — изменение предложения денег для покупки валюты — изменение валютного курса. Например, при темпах роста М2 по сравнению с предыдущим месяцем в январе, феврале и марте 1993 г. в 20, 19, 10% аналогичные показатели по предложению денег на ММВБ составили 26, 25 и 11%. Графики движения курса рубля к доллару США и М2 в Российской Федерации демонстрируют значительную степень согласованности динамики переменных. Коэффициент эластичности валютного куса по М2 считают равным — 1. [c.669]

Уравнение (14-18) показывает, что фактическая денежная масса (М) равна произведению денежного мультипликатора на денежную базу (MB), которая в свою очередь равна суммарным резервам банков (ТУ ) плюс наличность (С), или общему предложению денег со стороны государства. [c.365]

В основном ФРС рассматривалась как агентство, предоставляющее ограниченный круг услуг. Услуги ФРС включали осуществление клиринга и инкассации чеков, регулирование операций банков-—членов ФРС и денежной эмиссии. В самом начале функции ФРС не включали в себя осуществление антициклической денежно-кредитной политики, т. е. ФРС не должна была увеличивать предложение денег во время экономического спада и уменьшать его для борьбы с инфляцией. [c.387]

В предыдущих главах мы уже обсуждали, как ФРС может оказывать влияние на предложение номинальных денежных остатков (наличных денег). Мы также рассматривали тот факт, что часть номинальной денежной массы содержит приносящие проценты депозиты, такие, как счета NOW. Теперь мы упростим анализ, насколько это возможно, и предположим, что центральный банк осуществляет предложение денег в форме беспроцентных депозитов и наличных денег. Пусть также предложение денег не зависит от номинальной процентной ставки, так что график предложения номинальных денежных остатков представляет собой вертикальную прямую (рис. 20-5). [c.530]

Мы допускаем, что ФРС способна полностью контролировать номинальную денежную массу в экономике и что предложение денег не зависит от процентной ставки. Следовательно, график предложения номинальных денежных остатков представляет собой вертикальную прямую. [c.531]

На рис. 20-7 график спроса на реальные денежные остатки накладывается на график предложения реальных денежных остатков. В точке их пересечения предложение денег со стороны ФРС (Л/0), измеряемых с учетом текущего уровня цен (PQ), удовлетворяет все потребности индивидов. Таким образом, в этой точке спрос на деньги равен их предложению. [c.532]

Рисунок 20-8 показывает эффект от увеличения номинальной денежной массы, выпускаемой в обращение ФРС, с Л/0 до Л/, при неизменном уровне цен Ру Такое увеличение номинальной денежной массы ведет к смещению вправо графика предложения реальных денежных остатков. При первоначальной равновесной процентной ставке (/ ) существует избыточное предложение денег. Следовательно, как уже отме- [c.532]

Эффект ликвидности при увеличении номинальной денежной массы. Увеличение номинальной денежной массы при постоянном уровне цен ведет к росту предложения реальных денежных остатков. При первоначальной равновесной ставке процента (г°) существует избыточное предложение денег. Это значит, что наблюдается избыточный спрос на облигации. Цены на облигации идут вверх, и процентная ставка уменьшается до нового равновесного уровня г. Падение равновесной процентной ставки вследствие увеличения номинальной денежной массы при неизменных ценах называется эффектом ликвидности. [c.533]

На рис. 20-9 показан эффект от повышения уровня цен с PQ до Р при неизменности номинальной денежной массы. Такой рост уровня цен уменьшает предложение реальных денежных остатков другими словами, произойдет уменьшение покупательной способности денег. При первоначальной равновесной процентной ставке (г°) будет наблюдаться избыточный спрос на реальные денежные остатки, т. е. при данной процентной ставке индивиды предпочтут обладать большей покупательной способностью. Они захотят хранить меньше облигаций, при этом возникнет избыточное предложение облигаций следовательно, население будет их продавать и цены на облигации начнут [c.533]

Изменение равновесной процентной ставки также происходит вследствие смещения графика спроса на реальные денежные остатки. На рис. 20-10 показан эффект падения спроса населения на реальные денежные остатки. Если в общем индивиды решат хранить меньше денег при любой данной ставке процента, тогда при первоначальной процентной ставке г незамедлительно возникнет избыточное предложение реальных денежных остатков. Полученный в результате избыточный спрос на облигации приведет к росту цен на них, и равновесная процентная ставка будет уменьшена до г - [c.534]

И последнее предположим, что техника осуществления расчетов становится эффективнее, так что население сокращает спрос на деньги при любой данной процентной ставке. Как показано на рис. 20-15, это уменьшит спрос на деньги при любой данной станке процента, включая равновесную ставку г°, даже если предложение денег (M / Рп) и уровень реального дохода (yQ) останутся неизменными. Таким образом, график спроса на деньги смещается из гПц(у0) в mf (у0) и равновесная процентная ставка падает до / - Это означает, что денежный рынок находится в состоянии равновесия при новой комбинации реального дохода — процентной ставки ниже исходного графика LM. Этот график смещается вниз и вправо в результате сокращения [c.538]

Как уже отмечалось, в модели IS-LM в точке пересечения кривых IS к LM находится равновесный уровень реального дохода. Здесь совокупный ожидаемый объем потребления равен реальному доходу, а денежный рынок находится в равновесии. Точное расположение точки равновесия в модели IS-LM зависит от расположения графика IS, которое определяется уровнем автономного потребления, инвестиций, государственных расходов, налогов, а положение графика LM определяется предложением денег. [c.559]

Предложение денег, денежное предложение (money supply) — ликвидные финансовые активы, находящиеся в распоряжении экономических агентов, которые могут быть использованы как платежные средства объем денег, эмитируемый денежными властями для обслуживания потребностей экономики. Предложение денег измеряется денежными агрегатами. [c.259]

Региональный денежный мультипликатор (k) представляет собой коэффициент, характеризующий изменение предложение денег в регионе под влиянием денежной базы региона, внерегиональных компонентов денежной базы и сальдо платежного баланса. [c.134]

Наличие всех денег в экономике является предложением денег. Для характеристики денежной массы применяются различные обобщающие показатели — агрегаты. Вопрос о том, какие активы включать в соответствующий денежный агрегат, остается дискуссионным и окончательно научно не разрешенным. Наиболее узким денежным агрегатом (Ml) считаются наличные деньги (бумажные и монеты), депозиты до востребования и чековые депозиты. В США чековые депозиты составляют примерно 3/4 агрегата М2. Денежный агрегат М2 охватывает Ml, нечековые сберегательные и срочные мелкие депозиты. МЗ — это сумма М2 плюс срочные депозиты и другие активы. Большинство западных экономистов предпочитают использовать денежный агрегат Ml, поскольку он включает активы, непосредственно применяемые в качестве средства обращения. [c.470]

В истории было множество примеров того, как открытие золотых месторождений вызывает инфляцию. Например, когда в XVI в. испанские конкистадоры ограбили туземные племена в Америке и переправили золото из Америки в Европу, там возникла значительная инфляция. Из этого примера можно извлечь и более глубокий урок рост предложения денег (не только предложения товарных денег, которые используются как золото) приводит к росту уровня номинальных цен. Как мы уиидим, это обычно справедливо для любого типа денежной системы. [c.31]

Поскольку изменения объема денежной массы и темпов ее прироста влияют на важные экономические переменные, они могут также влиять и на достижение основных целей развития национальной экономики. Высокий уровень занятости населения, стабильность цен (ситуация, характеризующаяся невысокими темпами инфляции и дефляции), экономический рост, сбалансированность платежного баланса — все эти вопросы прямо или KOI пенно связаны с изменениями совокупного предложения денег и темпов прироста денежной массы. Поэтому оптимальный объем и темпы прироста денежной массы определяются как показатели, которые позволяют достичь этих целей. В последующих главах будет показано, как на самом деле неопределенна концепция оптимальных объема и темпов прироста денежной массы. Проведение денежно-кредитной политики США, I. . системы мер, которые изменяют объем денег, выпускаемых в обращение Федеральной резервной системой (Federal Reserve System, Fed) для достижения целей развития национальной экономики, требует ясного определения самого понятия денег. В частности денежно-кредитная политика должна отвечать следующим критериям [c.44]

Как правило, в прошлом хранение денег в такой форме (монеты, наличные деньги, чековые депозиты) не приносило дохода, т. е. было связано с определенной упущенной выгодой. I 1оэтому естественно считать, что люди должны стараться минимизировать сумму денег, которую они хранят в качестве средства обращения. Если увеличивается совокупное предложение денег (в результате проведения денежно-кредитной политики правительства или, как в прошлом, благодаря открытию месторождений металлов, используемых в качестве денег), следует считать, что расходы общества в целом повышаются. В спою очередь такое повышение расходов может привести к росту валового национального продукта, национального дохода, уровня занятости населения и уровня цен. Уменьшение объема денежной массь в обращении приведет к предсказуемому снижению общественных расходов и соответствующему изменению экономических переменных, связанных с достижением целей развития национальной экономики. [c.46]

Резервы дмюзити.лх учреждении Резервами депозитных учреждений (depository institutions) являются резервы, которые эти институты — финансовые компании, например банки, ссудо-сберегательные ассоциации, сберегательные банки, кредитные союзы, создающие высоколиквидные денежные обязательства, называемые депозитами , — хранят в. федеральных резервных банках, а также наличность, которую эти учреждения хранят в соответствии с резервными требованиями ФРС. Как мы более детально покажем в главе 14, денежно-кредитная политика ФРС полностью определяет объем резервов депозитных учреждений. Таким образом, эти резервы, как и наличные деньги, непосредственно предоставляют предложение денег со стороны государства. [c.49]

При современной системе неразменных денег, когда последние не обеспечены золотом, предложение денег со стороны государства составляет денежную базу (monetary [c.363]

Этот исторический законопроект, создавший институт центрального банка США, был подписан президентом США Вудро Вильсоном и стал законом 23 декабря 1913 г. Как было задумано первоначально, ФРС должна была стать чем-то вроде органа, объединяющего предпринимателей, потребителей, банкиров и федеральное правительство. Ее создатели надеялись, что Фед (the Fed), как ее стали называть, обладала достаточной мощью, чтобы предотвратить финансовые паники (подобно имевшей место в 1907 г.), поскольку она могла давать ссуды банкам (и таким образом обеспечивать их ликвидность) во время денежных кризисов. ФРС первоначально не была задумана как институт для контроля над денежной массой, процентными ставками и объемом кредитования. Скорее она должна была придать эластичность деньгам и банковским резервам. Деньги были эластичными, если предложение денег могло значительно меняться в краткосрочные интервалы в ответ на изменение спроса на деньги со стороны небанковского сектора. Таким образом, ФРС рассматривали не как институт, изменяющий предложение денег для достижения экономических целей, а как учреждение, которое будет изменять предложение денег в соответствии со спросом на деньги. [c.386]

Записи- < между деньгами и пенами Предположим, что центральный банк решил изменить денежную массу с первоначальной величины Л/0 до нового размера СсЛ/0, где (X — постоянная величина, не равная единице. Рисунок 18-12 иллюстрирует эффект такого изменения в случае, когда (X > 1. При этом новая денежная масса превышает первоначальную. Как показано на рис. 18-12/1, увеличение денежной массы повысит спрос на продукцию. Рисунок 18-12J5 показывает рост денежной массы как смещение вправо графика предложения денег. [c.478]

Процентная ставка г — это номинальная ставка процента, при которой данный денежный />ынок находится в равновесии. Естественно, номинальная процентная ставка должна соответственно корректироваться, чтобы гарантировать возвращение рынка в состояние равновесия. Чтобы увидеть, как происходит процесс регулирования, предположим, что на рис. 20-7 номинальная процентная ставка равна гп. При данной процентной ставке, превышающей равновесную, будет наблюдаться избыточное предложение реальных денежных остатков т. е. в общем индивиды склонны хранить меньший объем денег относительно объема денежной эмиссии ФРС. [c.532]

С другой стороны, на рис. 20-14 показано воздействие роста уровня цен при неизменных показателях номинальной денежной массы и реального дохода. Рост цен на товары и услуги с PQ до Р1 ведет к уменьшению реальной покупательной способности денег, с Л/0/ PQ до MQ/РГ Это приводит к смещению графика предложения реальных денежных остатков влево. Эффект реальных денежных остатков ведет к росту равновесной номинальной ставки процента с г° до г1, хотя уровень реального дохода остается неизменным. При этом находится новая комбинация реального дохода — процентной ставки, при которой сохраняется равновесие денежного рынка, но которая расположена выше первоначальной точки. Следовательно, график LMсмещается вверх и влево. Соответственно, падение уровня цен приводит к эффекту реальных денежных остатков, влияющему на процентную ставку, что и отражается в смещении графика LM вниз и вправо. [c.538]