Какую длину средней скользящей лучше использовать Это зависит от того, какой тренд отслеживает аналитик. В отношении долгосрочных трендов наиболее популярна 200-дневная средняя. 50-дневная средняя чаще используется на графиках для отслеживания средне- [c.42]

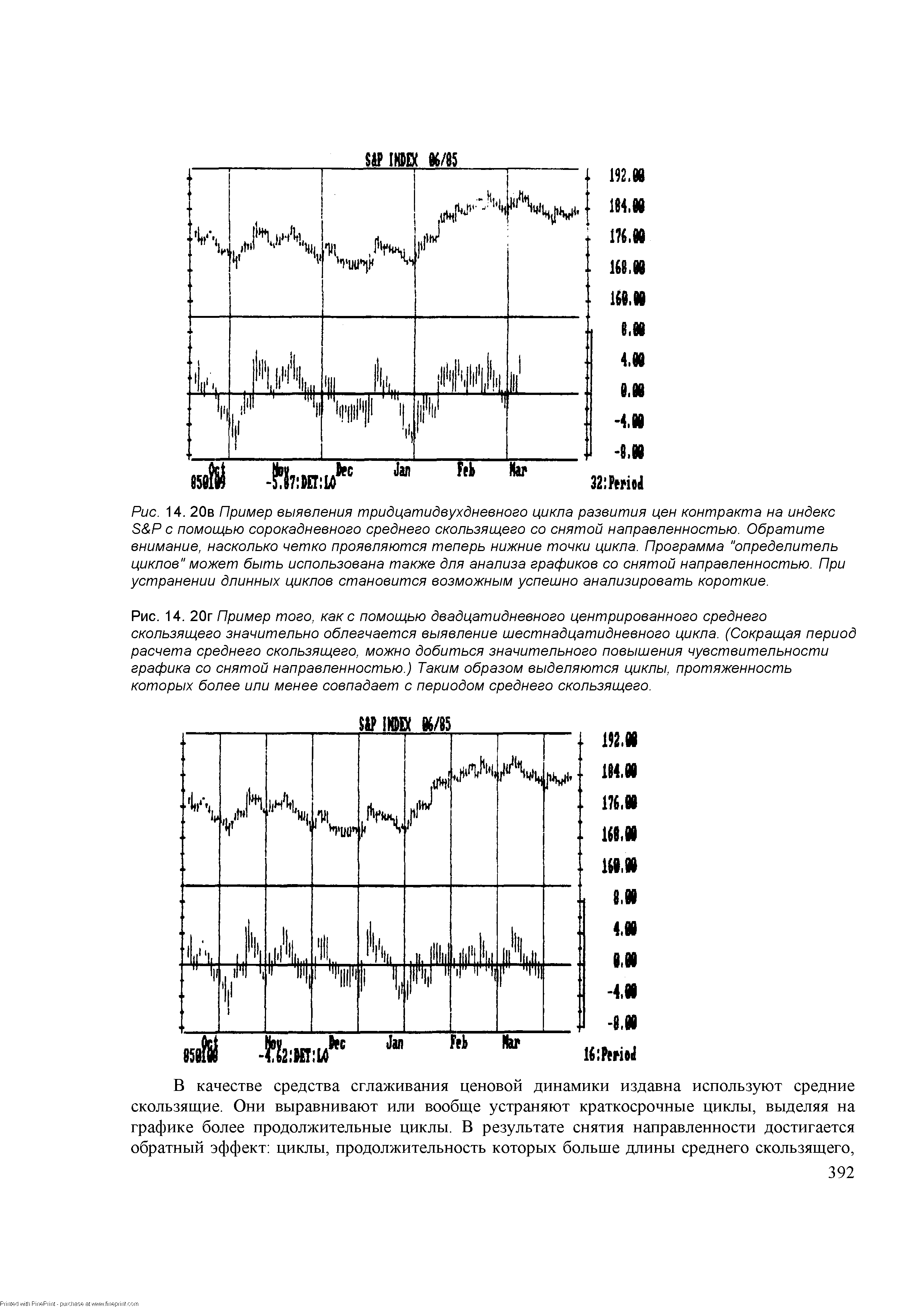

В качестве средства сглаживания ценовой динамики издавна используют средние скользящие. Они выравнивают или вообще устраняют краткосрочные циклы, выделяя на графике более продолжительные циклы. В результате снятия направленности достигается обратный эффект циклы, продолжительность которых больше длины среднего скользящего, [c.392]

В качестве средства сглаживания ценовой динамики издавна используют средние скользящие. Они выравнивают или вообще устраняют краткосрочные циклы, выделяя на графике более продолжительные циклы. В результате снятия направленности достигается обратный эффект циклы, продолжительность которых больше длины среднего скользящего, устраняются, а краткосрочные циклы становятся более четко выражены. Делается это путем устранения воздействия тенденции. [c.479]

В треугольных скользящих средних основной вес приходится на среднюю часть ценового ряда. Фактически, они представляют собой дважды сглаженные простые скользящие средние. Длина простых скользящих средних зависит от четности или нечетности выбранного числа периодов. [c.201]

А разве использование более длинного периода скользящей средней не выполнило бы ту же самую функцию предотвращения "двойных убытков" и удержания вас в рынке [c.40]

Графические пакеты предлагают широкое разнообразие способов размещения средних скользящих. Например, пользователь может поместить одну среднюю скользящую линию сам или скомбинировать две линии для создания сигналов пересечения Длина линий может также отличаться в зависимости от того, размещает ли аналитик долгосрочные или краткосрочные тренды Первый выбор, который, однако, надо сделать — какой тип средней скользящей применить. И позвольте объяснить, почему. Средняя скользящая является просто средним показателем рыночной цены закрытия за выбранный временной промежуток. [c.41]

Компьютеры также позволят вам обнаружить различие между двумя средними. Во время сильного верхнего тренда, например, более короткая средняя скользящая поднимается быстрее, чем длинная средняя. Спрэд между двумя средними будет расширяться. Когда спрэд между двумя средними начинает сужаться, это обычно является ранним предупреждением, что верхний тренд теряет момент (скорость). [c.45]

Как и линии тренда, средняя скользящая помогает определить потенциальные уровни поддержки и сопротивления и предупредить нас, когда происходит изменение тренда. Важно приспособить длину средней к длине тренда, за которым она следует. Средние скользящие можно использовать либо отдельно, либо в комбинации для создания торговых сигналов. Торговые конверты и канал определяют рыночные крайние точки путем измерения, как далеко цена прошла от центральной линии средней скользящей. Средняя скользящая работает лучше всего на рынке с трендом и обычно запаздывает за действием цены. Дальше мы покажем некоторые индикаторы, которые могут предвосхищать повороты рынка и также работают хорошо при меньшей тенденции или при более нестабильном рыночном окружении. [c.48]

Графический анализ достаточно субъективен и с трудом поддается тестированию. Именно поэтому его не так просто переложить на язык компьютерных программ. Что же касается процедур и правил анализа средних скользящих, то они легко закладываются в компьютерную программу, которая потом может выдавать специальные сигналы, указывающие пользователю на наиболее благоприятные моменты для открытия длинных или коротких позиций. Если результаты графического анализа часто оказываются противоречивыми, у аналитиков могут возникнуть разногласия относительно того, к какому типу относится та или иная ценовая модель к треугольникам или, скажем, алмазам на преобладание каких настроений указывают изменения объема бычьих или медвежьих, то сигналы средних скользящих, наоборот, - точны и недвусмысленны. [c.208]

Построение среднего скользящего представляет собой специальный метод сглаживания ценовых показателей. Действительно, при усреднении ценовых показателей их кривая заметно сглаживается, и наблюдать тенденцию развития рынка становится намного проще. Однако уже по своей природе среднее скользящее как бы отстает от динамики рынка. Краткосрочное среднее скользящее (иначе называемое "коротким"), например, пяти- или десятидневное, точнее передает движение цен, чем более продолжительное ("длинное") скажем, сорокадневное. Применение коротких средних скользящих позволяет сократить отставание по времени, однако полностью устранить его невозможно. Короткие средние скользящие более чувствительны к динамике цен, чем длин- ные. На одних рынках целесообразнее использовать короткие средние скользящие, на других эффективнее длинные, как менее чувствительные (см. рис. 9.1 а и б). [c.209]

Длинное " и "короткое " среднее скользящее [c.213]

Давайте продолжим сравнение длинного и короткого средних скользящих. Хотя более длительное значение работает лучше при устойчивой тенденции, при ее повороте оно много "теряет". Сама нечувствительность такого среднего скользящего (оно, как мы уже показали, следует за тенденцией с большим отставанием), с одной стороны, помогает избежать ложных сигналов во время краткосрочных коррекций рынка, с другой, может сослужить трейдеру плохую службу, когда тенденция действительно поворачивает в противоположную сторону. Таким образом, напрашивается еще один вывод более длительное среднее скользящее лучше функционирует при устойчивом движении цен в определенном направлении, а короткое среднее скользящее - при переломе тенденции. Таким образом, очевидно, что использовать только одно среднее скользящее невыгодно по нескольким причинам. Гораздо полезнее использовать при анализе два средних скользящих значения. Однако, пока мы не приступили к обсуждению комбинаций из двух или даже трех средних скользящих, давайте более подробно остановимся на одиночном среднем скользящем и посмотрим, как использовать фильтры и ценовые полосы. [c.214]

Когда цена закрытия фиксируется выше верхней линии (среднего скользящего максимальных цен), поступает сигнал к покупке. Нижняя линия в этом случае используется как указатель защитного уровня, при пересечении которого длинные позиции следует закрыть. Сигнал к продаже возникает, когда цена закрытия фиксируется под нижней линией - при этом уже верхняя линия служит уровнем защиты. При восходящей тенденции нижняя линия может считаться бычьей линией тренда, при нисходящей тенденции верхнюю линию можно сравнить с медвежьей линией тренда. [c.217]

В предыдущем разделе отмечалось, что использование комбинаций средних скользящих имеет ряд преимуществ. Например, иногда лучше применять короткое среднее скользящее, иногда длинное. Использование только одного значения такого индикатора часто приводит к появлению ложных сигналов, в результате приходится прибегать к помощи различных фильтров. Для более четкого и надежного анализа многие трейдеры применяют сразу два или три средних скользящих. [c.217]

Первый способ получил название "метод двойного пересечения". Он означает, что сигнал к покупке возникает, когда более короткое среднее скользящее, поднимаясь, пересекает линию длинного. Например, две наиболее часто используемые комбинации средних скользящих - пяти- и двадцатидневное, а также десяти- и сорокадневное. В первом случае сигнал к покупке возникает, когда кривая пятидневного среднего скользящего, поднимаясь, пересекает линию двадцатидневного, а сигнал к продаже - когда линия пятидневного среднего скользящего опускается ниже линии двадцатидневного. Данный метод представляет собой непрерывно действующую систему, то есть предполагает постоянное наличие открытой позиции - длинной или короткой. Во втором случае десятидневное среднее скользящее поднимается над сорокадневным, сигнализируя восходящую тенденцию, а при нисходящей оно опускается ниже сорокадневного. При одновременном использовании двух средних значений отставание от динамики цен несколько больше, чем в случае с одиночным средним скользящим, но зато возникает меньше ложных сигналов. Мы продолжим обсуждение метода двойного пересечения, когда приступим к разбору вопроса о наиболее удачном применении тех или иных средних скользящих. [c.219]

При втором способе одновременного применения двух средних скользящих пространство между ними рассматривается как своего рода нейтральная зона. Цена закрытия, зафиксированная выше обеих линий, приглашает трейдера открыть длинную позицию - впрочем этот сигнал отменяется, если цены закрытия опять оказываются в [c.220]

Во время коррекций или консолидации может наблюдаться некоторое переплетение кривых средних скользящих, но, в целом, восходящая тенденция сохранится. В эти периоды некоторые трейдеры посчитают нужным реализовать всю или часть прибыли, другие же увидят возможность для открытия новых длинных позиций. Очевидно, что в применении комбинации трех средних скользящих не может быть жестких правил. Все зависит от стиля игрока степени его осторожности и готовности идти на риск. [c.222]

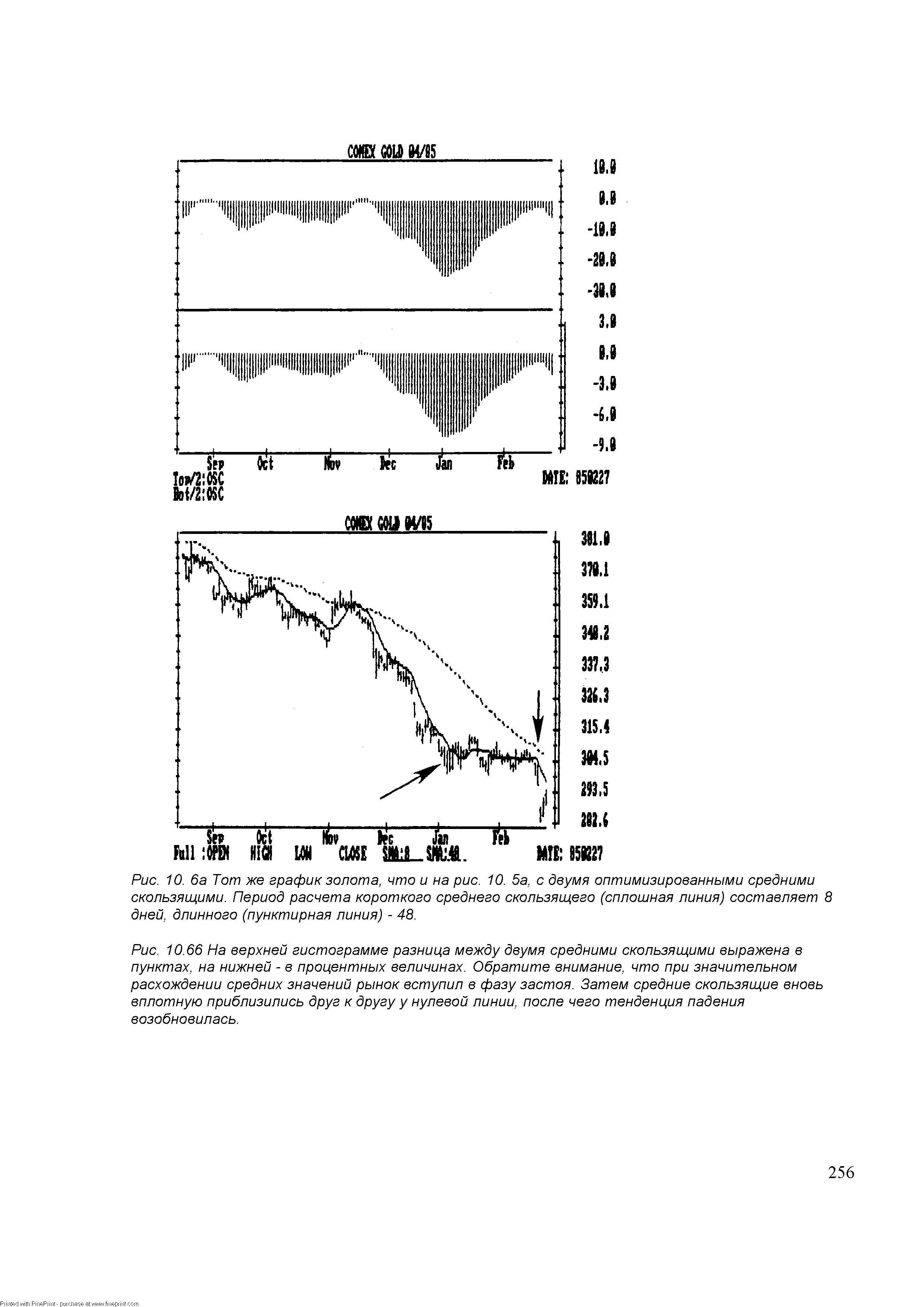

В девятой главе мы уже рассказывали, как два скользящих средних значения могут использоваться для получения сигналов к купле-продаже. Пересечение короткой и длинной линий при движении первой вверх или вниз означает, что нужно занимать соответственно длинную или короткую позицию. Мы также говорили, что комбинации двух средних скользящих можно также использовать для построения осцилляторов. Делают это двумя способами. Первый, наиболее распространенный, заключается в построении гистограммы показателей разности двух скользящих средних значений. Столбцы гистограммы при этом выстраиваются вверх или вниз от нулевой линии в зависимости от значения - положительного или отрицательного - которое принимает величина разности. Осциллятор такого типа применяется для выявления следующих трех типов явлений [c.254]

| Рис. 10. 6a Тот же график золота, что и на рис. 10. 5а, с двумя оптимизированными средними скользящими. Период расчета короткого среднего скользящего (сплошная линия) составляет 8 дней, длинного (пунктирная линия) - 48. |  |

Основные инструменты линии тренда и канала, процентные отношения длины коррекции, средние скользящие, осцилляторы [c.414]

Рис 1 6 Приложение 1 Пример использования линий тренда и средних скользящих в анализе графика спрэда английского фунта и немецкой марки. Кривая спрэда поднимается, показывая, что фунт сильнее марки. В данной ситуации трейдеру следовало занять короткую позицию по марке и длинную по фунту Трейдер работающий с "прямыми" фьючерсами и желающий занять длинную позицию мог бы, используя такой график, выбрать контракт на фунт, а не на марку. Обратите внимание на линии тренда (верхний график) и десяти- и сорокадневное средние скользящие (нижний график). Графики спрэда хорошо подходят для построения большинства технических индикаторов. [c.459]

Как видно из вышеприведенного примера с простым скользящим средним, доля цены каждого из дней в суммарном значении составляла 1/5 (поскольку это было 5-дневное скользящее среднее). При 9-дневном скользящем среднем на каждый из дней пришлась бы лишь 1/9 от суммарного значения то есть чем длиннее период скользящего среднего, тем оно менее зависимо от отдельно взятой цены. [c.219]

Какую длину (период) скользящего среднего выбрать Это зависит от того, какую тенденцию отслеживает аналитик. Для долгосрочных тенденций наибольшее распространение получило 200-дневное скользящее среднее. 50-дневное скользящее среднее чаще других используется на графиках акций для отслеживания промежуточной тенденции. Трейдеры, специализирующиеся на рынках фьючерсов, применяют скользящие средние с периодом гораздо короче — например 40 дней. 20-дневное скользящее среднее используется в еще одном распространенном индикаторе, который будет представлен далее в этой главе. Названные дневные скользящие средние можно перенести на недельные графики, откорректировав период. Например, 50-дневное скользящее среднее соответствует 10-недельному, а 200-дневное — 40-недельному скользящему среднему. [c.96]

Средние скользящие осуществляют непрерывную обратную связь с тенденцией. Так, например, MAs дают сигнал к медвежьему рынку, если их расположение таково, что 200-дневный МА проходит выше остальных. Рынок получает сигнал о возобновлении бычьей тенденции, когда самые краткосрочные средние скользящие, поднимаясь, пересекают более длинные и проходят выше них и когда каждая линия МА снова поднимается. После перекрестного пересечения средних скользящих (MAs) следует ожидать порывистого, беспокойного характера движения цены. Ценовой бар может несколько раз совершать скачки перед прорывом из области, ограниченной инверсионными средними скользящими. [c.97]

Тщательно исследуйте те участки ценовых графиков, на которых появляются те или иные модели свечей. Наиболее важные формирования рассматриваются в контексте с текущей тенденцией, а не с массивными боковыми диапазонами. Всегда уделяйте большое внимание времени тенденции. Некоторые модели демонстрируют бычий настрой рынка в самом начале ценового движения, а медвежий настрой лишь в созревшем состоянии. Понаблюдайте за предыдущими барами, формирующимися внутри различных форм уровней поддержки сопротивления, такими, например, как предыдущие максимумы или минимумы и средние скользящие. Затем визуально сравните длину свечи с предыдущим ценовым движением. Самые значительные события проявятся в объемах превышающих средние и в размере диапазона свечей. [c.326]

Длинный молот достиг при тестировании предыдущего минимума и 50° о-го уровня отката (1) Цена затем закрылась выше 50-дневного среднего скользящего SMA (2) [c.484]

Период расчета скользящего среднего. Скользящие средние помогают распознавать тренды. Растущее скользящее среднее дает сигнал играть на повышение, а падающее — на понижение. Чем шире окно скользящего среднего, тем ровнее и глаже линия. Оборотная сторона медали в том, что чем шире окно, тем медленнее скользящее среднее реагирует на смену трендов. Чем уже окно, тем точнее скользящее среднее отражает цены, но при этом оно больше подвержено ложным сигналам. Если выбрать слишком широкое окно, скользящее среднее не будет отражать многих важных разворотов. Короткие скользящие средние более чувствительны к переменам тренда, чем длинные. Те, что построены менее чем на десяти столбиках, уже не могут служить индикаторами трендов. [c.103]

MA D стартует при разнице между коротким и длинным средним скользящим. [c.141]

Индикатор MA D строится как разность между двумя экспоненциальными скользящими средними с периодами 12 и 26 дней. Чтобы четко обозначить благоприятные моменты для покупки или продажи, на график МАСВ наносится так называемая сигнальная линия — 9дневное экспоненциальное скользящее среднее индикатора. (Дж. Аппель определял длину экспоненциальных скользящих средних в процентах (см. стр. 163). Так, указанным выше периодам расчета трех скользящих средних соответствуют значения 15%, 7,5% и 20 %.) [c.223]

Для анализа рыночных трендов обычно используются две средние скользящие. Как они относятся друг к другу, говорит очень многое о силе или слабости тренда. Два обычно используемых числа среди торговцев — комбинация 55 и 21, 21 и 13, 13и5. Тренд считается бычьим (верхним) пока более короткая средняя находится выше более длинной (см. рис. 15). Любое пересечение короткой средней ниже длинной считается отрицательным. Некоторые аналитики используют средние 200, 100,40,20 и т. д. для той же цели. [c.44]

Краткосрочные трейдеры используют комбинацию 10 и 40 или 9 и 18 (см. рис. 16). Более гороткая средняя скользящая должна находиться выше более длинной, чтобы подтвердить бычий тренд. Пересечение сигналов покупки и продажи дается, когда более короткая сред- [c.44]

Как мы видели, при использовании 3-дневной скользящей средней задержка между раз вира гам и цены и скользящей средней состаидяла то HI ко 1 день. На подвижном рынке по не обеспечило бы адекватного фильтрования. Торговые решения, основанные на поворотах скользящей средней, заставили бы трейдера часто впрыгивать на рынок и выпрыгивать из него, вызывая не только расстройство, но и обеспечивая очень высокие комиссионные издержки. Колее длин паи скользящая средняя уменьшила бы эти гак называемые "качели" (wfiipsaws). [c.85]

Рис, 9. ба Пример метода двойного пересечения. Сигнал к продаже возникает, когда короткое, четырехдневное, среднее скользящее пересекает и оказывается ниже кривой длинного, Двадцативосьмидневного. В данном примере показатели оптимизированы (см. табл. 9.5). [c.219]

Предварительный сигнал, предупреждающий о скорой возможности открытия длинной позиции, подается, когда при нисходящей тенденции четырехдневное среднее скользящее, поднимаясь, пересекает как девятидневную, так и восемнадцатидневную кривые. Подтверждение сигнала происходит, когда девятидневная кривая также пересекает восемнадцатидневную и оказывается над ней. В результате четырехдневное среднее скользящее находится выше девятидневного, которое, соответственно, расположено выше восемнадцатидневного. [c.222]

При повороте восходящей тенденции вниз прежде всего самое короткое и чувствительное среднее скользящее (четырехдневное) должно, опускаясь, пересечь девяти- и восемнадцатидневное, что служит лишь предварительным сигналом о скорой возможности открытия коротких позиций. Тем не менее, некоторые трейдеры могут увидеть в этом пересечении достаточный повод для того, чтобы начать ликвидировать длинные позиции. Затем, если девятидневная кривая опускается ниже восемнадцатидневной, поступает подтверждение сигнала к продаже (см. рис. 9.7 аи б). [c.224]

Итак, между средними скользящими и рыночными циклами существует определенная взаимосвязь. Например, одним из наиболее известных циклов, которым подчиняется развитие фьючерсных рынков, является месячный цикл. Календарный месяц включает двадцать или двадцать один торговый день. Циклы обычно соотносятся с другими - более длительными или короткими. Связь паралельных циклов различной протяженности носит гармонический характер, то есть определяется коэффециентом 2. Так, более крупный цикл -в два раза длиннее, чем исходный, меньший - в два раза короче. [c.231]

Одним из самых больших преимуществ средних скользящих и одной из причин, почему они так широко используются в качестве систем следования за тенденцией, является то, что они воплощают в себе некоторые старейшие принципы успешной биржевой игры. Они позволяют торговать в направлении ценовой тенденции. Такие индикаторы помогают как можно дольше сохранять прибыльные позиции и вовремя закрывать убыточные. Наверное, вы уже когда-то это слышали, верно Несомненно, что даже каждый начинающий трейдер знает эти золотые правила успеха на бирже. Очень важно то, что система, основанная на использовании средних скользящих, заставляет трейдера подчиняться этим правилам, выдавая четкие и недвусмысленные сигналы открытия длинных и коротких позиций, также основаные на данных принципах. [c.236]

| Рис. 14. 20в Пример выявления тридцатидвухдневного цикла развития цен контракта на индекс S P с помощью сорокадневного среднего скользящего со снятой направленностью. Обратите внимание, насколько четко проявляются теперь нижние точки цикла. Программа "определитель циклов" может быть использована также для анализа графиков со снятой направленностью. При устранении длинных циклов становится возможным успешно анализировать короткие. |  |

Скользящие средние — как и линии тренда — помогают определять потенциальные уровни поддержки и сопротивления, а также предупреждают о происходящих в данный момент изменениях тенденции. Важно согласовать длину скользящего среднего и продолжительность тенденции, за которым оно следует. Для получения торговых сигналов скользящие средние можно использовать как отдельно, так и в комбинациях. Торговые конверты и полосы определяют экстремумы рынка через расстояние между ценой и средней линией скользящего среднего. Скользящее среднее действует наиболее эффективно на трендовых рынках и обычно следует за ценовым движением. В следующей главе будут продемонстрированы индикаторы, которые предвосхищают развороты рынка и эффективно действуют в отсутствии ярковыра-женной тенденции. [c.114]

Свинг-трейдеры могут применять эту концепцию для установки границ быков-медведей в любых временных диапазонах. Кстати, более мощным инструментом, нежели средние скользящие, служащим для этой цели, являются откаты Фибоначчи. В первую очередь установите основную тенденцию к повышению или понижению, на которую ориентирует вас установочный набор для открытия позиции. Затем постройте уровни Фибоначчи через экстремальные точки. При восходящих тенденциях избегайте коротких продаж от уровней отстоящих на 38% выше уровня low. Соответственно, при нисходящей тенденции избегайте открытия длинных позиций от уровней, стоящих на 38% ниже предыдущего high уровня. Обязательно наблюдайте за уровнем 62%-го отката в случае его прорыва меняется ось быков-медведей. [c.113]

Рыночные быки и их алчность живут выше 200-дневного среднего скользящего (МА), а рыночные медведи и страх проживают ниже. Этот известный связующий уровень определяет, являются ли широкомасштабные стратегии трендовыми или контр-трендовыми по своей сути. Ралли вынуждают опустошать карманы огромного количества покупателей выше этого важного уровня среднего скользящего, а коррекции вынуждают опустошать карманы огромного числа продавцов ниже данного уровня. В течение одного - трех дней свинг-трейдеры могут применять длинные и короткие стратегии в данных условиях без какого-либо дополнительного обдумывания и пересмотра позиции. Однако долгосрочные позиционные трейдеры должны испробовать различные оборонительные тактики и тщательно подготовиться к осуществлению сделки, если они приняли решение открыть позицию против основного среднего скользящего. Попытайтесь взамен применить классический метод следования тенденции на период удержания позиции. Продавайте акции на откатах, следуйте за ними ниже и покрывайте шорт, выставив stop-ордер для того, чтобы зафиксировать прибыль в период медвежьей тенденции. Разверните стратегию в направлении бычьей фазы тенденции рынка. [c.244]

Смотреть страницы где упоминается термин Длины средних скользящих

: [c.45] [c.215] [c.216] [c.415] [c.142] [c.342]Смотреть главы в:

Внутридневная торговля на рынке forex -> Длины средних скользящих