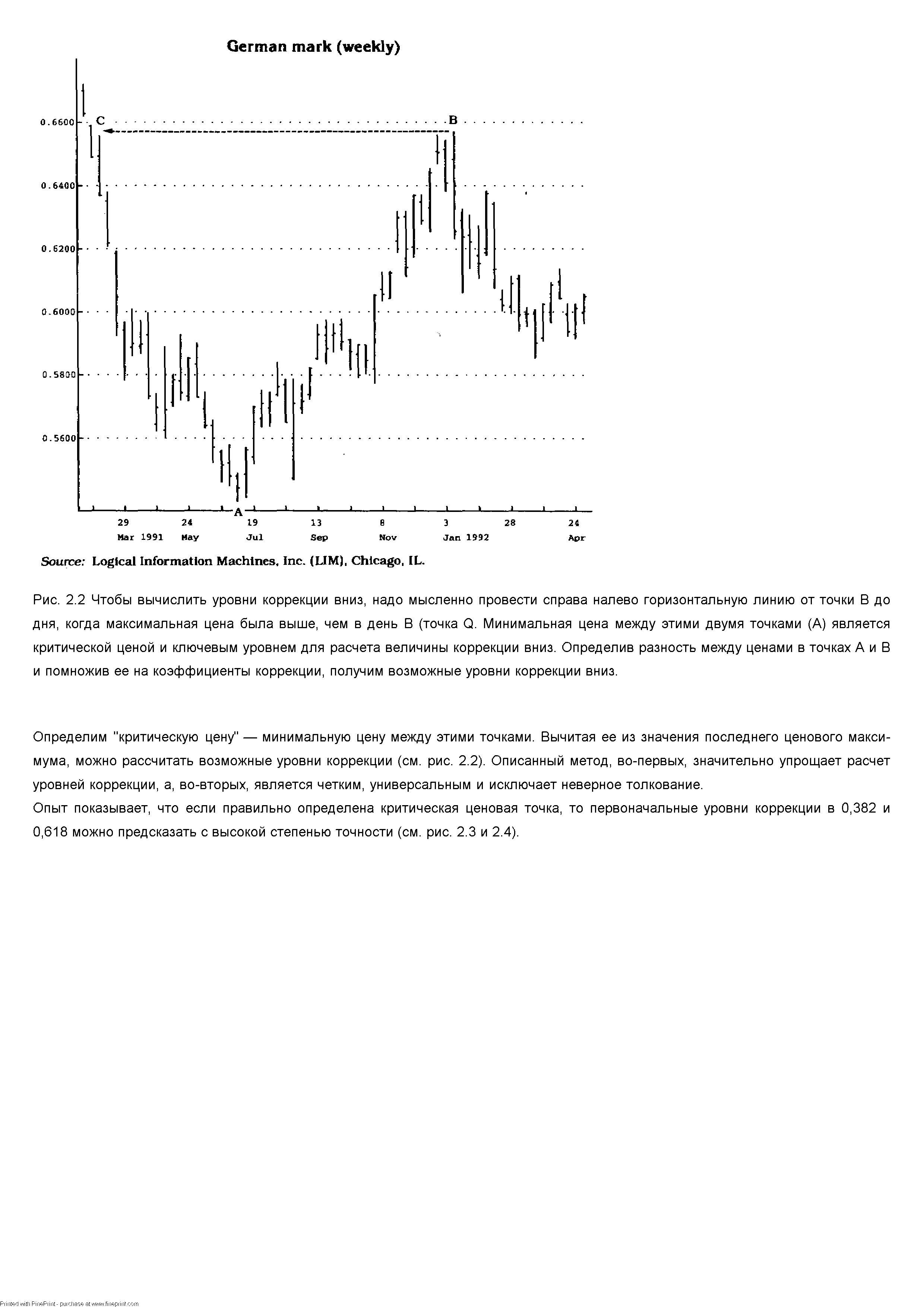

| Рис. 2.2 Чтобы вычислить уровни коррекции вниз, надо мысленно провести справа налево горизонтальную линию от точки В до дня, когда максимальная цена была выше, чем в день В (точка Q. Минимальная цена между этими двумя точками (А) является критической ценой и ключевым уровнем для расчета величины коррекции вниз. Определив разность между ценами в точках А и В и помножив ее на коэффициенты коррекции, получим возможные уровни коррекции вниз. |  |

Некоторые известные приверженцы теории волн успешно применяют ее на практике, но их объяснения конкретных вопросов и ситуаций, как правило, весьма туманны и изобилуют большим количеством исключений и оговорок. Особенное беспокойство у меня всегда вызывал тот факт, что одна и та же теория интерпретируется по-разному разными аналитиками. Я часто шучу по этому поводу если бы десяти "экспертам" по теории волн Эллиота дали один и тот же график, то получили бы десять совершенно различных истолкований. Как можно доверять методикам, основанным на данной теории, например, методу расчета величины коррекции, если сама теория столь туманна Чтобы разрешить свои сомнения и в то же время взять все лучшее из волнового принципа, я разработал свою собственную методику идентификации волн. От общепринятой она отличается простотой, четкостью формулировок и внутренней логикой. [c.75]

Описание D-волнового анализа в данной главе весьма поверхностно, но из него вытекает одно очевидное следствие если аналитик признает, что подъемы и падения на рынке происходят волнообразно, то ему будет несложно перевести ценовые движения в ряд объективных, легко определяемых на графике ценовых моделей. Это значительно упрощает процедуру расчета ценовых ориентиров и величины коррекции, а также обеспечивает последовательность и универсальность методики выявления волн. [c.79]

Общая закономерность состоит в том, что чем больше времени заняло формирование фигуры, тем большее движение рынка за ней может последовать. Во всех остальных отношениях нужна дополнительная информация уровни поддержки и сопротивления, разрывы, процентные величины коррекций, долгосрочные линии трендов и так далее (рис. 3.4.4). [c.110]

Наиболее распространенный подход к работе с коррекциями выражает величину коррекции в процентах от величины предшествующего движения. Этот подход [c.38]

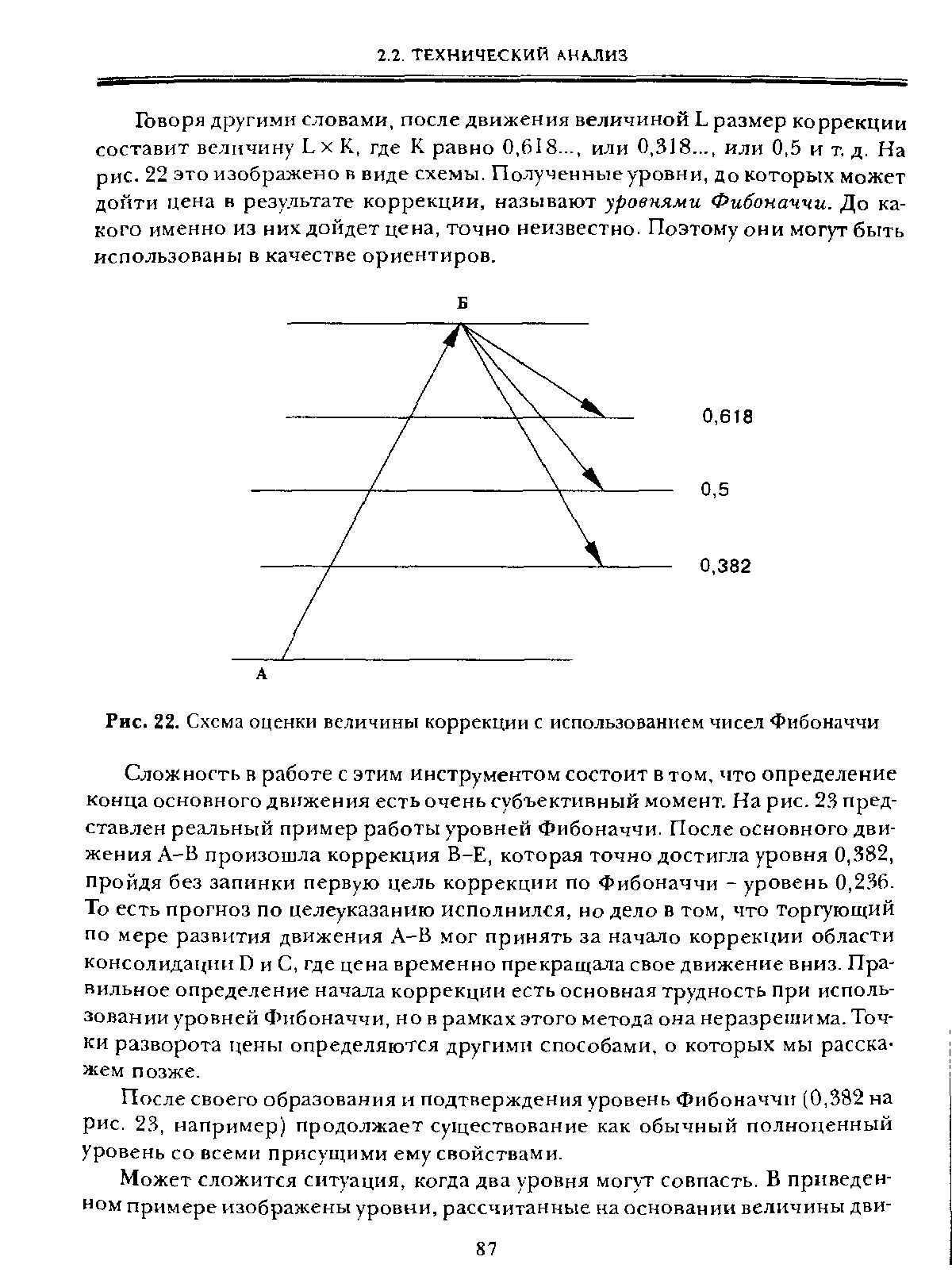

Трудность этого подхода в том, что величину коррекции нельзя предсказать. Коррекция может оказаться возвратом на 38%, 50%, 62% или даже на 100% [c.39]

Хотя и различные в том, что угол движения острее, чем боковое движение волновых комбинаций, двойные и тройные зигзаги могут быть описаны как негоризонтальные волновые комбинации, как предположил Эллиотт в Законе Природы . Тем не менее, двойные и тройные тройки отличаются от двойных и тройных зигзагов не только по углу, но и по задачам. В двойных или тройных зигзагах, первый зигзаг редко является достаточно большим, чтобы создать соответствующую ценовую коррекцию предыдущей волны. Удвоение или утроение начальной формы обычно необходимо для того, чтобы создать адекватный откат цены. В волновой комбинации, тем не менее, первая простая модель часто создает необходимую по величине коррекцию цены. Может показаться, что удвоение или утроение развиваются главным образом для того, чтобы увеличить длительность корректирующего процесса, после того, как ценовые рубежи были по существу достигнуты. Иногда дополнительное время требуется для того, чтобы достичь линии канала (Урок 12 ) или достигнуть большего сходства с другой волновой коррекцией в импульсной волне. Поскольку консолидация цен продолжается, сопутствующие психология и правила соответственно продолжают свою тенденцию (траектория цен - это всего лишь графическое отражение поведения толпы на фондовом рынке или его аналоге ). [c.33]

Итак, Воробьев Н.Н. предложил оптимальный план поиска максимального значения функции F на заданном отрезке, — и выше этот план вам описан Воробьев назвал его Фибо-планом . И именно коэффициенты Фибоначчи (0.382 и 0.618) играют в этом плане ведущую роль В будущем вы увидите, что эти числа соответствуют величине Коррекций, являющихся обязательными спутниками импульсных движений. Но это еще не все [c.25]

| Рис. 22. Схема оценки величины коррекции с использованием чисел Фибоначчи |  |

Очевидно, что на одном и том же графике обе методики оценки разбега второго движения могут давать разные результаты, поскольку в одном случае для расчета используется изменяющаяся величина коррекции, а в другом она не принимается во внимание. [c.239]

Величина коррекции вычисляется по "золотым" коэффициентам сокращения Д(2) — К(З) = Д(2) — K(1)l x 0,618 (или 0,382, или 0,236). [c.240]

Волны 2 и 4 не должны перекрываться. Обычная величина коррекции для волны 4 составляет не более 38% волны 3. [c.311]

Наиболее вероятной величиной коррекции является уровень 38.2 %. Иными словами, цены с большой вероятностью не опустятся ниже, чем на 38.2% от предыдущего роста, а развернутся и продолжат движение наверх. [c.319]

Заметьте, что уровни коррекции на росте идут сверху вниз и знаменуют собой относительное значение величины коррекции. В этой связи нулевая коррекция соответствует максимуму цены, точке В, а показанное на рис. 32.2 положение точки С соответствует приблизительно 20%-ной коррекции. [c.319]

Вновь, пусть ломаная линия AB условно изображает движение котировок ценной бумаги. Точка А — локальный максимум цены на рассматриваемом интервале, В— минимум, а С— соответственно текущее значение цены. Видно, что цены упали с максимума А до минимума Вив настоящий момент находятся в стадии корректирующего движения. Расстояние по вертикали между максимумом и минимумом, т.е. между точками А к В, как и в случае роста, зовется рыночным размахом. Считая величину этого размаха равной 100%, можно ожидать продолжения коррекционного роста до уровней 38.2 и 61.8%. Наиболее вероятной величиной коррекции вновь является уровень 38.2%. То есть цены с большой вероятностью, поднявшись к уровню, определяемому величиной 38.2%, развернутся и возобновят падение. Если, тем не менее, рост цен продолжится, т.е. точка С преодолеет уровень 38.2%, то следующий возможный уровень сопротивления будет лежать на уровне, определяемом второй величиной коррекции Фибоначчи — 61.8%. [c.320]

Диапазон движения от точки В до точки С составляет 13.05 -- 11.25 = 1.80. Возможные величины коррекций Фибоначчи принимаются равными 38, 50 и 62% от величины роста. Это дает следующие значения коррекционных уровней [c.495]

Заметьте, что уровни коррекции на росте идут сверху вниз и знаменуют собой относительное значение величины коррекции. [c.335]

На рис. 4-35 представлен весьма интересный протяженный импульс [с] of Y ранее рассмотренного тройного зигзага (см. рисунки 4-24 и 4-25). Интересен он не только отрицательной величиной коррекции, которую сформировал наклонный треугольник [4] of hi of (iii), но и тем, что в нем не видно резкого разделения коррекций по волновым уровням. Волны именно таких конструкций допустимо [c.182]

В этих целях был проведен расчетный анализ работы установки с увеличенной производительностью. В связи с тем, что колонна К-1 позволяет варьировать нагрузку в достаточно большом интервале, процент отбора бензина в ней был оставлен неизменным (по- прежнему выделяется бензин с концом кипения 160°С). Поэтому в зависимости от нагрузки тарелок корректировалась величина эффективности (к.п.д.) тарелок колонны К-2. Коррекция к.п.д. тарелок проводилась в соответствии с исследованиями, приведенными в работе/16 /. [c.91]

При учете изменения нескольких факторов может быть получен ряд значений коэффициента / для каждого из факторов и соответствующие им коэффициенты /( , Результирующие значения коэффициента коррекции получаются путем перемножения его частных величин. [c.91]

В рассматриваемой модели у = у , у У 1>у = у у, У/j, У г Детерминированные векторы, определяющие величины соответствующих коррекций вероятностных ограничений модели на t-гл этапе планового периода dt=i df , dfj, d — детерминированный вектор ограничений на абсолютные значения математических ожиданий невязок стохастических уравнений модели, описывающих условия производства за t-fi интервал времени Б/, d ril-, Ъг, g , т/- математические ожидания соответствующих случайных параметров задачи. [c.87]

На основе результатов предварительного анализа параметры модели, определяющие объемы перерабатываемых ресурсов, выпуск готовой продукции, производительности технологических установок и процессов, коэффициенты отбора нефтепродуктов, в зависимости от величины вариации принимаются детерминированными или случайными. Ограничения на математические ожидания невязок стохастических условий задачи выбираются в зависимости от вероятностных характеристик случайных величин с учетом рекомендаций экспертов-технологов и работников планового отдела предприятия. Аналогичным образом устанавливаются штрафы за коррекцию решения задачи. Для НПП топлив-но-масляного профиля задача календарного планирования включает порядка 1400 переменных, 940 уравнений, 300 верхних и 280 нижних граничных условий. Коэффициент заполненности матрицы условий задачи равен 0,21. [c.178]

Волновая теория Эллиотта представляет собой систему эмпирических правил о количестве восходящих и нисходящих волн в истории движения рынка. Согласно этой теории, движение рынка состоит из циклов по 8 волн в каждом, из которых 5 волн направлены в сторону тренда, а 3 - в противоположную сторону. Так, на бычьем рынке 5 волн каждого цикла направлены вверх и 3 волны направлены вниз, а на медвежьем рынке 5 волн направлены вниз и 3 - вверх (см. рис. 5.1). Первые 5 волн цикла называются импульсом, а входящие в него волны -импульсными подволнами. Последние 3 волны называются коррекцией. Величина импульсных подволн подчиняется определенным правилам вторая волна не может быть протяженнее первой, третья волна не может быть самой короткой, а чаще всего бывает самой длинной, четвертая волна не может опуститься ниже уровня окончания первой (см. рис. 5.2). Кроме того, сочетание мелкомасштабных движений создает крупномасштабное движение того же рода. Соответственно, крупномасштабные движения состоят из меньших по масштабу геометрически подобных ему компонентов. Поскольку эти движения объединяются в составляющие движения рынка из пяти и трех волн, они создают повторяющуюся последовательность, которой могут пользоваться аналитики (наряду с приведенными выше правилами, касающимися волн) для идентификации текущих графических фигур, как показано на рис. 5.3. Так как колебания рынка имеют склонность соответствовать скорее основному тренду, нежели идти против него, корректирующие волны часто бывают трудно распознаваемыми до завершения их формирования. Следовательно, прекращение развития корректирующих волн является менее предсказуемым, чем прекращение развития импульсных, и трейдеры должны проявлять гораздо большую осторожность на стагнирующем, коррективном рынке, чем при явно импульсном тренде. Более того, в то время как импульсных волн существует три основных вида, разновидностей коррективных графических фигур имеется значительно больше, причем они могут объединяться, образуя длительную коррекцию большой сложности. В отношении коррекций важно помнить, что только импульсных волн может быть лишь пять. В силу этого, начальное пятиволновое движение против основного тренда никогда не может быть полной коррекцией, а может быть только ее частью. [c.65]

Устойчивая восходящая тенденция характеризуется последовательно возрастающими пиками и впадинами. Это указывает на непрерывный рост бычьих ожиданий инвесторов и соответствующее смещение вверх линий спроса/предложения. Величину отката цен после достижения очередного более высокого максимума можно определить с помощью так называемых долей коррекции . Они показывают отношение длины коррекции к длине предшествующего ценового движения, выраженное в процентах. [c.77]

К 29 апрелю 1991 года Швейцарский франк в обратном движении достиг наименьшего значения на 6666, которое почти точно составляло 62% коррекции. (Только в одном из восьми случаев волна 4 корректируется более чем на 62%). Кроме того, мне казалось, что присутствует пятиволновой цикл для волны "с" волны 4. Именно поэтому я купил еще три контракта 29 апреля по 6711, ориентируясь на первый фрактал наверх на часовом графике. Моя остановка для всех шести контрактов находилась на 6630. Я был остановлен 9 июня на 6630, получив общий убыток в 4,125 по шести контрактам. Вычитание этой величины из моей предыдущей прибыли дало мне значение общего дохода, составившего 194,100 долларов для всей этой торговой серии. [c.136]

Движение цен на рынке происходит зигзагообразно. Часто цены начинают двигаться в направлении, противоположном господствующей тенденции. И в этом движении спады сменяются подъемами. Задача аналитика состоит в том, чтобы предсказать величину и протяженность во времени таких ценовых движений. Однако все существующие методики прогнозирования уровней коррекции грешат неточностью и применяются бессистемно. Почти не уделяется внимания выбору точек, необходимых для расчета уровней поддержки и сопротивления. Методом проб и ошибок я научился отбирать наиболее подходящие критические ценовые точки и коэффициенты, которые можно успешно применять для анализа любого рынка. Вместо гадания на кофейной гуще я предлагаю объективный метод, позволяющий автоматически прогнозировать уровни коррекции. Далее действие этого метода объясняется на большом количестве конкретных примеров. [c.46]

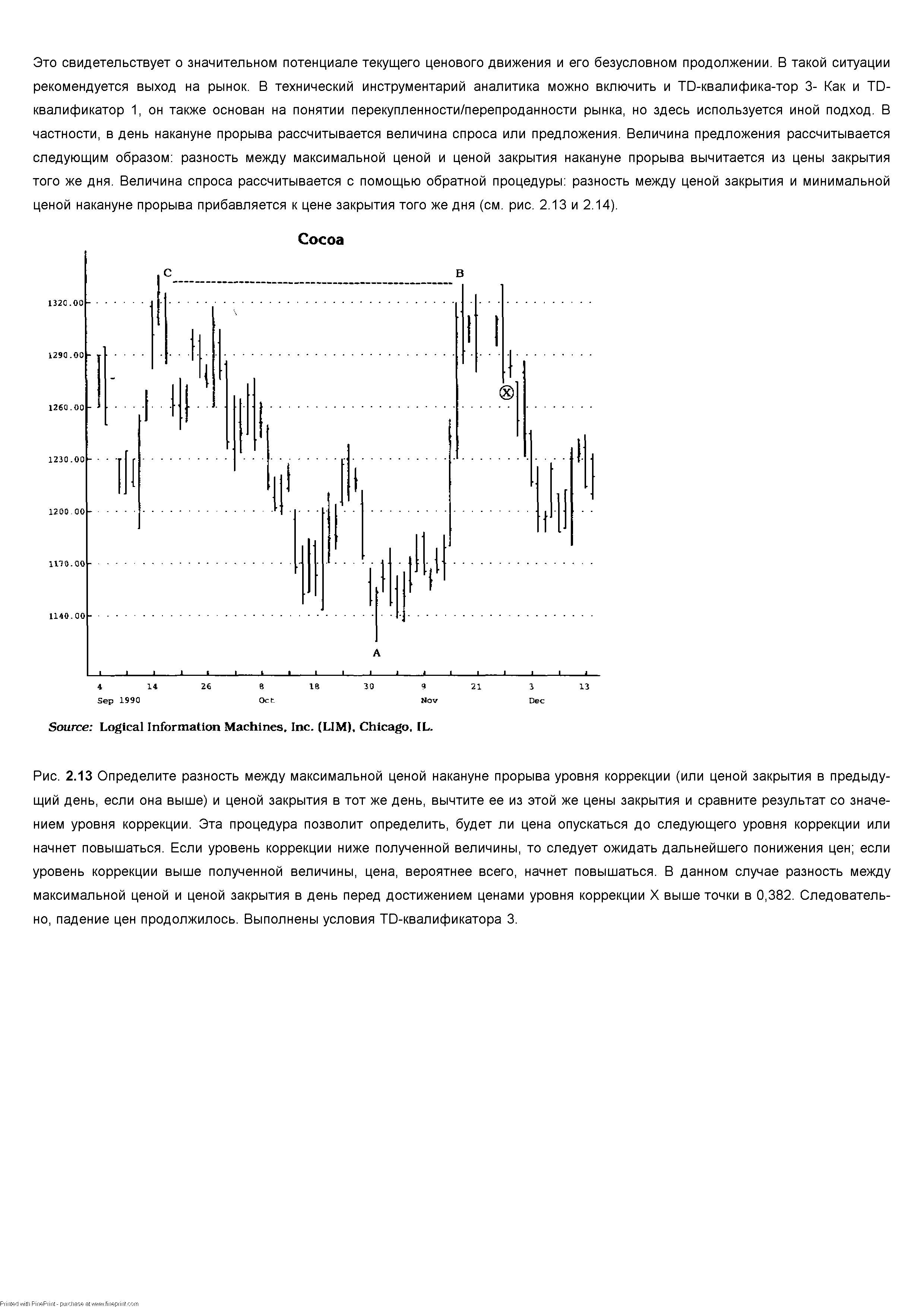

| Рис. 2.13 Определите разность между максимальной ценой накануне прорыва уровня коррекции (или ценой закрытия в предыдущий день, если она выше) и ценой закрытия в тот же день, вычтите ее из этой же цены закрытия и сравните результат со значением уровня коррекции. Эта процедура позволит определить, будет ли цена опускаться до следующего уровня коррекции или начнет повышаться. Если уровень коррекции ниже полученной величины, то следует ожидать дальнейшего понижения цен если уровень коррекции выше полученной величины, цена, вероятнее всего, начнет повышаться. В данном случае разность между максимальной ценой и ценой закрытия в день перед достижением ценами уровня коррекции X выше точки в 0,382. Следовательно, падение цен продолжилось. Выполнены условия TD-квалификатора З. |  |

О моей неудачной попытке пополнить свои знания в области теории волн Эллиота лучше всего говорят два не связанных друг с другом события. Я пригласил одного из врачей в Висконсин, чтобы он поделился с моими коллегами опытом использования волнового анализа. Когда я приехал в аэропорт, самолет уже приземлился и пассажиры вышли, но моего врача нигде не было. Я позвонил в его офис, чтобы узнать, не опоздал ли он на самолет. Секретарша уверила меня, что он вылетел (она сама его провожала) и что он обязательно найдет меня. В конце концов ко мне подошел человек и спросил "Вы Том " Он заявил, что сразу меня узнал, поскольку в траектории, которую я описывал, блуждая по аэропорту, просматриваются углы Фибоначчи. Я сразу понял, с кем имею дело, и во мне зародилось дурное предчувствие. Оно меня не подвело встреча оказалась абсолютно пустой и безрезультатной. На этом я не сдался, но решил побеседовать со вторым специалистом в области теории волн сначала по телефону, прежде чем приглашать его в Висконсин. Жизнь подтвердила мудрость этого шага. Оказалось, что доктор является страстным поклонником Эллиота и Фибоначчи и что его жизнь полностью основывается на их теориях. В частности, он был три раза женат, у него пять детей, он работает восемь дней подряд, а затем тринадцать дней отдыхает. Я все понял и решил самостоятельно заняться изучением предмета. Я был уверен, что в указанных теориях есть "жемчужное зерно", но мне предстояло найти его самостоятельно. В конце концов последовательность Фибоначчи лежала в основе самых разных явлений начиная от Ед-ипетских пирамид и кончая пересчетом километров в мили. Однако ее роль, равно как и роль теории волн в развитии рынков предстояло еще выяснить. Мой подход к использованию отношений Фибоначчи в расчете величины коррекции уже был описан в главе 2. В этой главе я остановлюсь на применении разработанных мной методик волнового анализа. [c.75]

Элементы числовой последовательности Фибоначчи прочно вплетены в структуру волнового принципа Эллиота, начиная от числа волн и заканчивая величиной коррекции и ценовыми ориентирами. К сожалению, до того, как появился мой полностью механический метод волнового анализа, не было создано ни одной сколько-нибудь объективной методики. В общих чертах, в основе моего подхода — D-волнового анализа — лежат ценовые конфигурации, характеризующиеся определенной последовательностью ценовых максимумов и минимумов. Временной период для каждой такой последовательности определяется числом Фибоначчи. Могут использоваться различные числа из последовательности, но все они должны отвечать одному и тому же требованию. В каждом случае должно накопиться достаточное количество данных для выявления некоего рабочего шаблона. В частности, я выделяю максимальную цену закрытия за 13 дней, такую, что она выше ценовых максимумов всех предшествующих 13 дней. Далее я выделяю первую цену закрытия (после максимальной цены закрытия за 13 дней), которая является минимальной за 8 дней, то есть ниже всех цен закрытия за предыдущие 8 дней. Если эти точки определены, первую волну можно считать завершенной. Вторая волна начинается тогда, когда регистрируется максимальная цена закрытия за 21 день, такая, что она выше всех цен закрытия за предшествующий 21 день. Вторая волна считается завершенной, когда зафиксирована наименьшая цена закрытия за 13 дней, такая, что она ниже всех цен закрытия за предшествующие 13 дней. И, наконец, третья волна начинается, когда реали- [c.75]

Фокусное Число (Fo us Number) - это крайнее значение Рыночного Размаха. Это то место на графике, от которого рассчитываются все величины коррекций (Фиб-узлы) для данного Рыночного Размаха. Если Фокусное Число изменяется, все Фиб-узлы данного Рыночного Размаха тоже модифицируются. [c.141]

Миннесотский многомерный личностный опросник (MMPI) относится к группе интегративных тестов изучения личности, ибо позволяет сходу получить некоторое представление о группе свойств человека. Он содержит более чем 550 вопросов. В нашей стране имеется сокращенный вариант этого вопросника, так называемый МИНИ -МУЛЬТ , содержащий только 71 вопрос6. Три первых шкалы позволяют оценить искренность испытуемого, степень достоверности результатов и величину коррекции, которую следует внести из-за чрезмерной осторожности испытуемого. Остальные 8 шкал базисные в оценке свойств личности (результаты следует рассматривать с учетом недостатков опросника) [c.354]

Не углубляясь в точные методы измерений и строгие интерпретации, можно сказать, что коррекция возникает после того, как цена завершила однонаправленное движение. На графике рынка кофе С5СЕв 1997 г. (рис. 11.1) показано, как похожа нормальная коррекция на приливы и отливы. В марте на рынке определился среднесрочный пик цены, а возрастающая линия тренда была прорвана вниз. Это вылилось в нисходящую фигуру флага, что типично для большинства рынков. Обратное движение рынка (до нижней точки флага) составило примерно 50 процентов от восходящего движения рынка с декабря 1996 г. по март 1997 г. Это обычная величина коррекции. И субъективность флага, и неопределенность 50-процентного отката абсолютно нормальны в своих отклонениях от фигур, описанных в учебниках. После прорыва верхней границы флага снизу вверх рост цены возобновился. [c.98]

Фактически, первый несдвигаемый , он же -Статичный вариант построения предполагает, что величина Коррекционного Движения не учитывается ни коим образом — первый Импульс А определяет все будущее Движение. Второй вариант аналогичен первому по своей сути, однако в таком случае уровни Целевых Точек сдвигаются, что приводит к несовпадению с уровнями первого способа лишь самого верхнего — 423.6%. И лишь третий способ построения Расширений учитывает величину Коррекции В. [c.177]

Рынок имеет три тренда. Доу разделил тренды на три категории основной, вторичный и малый. Главное внимание он уделял роли основного тренда, длительностью не менее года. Вторичный тренд представляет кор-рекционные движения на фоне основного тренда и длится от трех недель до нескольких месяцев величина коррекций составляет от одной до двух третей основного движения, но чаще 50%. Малый тренд - это коррекция вторичного тренда, длящаяся не более трех недель. В современной интерпретации данные виды трендов определяются поведением участников рынка, разделяемых на [c.73]

Согласно Пламмеру, уровень последующего развития рынка рассчитывается по величине коррекции/отката, зафиксированной после какого-то предыдущего движения (см. рис. 1 8). [c.238]

Что касается оценки величины коррекции (отката), то здесь у Пламмера и Фишера различий в подходах нет коррекция рассчитывается как соответствующая часть любого движения (см. рис. 20). [c.239]

Фигуры закругленные вершины и основания (rounded top and bottom formations) соответствуют плавному изменению настроений рынка, например, с медвежьих на бычьи (рис. 3.4.3) в течение достаточно длительного времени. Естественный ожидаемый ход активности торговли в этом случае обнаруживает падение при движении к перелому тренда и затем рост при формировании новой тенденции. Для этой модели сложно определить момент ее окончательного формирования, а также величину хода графика. Общая закономерность состоит в том, что чем больше времени заняло формирование фигуры, тем большее движение рынка за ней может последовать. Во всех остальных отношениях необходимо ориентироваться на дополнительную информацию уровни поддержки и сопротивления, разрывы, процентные величины коррекций, долгосрочные линии трендов и т.д. (рис. 3.4.4). [c.82]

Коррекция величины задания проводится в первую очередь для тех УКПГ v = , у которых возникло недовыполнение плана по нарастающему итогу, т. е. [c.191]

Для наглядного представления динамических средних на график зависимости величины индекса от времени наносится кривая величин динамического среднего. При растущем рынке величины динамических средних меньше, чем текущие значения индексов, а при падающем рынке динамические средние превосходят текущие значения. Рынок считается растущим стабильно, если текущие значения индексов незначительно превосходят динамические средние. Резкое расхождение величин индексов и динамических средних свидетельствует о том, что рынок вступает в опасную зону. Считается, что если величины индексов превышают 200дневные динамические средние более чем на 20%, то вскоре следует ожидать коррекции, т.е. падения цен акций. Если рынок растет, а динамические средние меняются мало, то наметившаяся тенденция роста считается нестабильной. Более надежным подтверждением роста рынка считается одновременный рост рыночных индексов и 200-дневных динамических средних. Если индексы пляшут вверх-вниз около динамических средних, то никаких определенных выводов о тенденции рынка по этим характеристикам сделать нельзя. Если же возраставшие рыночные индексы вдруг стали падать и пересекли линию 200-дневных динамических средних, то это считается весьма опасным сигналом перехода рынка к падению. При подтверждении наметившегося падение рынка другими техническими параметрами и экономическими показателями инвесторы должны немедленно пересмотреть свои портфели акций, оставив только самые надежные, которые раньше слабо падали в плохие для рынка времена. [c.80]

В начале подъема рынка первыми вырастают акции сильных стабильных компаний, число которых сравнительно невелико, и поэтому рост эмоционального индекса заметно отстает от роста индексов рынка. Через некоторое время вера в рост рынка охватывает большинство биржевых игроков идет активная покупка акций, сопровождаемая бурным ростом эмоционального индекса. Когда рынок доходит до вершины своего локального максимума и начинает падать, то первыми падают акции спекулятивных компаний. Таких компаний больше, чем компаний первого эшелона, и поэтому в начале падения рынка величины а, отрицательны, что влечет резкое уменьшение значений А. На рисунке 6.5 приведен график эмоционального индекса (биржа NYSE) вместе с индексом S P-500. Переход эмоционального индекса в отрицательную область в мае-июне 1996 года явился предвестником сильной летней коррекции рынка. [c.84]

Смотреть страницы где упоминается термин Величина коррекций

: [c.383] [c.135] [c.38] [c.86] [c.56]Смотреть главы в:

Последовательность Фибоначчи - приложения и стратегии для трейдеров -> Величина коррекций