Все операции коммерческих банков с ценными бумагами можно сгруппировать следующим образом [c.626]

Операции коммерческих банков с ценными бумагами принципиально не отличаются от аналогичных операций, совершаемых другими участниками рынка ценных бумаг. Это касается выпуска акций и облигаций, в ходе которого формируется собственный и заемный капитал банка. Правда, в данном случае наблюдается более жесткое регулирование законодательства, проводимое в банковской сфере Центральным банком РФ. (Более подробно организация выпуска и обращения банковских ценных бумаг анализируется в главе 11 Коммерческие банки на рынке ценных бумаг .) [c.54]

Каковы возможные операции коммерческого банка с ценными бумагами на основе доверенности [c.230]

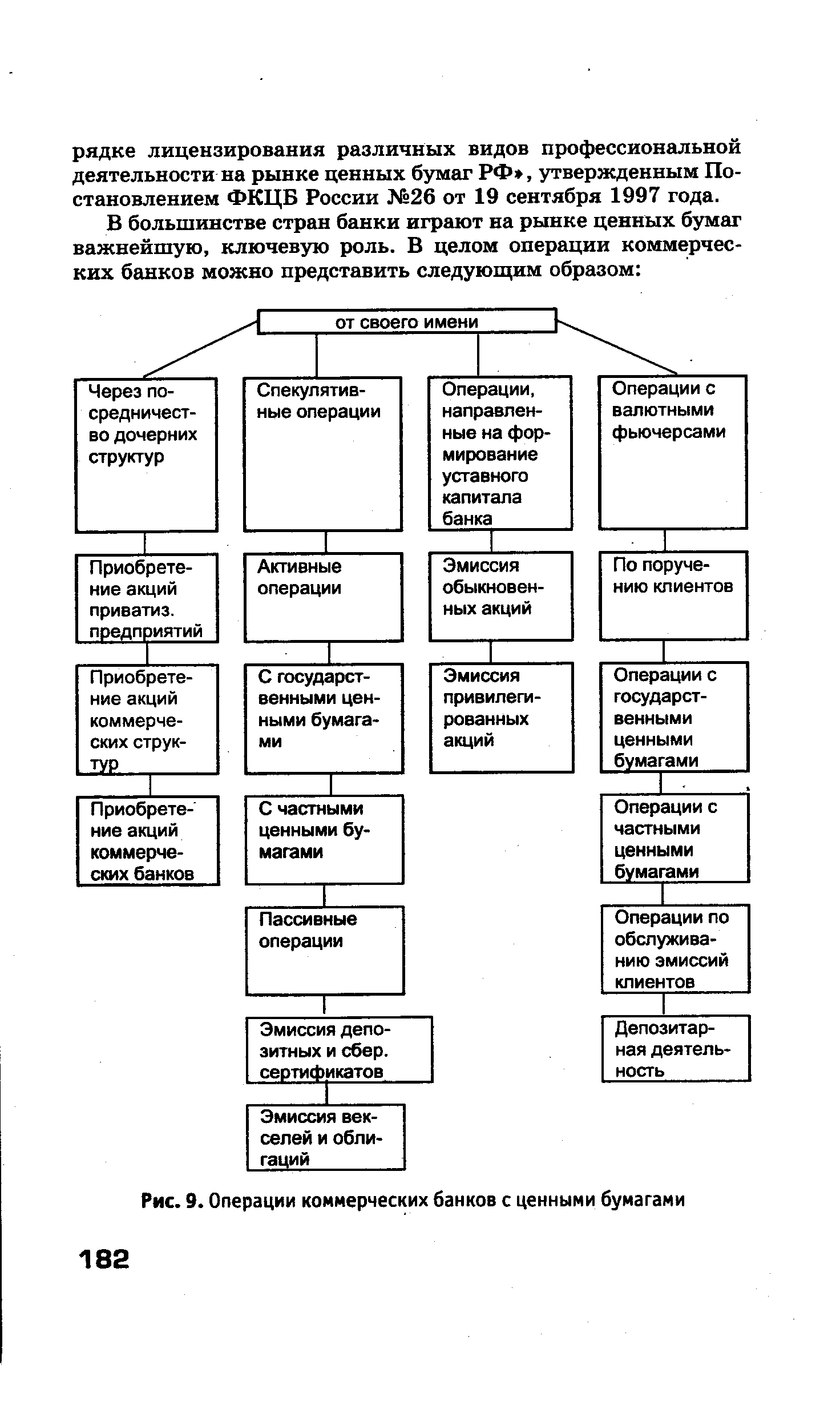

| Рис. 9. Операции коммерческих банков с ценными бумагами |  |

АНАЛИЗ ОПЕРАЦИЙ КОММЕРЧЕСКОГО БАНКА С ЦЕННЫМИ БУМАГАМИ [c.120]

В составе коммерческого банка находится и управление по операциям банка с ценными бумагами, осуществляющее прием, хранение, учет ценных бумаг за определенное комиссионное вознаграждение. До августа 1998 г. наиболее распространенными были операции коммерческих банков с государственными краткосрочными обязательствами, что позволяло банкам получать дополнительный доход. Из всех ценных бумаг, паев и акций, приобретенных банками на 1 января 1997 г., на государственные бумаги приходилось около 70%. В связи с дефолтом 17 августа 1998 г. операции коммерческих банков с ГКО носят ограниченный характер. [c.195]

Настоящий Временный порядок (далее по тексту "Порядок") устанавливает особенности ведения бухгалтерского учета в коммерческих банках по операциям с государственными краткосрочными бескупонными облигациями Российской Федерации (далее по тексту "Облигации"). Бухгалтерский учет в банках по операциям с Облигациями ведется в соответствии с правилами, устанавливаемыми Банком России для учета операций банков с ценными бумагами и настоящим Порядком. [c.267]

Другим важным орудием кредитной политики являются операции на открытом рынке. Политика открытого рынка выражается в купле-продаже ценных бумаг центральным банком. Она проводится с целью оказать воздействие на ресурсы коммерческих банков. В период высокой конъюнктуры центральный банк навязывает коммерческим банкам покупку ценных бумаг. Такая операция существенно ограничивает возможности коммерческих банков, сокращая их ресурсы. Уменьшение ресурсов коммерческих банков вызывает в свою очередь сокращение объема и ужесточение условий кредитования населения и фирм, что, несомненно, оказывает сдерживающее воздействие на экономиче- [c.261]

Операции на открытом рынке заключаются в продаже или покупке центральным банком у коммерческих банков государственных ценных бумаг, банковских акцептов и других кредитных обязательств по рыночному или заранее объявленному курсу. В случае покупки центральный банк переводит соответствующие суммы коммерческим банкам, увеличивая тем самым остатка на их резервных счетах. При продаже центральный банк списывает суммы с этих счетов. Таким образом, указанные [c.315]

Коммерческие банки совершают разнообразные сделки с ценными бумагами. Среди операций банков с ценными бумагами можно выделить [c.453]

Таким образом, в зависимости от операций коммерческие банки могут выступать на рынке в качестве эмитента ценных бумаг, финансового инвестора и посредника в отношениях сторонних эмитентов и инвесторов. Объектом данных операций являются ценные бумаги. Виды операций банка с ценными бумагами представлены на схеме 2.15. [c.242]

На счетах депо отражаются депозитарные операции с эмиссионными ценными бумагами, акциями, облигациями, государственными облигациями, с иными видами ценных бумаг, которые являются эмиссионными в соответствии с действующим законодательством (и переданы кредитной организации ее клиентами для хранения и/или учета, для осуществления доверительного управления, для брокерских и иных операций), а также с ценными бумагами, принадлежащими коммерческим банкам на праве собственности или ином вещном праве. [c.323]

Необходимо также отметить, что иногда различают систему кредитных и фондовых институтов первые действуют на рынке ссудного капитала, вторые — на рынке ценных бумаг. Однако такое деление не является однозначным, ибо один и тот же институт может выполнять часть функций как кредитного, так и фондового институтов. Чаще всего это относится к коммерческим банкам, за исключением случаев, когда по законодательству страны допуск банков к сделкам с ценными бумагами запрещен или резко ограничен. В то же время можно утверждать, что большинство институтов основную часть или все операции выполняют либо на рынке ссудного капитала (в эту группу входят, в частности, коммерческие банки, фактор-фирмы, лизинговые компании, ссудосберегательные ассоциации и т. п.), либо на фондовом рынке (например, фондовые биржи, инвестиционные компании и фонды, дилерские компании). Поэтому более обоснован- [c.562]

Коммерческие банки. Группа коммерческих банков наиболее многочисленная и занимает ведущее место на финансовых рынках США. Речь идет, в принципе, о депозитных банках, источниками ресурсов которых являются в основном депозитные вклады (срочные и до востребования). Коммерческие банки осуществляют краткосрочное финансирование торговли, платежный оборот, включая операции с чеками и кредитными картами, трастовые услуги (управление имуществом). Кроме того, разрешается выполнять сделки с ценными бумагами, но за счет клиентов и по их поручениям, что отражает тенденцию к размыванию границ отдельных видов финансовых институтов. Наблюдается также тенденция к увеличению долгосрочных кредитов. [c.567]

ЦБ РФ — главный банк государства, не зависимое от распорядительных и исполнительных органов власти экономически самостоятельное учреждение, осуществляющее свои расходы за счет собственных доходов. Основными задачами ЦБ РФ являются регулирование денежного обращения, обеспечение устойчивости национальной валюты, проведение единой денежно-кредитной политики, организация расчетов и кассового обслуживания, защита интересов вкладчиков, банков и других кредитных учреждений, осуществляющих операции по внешнеэкономической деятельности. ЦБ РФ проводи денежно-кредитное регулирование экономики государства путем установления норм обязательного резервирования коммерческими банками своих привлеченных ресурсов, уровня учетных ставок по кредитам коммерческим банкам, доведения до них экономических нормативов, проведения операций с ценными бумагами. ЦБ РФ осуществляет рефинансирование коммерческих банков, предоставляя им краткосрочные кредиты и выступая кредитором последней инстанции. [c.285]

Третья функция банков — посредничество в платежах между отдельными самостоятельными субъектами. В связи с формированием фондового рынка получает развитие и такая функция коммерческих банков, как посредничество в операциях с ценными бумагами. [c.286]

Самостоятельное и трастовое управление портфелем. На практике существуют два способа управления портфелем ценных бумаг акционерного общества — самостоятельный и трастовый (доверительный). Первый способ заключается в том, что все функции управления фондовым портфелем его держатель выполняет самостоятельно. Второй способ предполагает исполнение всех или большей части функций управления портфелем другим юридическим лицом в форме траста (доверительных операций с ценными бумагами). В качестве такого доверенного лица могут выступать коммерческие банки (их трастовые отделы) трастовые компании, создаваемые банками инвестиционные банки и фонды. [c.264]

На весьма сложном рынке денег операции совершают коммерческие банки и дилеры, работающие с ценными бумагами. Хотя рынок общенационален, центр его находится в Нью-Йорке. Процентные ставки по инструментам денежного рынка отличаются исключительной чувствительностью к постоянно меняющимся спросу и предложению. Новая информация быстро перерабатывается, и на ее основе корректируется цена. Средства от продавца к покупателю переводятся, как правило, по электронным сетям, что позволяет быстро оплачивать сделки. [c.56]

Структура акционерной собственности и институциональные инвесторы. Одна половина всех акций американских компаний находится в частной собственности, другой половиной распоряжаются институциональные собственники, число которых начиная с 1950-х годов постоянно возрастало. В Великобритании за последние 30 лет доля частных инвесторов уменьшилась практически втрое, доля институциональных инвесторов возросла вдвое. Частные акционеры зачастую являются более постоянными вкладчиками, чем институциональные собственники, и предпочитают вкладывать деньги в различного рода акции. Их стимулы и возможности принимать активное участие в корпоративном управлении заметно ниже. Хотя частные лица в США владеют /, всего акционерного капитала, они совершают лишь 20% всех сделок с ценными бумагами, институциональные собственники — остальные 80%. Интенсивная торговля ценными бумагами институциональных собственников неудивительна, если иметь в виду тип компаний, занимающих ведущие места по имеющемуся у них количеству акций пенсионные фонды, инвестиционные компании (взаимные фонды) и благотворительные организации. Большинство компаний, владеющих акционерным капиталом, являются финансовыми по своей природе. Заметное исключение составляют коммерческие банки и другие сберегательные организации, которым по американским законам запрещается иметь акции вне их отделов доверительных операций, а также нефинансовые корпорации, не имеющие практически никакого акционерного капитала. Лишь ознакомившись с американскими законами, можно понять, почему крупные акционеры в большинстве случаев не представлены в управлении и предпочитают не принимать в нем активного участия. [c.387]

В 1930-е годы казалось важным отделить банковскую деятельность, связанную с торговлей, от операций с ценными бумагами, поскольку считалось, что инвестиционная деятельность банков увеличивала рискованность портфеля активов и пассивов коммерческого банка. К тому же таким образом можно было избежать возможных конфликтов интересов. [c.262]

Учебное пособие может быть полезно как для студентов, аспирантов, преподавателей, лиц, самостоятельно изучающих фондовый рынок, так и дл работников акционерных обществ, банков, иных коммерческих структур, осуществляющих операции с ценными бумагами. [c.8]

Регулирующая функция означает регулирование (посредством конкретных фондовых операций) различных общественных процессов. Например, путем проведения операций с ценными бумагами регулируется объем денежной массы в обращении. Продажа государственных ценных бумаг на рынке сокращает объем денежной массы, а их покупка государством, наоборот, увеличивает этот объем. Во время так называемого банковского кризиса в августе 1995 г. в течение двух дней Центральный банк РФ выкупил ГКО на сумму 1,6 трлн. руб., предоставив тем самым коммерческим банкам средства для "расшивки" неплатежей. [c.11]

Коммерческий банк является одним из участников фондового рынка, который в зависимости от поставленной цели определяет эффективный вид деятельности и решает, осуществлять ли эмиссионную, инвестиционную, брокерскую деятельность, покупать, продавать и хранить ценные бумаги или проводить иные операции с ними. Целями проводимых банком операций с ценными бумагами являются [c.141]

В российской практике, по существу, выбрана европейская модель универсального коммерческого банка в отличие от американской модели, имеющей жесткие ограничения на операции с ценными бумагами. В соответствии с российским законодательством банкам на рынке ценных бумаг разрешено < [c.142]

Рассматривая инвестиционные операции коммерческих банков, следует отметить, что до августа 1998 г. предпочтение отдавалось вложениям в государственные ценные бумаги (ГКО и ОФЗ-ПК). Вложения в ГКО и ОФЗ-ПК были инструментом обеспечения ликвидности активов, а также одной из форм создания ликвидных резервов банка. Вложения в ГКО и ОФЗ-ПК позволяли оптимизировать соотношение между величиной долговых обязательств и размером собственных и заемных средств. Это было возможно в связи с высокой доходностью и ликвидностью данных инструментов. Немаловажным фактором также являлось льготное налогообложение операций с этими ценными бумагами. Во многих коммерческих банках в анализируемый период инвестиции в государственные ценные бумаги занимали достаточно большой удельный вес среди прочих вложений банка. [c.148]

Для того чтобы иметь возможность проводить операции по купле-продаже ценных бумаг на бирже коммерческие банки заключают договоры о комплексном обслуживании с банками-корреспондентами, которые являются дилерами на ММВБ или других биржах. Процесс покупки или продажи ценных бумаг включает следующие этапы [c.148]

В. Централизация хозяйственной деятельности проводится посредством так называемых трастовых операций, которыми занимаются коммерческие банки. Создаваемая банком траст-компания осуществляет по доверенности (трасту) вкладчиков банка операции с ценными бумагами и-имуществом физических и юридических лиц. В одних случаях клиенты банка поручают использовать их денежные средства, помещенные на депозитный счет, для покупки ценных бумаг. В других случаях они доверяют траст-компании свои ценные бумаги с тем, чтобы осуществлять с ними необходимые операции, включая участие в собраниях акционеров и оставляя за собой только право получать дивиденды. [c.359]

В-четвертых, коммерческие банки создают траст-компании. По трасту (доверенности своих вкладчиков) они проводят операции с ценными бумагами и имуществом. В частности, траст-компании покупают ценные бумаги за счет депозитных счетов вкладчиков банка, участвуют в собраниях акционеров и т.д. (разумеется, дивиденды получают сами акционеры). [c.159]

В этой связи следует подчеркнуть, что рост объемов операций с ценными бумагами нельзя однозначно трактовать как положительную тенденцию возрастает в целом рискованность деятельности коммерческих банков как в связи с рыночными колебаниями котировок различных видов ценных бумаг, так и в связи с возможными изменениями законодательных положений, регулирующих деятельность субъектов на фондовом рынке. [c.456]

Коммерческие банки также могут выступать в роли покупателей ценных бумаг. Их значение на рынках ценных бумаг не одинаково в различных странах и зависит от особенностей законодательства. Например, в Германии, где банки имеют право осуществлять все виды операций с ценными бумагами, они не только выходят на рынок как посредники и крупнейшие инвесторы, но и активно занимаются эмиссионной деятельностью (эмитируя главным образом облигации). В странах, где роль коммерческих банков на фондовых рынках законодательно ограничена (США, Канада, Япония), они находят опосредованные пути участия в инвестиционной и посреднической деятельности. [c.76]

До недавнего времени коммерческим банкам страны законодательно запрещалось проведение операций рыночной купли-продажи ценных бумаг. Этим могли заниматься лишь специальные компании по операциям с ценными бумагами, сфера деятельности которых была строго разграничена с банками. После Второй мировой войны аналогично законодательству США в Японии был введен запрет и на проведение банками трастовых операций. [c.340]

Одним из самых важных средств регулирования денежного обращения являются операции на открытом рынке, которые заключаются в продаже или покупке Центральным банком у коммерческих банков государственных ценных бумаг, банковских акцептов и других кредитных обязательств по рыночному или заранее объявленному курсу. В случае покупки Центральный банк переводит соответствующие суммы коммерческим банкам, увеличивая тем самым остатки на их резервных счетах. При продаже Центральный банк списывает суммы с этих счетов. Таким образом указанные операции отражаются на состоянии резервной позици банковской системы и используются как метод ее регулирования. [c.126]

ФОНДОВАЯ БИРЖА [<фр. fond <лат. fundus - основание + биржа] - свободный рынок акций, облигаций и других ценных бумаг (фондов). На этом рынке владельцы ценных бумаг совершают при помощи членов биржи (выступающих в качестве посредников) сделки купли-продажи. Членами биржи могут быть индивидуальные торговцы ценными бумагами и кредитно-финансовые учреждения (узкоспециализированные биржевые фирмы или универсальные коммерческие банки). Круг ценных бумаг, с которыми проводятся сделки, ограничен. Для того чтобы попасть в число компаний (акционерных обществ и других хозяйственных объединений), ценные бумаги которых допущены к биржевой торговле, компания должна удовлетворять выработанным членами биржи требованиям в отношении объемов продаж, размеров получаемой прибыли, числа акционеров, рыночной стоимости акций и т.д. Члены биржи или государственный орган, контролирующий их деятельность, устанавливают правила ведения биржевых операций. Роль биржи в хозяйственной жизни страны определяется исторически сложившимися масштабами использования акционерной формы предприятий, степенью рассредоточения собственности на ценные бумаги, активностью операций с ними и значением акций и облигаций как объекта помещения денежных средств. [c.308]

Среди инструментов монетарной политики политика учетных ставок занимает второе по значению место после политики Центрального банка на открытом рынке ценных бумаг (а в некоторых странах является главным инструментом управления предложением денег) и проводится обычно в сочетании с деятельностью Центрального банка на открытом рынке. Так, при продаже государственных ценных бумаг на открытом рынке в целях уменьшения денежного предложения Центральный банк устанавливает высокую учетную ставку (выше доходности ценных бумаг), что ускоряет процесс продажи коммерческими банками правительственных ценных бумаг населению, так как им становится невыгодно восполнять свои резервы займами у Центрального банка, и повышает эффективность операций на открытом рынке. И наооборот, скупая государственные ценные бумаги на открытом рынке, Центральный банк резко понижает учетную ставку (ниже доходности ценных бумаг). В [c.176]

Российский фондовый рынок имеет смешанную модель управления, так как в качестве регулирующих инстанций выступают Центральный банк РФ и небанковские государственные органы во главе с ФКЦБ России, с одной стороны, и саморегулируемые ассоциации профессиональных участников рынка ценных бумаг (ПАРТАД, НАУФОР), с другой стороны. В России стихийно сложилась смешанная, полицентрическая модель фондового рынка, на котором одновременно и с равными правами присутствуют коммерческие банки, фондовые биржи и другие финансовые институты. Эта модель отличается от американской, где существуют серьезные ограничения по операциям с ценными бумагами (в частности, для коммерческих банков). [c.65]

Одним из наиболее важных законов о ценных бумагах, позволяющим фондовому рынку США быть уникальным среди рынков других стран, является Закон о банках (1933 г.), известный также под названием Закона Гласса—Стиголла. Он запрещает коммерческим банкам заниматься размещением и другими операциями с ценными бумагами, так как это привело бы к конфликту интересов различных банков. Поэтому в Соединенных Штатах банки не играют такую видную роль на фондовом рынке, как в других странах. Однако в последнее время их роль возросла, после того как федеральное правительство предприняло действия по усилению конкуренции среди различного рода финансовых учреждений. Важную роль в деле развития рынка ценных бумаг сыграли два закона Закон о дерегулировании депозитных учреждений и денежно-кредитном контроле (1980 г.) и Закон о депозитных учреждениях (1982 г.). После их принятия многие банки получили возможность оказывать брокерские услуги через отделения в своих холдинговых компаниях. Более того, были сняты ограничения на процентные ставки по вкладам на депозитных и текущих счетах. В результате, различия между коммерческими и инвестиционными банками становятся с каждым днем все менее заметными. [c.84]

Коммерческие банки создают особую мезосистему — траст-компанию. По трасту (доверенности) своих вкладчиков эта компания проводит операции с ценными бумагами и имуществом физических и юридических лиц. В одних случаях клиенты банка поручают использовать их денежные средства (помещенные на [c.250]

Смотреть страницы где упоминается термин Операции коммерческих банков с ценными бумагами

: [c.174] [c.644] [c.163] [c.263] [c.99] [c.82] [c.211] [c.222] [c.142] [c.81]Смотреть главы в:

Банковское дело -> Операции коммерческих банков с ценными бумагами