Почти каждая выигрышная ценная бумага демонстрирует такое поведение в начале роста своей цены. Вам не следует игнорировать этот экран, если вы ищете нарождающихся лидеров. Помните, что не все акции, приведенные в этом списке, станут лидерами. Необходима дальнейшая проверка, чтобы удостовериться в том, что график акции выглядит хорошо, а рейтинги показывают потенциал лидерства. Это хороший способ определения времени прорыва акции в тот момент, когда он происходит, или вскоре после того. [c.235]

Почему же все-таки чаще всего используется приказ лимит Причин здесь несколько. Во-первых, на рынке не часто бывают сильные движения. И основную часть своего времени рынок находится в боковом движении. В трендах проводится приблизительно одна треть времени. Прорывы, даже если случаются, очень часто оказываются ложными, и цены возвращаются обратно в старый диапазон. Это приводит к срабатыванию приказов стоп-лосс и потере денег. Хотя потери в отдельной сделке могут быть небольшими, несколько десятков неудачных сделок с неправильной постановкой приказов стоп и стоп-лосс приводят к катастрофическому накоплению убытка и невозможности дальнейшей торговли. Вторая причина более частого использования приказов лимит по сравнению со стопами состоит в том, что, хотя приказы лимит потенциально несут больше риска, у них выше и потенциал прибыли. Действительно, если на рынке зарождается сильное движение, то, начавшись, оно быстро набирает скорость и очень часто практически невозможно поймать нужную цену при входе в рынок. Возникающее проскальзывание съедает значительную долю прибыли. Этого не происходит при работе лимитированными заявками. [c.473]

Для успеха малых инновационных фирм важно понимание необходимости определенного ассортимента предлагаемых продуктов, от основанных на своевременной модификации уже существующих до совершенно новых, своевременно отражающих крупные технологические прорывы. Длительная эффективная работа фирмы невозможна без соответствующей организационной структуры, предусматривающей оптимальную стратегию процесса разработки новых продуктов, сокращение времени выведения новых продуктов на рынок. [c.7]

Одним из главных условий правильной интерпретации этой фигуры является наличие большого торгового объема при прорыве линии шеи. Прорыв при небольшом объеме является серьезным предупреждением о том, что прорыв вниз является ложным и завершится сильной обратной реакцией (подъемом) цены. Время, затрачиваемое на образование этой фигуры, может быть любым - от нескольких недель до нескольких месяцев. Фигуры такого рода, образовавшиеся в течение дня (часа и менее) не являются надежными. Ее надежность тем выше, чем больше времени ушло на ее образование. При этом мало вероятно, что цель цены будет быстро достигнута. Каких-либо проверенных рекомендаций на этот счет не существует, поэтому предположения относительно сроков завершения образования фигуры необходимо строить на основе здравого смысла. [c.66]

Окна прорыва вероятнее всего не закроются во время прорыва и в течение последующего подъема. Со временем они могут закрываться в результате движения в противоположную сторону. [c.85]

С момента прорыва вниз восходящей линии тренда VT вновь пошел вверх (временами входя в горизонтальный коридор). В ходе продолжающегося падения рынка растущий объем превышал или равнялся падающему ( VT снова идет вверх). Это можно истолковать двояко. Часть инвесторов считает так поскольку рынок не растет (хотя растущий объем опережает или, по крайней мере, идет вровень с падающим), следовательно предложение слишком велико. Если цены падают даже при большем растущем объеме, то что же произойдет, если падающий объем превысит растущий Согласно другой точке зрения, VT отражает действия профессионалов. А поскольку средства вкладываются в растущие бумаги, рынок [c.137]

Модели разворота требуют значительно большего времени для формирования и склонны к множеству ложных прорывов. В основном, можно использовать следующее правило - чем дольше длительность конкретной графической ценовой модели, тем выше шансы, что это модель разворота. [c.29]

При переконфигурировании своего графика в 5%-ную огибающую обратите внимание, как часто акция или фьючерсный контракт, который вы изучаете, оказывается в пределах данной 5-процентной огибающей. Что происходило в прошлом, когда график касался верхней границы этой 5-процентной огибающей Прорывался ли он вверх или быстро разворачивался Какие шаги — в процентном выражении — этот рынок обычно совершает в корреляции с временными рамками и скользящей средней, используемой вами Изучение этой ценовой фигуры [c.80]

Опытные трейдеры могут комбинировать все эти стратегии, используя их в разных временных рамках. Например, я могу в целом на день настроиться по-бычьему, но при этом буду скальпировать, входя на рынок и выходя с него на различных уровнях цен по мере того, как рынок ходит туда-сюда (надеюсь), продвигаясь в ожидаемом мною направлении. Возможно, мне удастся дождаться прорыва, если рынок сумеет пробиться выше некоторого уровня цен. Тем временем я могу торговать ложными следами, покупая у оснований и продавая на вершинах, пока не произошел реальный прорыв. [c.131]

Поздним утром я ушел из ямы, как часто делаю, потому что рынок, как правило, после 10 30 утра и до 1 30 пополудни по центральному времени или около того успокаивается. Лучше всего торговать, когда много волатильности и ликвидности. Вялая торговля во время обеденного перерыва может подсечь вас внезапными прорывами и взлетами, не имеющими продолжения. [c.167]

Делясь своим многолетним опытом закаленного и успешного трейдера, Вильяме предлагает свое понимание рынка по широкому диапазону тем от хаоса и спекуляции до прорывов подвижности рынка и стереотипов прибыли. Под его опытным руководством Вы узнаете об основных принципах, движущих рынками, о трех наиболее доминирующих циклах, когда выходить из сделок и как до конца сохранять выигрывающие позиции в выбранных временных рамках. Наряду с глубоким анализом наиболее эффективных стратегий краткосрочной торговли и подробным описанием лучшей теории и практики управления капиталом, Долгосрочные секреты краткосрочной торговли включают выигрывающие технические индикаторы Вильямса, а также его мысли по широкому диапазону тем. Вот некоторые примеры [c.2]

Если вы теперь сосредоточились на определенном товарном фьючерсе, который, как говорят ваши новые инструменты — методы и мечты — должен скоро совершить торгуемое движение, сейчас все еще не время влезать в рынок. Суть отбора — определить, что должно двигаться, а выбор времени — следующий элемент спекуляции, заключающийся в том, чтобы определить, когда именно это должно произойти. Выбор времени сужает временные рамки, в которых должно начаться изменение цен. Инструменты, которые вы можете здесь использовать, — простые линии тренда, прорывы волатильности, фигуры и т.п. Сущность выбора времени — позволить рынку доказать вам, что он готов взорваться в выбранном вами направлении. [c.186]

И, наконец, еще один подход к расчету уровней коррекции предполагает учет как фактора времени, так и фактора цены (как и TD-дуги коррекции). Правда, в отличие от упомянутого, данный подход использует своеобразный "счетчик", который определяет, сколько времени потребуется ценам для прорыва того или иного уровня коррекции. Например, время завершения коррекции рассчитывается следующим образом определяется количество дней, за которое цены прошли от максимума до минимума, и эта величина умножается на 0,318. Тот же поход применяется к большим коррекциям, например, в 0,618. [c.58]

Системы, основанные на прорыве волатильности, похоже, лучше других выдерживают испытание временем. [c.13]

Впервые, начиная с прорыва на рынке золота в 1980 г., мы имеем показание Осциллятора на месячной основе, которое значительно превзошло предыдущие пики, соответствующие взлету цен. Меня не волнуют дивергенции между Осциллятором и ценой. Скорее интересен тот факт, что значение Осциллятора превысило максимум его предыдущего роста после продолжительного снижения. Обратите внимание, что когда мы измеряем инерцию в этом контексте, то выбираем формулировку "максимум минус Скользящая Средняя или минимум минус Скользящая Средняя" и не используем цены закрытия. Это потому, что в данном контексте осуществляется скорее попытка измерить инерцию максимального толчка рынка в определенной временной точке, чем его силу. [c.121]

Восходящий крюк %К сигнализирует о прорыве из скопления. Моментум (%D) уже имеет восходящий тренд. Мы открываем эту сделку по цене рынка и размещаем стоп ниже минимума колебания в точке один. После четырех восходящих баров мы пододвигаем наш стоп к точке 2, следующему более высокому минимуму. Рынок достиг своей временной цели в два—четыре бара, и никакой гарантии продолжения нет. В точке 3 рынок дает нам бар расширения диапазона, идеальное место для выхода из этой сделки. [c.47]

Драматическая кульминация продажи формирует всплеск в точке А. Мы покупаем на прорыве из следующей полки в точке 1 и размещаем стоп с другой стороны полки на уровне В. Бар расширения диапазона в точке 2 предупреждает, что движение временно истощилось. [c.71]

Во-вторых, рост таких компаний не отличается плавностью ускорения или замедления. Успех, если он завершает дело, приходит в виде серии прорывов на товарные рынки. Определение времени этих прорывов чрезвычайно важно для процесса оценки. [c.521]

Иногда в течение дня цены прорывают линию тренда, но на момент закрытия все вновь возвращается на круги своя. Вот и приходится аналитику ломать голову а был ли прорыв (см. рис. 4.9). Нужно ли вычерчивать новую линию тренда, учитывающую новые данные, если небольшое нарушение линии тренда носило явно временный или случайный характер На рисунке 4.9 изображена именно такая ситуация. В течение дня цены "нырнули" ниже восходящей линии тренда, но на момент закрытия вновь оказались выше нее. Надо ли в этом случае заново вычерчивать линию тренда [c.70]

Кроме ценовых фильтров, требующих, чтобы линия тренда была прорвана либо на определенную количественную, либо на определенную процентную величину, существуют еще и временные фильтры. Наиболее распространенным среди них является так называемое правило двух дней.Л Другими словами, прорыв линии тренда считается истинным, если в течение двух дней подряд цены закрытия оказываются за ее пределами. То есть, если мы говорим о прорыве восходящей линии тренда, то цены закрытия должны быть ниже нее в течение двух дней подряд. Однодневный прорыв в расчет не принимается. Тут следует отметить, что и правило трех процентов, и правило двух дней используются также для оценки прорыва важных уровней поддержки и сопротивления, а не только основных линий тренда. [c.71]

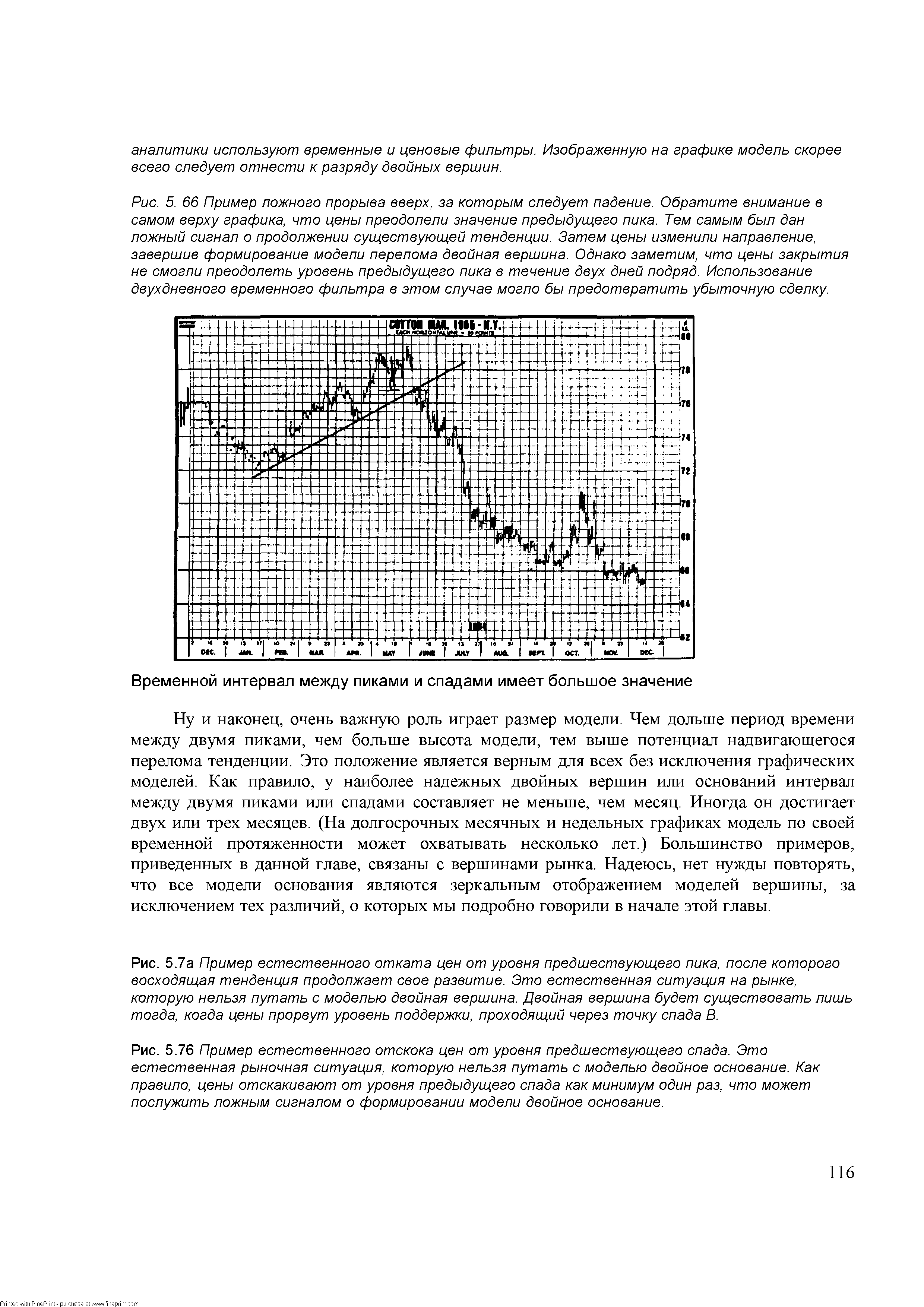

| Рис. 5. 66 Пример ложного прорыва вверх, за которым следует падение. Обратите внимание в самом верху графика, что цены преодолели значение предыдущего пика. Тем самым был дан ложный сигнал о продолжении существующей тенденции. Затем цены изменили направление, завершив формирование модели перелома двойная вершина. Однако заметим, что цены закрытия не смогли преодолеть уровень предыдущего пика в течение двух дней подряд. Использование двухдневного временного фильтра в этом случае могло бы предотвратить убыточную сделку. |  |

В зависимости от условий конкретного рынка временной параметр, закладываемый в такой метод, может быть скорректирован и оптимизирован. Во время обсуждения средних скользящих мы уже упоминали об исследованиях группы Мерил Линч. Результаты их работы, обнародованные в докладе, озаглавленном "Методы компьютерной торговли" и опубликованном в феврале 1979 года, включают интереснейшие данные по широчайшему тестированию прорывов недельного ценового канала. В работе содержатся также опти- [c.240]

Правило четырех недель" - действительно простая система, в основе которой лежит доминирующий месячный цикл и принцип прорыва уровня предыдущего минимума или максимума. Система может быть модифицирована, если использовать с целью своевременной ликвидации позиций более короткие промежутки времени - одну или две недели. Для того чтобы повысить чувствительность системы, можно сократить временной параметр до двух недель и для получения сигналов к открытию позиций. Поскольку данная система разрабатывалась как простой метод анализа рынка, лучше [c.245]

Даже прагматическое проявление преимуществ, проистекающих из эффективного управления организацией, едва ли вызывало истинный интерес к способам и средствам управления. В начале XIX века Роберт Оуэн много времени посвятил проблемам достижения целей организации с помощью других людей. Он предоставлял рабочим приличное жилье, улучшал условия их работы, разрабатывал системы открытой и справедливой оценки работников и с помощью дополнительных выплат за хорошую работу развивал материальную заинтересованность. Эти реформы, феноменально новаторские для своего времени, явились уникальным прорывом в суть человеческого восприятия действительности и роли руководителя. Люди издалека съезжались на его фабрику в Нью-Ланарке, Шотландии, чтобы воочию увидеть этот замечательный социальный эксперимент . Но, несмотря на то что фабрика была исключительно прибыльной, другие бизнесмены того времени видели мало здравого смысла в реформах Оуэна. Насколько нам известно, ни один из них не последовал его примеру. [c.63]

Рассмотрена роль новых продуктов в обеспечении долговременного успеха фирмы, описаны различные типы новых продуктов, выводимых на рынок от модификации существующих до совершенно новых, отражающих крупные технологические прорывы. Эффективная разработка нового продукта невозможна без соответствующей организационной структуры и эффективного процесса разработки нового продукта. В связи с этим рассмотрены способы создания и поддержания инновационной культуры компании, организации эффективного взаимодействия научно-исследовательских и маркетинговых подразделений фирмы с целью сокращения времени выведения продукта на рынок. Описаны стадии процесса разработки нового продукта и способы его коммерциализации с учетом психологии покупателей, а также факторы, влияющие на распространение инноваций. Обсуждены стратегии замещения продуктов и основные качества, определяющие способность компании быстро и эффективно коммерциализовать технологию. [c.113]

Окнами (gaps) в техническом анализе называют разрывы на графиках гистограмм и японских свечей, причиной которых является несовпадение цены открытия с ценой закрытия предыдущей единицы торгового времени (например, между двумя торговыми днями). Различают простые окна, окна прорыва, окна быстрого развития, или измерительные и окна истощения. Принято считать, что любые окна обязательно закрываются ( затягиваются ) в результате разворота графика цены после образования окна. Однако время закрытия окна для разных видов окон может быть существенно разным. [c.48]

Графики трехлинейного прорыва представляют собой ряд вертикальных прямоугольников ( линий ), высота которых определяется величиной ценовых изменений. В этих графиках — как и в графиках Каги (см. стр. 69), пунктоцифровых графиках (см. стр. 142)и графиках ренко (см. стр. 155) — фактор времени не учитывается. [c.237]

Последняя концепция боковых линий (sideways line), первоначально была определена как боковые движения, длящиеся в течение нескольких недель с колебаниями цены в пределах 5 процентов. Боковые линии являются периодом накопления или перераспределения и часто встречаются в середине вторичных колебаний. Однако, маленькие "линии" или периоды консолидации могут встречаться практически в любом графике, на любом рынке, в любом временном интервале. Различение прорывов от боковых линий требует анализа большего количества факторов, чем для простого ценового движения, что приводит к рассуждениям о циклах волатильности или о принципе последовательной смены фазы сжатия зоны консолидации, фазой её расширения. [c.27]

Например, если акция не торговалась вне 5% огибающей, построенной на ее 50-дневной скользящей средней в течение нескольких прошлых месяцев, можно ожидать, что 5-процентная огибающая и в ближайшем будущем удержит любые прорывы вверх или вниз — тем вернее, чем дальше и за более короткий период времени должен пройти рынок, чтобы достичь границы огибающей. Другими словами, если S P нужно пройти 80 пунктов в день, рынку потребуется намного большее усилие, чтобы пройти сквозь определенную огибающую, чем если до огибающей нужно идти всего 2 пункта. Например, рынок на 80 пунктов ниже огибающей. Если он пройдет эти 80 пунктов быстро, менее вероятно, что он сможет пересечь какую-либо важную линию или границу огибающей. Почему Потому что рынок, вероятно, израсходовал много "энергии", чтобы пройти эти 80 пунктов, и у него может кончиться "бензин" (или мо-ментум). Однако если рынок за неделю или две продвинулся в восходящем тренде на 75 пунктов, теперь он только в 5 пунктах от границы огибающей и при следующем движении сможет легко пересечь ее. [c.81]

Тренды приводятся в движение тем, что я называю взрывами ценовой активности . В двух словах, если цена в течение одного часа, дня, недели, месяца (выберите свои временные рамки для идентификации тренда) продвигается вверх или вниз взрывным образом, рынок продолжит двигаться в том же направлении, пока не произойдет такой же или больший по силе взрывной ход в противоположном направлении. Это стали называть экспансией волатильности, или прорывом волатильности , как сказал однажды Дат Бри (Doug Brie), взявший это определение из моей работы начала 1980 г. [c.71]

Много лет тому назад я провел исследование индикатора новых максимумов-новых минимумов за 52 недели, и применил методику, суть которой заключалась в сравнении текущей цены акции с ее максимумом или минимумом за 52 недели. Вместо того чтобы узнавать о новых максимумах-новых минимумах пост фактум из газет, я стремился к тому, чтобы в любой момент времени точно определять, насколько близка цена той или иной акции к достижению нового максимума или нового минимума. Очень часто подобное приближение к новому максимуму или новому минимуму трудно заметить. Созданный мной TD-индекс новых максимумов/минимумов и стал той исходной точкой, с помощью которой я смог подтверждать предполагаемые ценовые прорывы вверх или вниз. Индекс строится следующим образом. Величина изменения цены акции за 52 недели делится на 10, а затем акции приписывается определенный рейтинг на данный день. Например, если цена закрытия сегодня составляет до 10% от максимума за 52 недели, акции присваивается рейтинг 10. И, наоборот, если цена закрытия сегодня составляет менее 90% от максимума за 52 недели, акции присваивается рейтинг 1. Если сегодняшняя цена закрытия на 50% меньше максимума за 52 недели, то акции присваивается рейтинг 5. Затем я рассчитываю кумулятивное значение и наношу полученный индекс под графиком динамики рыночного индекса. Это позволяет оценивать любые движения цен и тенденции, определять их длительность и значимость. Такой метод оценки положения текущей цены закрытия относительно диапазона цен за предшествующий год с последующим построением сложного индекса (TD-индекса новых максимумов/минимумов) для прогнозирования движения рынка является ценным вкладом в развитие рыночных индикаторов. Опять-таки в данном случае обычный, всем известный индикатор — новых максимумов-новых минимумов — был доработан, и на его основе создан новый, более совершенный инструмент. Для этого потребовалось совсем немного — чуть-чуть воображения и творческий подход. [c.148]

После первоначального пересечения 3x3 при закрытии ищите внутридневной уровень разворота (поддержки) Фибоначчи на существенном Фибо-узле (Fibnode) для входа в рынок в Направлении первоначального толчка. Этот уровень должен быть достигнут в пределах одного-трех периодов от первоначального Подтвержденного прорыва 3x3. Я рекомендую дневные, недельные и месячные периоды, хотя эта стратегия без потери качества работает и на внутридневных графиках. Разворотные Фиб-узлы, определяющие ваш вход в рынок, а также стопы расчитаваются на основе графиков, использующих часовой масштаб (и более) Временной Структуры, если вы рассматриваете те периоды, которые я предлагаю. [c.88]

В 80-е годы Тройная Вершина была особенно эффективно работающей моделью. Прорывы, как правило, хорошо срабатывали, так как все акции имели тенденцию роста на протяжении этого периода. Вслед за крахом 1987 года Тройная Вершина наилучшим образом использовалась в обратных движениях. Расширение модели до Тройной Вершины просто является способом рассмотрения формаций, которые не завершаются при создании двух пиков. Такие модели, как Четыре Вершины (Quadruple Top) или Пять Вершин (Quintuple Top), встречаются крайне редко. Как правило, чем больше вершин имеет модель, тем она более является бычьей, а также чем быстрее развивается модель, тем у нее более выраженный бычий характер. Формации некоторых акций, выпущенных такими компаниями, как предприятия общественного пользования, требуют больше времени на то, чтобы оформиться из-за присущей им низкой волатильности. [c.47]

Те же самые параметры, применимые к Бычьему Треугольнику, применяются и к Медвежьему Треугольнику (theBearish Triangle). Эта ситуация имеет большую вероятность успеха и протекает быстрее. Обращаясь к таблице Результатов Медвежьего Рынка, можно увидеть, что Медвежий Треугольник прибылен в 87 процентах времени при среднем заработке в 33,3 процента и среднем времени для срабатывания модели в 2,5 месяца. Такое впечатление, что на медвежьи модели влияют силы притяжения. Эта модель очень хорошо подходит к сделкам с опционами пут из-за той скорости, с которой обычно работает модель. Образуется тот же самый треугольник, но в этом случае акция прорывает его на нижней стороне, генерируя сигнал к продаже на уровне 23 (см. рисунок 3.30). [c.74]

Один из грандиознейших технологических прорывов в истории Западного мира произошел во время крестовых походов, когда христианские воины наткнулись на индо-арабскую систему цифр. Индо-арабская система цифр, названная так потому, что арабы нашли эту систему цифр во время завоевания ими Индии, пришла на смену римским цифрам. Лишь немногие люди в состоянии оценить то значение, которое имел для всей нашей жизни переход к этой новой системе. Индо-арабская система позволила людям уходить на кораблях дальше в море, определяя свое местоположение с большей точностью. Архитектурные творения смогли стать более амбициозными, стало возможным более точное измерение времени, человеческое мышление приобрело другие формы, люди стали более точным, абстрактным и критическим. Это явилось важнейшим технологическим изменением, которое оказало огромное воздействие на все стороны нашей жизни. [c.529]

Прежде чем рассматривать правила этой модели, поговорим об ее истории. В 1980-е годы группа трейдеров, известная как Черепашки, применила систему, которая в основном использовала 20-дневный прорыв цен. Кроме того, ранее Ричардом Дончианом популяризировался четырехнедельный прорыв цены, также как стандартная стратегия следования за трендом. Если цены делали новый 20-дневный максимум, можно было покупать если цены делали новый 20-дневный минимум, можно было продавать. Эта схема может работать на длительном отрезке времени, если торговать большой корзиной рынков, потому что есть высокая вероятность, что на отдельном рынке произойдет что-нибудь необычное, типа войны в Персидском заливе (сырая нефть) или заморозков (кофе). Система очень зависит от умения ухватить экстраординарное событие или важный тренд. Однако ей присущи очень большие проседания и низкое отношение выигрышей к проигрышам из-за существенного числа ложных прорывов. Именно там проявляются возможности Черепахового супа [c.14]

Вопрос это непростой, при ответе на него не избежать некоторой субъективности. Как правило, прорыв линии тренда ценой закрытия значит больше, чем просто прорыв в пределах одного дня. Однако это еще не все. Иногда даже прорыва ценой закрытия не достаточно, чтобы говорить о действительном прорыве линии тренда. Чтобы исключить ложные сигналы, большинство аналитиков пользуются всевозможными временными и ценовыми фильтрами. Одним из примеров ценового фильтра является критерий трехпроцентного прорыва. Он в основном используется для оценки прорыва долгосрочных линий тренда тут требуется, чтобы цеиа-ажрытия вышла за пределы линии тренда не менее чем на 3%)(это правило не применяется к некоторым финансовым фывчерсам, например, к сделкам на процентные ставки). [c.71]

К этому времени можно вычертить более пологую линию тренда, проходящую через точки двух последних спадов (точки В и D). Она называется линией "шеи". На графике это линия 2. Как правило, у моделей вершины эта линия направлена под небольшим углом вверх (иногда она расположена горизонтально, а в редких случаях наклонена вниз). Определяющим фактором в завершении модели "голова и плечи " является решительный прорыв линии "шеи "ценой закрытия. К этому моменту рынок прорвал линию тренда, проходящую через точки спадов В и D, опустился ниже уровня поддержки (точка D) и теперь удовлетворяет всем требованиям к тенденции на понижение, так как представляет собой ряд последовательно убывающих пиков и спадов. Эту новоиспеченную тенденцию образуют последовательно понижающиеся максимумы и минимумы, представленные на графике точками С, D, E и F. Объем торговли должен увеличиваться при прорыве линии "шеи". Однако это в меньшей степени относится к моделям вершины в ранней стадии развития низходящей тенденции падение цен не обязательно должно сопровождаться ростом объема. [c.101]

Большинство аналитиков требуют, чтобы уровень предыдущего пика (уровень сопротивления) преодолевался не просто в теченци дня, а строго ценой закрытия. Во-вторых, используются различные ценовые фильтры. Например, критерии прорыва, выраженные в процентах от цены (допустим, 1%-ный или 3%-ный прорыв). В-третьих, можно применить правило двухдневного прорыва в качестве временного фильтра. Оно означает, что цены закрытия должны фиксироваться выше уровня предыдущего пика в течение не менее, чем двух дней подряд, только тогда прорыв считается полноценным. [c.114]