Учебный курс охватывает основной круг вопросов управления инвестиционной деятельностью предприятий в современных условиях. В нем изложен теоретический базис управления инвестициями, сформулированы сущность, цель и функции инвестиционного менеджмента, рассмотрены его методологические системы и методический инструментарий. Книга знакомит с современными методами инвестиционной стратегии предприятия, управления его реальными и финансовыми инвестициями, формирования инвестиционных ресурсов. Излагаемый учебный курс широко иллюстрирован схемами, графиками, таблицами и примерами, содержит основные расчетные модели, используемые в инвестиционном менеджменте. [c.2]

Классификация форм инвестиций и видов инвесторов позволяет целенаправленно осуществлять управление инвестиционной деятельностью предприятия. [c.32]

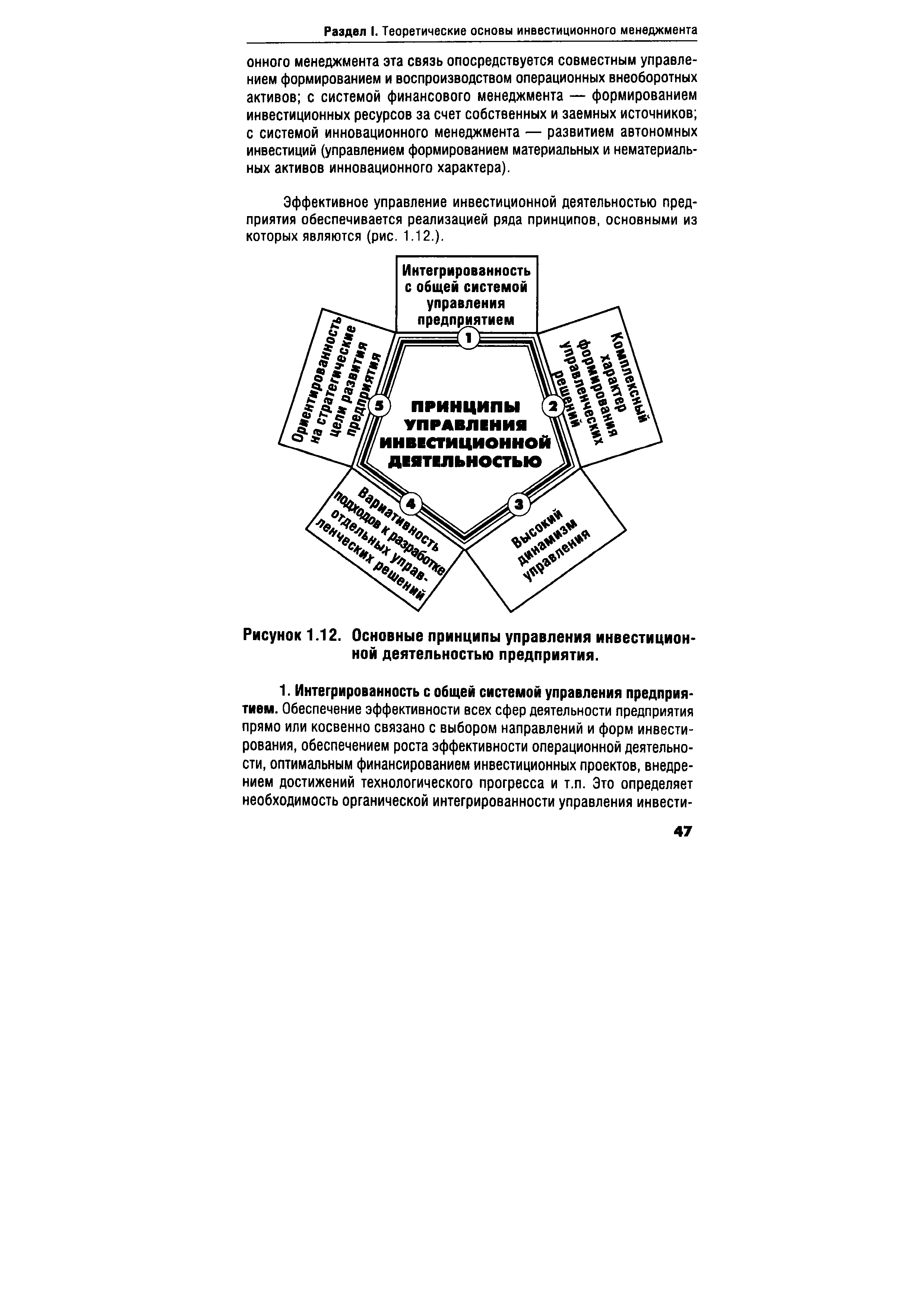

Эффективное управление инвестиционной деятельностью предприятия обеспечивается реализацией ряда принципов, основными из которых являются (рис. 1.12.). [c.47]

| Рисунок 1.12. Основные принципы управления инвестиционной деятельностью предприятия. |  |

Все рассмотренные задачи инвестиционного менеджмента теснейшим образом взаимосвязаны, хотя отдельные из них носят разнонаправленный характер (например, обеспечение максимизации доходности инвестиций при минимизации инвестиционного риска обеспечение финансового равновесия предприятия в процессе осуществления инвестиционной деятельности и обеспечение максимальной доходности инвестиций и т.п.). Поэтому в процессе управления инвестиционной деятельностью предприятия отдельные задачи должны быть оптимизированы между собой для эффективной реализации его главной цели. Ранжирование отдельных задач управления инвестиционной деятельностью осуществляется путем определения значимости (задания весов) каждой из них исходя из их приоритетности с позиций развития предприятия и менталитета инвестиционного поведения его собственников или менеджеров. [c.54]

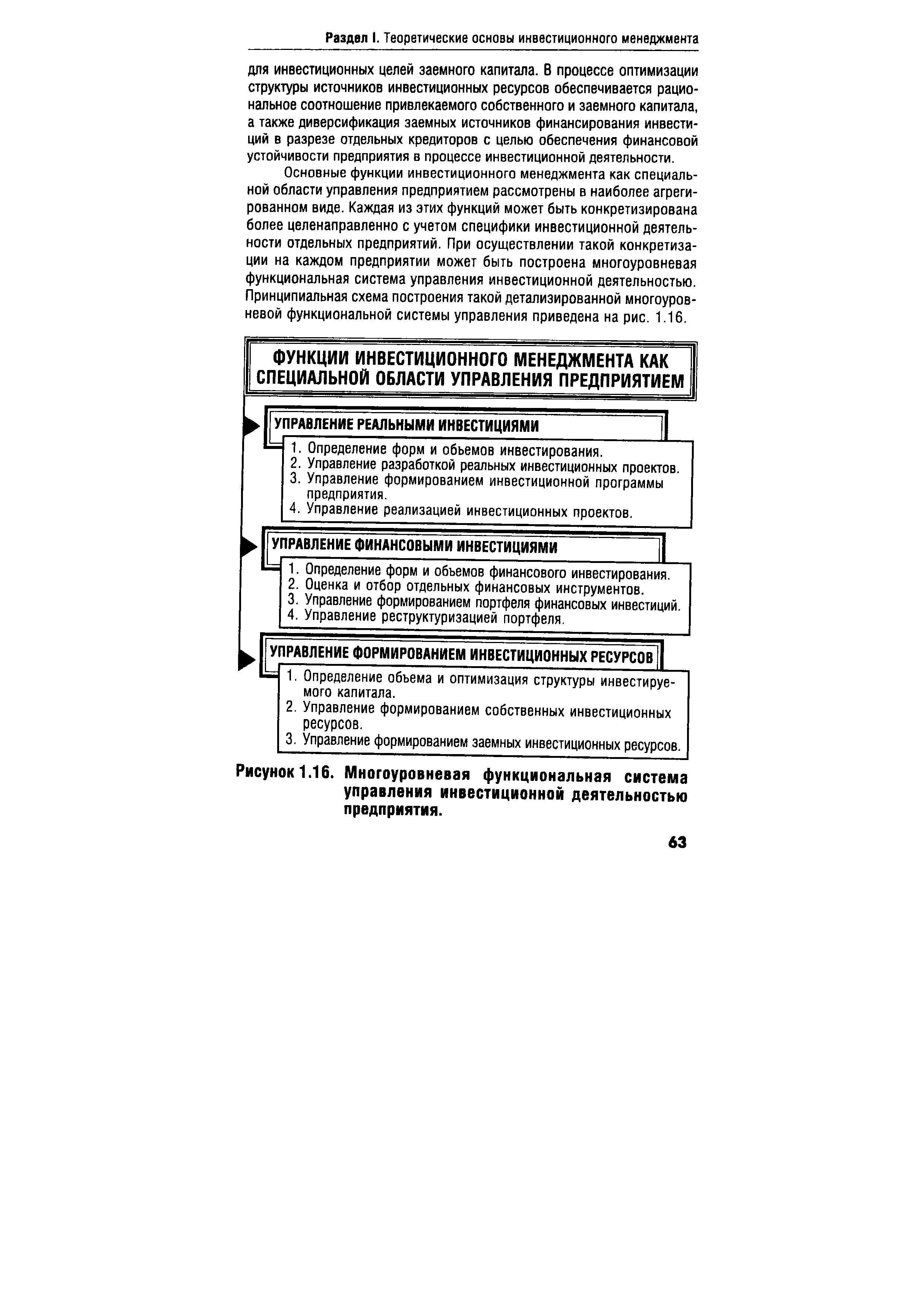

| Рисунок 1.16. Многоуровневая функциональная система управления инвестиционной деятельностью предприятия. |  |

Эффективный механизм инвестиционного менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций управления инвестиционной деятельностью предприятия. [c.65]

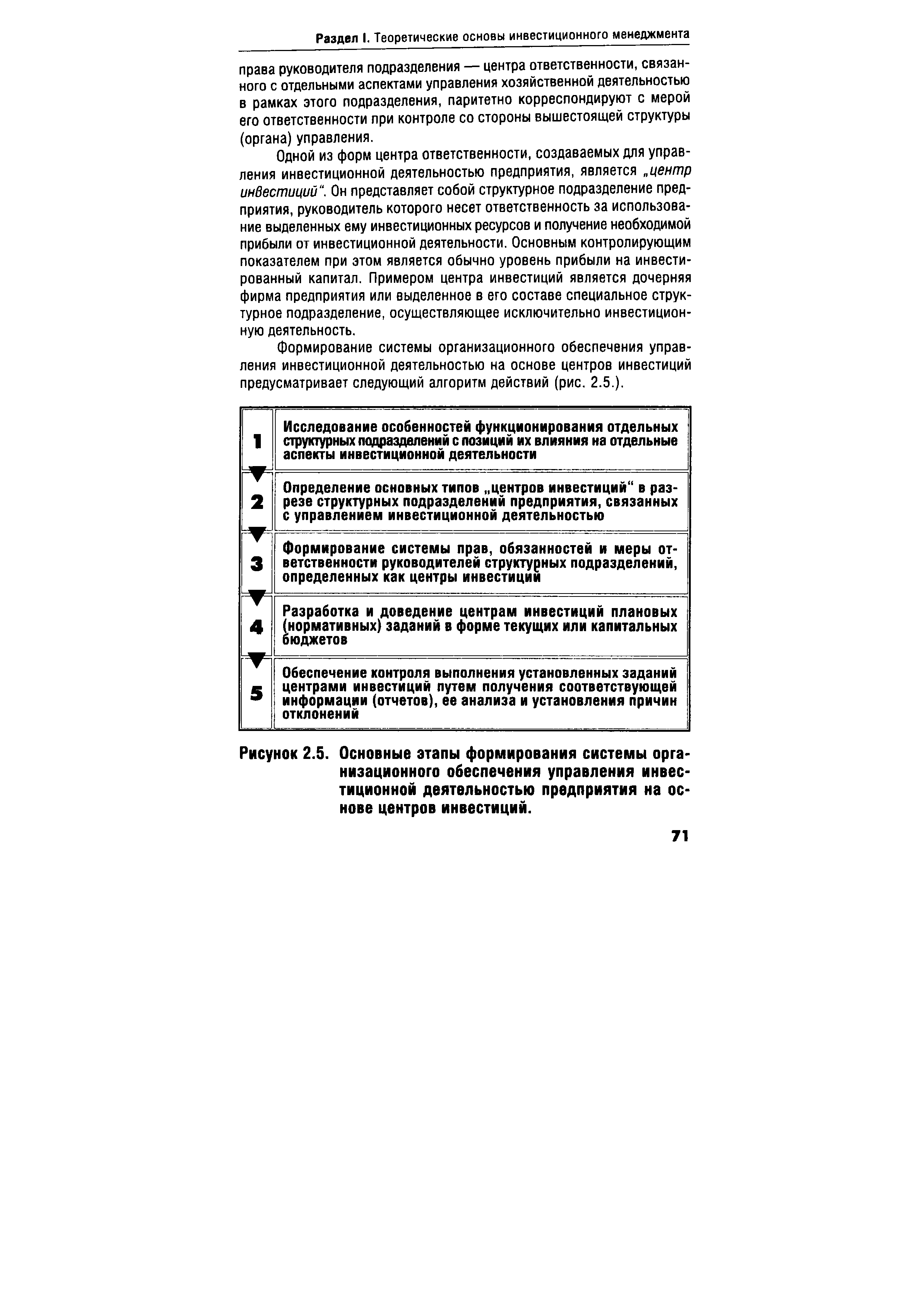

Одной из форм центра ответственности, создаваемых для управления инвестиционной деятельностью предприятия, является центр инвестиций". Он представляет собой структурное подразделение предприятия, руководитель которого несет ответственность за использование выделенных ему инвестиционных ресурсов и получение необходимой прибыли от инвестиционной деятельности. Основным контролирующим показателем при этом является обычно уровень прибыли на инвестированный капитал. Примером центра инвестиций является дочерняя фирма предприятия или выделенное в его составе специальное структурное подразделение, осуществляющее исключительно инвестиционную деятельность. [c.71]

| Рисунок 2.5. Основные этапы формирования системы организационного обеспечения управления инвестиционной деятельностью предприятия на основе центров инвестиций. |  |

В первом блоке — Показатели макроэкономического развития" — содержатся следующие основные информативные показатели, характеризующие инвестиционный климат страны и используемые в процессе управления инвестиционной деятельностью предприятия а) темп роста внутреннего валового продукта и национального дохода [c.74]

Важной составной частью механизма управления инвестиционной деятельностью предприятия являются системы и методы ее анализа. Инвестиционный анализ представляет собой процесс исследования инвестиционной активности и эффективности инвестиционной деятельности предприятия с целью выявления резервов их роста. [c.82]

Основу механизма управления инвестиционной деятельностью предприятия составляет инвестиционное планирование. Инвестиционное планирование представляет собой процесс разработки системы планов и плановых (нормативных) показателей по обеспечению развития предприятия необходимыми инвестиционными ресурсами и повышению эффективности его инвестиционной деятельности в предстоящем периоде. [c.103]

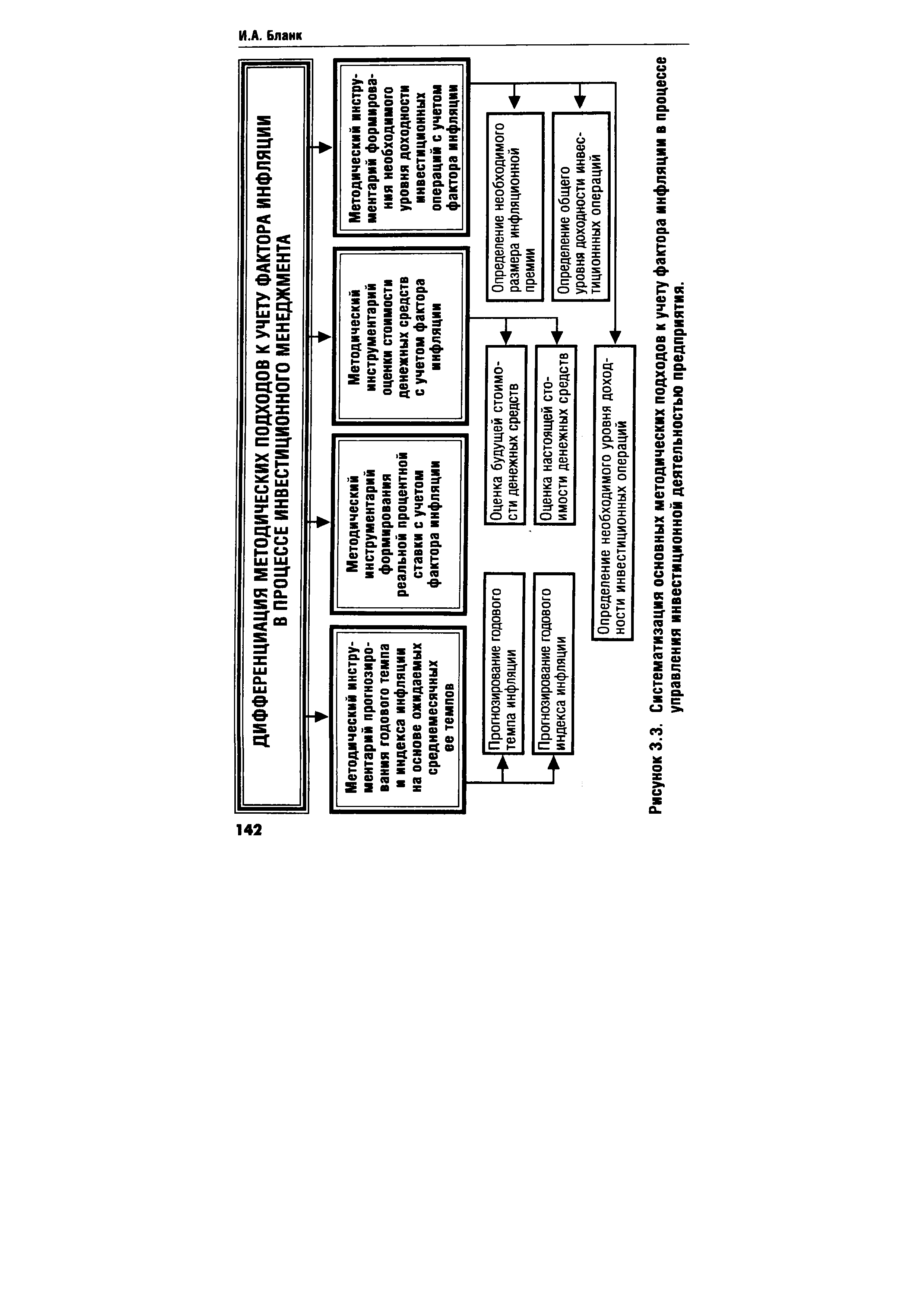

С учетом рассмотренных базовых понятий формируется конкретный методический инструментарий, позволяющий учесть фактор инфляции в процессе управления инвестиционной деятельностью предприятия. Этот методический инструментарий дифференцируется в разрезе следующих основных вычислений (рис. 3.3.). [c.141]

| Рисунок 3.3. Систематизация основных методических подходов к учету фактора инфляции в процессе управления инвестиционной деятельностью предприятия. |  |

II. Методический инструментарий формирования необходимого уровня доходности инвестиционных операций с учетом фактора риска позволяет обеспечить четкую количественную пропорциональность этих двух показателей в процессе управления инвестиционной деятельностью предприятия. [c.157]

Проведенный обзор показывает, что методический инструментарий учета фактора риска в управлении инвестиционной деятельностью предприятия является довольно обширным и позволяет решать многообразные задачи в этой сфере инвестиционного менеджмента. Более глубокое изложение вопросов управления инвестиционными рисками рассматривается в специальных разделах. [c.161]

Инвестиционная деятельность предприятия во всех ее формах не может сводиться к удовлетворению текущих его инвестиционных потребностей, определяемых необходимостью замены выбывающих активов или их прироста в связи с происходящими изменениями объема и структуры хозяйственной деятельности. На современном этапе все большее число предприятий осознают необходимость сознательного перспективного управления инвестиционной деятельностью на основе научной методологии предвидения ее направлений и форм, адаптации к общим целям развития предприятия и изменяющимся условиям внешней инвестиционной среды. Эффективным инструментом перспективного управления инвестиционной деятельностью предприятия, подчиненного реализации целей общего его развития в условиях происходящих существенных изменений макроэкономических показателей, системы государственного регулирования рыночных процессов, конъюнктуры инвестиционного рынка и связанной с этим неопределенностью, выступает инвестиционная стратегия. [c.170]

Соответствует ли организационная структура управления инвестиционной деятельностью предприятия задачам перспективного его развития [c.175]

Процесс разработки инвестиционной стратегии связан с предварительным выделением объектов стратегического управления предприятия. С позиций инвестиционного менеджмента выделяют обычно три основные группы объектов стратегического управления инвестиционная деятельность предприятия в целом инвестиционная деятельность стратегической зоны хозяйствования инвестиционная деятельность стратегического инвестиционного центра. [c.175]

Наличие инвестиционной стратегии обеспечивает четкую взаимосвязь стратегического, текущего и оперативного управления инвестиционной деятельностью предприятия. [c.176]

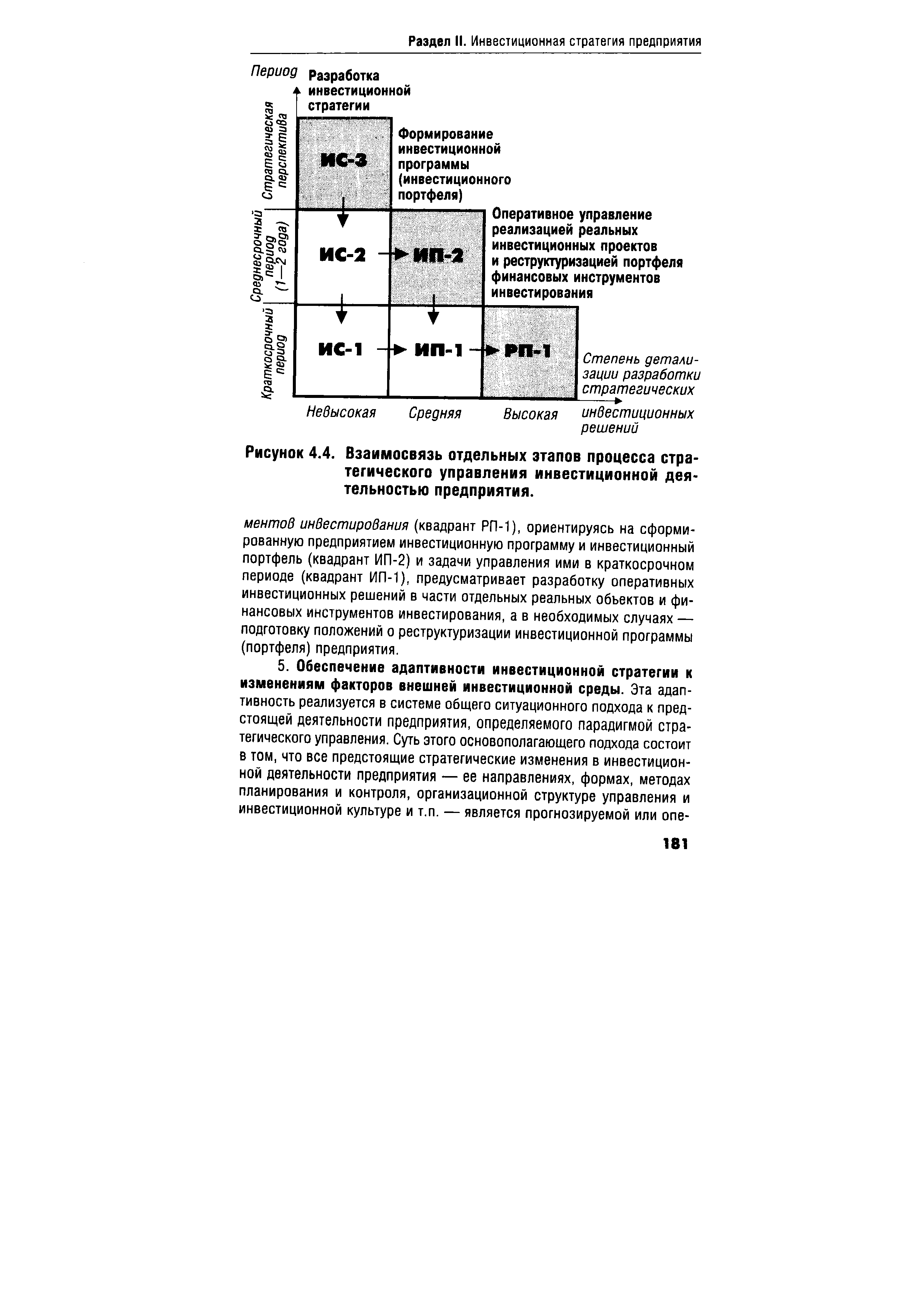

| Рисунок 4.4. Взаимосвязь отдельных этапов процесса стратегического управления инвестиционной деятельностью предприятия. |  |

Управление инвестиционной деятельностью предприятия оценивается на основе комплексного подхода, который обеспечивается инвестиционной политикой предприятия — важнейшим ме- [c.460]

Современные условия воспроизводства, обострение конкурентной борьбы резко повысили вопросы управления инвестиционной деятельностью предприятий в условиях дефицита финансовых ресурсов. Управление инвестиционной деятельностью подразумевает оценку производственных и финансовых направлений деятельности предприятий в контексте окружающей среды, поиск и мобилизацию источников средств для обеспечения этой деятельности. [c.26]

В условиях дефицита финансовых ресурсов повышается значимость управления инвестиционной деятельностью предприятия. Инвестиции предназначены для поднятия и развития производства, увеличения его мощностей, технологического уровня. Несмотря на некоторое улучшение финансовых и производственных показателей деятельности предприятий экономика России все еще не вступила в фазу подъема. Главным препятствием на этом пути остается кризисное положение большинства предприятий реального сектора экономики. [c.32]

Инвестиционная деятельность предприятий - наиболее слабое место современной Российской экономики, и в немалой степени это связано с неэффективным налоговым регулированием производственно-хозяйственной деятельности. Невозможность финансирования инвестиций за счет собственных средств способствовала активным поискам предприятиями сторонних инвесторов. Причем преимущественно все предприятия прорабатывают варианты привлечения средств для долгосрочных инвестиций. При этом надежды возлагаются на следующие источники финансовых поступлений создание совместных предприятий или получение кредита от иностранного банка или фонда. Это направление инвестиций реализуется на практике крайне трудно. Основные причины - это нестабильность российской экономики в целом и налоговой системы в частности. В результате у инвесторов вызывает неуверенность не уровень налогов, а то что их ставки часто меняются существующий порядок налогообложения не стимулирует активности банков в части долгосрочных кредитов, хотя прибыль от их предоставления (сроком на три и более года) на инвестиции освобождена от налогообложения. Эта льгота малопривлекательная, так как банки интересуют, прежде всего, текущие налоговые платежи. Именно эти платежи, а также ужесточение Центральным банком РФ режима резервирования, позволяют банкам накопить достаточно средств для долгосрочного кредитования, а также организации финансово-промышленных групп. Это мера привлекает предприятия возможностью получить долгосрочное финансирование от какого-либо крупного инвестиционного института -члена данной группы. Однако реальные инвесторы - банки и инвестиционные компании - пока не особенно стремятся стать официальными членами финансово-промышленной группы, поскольку никаких специально льгот по налогам или резервированию для них не предусмотрено привлечение средств путем эмиссии собственных акций - один из вариантов финансирования инвестиций, однако здесь появляется проблема размещения выпуска получение кредитной линии от крупного банка в обмен на передачу им крупного пакета собственных акций и допуск к участию в управлении предприятием — также составляет определенную проблему. [c.163]

Формирование благоприятного инвестиционного климата, углубление сегментации инвестиционного рынка, расширение круга инвестиционных товаров и технологий, а также возрастающие инвестиционные возможности предприятий предоставляют инвестиционным менеджерам обширное поле деятельности для принятия стратегических и оперативных инвестиционных решений. Знание и практическое использование современных принципов, механизмов и методов эффективного управления инвестиционной деятельностью позволяет обеспечить переход предприятий к новому качеству экономического развития в рыночных условиях. [c.7]

Вариативность подходов к разработке отдельных управленческих решений. Реализация этого принципа предполагает, что подготовка каждого управленческого решения в сфере формирования инвестиций и инвестиционных ресурсов предприятия должна учитывать альтернативные возможности действий. При наличии альтернативных проектов управленческих решений в этой области их выбор для реализации должен быть основан на системе критериев, определяющих инвестиционную идеологию, инвестиционную стратегию или конкретную инвестиционную политику предприятия в сфере функциональных систем управления. Система таких критериев в области управления инвестиционной деятельностью устанавливается самим предприятием. [c.48]

Рассматривая главную цель управления инвестиционной деятельностью, следует отметить, что она неразрывно связана с главной целью хозяйственной деятельности предприятия в целом и реализуется с ней в едином комплексе. С развитием инвестиционной теории менялись и подходы экономистов к определению главной цели инвестиционной деятельности. В генезисе этой проблемы можно выделить три основных подхода. [c.49]

Корпоративные предприятия, созданные в форме открытых и закрытых акционерных обществ, также получили определенное распространение в нашей стране. Часть таких предприятий создано с участием иностранного капитала. Особенностями инвестиционной деятельности таких предприятий являются широкие возможности формирования инвестиционных ресурсов из внешних источников путем эмиссии акций и облигаций, активная деятельность на рынке ценных бумаг, обширная диверсификация видов инвестиционных операций, необходимость формирования за счет инвестиционной и других видов прибыли дивидендного фонда для обеспечения соответствующих выплат акционерам, наиболее глубокая специализация управления инвестиционной деятельностью. [c.57]

Функциональный инвестиционной менеджер является узким специалистом — наемным работником, осуществляющим специализированные функции управления в одной из сфер инвестиционной деятельности предприятия. Современная зарубежная и отечественная практика выделяет следующие формы специализации функциональных инвестиционных менеджеров а) менеджер по управлению реальными инвестициями предприятия б) менеджер по управлению финансовыми инвестициями предприятия в) менеджер по формированию инвестиционных ресурсов и управлению денежными потоками по инвестиционной деятельности г) менеджер по управлению инвестиционными рисками и некоторые другие. [c.59]

Создание организационных структур, обеспечивающих принятие и реализацию управленческих решений по всем аспектам инвестиционной деятельности предприятия. Такие структуры строятся по иерархическому или функциональному признаку с выделением конкретных центров ответственности". В процессе реализации этой функции инвестиционного менеджмента необходимо обеспечить постоянную адаптацию этих организационных структур к меняющимся условиям функционирования предприятия и направлениям инвестиционной деятельности. Организационные структуры инвестиционного менеджмента должны быть интегрированы в общую организационную структуру управления предприятием. [c.61]

Основные функции инвестиционного менеджмента как специальной области управления предприятием рассмотрены в наиболее агрегированном виде. Каждая из этих функций может быть конкретизирована более целенаправленно с учетом специфики инвестиционной деятельности отдельных предприятий. При осуществлении такой конкретизации на каждом предприятии может быть построена многоуровневая функциональная система управления инвестиционной деятельностью. Принципиальная схема построения такой детализированной многоуровневой функциональной системы управления приведена на рис. 1.16. [c.63]

Процесс управления инвестиционной деятельностью базируется на определенном механизме. Механизм инвестиционного менеджмента представляет собой систему основных элементов, регулирующих процесс разработки и реализации инвестиционных решений предприятия. В структуру механизма инвестиционного менеджмента входят следующие элементы (рис. 1.17.). [c.64]

В процессе формирования организационной структуры инвестиционного менеджмента исходят из объема инвестиционной деятельности предприятия, ее основных форм, функций инвестиционного процесса, региональной диверсификации и других факторов. Кроме того, при построении этой организационной структуры должны быть обеспечены эффективные связи между различными организационными подразделениями службы управления инвестиционной деятельностью, с одной стороны, и между подразделениями инвестиционного менеджмента и других функциональных систем управления предприятием с другой. [c.66]

Обеспечение сочетания перспективного, текущего и оперативного управления инвестиционной деятельностью. Концепция стратегического управления предусматривает, что разработанная инвестиционная стратегия предприятия получает свою дальнейшую конкретизацию в процессе текущего управления инвестиционной деятельностью путем формиртаатгинвестицшиной программы (инвестиционного портфеля) предприятия. В отличие от инвестиционной стратегии формирование инвестиционной программы является среднесрочным управленческим процессом, осуществляемым в рамках стратегических решений и текущих инвестиционных возможностей предприятия. В свою очередь, процесс текущего управления инвестиционной деятельностью получает наиболее детальное завершение в оперативном управлении реализацией реальных инвестиционных проектов и реструктуризацией портфеля финансовых инструментов инвестирования. Таким образом, разработка инвестиционной стратегии является только первым этапом процесса стратегического управления инвестиционной деятельностью предприятия, формы взаимосвязи отдельных этапов этого процесса представлены на рис. 4.4. [c.180]

Высокий динамизм управления. Даже наиболее эффективные управленческие решения в области формирования и релизации инвестиций, разработанные и реализованные на предприятии в предшествующем периоде, не всегда могут быть повторно использованы на последующих этапах его инвестиционной деятельности. Прежде всего, это связано с высокой динамикой факторов внешней среды на стадии перехода к рыночной экономике, и в первую очередь, — с изменением конъюнктуры финансового или товарного рынков. Кроме того, меняются во времени и внутренние условия функционирования предприятия, особенно на этапах перехода к последующим стадиям его жизненного цикла. Поэтому системе управления инвестиционной деятельностью должен быть присущ высокий динамизм, учитывающий изменение факторов внешней среды, потенциала формирования финансовых ресурсов, темпов экономического развития, форм организации производственной и финансовой деятельности, финансового состояния и других параметров функционирования предприятия. [c.48]

Смотреть страницы где упоминается термин Управление инвестиционной деятельностью предприятия

: [c.69] [c.148] [c.164]Смотреть главы в:

Экономика предприятия -> Управление инвестиционной деятельностью предприятия