Прима-вексель (первый вексель) — обозначение на тратте (переводном векселе), которое ставится в тех случаях, когда вексель составляется по требованию первоприобретателя в нескольких экземплярах одинакового содержания, именуемых образцами. Причем все вексельные образцы составляют единый вексель и вместе с тем в каждом из них воплощается полностью вексельное обязательство. [c.86]

Секунда-вексель — второй экземпляр выпущенного переводного векселя (см. Прима-вексель). [c.87]

ПРИМА - 1) разница между рыночной ценой акций и их номинальной стоимостью . 2) См. ПРИМА-ВЕКСЕЛЬ. [c.568]

ПРИМА-ВЕКСЕЛЬ - оригинал, первый экземпляр переводного векселя (тратты). [c.568]

ПРИМА — 1) первый экземпляр документа 2) применительно к товару высшее качество 3) прима-вексель — первый экземпляр переводного векселя (тратты). [c.303]

Установки менеджмента , столь различные в Японии и США, связаны со способами финансирования. Главный источник финансирования американских корпораций — рынок ценных бумаг (преимущественно акций). Курсовая стоимость акций, а следовательно, приток средств от их продажи прямо зависят от текущих показателей рентабельности, публикуемых в отчетах корпораций. Поэтому американские фирмы ориентируются на конъюнктуру рынка ценных бумаг. Главный источник финансирования японских корпораций — банковский и коммерческий кредит (ссуды и учет векселей под реализацию продукции). Относительная независимость японских фирм от текущей рентабельности дает им большую свободу в учете долгосрочной динамики товарных рынков. Это основа масштабных капиталовложений, обеспечивающих развитие массового производства. (Прим. перев.). [c.77]

ПРИМА - первый экземпляр переводного векселя (тратты). [c.175]

Индоссамент — здесь передаточная подпись на ценной бумаге, векселе, чеке и т. п.. удостоверяющая переход прав по этому документу к другому лицу. — Прим. перев. [c.119]

Переводный вексель может подлежать оплате в месте жительства трассата, третьего лица или в каком-либо другом месте, обозначенном в векселе. Кроме того, в векселе должно быть наименование лица, которому должен быть совершен платеж. Приобретатель переводного векселя может требовать, чтобы он был ему выдан не в одном, а в нескольких экземплярах, каждый из которых должен быть подписан векселедателем. Написание векселя в нескольких экземплярах облегчает его обращение. Обычно первый экземпляр (прима) направляется на акцепт плательщику, а второй (секунда) направляется в обращение. [c.464]

ПРИМА (в практике вексельного обращения) — первый экземпляр переводного векселя. В международной торговле переводные векселя выписываются часто в двух, а иногда в трех экз. во избежание задержки или утраты векселя при пересылке его за границу, а также для направления одного экз. трассату для акцепта при одновременной передаче второго экз. др. лицу в оплату товаров или оказанных услуг. В тексте каждого экз. должно быть обозначено, каким по счету он является (первый, или прима, второй, или секунда, третий, или терция). При отсутствии такого обозначения каждый экз. считается самостоятельным векселем. В первом экз. делается оговорка платите по настоящему первому экземпляру (если по второму или третьему не оплачено) . Соответствующие оговорки включаются в текст второго и третьего экз. Все экз. составляют один вексель и оплата одного из них погашает требования по остальным. [c.240]

СЕКУНДА (в практике вексельного обращения) — второй экз. переводного векселя. См. Прима. [c.334]

Прима-виста — платеж по долговому документу (векселю, счету и т. д.) немедленно при его первом представлен] . [c.143]

Если срок векселя определен в днях, при подсчете ссудного процента необходимо использовать точное число дней. Чтобы упростить подсчеты, примем за базу расчета показателя год, состоящий из 360 дней. Так, если в векселе указан срок 45 дней, ссудный процент составит 1 000 дол. х 8/100 х 45/360 - 10 дол. [c.151]

Один и тот же переводной вексель может быть, согласно Положению, составлен по требованию первого приобретателя в нескольких экземплярах одинакового содержания, называемых образцами. Необходимость этого объясняется стремлением пустить вексель в обращение по передаточным надписям немедленно после выдачи — его обычно выдают в нескольких экземплярах первый (прима) отправляется трассату для акцепта, а второй (секунда) пускается в обращение. На всех образцах, кроме первого, делается отметка, у кого на хранении находится отправленный для акцепта образец. Текст на всех образцах векселя должен быть одинаковым, и каждому их них присваивается порядковый номер. Последнее отличает образцы векселя от копий, равно как и подписи, которые на каждом образце проставляются собственноручно. Все образцы имеют одинаковую вексельную силу, и, следовательно, в [c.123]

Как уже отмечалось, ВЕКСЕЛЕДЕРЖАТЕЛЬ-2 поставил ВЕКСЕЛЕ ДЕРЖАТЕЛЮ-1 товары, и у него сформировалась дебиторская задолженность. Условно примем, что сумма поставки составила 120 у. е. и себестоимость — 80 у. е. [c.79]

Прима — в практике вексельного обращения первый экземпляр переводного векселя. [c.344]

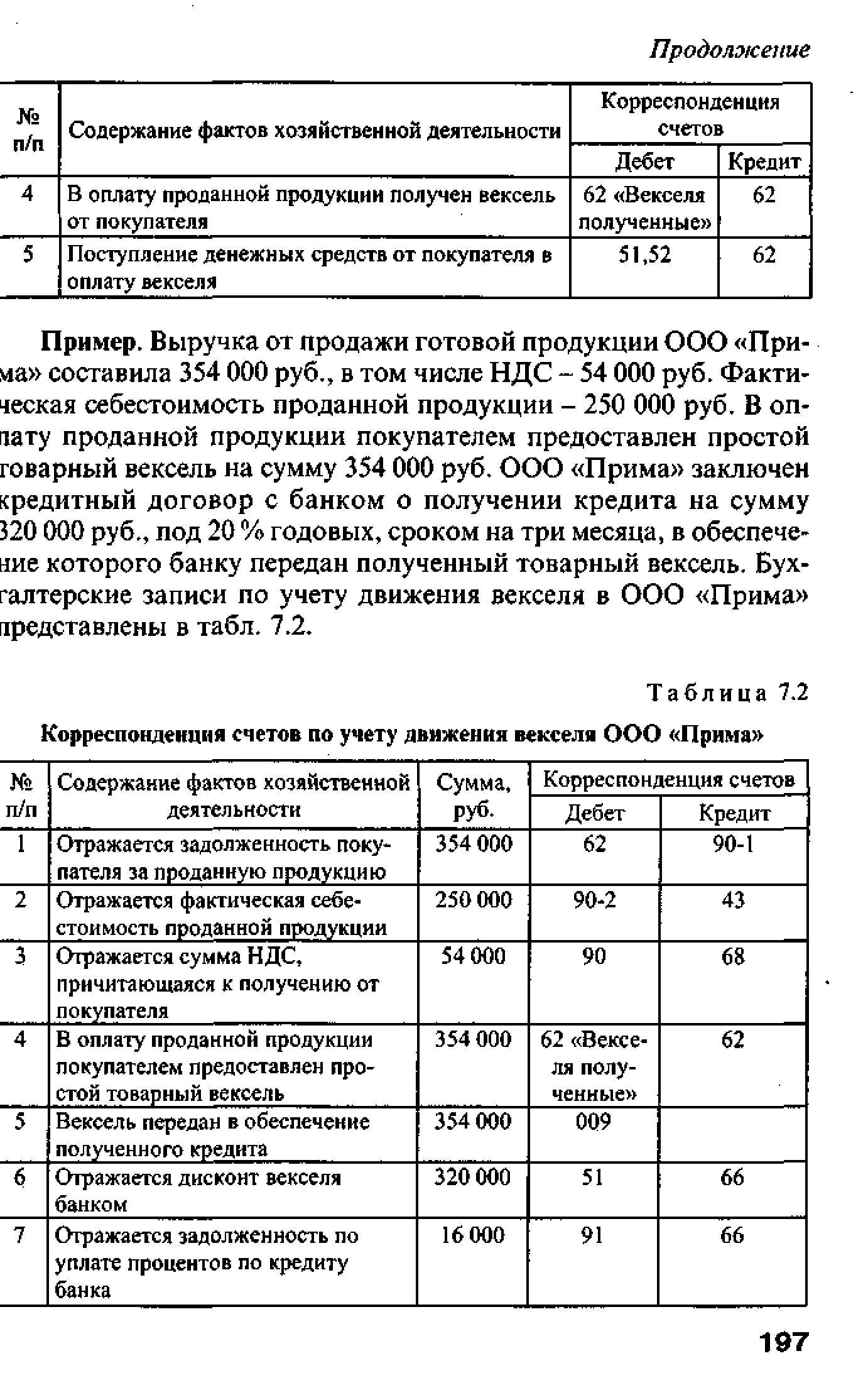

Пример. Выручка от продажи готовой продукции ООО Прима составила 354 000 руб., в том числе НДС - 54 000 руб. Фактическая себестоимость проданной продукции - 250 000 руб. В опиату проданной продукции покупателем предоставлен простой товарный вексель на сумму 354 000 руб. ООО Прима заключен кредитный договор с банком о получении кредита на сумму 320 000 руб., под 20 % годовых, сроком на три месяца, в обеспечение которого банку передан полученный товарный вексель. Бухгалтерские записи по учету движения векселя в ООО Прима представлены в табл. 7.2. [c.197]

| Таблица 7.2 Корреспонденция счетов по учету движения векселя ООО Прима |  |

Прима-вексель (первый вексель) - обозначение на переводном екселе (тратте), когда по требованию первоприобретателя вексель оставляется в нескольких экземплярах одинакового содержания, менуемых образцами, которые составляют единый вексель, но в каж-ом из которых воплощается полностью вексельное обязательство, [c.367]

ПРИМА - в практике вексельного обращения - первый экземпляр переводного векселя (тратты). В международной торговле переводные векселя выписываются иногда в двух и более экземплярах для уменьшения риска их утраты и ускорения оплачиваемости один экземпляр векселя может быть направлен плательщику для акцепта, второй - одновременно передан в оплату товаров и услуг. В тексте каждого экземпляра должно быть обозначено, каким по счету он является первым (прима), вторым (секунда) или третьим (терция). В приме делается оговорка "Платите по настоящему первому экземпляру, если по второму и третьему не оплачено". Соответствующие оговорки включаются в текст второго и третьего экземпляра. Все экземпляры составляют один вексель, поэтому акцепт делается только на одном экземпляре, и оплата по одному из них погашает требования по остальным. [c.182]

ПРИМА (first bill of ex hange) - первый экземпляр переводного векселя (тратты). П. используется в основном в международной торговле, когда с целью снижения риска утраты тратты, а также ускорения ее оборачиваемости выписывается несколько экземпляров ее. [c.180]

Казначейские векселя (Т-векселя) со сроком погашения один год и став кой дохода 8%, которые могут быть приобретены с дисконтом (т е по цене ниже номинала — Прим ред.) в момент погашения будет выплачена их номи нальная стоимость. [c.38]

Коммерческие бумаги — это краткосрочные необеспеченные векселя, как простые, так и ле-реводные. Поскольку они относятся к категории необеспеченных, их выпускают в обращение только наиболее устойчивые компании, обладающие прочной репутацией и высоким кредитный рейтингом, отражающим надежное финансовое положение эмитента. Как правило, эмитенты продают эти векселя сначала дилерам, а те распространяют их нефинансовых рынках. (Прим. нл- [c.30]

Долговые обязательства центральных агентств (мяк правительственных уфекдевмй облигации, которые выпускают государственные агентства, а также корпорации, входящие в различные федеральные ассоциации и системы, с целью мобилизации денежных средств для программ федерального правительства. Эти ценные бумаги не гарантируются правительством, но являются ликвидными и высоконадежными. Их доходность выше, чем доходность по казначейским векселям. (Прим. науч. ред.) [c.30]

Взаимный фонд денежного рынка (MMMF) — это взаимный фонд, объединяющий капитал большого числа инвесторов и использующий его для капиталовложений исключительно в высокодоходные краткосрочные ценные бумаги, такие, как казначейские векселя, краткосрочные коммерческие бумаги (векселя. — Прим. науч. ред.) корпораций, депозитные сертификаты с номиналом в 100 тыс. долл. и выше и т.п. Поскольку эти ценные бумаги продаются пакетами достоинством от 10 000 до 1 млн. долл. (и более), большинство мелких инвесторов не могут купить их индивидуально, хотя они очень часто имеют наивысшие ставки доходности в коротком периоде. Взаимный фонд денежного рынка делает доступным такой уровень доходности даже для мелких инвесторов. Акции взаимного фонда могут быть куплены (через посредство брокеров, инвестиционных дилеров и т.д.) с низкими первоначальными инвестициями — от 500 до 1000 долл. (Хотя более типична сумма от 1000 до 5000 долл.) Почти каждая крупная брокерская фирма имеет собственный взаимный денежный фонд, и существует еще примерно 300 фондов, не связанных с брокерскими компаниями, их акции продаются при первичной эмиссии без брокерских комиссионных (см. гл. 13). Во вставке "Проницательному инвестору" показана история создания фондов денежного рынка Брюсом Бентом в 1969 г. и их фантастического роста начиная с 1973 г. [c.174]

Коммерческие бумаги — это краткосрочные необеспеченные (закладной на активы. — Прим. науч. /> .) простые векселя (IOUs— "Я вам должен"), выпускаемые корпорациями с очень высокой кредитоспособностью. Такие бумаги обычно продаются фирмами, нуждающимися в краткосрочных ссудах, другим предпринимателям, банкам, брокерским фирмам, взаимным фондам денежного рынка и отдельным лицам, желающим вложить средства на короткий период времени. Хотя они иногда выпускаются низкими номиналами — в 25 000 или 50 000 долл., большинство коммерческих бумаг первоначально продаются лотами, кратными 100 000 долл. Сроки действия [c.180]

Обязательства. Финансовая структура компании вырисовывается в нижней части табл. 7.2, где перечислены обязательства компании и ее акционерный капитал. Этот раздел балансового отчета состоит из трех групп данных 1) текущие обязательства 2) долгосрочный долг У) акционерный капитал. Текущие обязательства складываются из долгов, полученных у кредиторов (векселя к оплате и текущая часть долгосрочного долга ), задолженности поставщикам (счета к оплате), обязательств перед сотрудниками (накопившиеся обязательства) и задолженности государству (начисленные налоги). Аналогично статьям противоположной стороны баланса, отражающим оборотные активы, данные обязательства подлежат оплате в течение одного года или ранее. Текущие обязательства, перечисленные для компании "Мэр-кор индастриз", типичны для балансов большинства компаний. Долгосрочные долги — это обязательства со сроками погашения основных сумм, выходящими за рамки одного года. Следует заметить, что лишь основная сумма краткосрочного и долгосрочного долга фиксируется в балансовом отчете процентные платежи появляются только в отчете о прибылях и убытках в качестве затрат . Долгосрочные обязательства, как правило, разбиваются на срочную часть долга (которая отнесена в долгосрочные обязательства. — Прим. науч. ред.) и часть, подлежащую погашению в течение одного года или ранее, которая известна под названием текущей части долгосрочного долга. Текущие платежи относятся к такому виду платежей, которые предстоит осуществить в течение ближайших 12 месяцев при постепенном погашении ссуды, выданной на 4 года, как у этой компании. Сумма, подлежащая выплате в следующие 12 месяцев, будет отражена как текущая часть долга, в то время как сумма, подлежащая выплате и течение оставшихся 2—4 лет, будет отражена как долгосрочный долг. [c.337]

Однако влиянию процессов глобализации подвержены не только курсы акций. Американский рынок акций оказался еще более чувствительным к инвестиционным решениям иностранных инвесторов. Например, когда Казначейство США вынуждено продавать векселя, чтобы финансировать дефицит государственного бюджета, японские и другие иностранные инвесторы выступают самыми крупными покупателями этих ценных бумаг. Причем их желание принять или отвергнуть ставки доходности (покупая или отказываясь от покупок при сложившихся курсах. — Прим. науч. ред.), которые предлагает Казначейство США, является важным фактором, определяющим, какой же должна быть эта ставка. Влияние зарубежных инвесторов на ставки доходности, а тем самым и на курсы облигаций, в свою очередь, непосредственно отражается на курсах акций, поскольку многие институциональные инвесторы часто опираются на состояние рынка облигаций, принимая решения о покупке обыкновенных акций. [c.404]

Опционы "пут" и "колл" на ценные бумаги с фиксированным доходом (долговые) известны как процентные опционы. Определенные выпуски казначейских ценных бумаг среднесрочные и долгосрочные казначейские облигации) составляют основу этих опционов, и по мере того как их курсы возрастают или падают, изменяются и премии за опционы "пут" и "колл". Опцион "колл", к примеру, позволяет держателю купить определенное количество (обычно на сумму 100 000 долл.) казначейских среднесрочных или долгосрочных облигаций конкретного выпуска по установленному курсу (курсу исполнения, или курсу "страйк") в течение оговоренного периода времени (который ограничен сроком действия опциона). Опцион "пут", напротив, дает держателю право продать соответствующие финансовые активы на аналогичных условиях. В 1989 г. торговля процентными опционами была сосредоточена на Чикагской бирже и включала четыре вида казначейских долгосрочных облигаций и три вида казначейских среднесрочных облигаций, например 87/8% ю казначейскую долгосрочную облигацию со сроком погашения в 2019 г. и 9%-е среднесрочные облигации со сроком погашения в 1993 г. Одна заслуживающая внимания черта этих опционов заключается в том, что, как правило, они существуют только в течение одного цикла. То есть несмотря на то, что долговые ценные бумаги считаются лидерами среди ценных бумаг (за которыми на рынке следуют все остальные), после того как срок действия трех- или шестимесячных опционов оканчивается, на эти казначейские ценные бумаги больше ни опционы "пут", ни опционы "колл" не выпускаются. Причиной этому служит тот факт, чта,по истечении первоначального срока действия казначейских долгосрочных или среднесрочных облигаций (в виде основы опциона. — Прим. науч. /> .) объем вторичной торговли этими ценными бумагами оказывается недостаточным для поддержания активного рынка опционов. Таким образом, новые опционы постоянно выпускаются на новые выпуски казначейских ценных бумаг. Рынок процентных опционов является небольшим, так как большинство профессиональных институциональных брокеров предпочитают использовать процентные фьючерсные контракты или опционы на эти фьючерсы (мы будем их рассматривать в гл. 12). Пытаясь увеличить объем торговли опционами, Чикагская биржа ввела в середине 1989 г. два новых объекта торговли краткосрочные и долгосрочные процентные опционы. Краткосрочный опцион базируется на ставке доходности 13-недельных казначейских векселей последнего выпуска, а долгосрочный опцион основан на средней доходности 7-, 10- и 30-летних казначейских облигаций, рассчитанной по результа- [c.576]

ПРИМА (от лат. prima — первая ) — в вексельном обращении так называют первый экземпляр переводного векселя, на нем делается пометка Платите по настоящему первому экземпляру, если по второму и третьему не оплачено . На каждом экземпляре обозначается, какой он по счету 1) первый — прима 2)второй — секунда 3) третий — терция . [c.501]

Учетная ставка, или ставка учетного процента (иногда ставка дисконта), — это ставка, по которой проценты начисляются на сумму, подлежащую уплате в конце срока, в отличие от процентной ставки, из которой процент начисляется на выделенную сумму. Суть операции учета состоит в покупке банком долгового финансового инструмента (облигации, векселя и пр.) до наступления срока платежа со скидкой (дисконтом). Подробнее см. Четыркин Е. Методы финансовых и коммерческих расчетов. М Бизнес Речь, Дело, 1992. С 16-22, 32-38. (Прим. науч. ред.) [c.498]

Чеки. Пусть X, Y, Z, W не имеют счетов друг у друга, не выписывают друг на друга ни простых, ни переводных векселей, не пользуются банковскими билетами они поступают иначе. У каждого из них есть банк, где они держат некоторую сумму денег, векселей или банковских билетов, которые образуют обеспечение (provision — также денежное покрытие — Прим. перев.). Банкир обменивает деньги на ценные бумаги, так что в конечном счете все обеспечение всех клиентов состоит из ценных бумаг, исключая запас наличности, как в случае с банковскими билетами. Клиенты распоряжаются этим обеспечением посредством чеков, представляющих собой расписки, выписанные на банкира, и являющихся средством расчета за их покупки. Если бы этим все ограничивалось, то обеспечение быстро бы [c.300]