Теперь нам предстоит процедура определения общих математического ожидания и стандартного отклонения распределения возможных чистых текущих стоимостей для комбинации инвестиций. Для наших целей мы определяем комбинацию как состоящую из всех существующих инвестиционных проектов и одного или более рассматриваемых предложений. Мы допускаем, однако, что у фирмы есть инвестиционные проекты, которые, как ожидается, приведут к созданию потоков денежных средств в будущем. Таким образом, существующие проекты создают основу, включаемую во все комбинации. Обозначим этот портфель проектов буквой Е. [c.402]

На конец 1996 г. из общего портфеля проектов уже подписано 36 займов и по ним идет расходование средств, причем по 14 из них средства израсходованы полностью — на сумму 293,9 млн долл. [c.45]

Цель максимизации вклада всего портфеля проектов может неожиданно достигаться за счет отказа от проекта, который в других условиях мог бы показаться заманчивым, вследствие значительной потребности в определенных ресурсах. [c.13]

Риск портфеля ценных бумаг обычно измеряется диапазоном колебаний его стоимости. Портфели проектов поисков, разведки, освоения и разработки ресурсов в значительной степени связаны с риском падения доходов ниже определенного уровня. [c.81]

Портфель ценных бумаг обычно содержит небольшие доли находящихся в обращении акций какой-либо компании. Портфель проектов поисков, разведки, освоения и разработки ресурсов может быть связан и со 100%-м участием компании, что сильно влияет на формирование ограничений бюджета. [c.81]

В общем, анализ портфеля проектов на стадии поисков и разведки производится в следующем порядке [c.88]

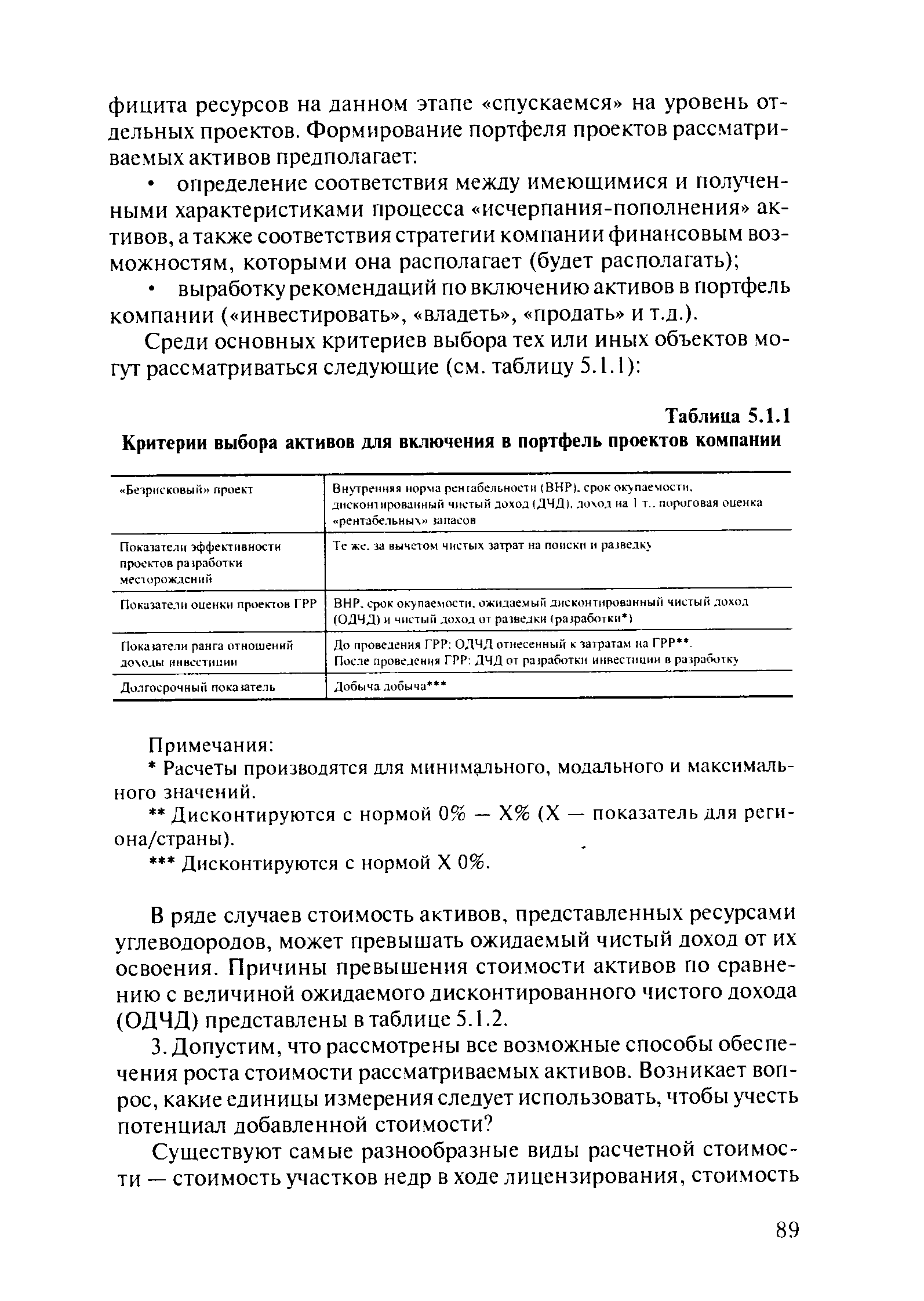

| Таблица 5.1.1 Критерии выбора активов для включения в портфель проектов компании |  |

Нефтяная и газовая промышленность имеет очень тесную географическую привязку — как к местам скопления углеводородов (при проведении поисково-разведочных работ и при последующей добыче), так и к центрам потребления продуктов переработки (при размещении перерабатывающих мощностей). Поэтому при интегрированном подходе к оценке проектов следует принимать во внимание географические аспекты формирования портфеля проектов. Географические аспекты важны в условиях устойчиво функционирующей рыночной экономики, не менее они важны и в условиях трансформируемой (меняющейся) экономики. Так, например, компания Сургутнефтегаз в течение 90-х гг. придерживалась стратегии инвестирования в районе традиционной деятельности прежде всего потому, что соотношение риск/доход в других районах России был оценен нами как крайне неблагоприятное. К тому же такая стратегия не позволила бы компании сохранить свою финансовую независимость и тормозила рост другого не менее важного актива — квалификации и навыков персонала, а также сдержала бы процесс внутренней консолидации компании (слаженности, согласованности и целенаправленности работы структурных звеньев). [c.99]

Определение стратегических критериев для проведения ГРР Трудности в оценке неучтенных факторов или стратегических слабостей Идентифицируются неучтенные факторы или стратегические препятствия, способные оказать влияние на устойчивость портфеля проектов (например, анализ нефтяных проектов вместо газовых с целью снижения влияния неопределенности цен). Это обеспечивает набор желаемых характеристик для дополнительных проектов или программ при заданной ситуации и имеющемся портфеле проектов компании [c.104]

Где же выход Ответ достаточно прост — необходимо сформировать портфель проектов, ориентированный на применение новых технологий и технических решений на разрабатываемых месторождениях. [c.134]

Пусть Q - множество финансируемых проектов (портфель проектов), [c.7]

М 33 и методы управления портфелями проектов. М. [c.2]

Анализ специфики управления портфелями проектов и воз- [c.6]

Как было показано в предыдущих разделах, финансовый менеджмент в широком смысле представляет собой управление финансовыми потоками, конечной целью которого является удовлетворение интересов всех сторон, участвующих в инициировании (т. е. в оглашении оферты) и организации (т. е. осуществлении, фактической реализации) этих потоков. Инициация финансовых потоков делается финансовыми донорами и реципиентами первые имеют возможность предоставить финансовые ресурсы, вторые знают, как ими распорядиться, т. е. имеют портфель проектов, инвестировав средства в которые можно получить доход, достаточный для возврата привлеченных средств и вознаграждения их собственников. Организация финансовых потоков реализуется с помощью организационно-инструментали-стской триады рынки, институты, инструменты. На рынках осуществляются аккумулирование предложений по инвестированию и финансированию, поиск и сведение вместе конкретных реципиентов и доноров, причем открытость рынка в большей или меньшей степени способствует оптимизации денежных потоков. Практическая реализация предложений инвестиционного и финансового характера, т. е. организация возмездного и взаимовыгодного перелива денежных средств от их поставщика (донора) к потребителю (реципиенту) осуществляется с помощью различных рыночных инструментов, позволяющих наиболее эффективно удовлетворить цели конкретных участников операции. Поиск и сведение финансовых доноров и реципиентов берут на себя финансовые институты, профессионально работающие на финансовом рынке. [c.57]

Управление инновациями предусматривает комплекс мер стратегического развития отраслей, корпораций, отдельных конкретных нововведений (иначе планирование портфеля проектов и детальное планирование собственно проектов), выбор наиболее перспективных направлений НИОКР и наиболее эффективных проектов [2,23]. [c.11]

Таким образом, портфель проектов формируется либо в результате действий, предусмотренных научно-технической политикой (что и подразумевает инновационную стратегию), либо случайным образом, чаще всего, на основе экономических критериев ( что дешевле ). Составленный с единственной целью максимизации ожидаемой финансовой отдачи от затрат на инновации и минимизации встающих на пути препятствий - такой портфель предпринимательских интересов прихрдит в противоречие с более широким кругом интересов исследователей и разработчиков. [c.13]

В целом портфельный подход аналогичен методу рационирования инвестиций за исключением того, что различные варианты характеризуются ожидаемыми значениями (средней величиной) критериев рентабельности и рисков (вариацией вокруг средней). Портфель проектов оптимизируется, исходя из критерия ожидаемой отдачи инвестиций (суммы ожидаемых значений по проектам) и их рисков, учитывающих риски диверсификации и риски, обусловленные взаимозависимостью между показателями эффективности проектов. Эта взаимозависимость возникает вследствие геологической коррелируемости (например, для площадей одного нефтегазоносного комплекса) или вследствие таких макроэкономических факторов, как цены на нефть и газ, изменения в инфраструктуре, технологии, методах государственного регулирования и других факторов. [c.82]

В значительной степени бюджет для реализации тех или иных направлений роста стоимости активов зависит от величины притока денежной наличности. Поэтому любое сокращение бюджета для каждой программы означает доступ к большему числу возможных операций, что в свою очередь означает рост шансов на успех. Поэтому проведение низкозатратных операций повышает коммерческую привлекательность того или иного портфеля проектов. [c.90]