Доходный метод оценки ОИС. Затратный метод оценки ОИС. [c.433]

Косвенный метод определения износа заключается в вычитании стоимости объекта, полученной методами сравнительного анализа продаж (САП) и доходным методом из суммы полной стоимости воспроизводства зданий и стоимости земли. Разница составляет полный накопленный износ. [c.273]

ПРИМЕР. Сумма стоимости земли и полной стоимости воспроизводства составляет 1 000 000 долл. Стоимость, полученная доходным методом и методом САП, равна 600 000 долл. Следовательно, накопленный износ составляет 400 000 долл. [c.273]

Однако во многих случаях анализ цен покупки и продажи затруднен из-за отсутствия достаточных массивов достоверной информации о совершенных сделках, поскольку во многих сделках реальные цены занижены (в целях уклонения от уплаты непомерно высоких налогов). Поэтому применение затратного и доходного методов затруднено. [c.362]

Применяя доходный метод, оценщик должен учитывать не только действующую арендную плату, но и изучить рыночные ставки в оцениваемом сегменте рынка. При оценке очень важно учесть все поправки на обязательные расходы, которые имеет арендатор, и учесть финансовую стабильность арендаторов. Если анализ показывает нестабильность арендатора, то оценщик в своих расчетах должен отталкиваться не от реальной арендной платы, а от рыночных ее показателей. [c.373]

При применении доходного метода ставка капитализации может быть получена исходя из данных аренды предыдущего арендатора или из ожидаемого инвестором дохода на свои инвестиции, но наиболее точные значения ставки можно получить из анализа рыночных условий для данного сегмента рынка. [c.375]

Оценивать собственность, приносящую доход, без использования доходного метода, на наш взгляд, неправомерно. Для гостиниц как бизнеса с более или менее стабильным доходом удобно применять метод капитализации дохода. На наш взгляд, этот метод должен использоваться для оценки этого вида недвижимости наряду с методом восстановительной стоимости [69]. [c.380]

Метод капитализации дохода (доходный метод) — это метод определения текущих стоимостей будущих выгод, которые принесут использование и возможная дальнейшая продажа собственности (принцип ожидания). [c.453]

Итак, определение стоимости собственного капитала и задачи оптимизации -его структуры ставят ряд вопросов. В частности, необходимо знать, какую стоимость капитала необходимо оценить (текущую, целевую или предельную), какой метод определения стоимости собственного капитала является наиболее подходящим в конкретном случае. Метод дивидендов и доходный метод, как уже говорилось, дают довольно грубое приближение, а модель САРМ, будучи более точным инструментом измерения цены собственного капитала, предполагает наличие развитого фондового рынка и проработанных методик расчета коэффициента р. [c.177]

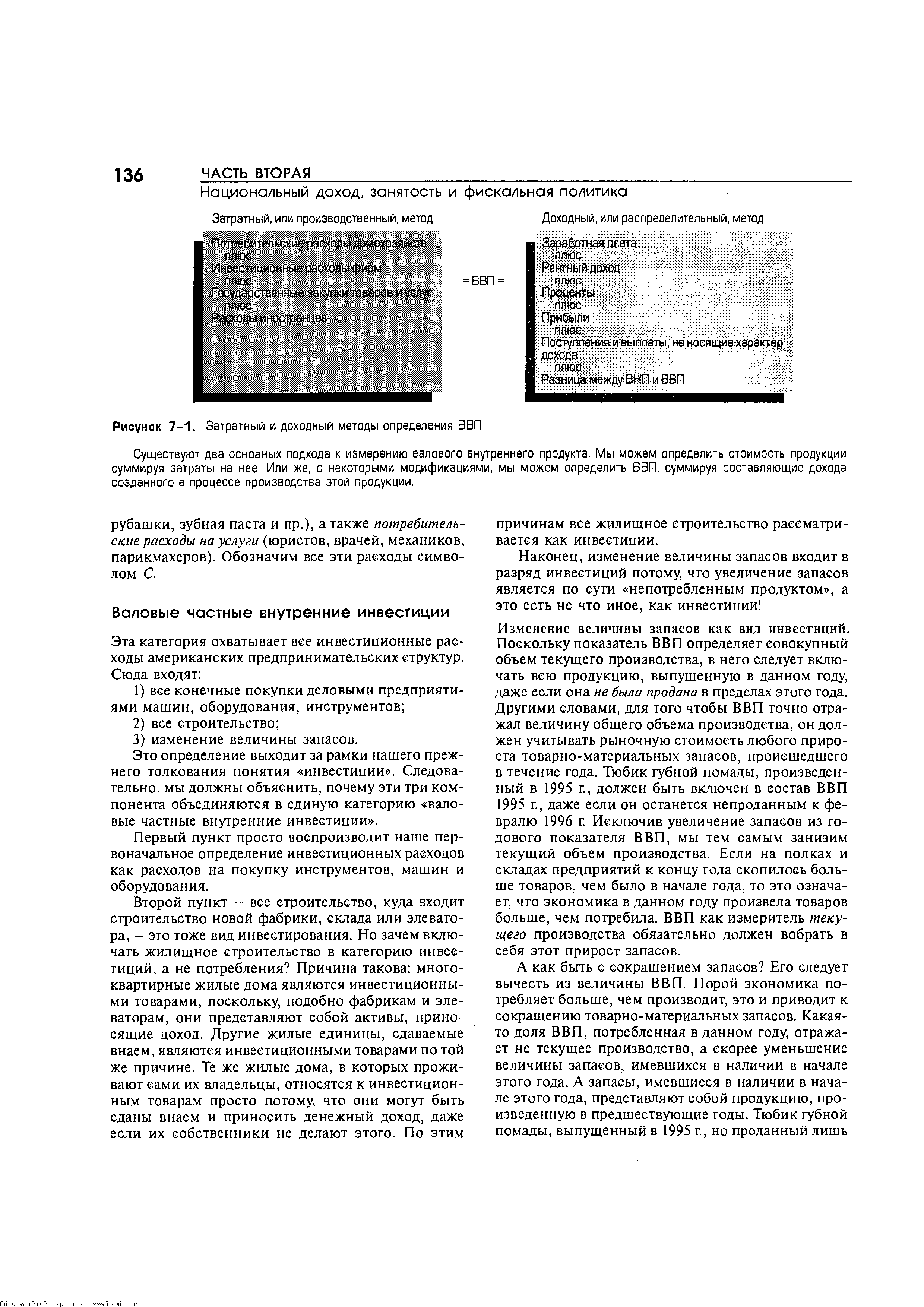

Так же обстоит дело и с общим объемом производства в экономике. Существуют два различных подхода к измерению ВВП. Согласно первому, ВВП рассматривается как сумма всех расходов, необходимых для того, чтобы выкупить на рынке весь объем произведенной продукции. Это - производственный, или затратный, метод определения ВВП. Другой подход предполагает взгляд на ВВП с точки зрения дохода, полученного или созданного в процессе его производства. Это — распределительный, или доходный, метод определения ВВП. [c.135]

| Рисунок 7-1. Затратный и доходный методы определения ВВП |  |

В табл. 7-3 наши рассуждения о затратном и доходном методах вычисления ВВП представлены в обобщенном виде. Эта таблица представляет собой отчет о доходах для экономики в целом. В левой стороне отчета показано, что экономика произвела в 1994 г. и каковы валовые поступления от этого производства. Правая сторона отражает структуру распределения дохода, созданного в процессе производства ВВП 1994 г. [c.142]

При использовании доходного метода ВВП вычисляется путем сложения всех доходов, заработанных американскими поставщиками ресурсов, с добавлением двух видов платежей недоходного характера (амортизации и косвенных налогов на бизнес), а также чистого дохода, созданного в США иностранными факторами производства. [c.142]

Национальный доход можно рассматривать как показатель того, во сколько обходится обществу его национальный продукт. Мы знаем, что НД можно вычислить с помощью доходного метода, просто сложив доходы в виде оплаты труда работников, ренты, процентов, а также доходы от собственности и корпоративные прибыли (табл. 7-3). [c.143]

На рис. 7-3 затратный и доходный методы расчета ВВП сведены воедино. Будучи более реалистичным и более сложным воплощением модели кругооборота в экономике, описанной ранее (в гл. 2, 5 и 6), этот рисунок заслуживает вашего пристального внимания. [c.144]

Ключевой вопрос. Ниже перечислены составляющие внутреннего продукта и национального дохода и приведены их числовые значения для данного года (в млрд дол.). Для ответа на проверочные вопросы вам придется определить основные показатели национального дохода и затратным и доходным методами. Результаты вычислений, полученные обоими методами, должны совпадать. [c.155]

На третьем этапе, в процесс использования научно-технических достижений, включается основное звено — производственные предприятия. Они на основе полученной от научных и проектно-конструк-торских организаций технической документации, рабочих чертежей непосредственно приступают к созданию и освоению новой техники и технологии налаживают серийное и массовое производство новых изделий оказывают помощь потребителям новой продукции в ее эксплуатации. НЕДВИЖИМОСТЬ доходный метод оценки объектов. Основной принцип, лежащий в основе метода, заключается в следующем стоимость объекта Н., в который вложен капитал, отражает качество и количество ожидаемого дохода, который может принести этот объект на протяжении своего срока службы. Иначе говоря, стоимость представляет собой сумму приведенных к моменту оценки ожидаемых будущих выгод (рентных доходов и выручки от перепродажи). В рамках доходного подхода к оценке Н. выделяют два метода прямой капитализации и дисконтирования потока будущих доходов. [c.155]

Этап 4. Применение соответствующих методов оценки — метода прямого сравнительного анализа продаж затратного метода доходного метода. [c.158]

Методы О.з. — земли оцениваются с использованием доходного, затратного методов или метода прямого сравнительного анализа продаж. Доходный метод предполагает получение оценочной стоимости земельного участка путем капитализации ежегодно получаемого дохода или арендной платы, т.е. путем умножения показателя ежегодной доходности земель на срок капитализации. Затратный метод основан на проведении нормативных расчетов затрат на создание аналогичного по качеству земельного участка. Разновидность затратного метода — метод остатка, заключающийся в получении показателя оценочной стоимости земельного участка как разницы между стоимостью объекта недвижимости и восстановительной стоимостью построек (затраты на строительство с учетом износа). Метод прямого сравнительного анализа продаж предполагает сравнение оцениваемого участка с реальными продажами аналогичных земельных участков. [c.193]

Изучение зарубежного опыта оценки объектов недвижимости показывает, что наиболее близка к реальной такая стоимость, которая определяется на основе их рыночной оценки. При этом используются три метода оценки метод сравнительного анализа продаж (рыночный метод) доходный метод (или метод капитализации доходов) затратный метод (или метод калькуляции). Все эти методы знакомы нашим оценщикам и успешно применяются в их работе. [c.267]

При доходном методе стоимость компании (предприятия) оценивается по тому доходу, который может быть получен объектом оценки. Использование этого метода основано на том, что инвестор не заплатит больше, чем данный бизнес принесет ему в будущем. [c.19]

Как показано в 1.3, в наибольшей степени этой цели соответствует расчет стоимости компании доходным методом на основе денежного потока по формуле [c.355]

На основе приведенной формы плана необходимо составлять сводный план по компании (табл. 11.6.), в котором показываются все поступления и расходы денежных средств по годам планируемого периода. Данные табл. 11.6 позволяют определить стоимость компании (доходным методом), рассчитав средневзвешенную стоимость капитала. [c.373]

Норма капитализации — зто ставка, применяемая для приведения потока доходов от недвижимости к текущей стоимости моЖет быть использована для оценки недвижимости в рамках доходного метода. [c.720]

В соответствии с доходным методом стоимость объекта рассматривается как приведенная (текущая) стоимость будущих доходов, которые он может принести. Самый простой метод в рамках данного подхода называется прямой капитализацией. Этот способ описывается следующей формулой [c.720]

Для того чтобы назначить цену объекта, можно применить методы определения оценочной рыночной стоимости или метод анализа потоков денежных средств. Оценка рыночной стоимости осуществляется затратным методом, методом рыночных сравнений или доходным методом. Для составления или подтверждения оценки некоторые инвесторы прибегают к помощи аналитиков-оценщиков. [c.742]

После анализа данных ценообразующих факторов нужно применить методы определения оценки рыночной стоимости и/или метод анализа потоков денежных средств, для того чтобы выяснить, сколько стоит объект. Оценка рыночной стоимости осуществляется затратным методом, методом рыночных сравнений или доходным методом. Для этого могут потребоваться услуги профессиональных консультантов или аналитиков-оценщиков. [c.157]

Г. Наиболее популярный доходный метод оценки рыночной стоимости недвижимости основан на капитализации чистой операционной прибыли (NOI) [c.160]

Сравним между собою результаты составления оптимальных портфелей в этом параграфе. В п. 6.7.3 рассмотрено формирование портфеля из четырех акций Т, I, L, S и выводы вычислений представлены в виде табл. 6.10 и графика рис. 6.21. Оптимальный портфель составлялся, исходя из минимального риска при требуемой доходности, методом квадратического программирования (метод Лагранжа). [c.451]

Одним из методов, используемых при диагностике экономического состояния предприятия, является метод оценки его активов. В процессе его реализации определяется рыночная стоимость всех активов предприятия материальных (земля, здания, оборудование, запасы и др.), финансовых (вложения в ценные бумаги и т. д.) и нематериальных (патенты, лицензии, ноу-хау и пр.). При оценке недвижимости (земли, зданий и т. п.) используются три метода затратный, доходный и рыночных сравнений. Затратный метод заключается в определении суммы затрат на строительство зданий и сооружений, из которой вычитается износ. Доходный метод основан на капитализации (дисконтировании) прибыли, которая будет получена в случае сдачи объекта недвижимости в аренду. Метод рыночных сравнений базируется на выборе сопоставимых объектов, уже реализованных в данном регионе. Из этих данных определяется средняя цена за квадратный метр площади объекта (или за гектар в случае оценки земельных участков). Рыночная стоимость оцениваемого объекта определяется путем умножения его площади на среднюю цену. [c.209]

Суммирование доходов, или доходный метод подсчета ВНП, включает заработную плату (подавляющая часть ВНП, почти 80% ВНП США, например), ренту, прибыль, процент. Сюда же включают амортизационные списания — средства для физического восстановления изношенного капитала. Сумма доходов ВНП должна полностью совпадать с суммой расходов. Если этого не происходит, это означает, что страна живет за чей-то счет, т. е. живет в долг. [c.118]

Доходный метод определения ВВП (in ome approa h) -метод измерения ВВП посредством суммирования всех доходов, созданных в производстве готовых товаров и [c.939]

Принимая решение в момент = 0, инвестор должен иметь в виду, что доходность ценных бумаг (и, таким образом, доходность портфеля) в предстоящий период владения неизвестна. Однако инвестор может оценить ожидаемую (или среднюю) доходность (expe ted returns) различных ценных бумаг, основываясь на некоторых предположениях, а затем инвестировать средства в бумагу с наибольшей ожидаемой доходностью. (Методы оценки ожидаемой доходности будут рассмотрены в гл. 18.) Марковиц отмечает, что это будет в общем неразумным решением, так как типичный инвестор хотя и желает, чтобы доходность была высокой , но одновременно хочет, чтобы доходность была бы настолько определенной, насколько это возможно . Это означает, что инвестор, стремясь одновременно максимизировать ожидаемую доходность и минимизировать неопределенность (т.е. риск (risk)), имеет две противоречащие друг другу цели, которые должны быть сбалансированы при принятии решения о покупке в момент t = 0. Подход Марковица к принятию решения дает возможность адекватно учесть обе эти цели. [c.169]

Time-weighted Return — взвешенная по времени доходность. Метод оценки функционирования портфеля в течение определенного периода времени. Определяет доход на один доллар, вложенный в портфель в начале периода измерения. [c.995]

Применить доходный метод к данному комплексу оборудования также трудно, так как он является частью единого технологичеркого комплекса и рассчитать капитализацию дохода по отдельно взятому объекту из числа объектов оценки практически невозможно. [c.111]

Доходный метод (in ome approa h) (14) — способ оценки стоимости недвижимости, согласно которому рыночная стоимость рассчитывается на базе приведенной стоимости будущих доходов. [c.947]

Смотреть страницы где упоминается термин Доходный метод

: [c.452] [c.154] [c.155] [c.60] [c.6] [c.32] [c.720] [c.720] [c.975] [c.34]Смотреть главы в:

Экономикс Принципы, проблемы и политика Изд.13 -> Доходный метод