Предположим, что вначале покупается опцион колл . Если опцион колл исполняется, то покупатель приобретает акции по цене исполнения плюс премия, уплаченная за сам опцион. Если после этого акции продаются, то разница между данной суммой и ценой продажи составит выигрыш или потери покупателя. [c.646]

Если покупатель опциона в последующем продаст его вместо исполнения, то разница между ценой покупки и продажи составит величину выигрыша или потери капитала. Когда опцион колл истекает без исполнения, то уплаченная премия составит для покупателя потерю капитала. [c.646]

Выигрыши и потери по опционам колл и пут [c.648]

На рис. 20.4 (а) и (б) показаны выигрыши и потери покупателя и продавца опциона колл соответственно. Рис. 20.4 (в) и (г) показывают выигрыши и потери покупателя и продавца опциона пут соответственно. [c.648]

На рис. 20.4(к) представлен результат инвестора, который совершил короткую продажу акции и одновременно купил опцион колл . Такой результат можно получить, объединив выигрыши и потери, показанные в частях (а) и (з). Обратите внимание на то, что часть (з) является зеркальным отражением части (и). [c.651]

Если инвестор купил опцион колл на фьючерс, то инвестор также получит значительный выигрыш при существенном росте цены актива. В то же время, в отличие от фьючерсов, если цена актива упала, то инвестор не будет волноваться относительно значительных потерь. Он потеряет только премию (цену, уплаченную за покупку фьючерсного опциона). Это не означает, что покупка опциона колл на фьючерс лучше, чем покупка фьючерсного контракта. Почему Потому что защита от риска падения цены, получаемая инвестором вследствие покупки опциона колл на фьючерс, оплачивается премией. Напротив, премия отсутствует в случае приобретения инвестором фьючерсного контракта. [c.734]

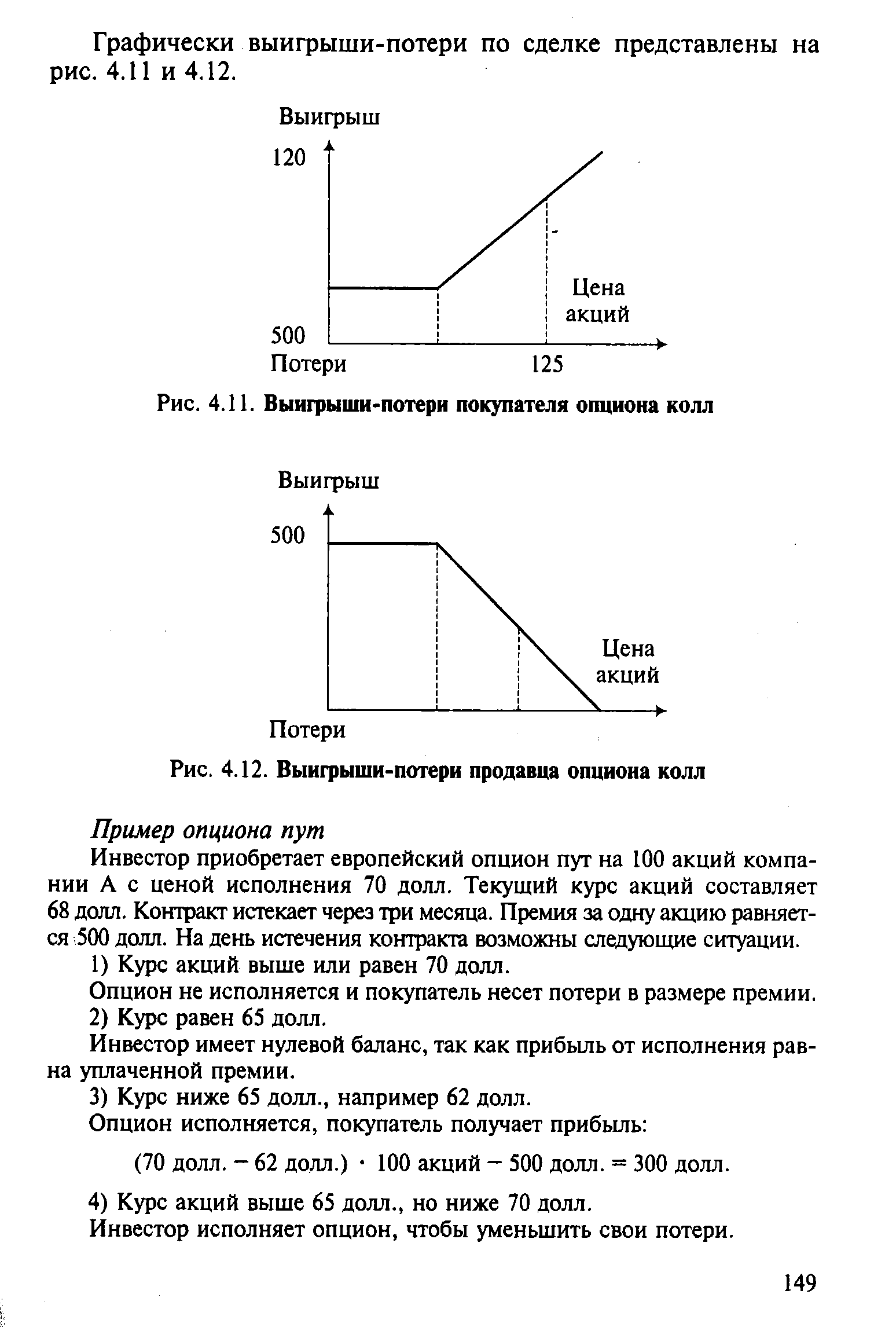

| Рис. 4.11. Выигрыши-потери покупателя опциона колл |  |

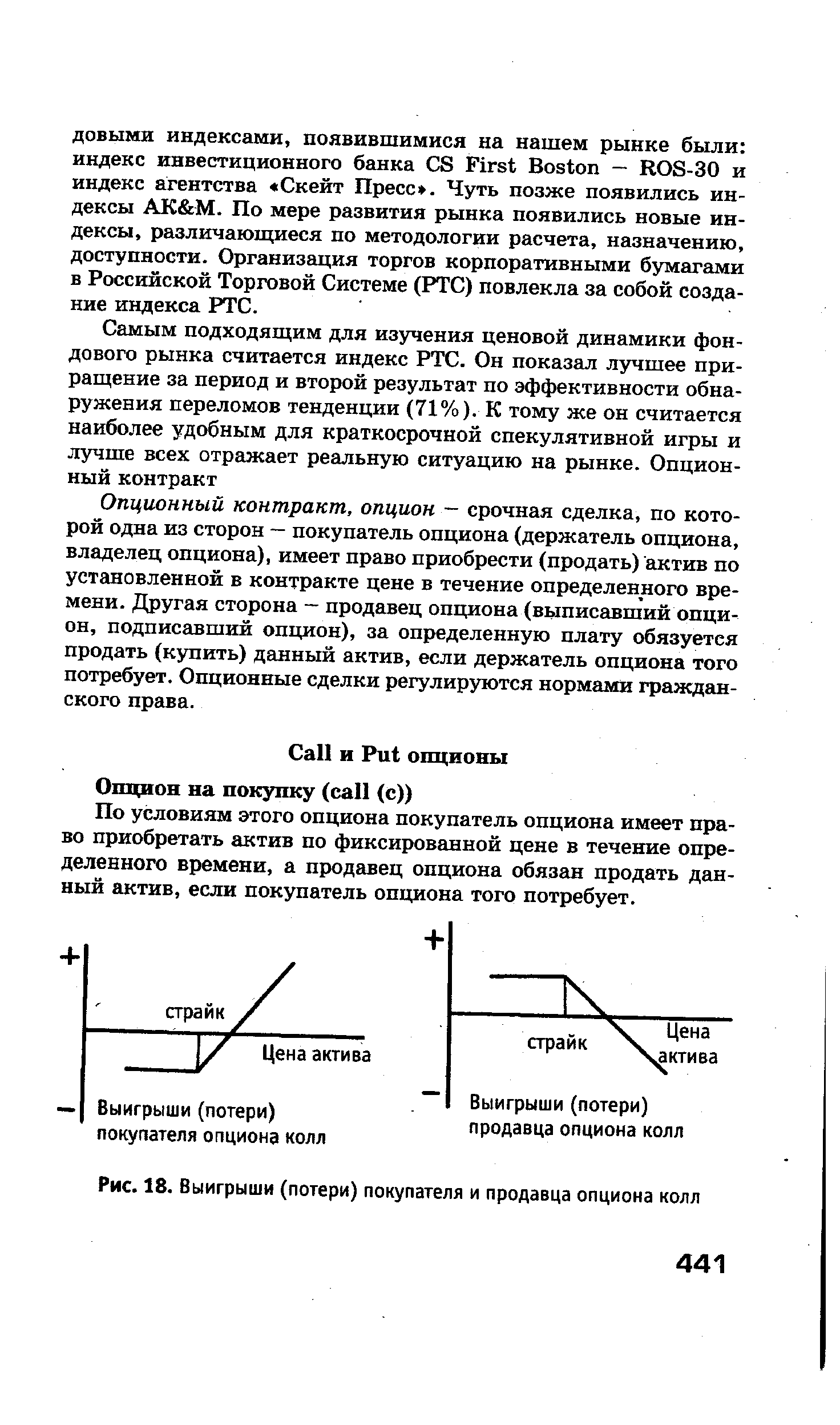

Выигрыши (потери) продавца опциона колл [c.441]

| Рис. 18. Выигрыши (потери) покупателя и продавца опциона колл |  |

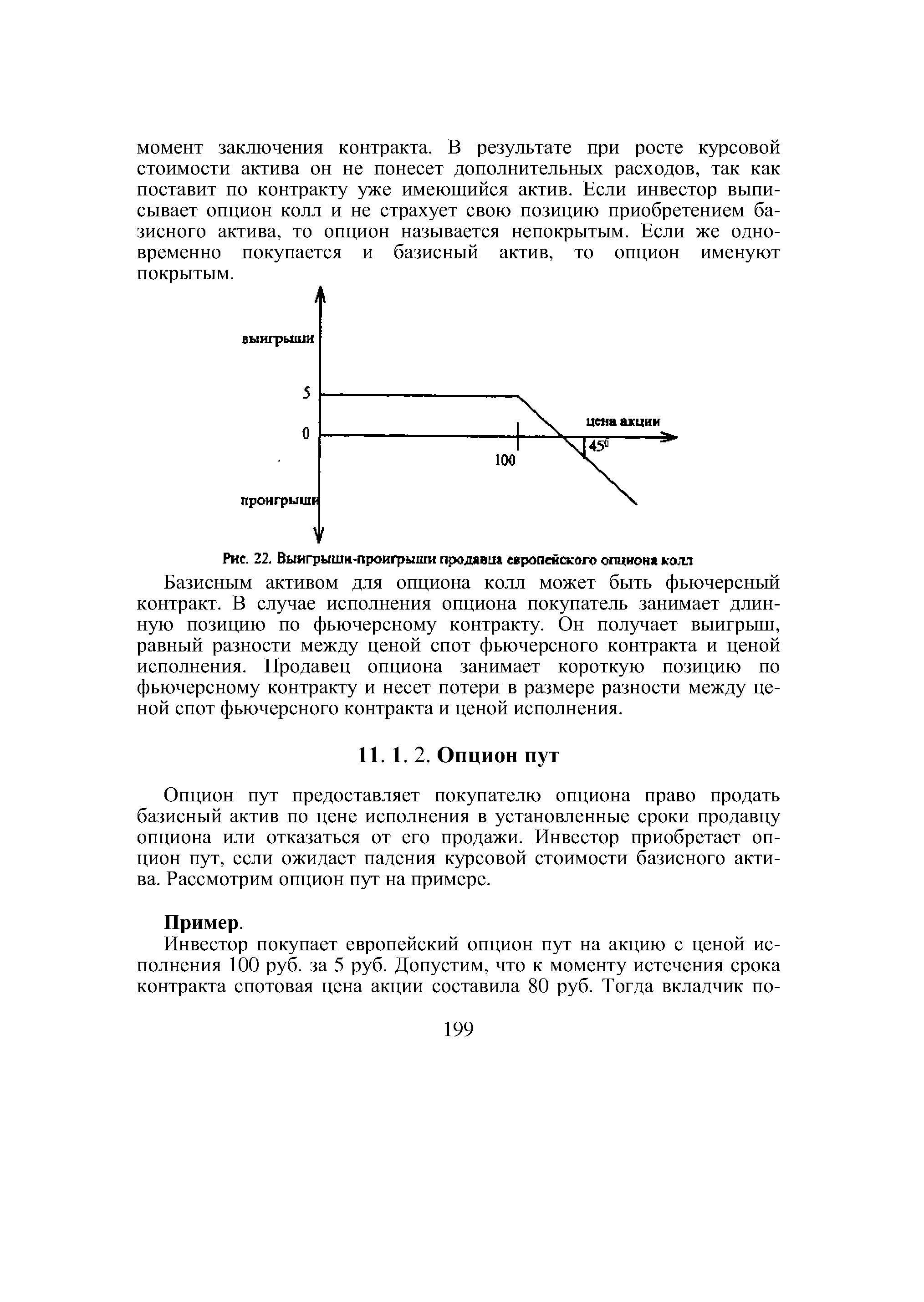

| Рис. 22. Выигрыши-проигрыши продавца европейского опцион колл Базисным активом для опциона колл может быть фьючерсный контракт. В случае исполнения опциона покупатель занимает длинную позицию по фьючерсному контракту. Он получает выигрыш, равный разности между ценой спот фьючерсного контракта и ценой исполнения. Продавец опциона занимает короткую позицию по фьючерсному контракту и несет потери в размере разности между ценой спот фьючерсного контракта и ценой исполнения. |  |

Инвестор выписывает один опцион колл и покупает одну акцию (см. рис. 19). С точки зрения возможных выигрышей и потерь комбинированная позиция инвестора при такой стратегии представляет собой не что иное, как продажу опциона пут. [c.100]

Пример. Инвестор приобретает два опциона пут с ценой исполнения 40 долл. и опцион колл с ценой исполнения 50 долл. Премия по каждому опциону составляет 4 долл. Срок истечения контракта - через три месяца. Чтобы определить возможные выигрыши-потери вкладчика при данной стратегии, воспользуемся таблицей 13. [c.110]

Данная позиция включает приобретение опциона колл с более низкой ценой исполнения и продажу опциона колл с более высокой ценой исполнения. Контракты имеют одинаковый срок истечения. Такая стратегия требует от инвестора первоначальных вложений, так как премия опциона колл с более низкой ценой исполнения будет всегда больше, чем опциона с более высокой ценой исполнения. Поэтому, когда вкладчик формирует данную стратегию, говорят, что он покупает спрэд. Создавая спрэд быка, инвестор рассчитывает на повышение курса акций. Он ограничивает свои потери определенной фиксированной суммой, однако эта стратегия ставит предел и его выигрышам. Графически спрэд имеет следующую конфигурацию (см. рис. 35). [c.111]

Кондор конструируется с помощью приобретения опциона колл с более низкой ценой исполнения Xi, продажи двух опционов колл с более высокими, но отличными друг от друга ценами исполнения Х2 и Хз, и приобретения опциона колл с еще более высокой ценой исполнения Х4. При этом Х4 - Хз = Х2 - Xi. Мы описали длинный спрэд, ею конфигурация представлена на рис. 49. Данная стратегия ограничивает риск потерь инвестора при сильном изменении курса акций, но одновременно ограничивает и величину выигрыша при небольших изменениях цены. Данный спрэд похож на комбинацию стрэнгл, однако имеет то преимущество, что страхует от больших потерь. Прибыль по такой стратегии удобно рассчитать с помощью таблицы 19. [c.122]

Инвестор, который создал длинный временной спрэд (безразлично, построен ли он из опционов колл или пут), рассчитывает, что ситуация на рынке не будет меняться. По мере приближения даты истечения контрактов опцион с более близкой датой истечения обычно будет быстрее падать в цене по сравнению с опционом с более отдаленной датой. Если на рынке произойдет резкое увеличение цены, то оба опциона практически потеряют свою временную стоимость, и их цена станет равна внутренней стоимости, независимо от того, что один опцион истекает в одном, а другой в другом месяце. В результате инвестор вряд ли сможет рассчитывать на какой-либо выигрыш. При понижении курса бумаг временная стоимость опционов также будет падать. Если цена сильно упадет, то первый и второй опционы практически полностью потеряют свою временную стоимость. [c.125]

Выигрыши и потери по опционам колл и пут ...............648 [c.1021]

Если к моменту истечения срока контрактов Р >Х, то опцион пут не бу- 8ьигРыши дет исполнен, и инвестор получит выигрыш от опциона колл. Если Р <Х, то будет исполнен опцион пут, и инвестор понесет соответствующие потери. Как видно из рисунка, в нашем случае премия по опциону пут, которую получает инвестор, больше ПреМИИ, уплаченной За Рис39. Длинный колл и короткий пут. Синте-ОПЦИОН КОЛЛ. ПОЭТОМУ тическая позиция покупка акции. [c.116]

На рис. 20.3 представлена стоимость опционов колл и пут при истечении. Однако чтобы определить выигрыши и потери от покупки или продажи опциона, необходимо принять во внимание премию7. Это сделано на рис. 20.4, где показаны более сложные опционные стратегии. В каждой стратегии предполагается, что базисная акция продается за 100, когда опцион первоначально покупается или продается. Также предполагается, что обратная сделка осуществляется непосредственно перед датой истечения опциона. Результаты представлены для каждой из десяти стратегий. Так как выигрыш покупателя — это проигрыш продавца, и наоборот, то каждый график на рисунке имеет зеркальное отражение. [c.648]

Части (д) и (е) рис. 20.4 представляют более сложную опционную стратегию, которая называется стеллаж (straddle). Она включает покупку (или продажу) одновременно опционов колл и пут на одну и ту же акцию, при этом опционы имеют одинаковую цену исполнения и дату истечения8. Обратите внимание на то, что часть (д) можно получить, совместив выигрыши и потери, представленные в частях (а) и (в), а рис. (е) можно получить, совместив выигрыши и потери, представленные на рис. (б) и (г). Также видно, что части (д) и (е) являются зеркальными отражениями друг друга, подчеркивая тот факт, что выигрыши покупателей являются проигрышами продавцов и наоборот. [c.650]

Причина определения наклона кривой стоимости Блэка-Шоулза как коэффициента хеджирования состоит в том, что за счет одновременной продажи одного опциона колл и покупки акций в количестве, равном коэффициенту хеджирования N(d,), можно построить хеджированный портфель, т.е. практически безрисковый портфель. Например, пусть коэффициент хеджирования равен 0,5. Это говорит о том, что хеджированный портфель состоит из одного выписанного опциона колл и купленных 0,5 акций. Теперь, если курс акции вырастет на 1, то цена опциона увеличится приблизительно на 0,50. Это означает, что хеджированный портфель потеряет на стоимости выписанного опциона приблизительно 0,50, но выиграет 0,50 на росте курса акции. Напротив, падение курса акции на 1 приведет к выигрышу 0,50 на выписанном опционе и потере 0,50 на половине акции. В итоге стоимость хеджированного портфеля не увеличится и не уменьшится при изменении курса базисной обыкновенной акции на относительно малую величину20. [c.665]

Опцион колл на акции компании General Motors - это довольно простой финансовый инструмент. Исполняя опцион, покупатель буквально отзывает 100 акций GM. Продавец опциона осуществляет физическую поставку акций. На практике для покупателя и продавца опциона может оказаться более выгодным закрыть свои позиции, чтобы избежать расходов, связанных с физической передачей акций. В этом случае покупатель может ожидать получить выигрыш (а продавец - потери), приблизительно равный разности между текущим рыночным курсом актива и ценой исполнения опциона. [c.670]

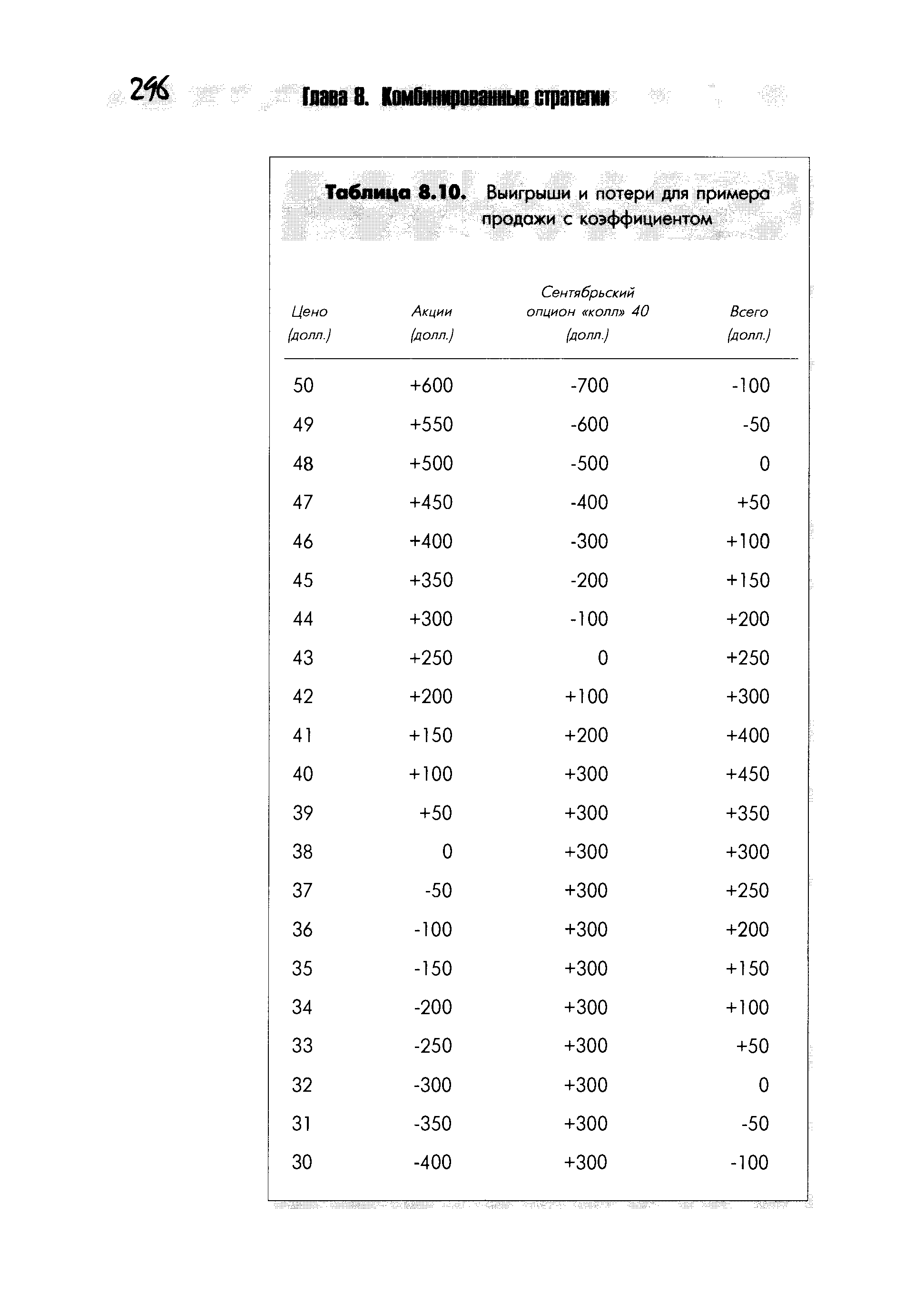

| Таблица 8.10. Выигрыши и потери для примера продажи с коэффициентом Сентябрьский Цено Акции опцион колл 40 Всего (долл.) (долл.) (долл./ (долл./ |  |

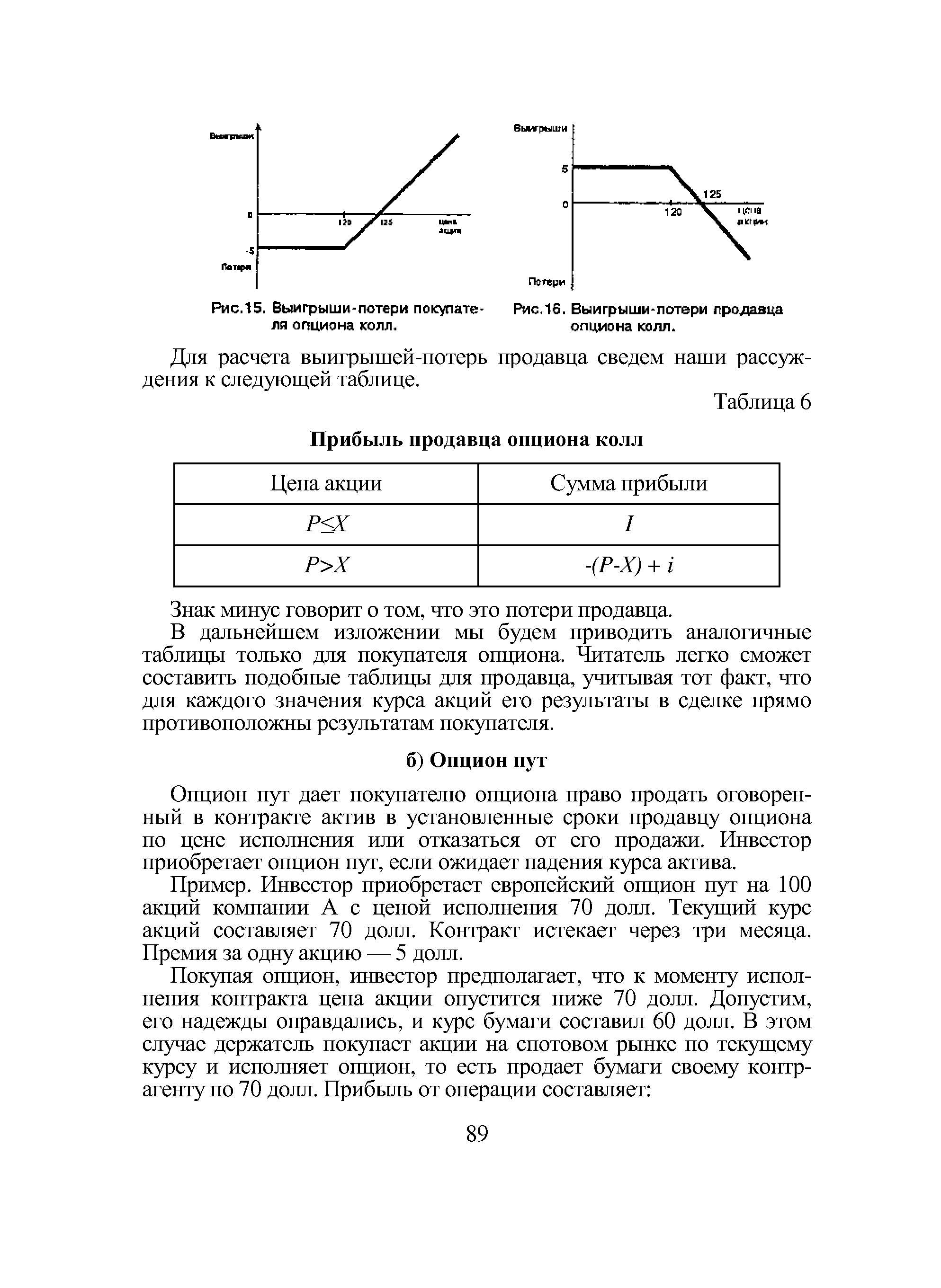

| Рис.15. Выигрыши-потери покупате- Рис, 16. Выигрыши-потери продавца ля опциона колл. опциона калл. |  |

И пусть вас, уважаемый читатель, не смущают копеечные выигрыши игрока. Курочка по зёрнышку клюёт, да весь двор очищает. При достаточно ликвидном рынке опционов игра на спрэдах является практически безрисковым способом заработать деньги, используя локальные перекосы цен. Действительно, представьте себе, что игрок не смог закрыть спрэд и дело дошло до поставки. Вернёмся к ситуации из примера с горизонтальным спрэдом и рассмотрим наиболее неблагоприятный для игрока вариант. Представим себе, что в августе курс акций ПК ЛУКойл вырос до 450.00 р. и игрок продал акции по поставке, предварительно купив их на рынке, и проиграв, таким образом, 50.00 р. Однако если цена акций енот будет равна 450.00 р., то опцион колл со страйком 400.00 р. будет стоить где-то порядка 60.00 р. - 70.00 р. - Вот вам и компенсация за потери. В случае с американским опционом дело будет ещё проще если покупатель августовского опциона требует произвести поставку, то держатель горизонтального спрэда немедленно требует, в свою очередь, произвести поставку по ноябрьскому опциону В этом случае если игрок и нарвётся на убыток, то он будет таким минимальным, что его можно даже и не принимать в расчёт. По крайней мере, он будет на два, а то и на три порядка меньше убытка, который может получить держатель чистой позиции при неблагоприятной для себя динамики цен. [c.175]

Это означает, что опционный межрыночный спрэд имеет дополнительный шанс принести прибыль, которого не имеет (эквивалентная) фьючерсная позиция он может принести выигрыш, когда цены демонстрируют волатильность, даже если спрэд между двумя рынками не сходится, как ожидалось. Например, предположим сильное падение цен (на обоих рынках), но спрэд между этими двумя рынками не сходится. Тогда межрыночный спрэд, использующий (эквивалентный) фьючерс, не принесет прибыль. Однако опционный межрыночный спрэд будет прибыльным, поскольку колл потеряет в нижнем направлении лишь ограниченную величину, в то время как пут продолжит приносить прибыль. Таким образом, при опционном межрыночном спрэде можно сделать деньги, если либо (1) рынки сходятся в соответствии с вашими ожиданиями, либо (2) цены волатильные и движутся на большое расстояние в любом из направлений. За эту привилегию опционный трейдер должен платить премию в размере временной стоимости, но если он использует опционы "в деньгах", то может свести затраты на временную стоимость к минимуму. [c.241]