Рынки представляют собой неисчерпаемый источник информации. Облигации показывают, в каком направлении изменяются процентные ставки, а это в свою очередь определяет цены на акции. Товарные цены отражают уровень инфляции, которая влияет на цены облигаций и процентные ставки. Динамика курса доллара во многом определяет темпы инфляции и направление движения товарных рынков. Поскольку все рынки являются частью глобальной финансовой системы, ценные сведения о развитии рынков США дают зарубежные рынки. Задача технического аналитика - поиск всевозможных ключей к решению рыночных задач независимо от того, в какой сфере эти ключи спрятаны. Если ключ к решению технической проблемы находится на другом рынке, значит, искать его надо именно там. Коль скоро движение цен на рынках можно изучать с помощью ценовых графиков, а рынки связаны между собой, не стоит отказываться от такой полезной информации. Технический анализ изучает движение рынков. И нигде не сказано, что аналитик должен изучать движение одного рынка или только тех рынков, на которых он работает. [c.18]

ЦЕНЫ ОБЛИГАЦИЙ И ПРОЦЕНТНЫЕ СТАВКИ [c.1183]

Если Центральный банк решает купить государственные облигации, то при их определенном рыночном предложении и возросшем спросе растет курсовая цена данных облигаций и падает процентная ставка. Противоположная зависимость между ценой облигации и процентной ставкой объясняет, почему коммерческие банки и население теперь уже будут стремиться продать государственные облигации Центральному банку. В ситуации, когда Центральный банк решает продать облигации на открытом рынке, их предложение превышает спрос. Это снижает курс государственных облигаций и одновременно повышает процентную ставку, поскольку денежные сбережения экономических субъектов "перетекают" из банковского сектора на фондовую биржу. Теперь государственные облигации становятся выгодным приобретением для коммерческих банков и населения. [c.482]

Окно 30-1. Цены облигаций и процентные ставки [c.566]

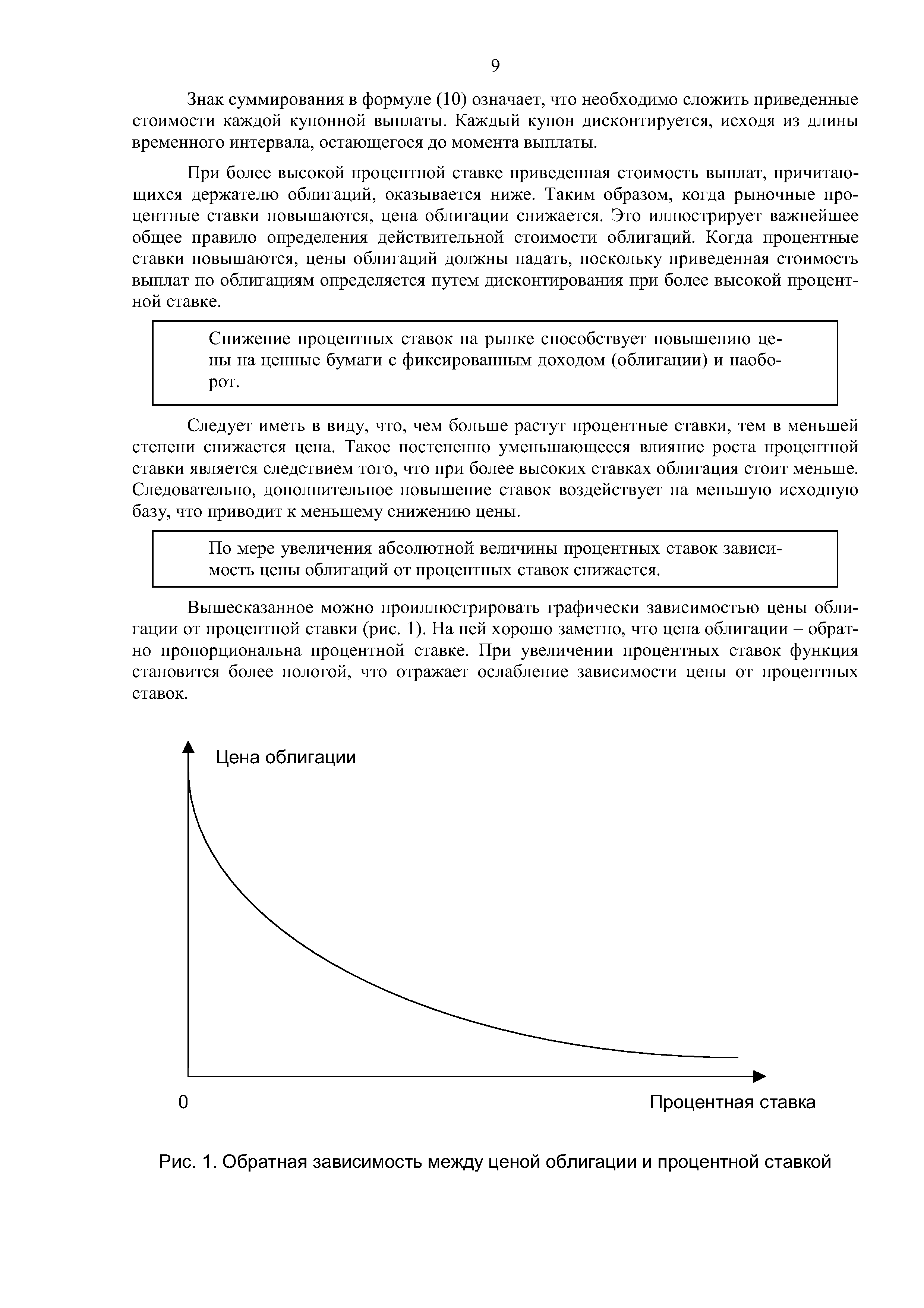

| Рис. 1. Обратная зависимость между ценой облигации и процентной ставкой |  |

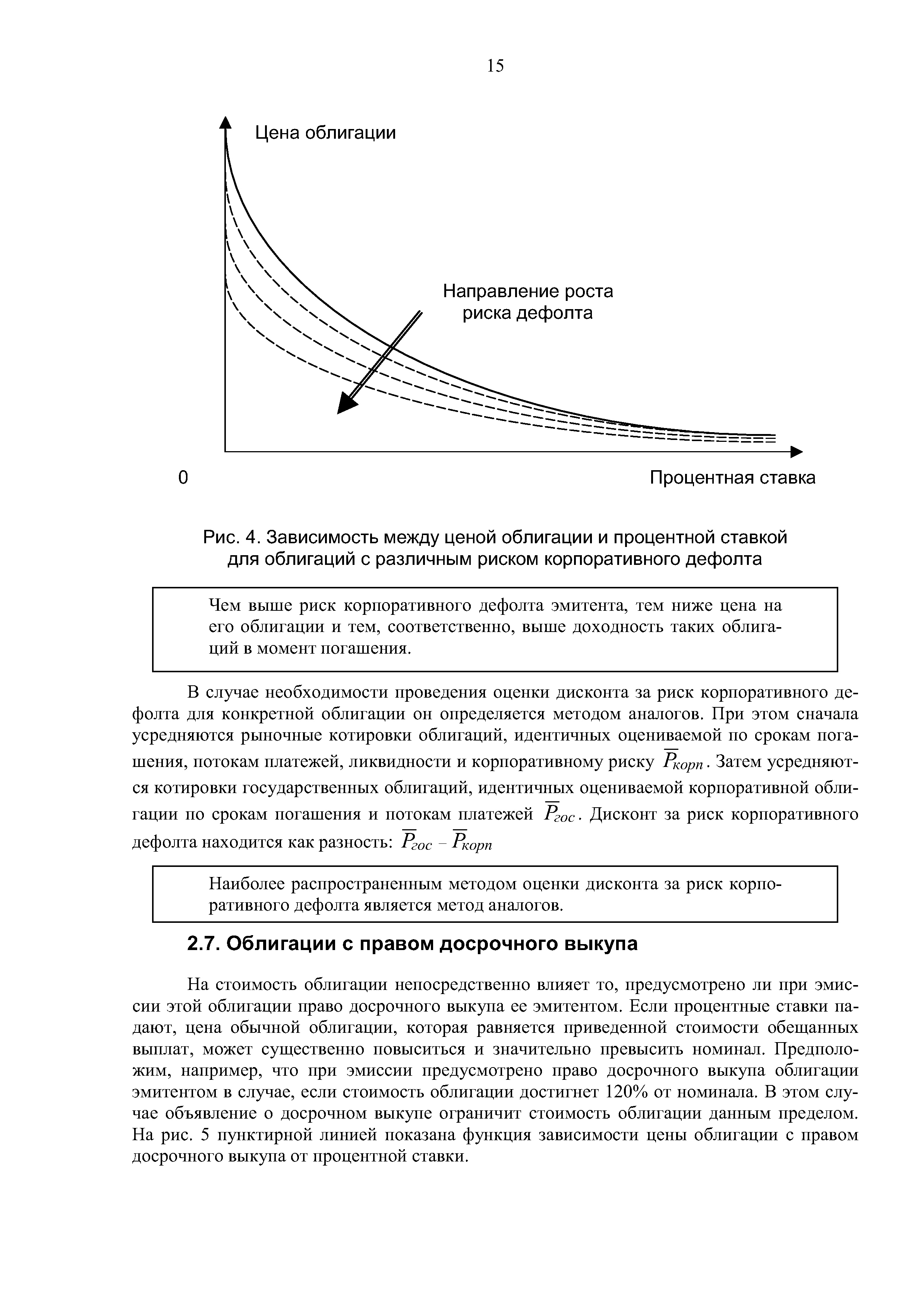

| Рис. 4. Зависимость между ценой облигации и процентной ставкой для облигаций с различным риском корпоративного дефолта |  |

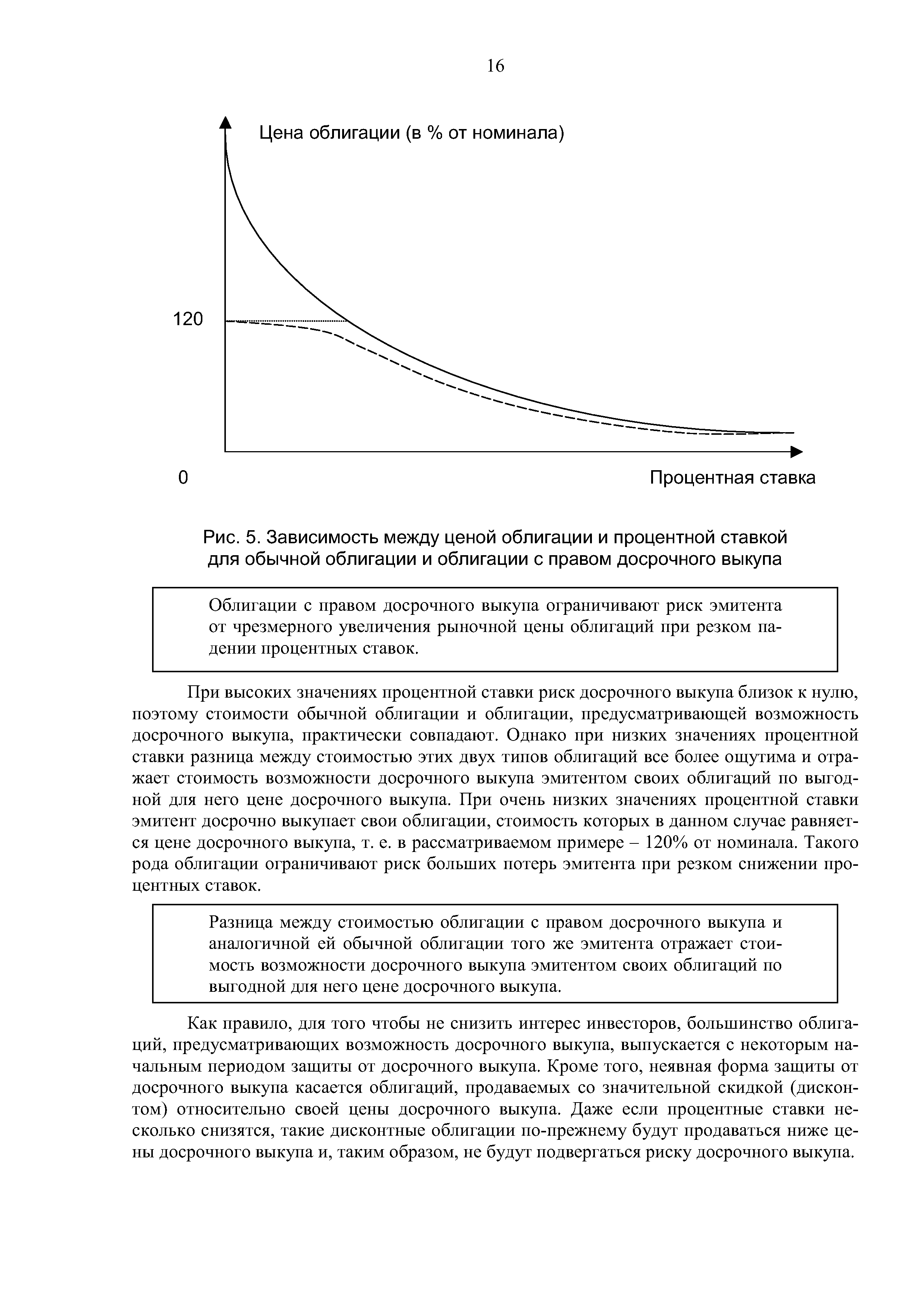

| Рис. 5. Зависимость между ценой облигации и процентной ставкой для обычной облигации и облигации с правом досрочного выкупа |  |

Цены на облигации и процентные ставки находятся в обратно пропорциональной зависимости друг от друга. [c.285]

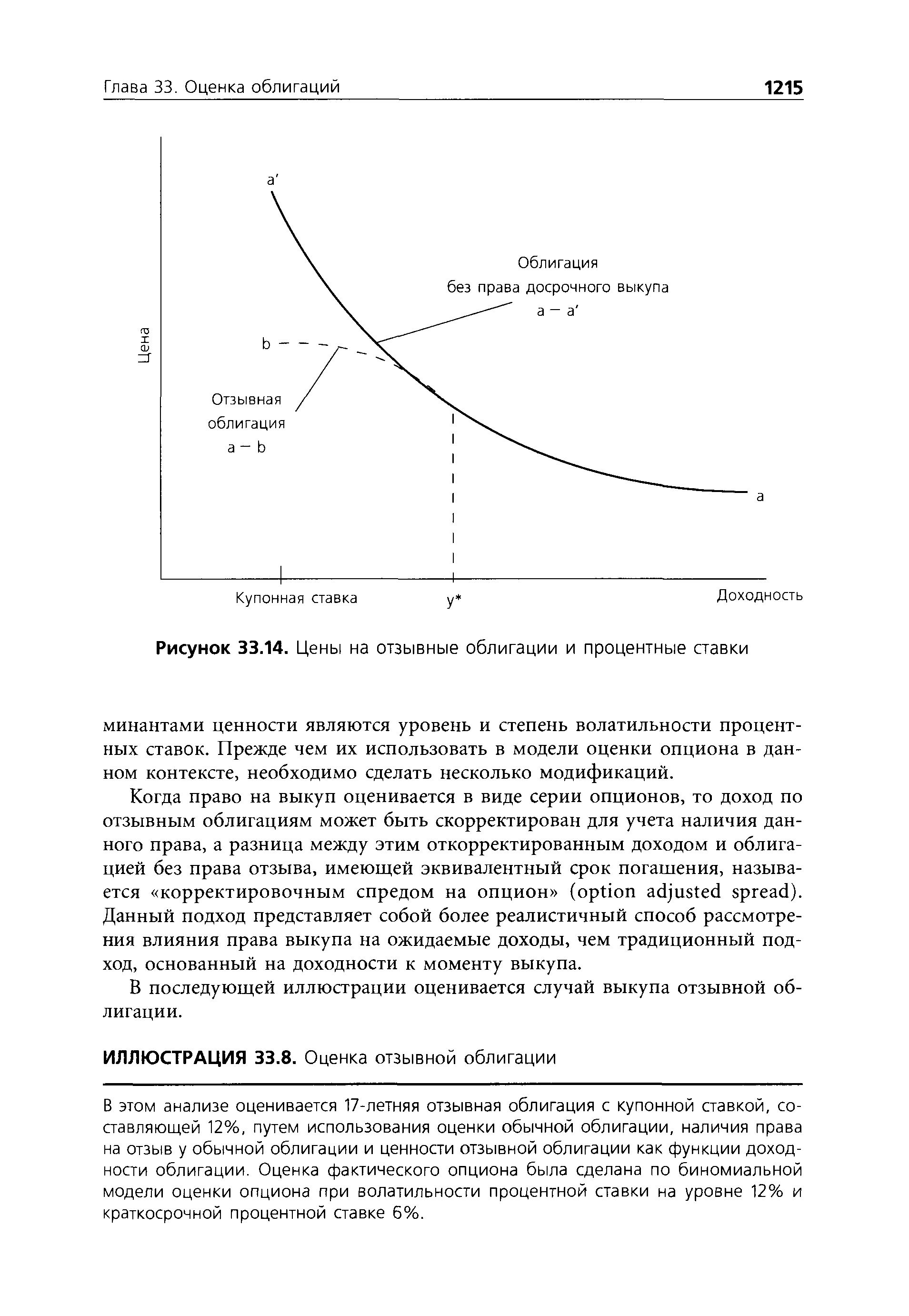

| Рисунок 33.14. Цены на отзывные облигации и процентные ставки |  |

В данной главе авторы представляют наиболее широко распространенные ценные бумаги с фиксированным доходом — облигации. Основные понятия — характеристики и типы облигаций связь между курсами облигаций и процентными ставками модели оценки облигаций. Отмеченный в последнее время рост объемов торговли облигациями явился следствием периода высоких процентных ставок и последующего их резкого падения, сопровождаемого соответствующими колебаниями курсов облигаций. По мере того как процентные ставки спустились со своих пиковых значений в 1982 г., курсы облигаций существенно выросли. Это подтверждает тот факт, что облигации способны приносить и текущие поступления, и прирост капитала. [c.97]

Дюрация представляет собой эластичность цены облигации по процентной ставке и служит мерой риска изменения цены облигации при изменении ее доходности до погашения. С помощью дюрации можно определить величину изменения цены облигации при небольшом изменении ее доходности до погашения. Дюрацию можно рассматривать как точку во времени, где риск изменения цены облигации и риск реинвестирования купонов уравновешивают друг друга. [c.136]

Рассмотрим, как изменения в спросе и предложении денег повлияют на уровень процентных ставок. Рост доходов приведет к тому, что спрос на деньги повысится. При заданном уровне процентных ставок и предложении денег спрос на деньги превышает предложение. Экономические агенты начинают корректировать свои финансовые портфели, продавая облигации. Цены на облигации падают, и процентные ставки повышаются до нового равновесного уровня. Если центральный банк увеличивает предложение денег, то при заданном уровне процентных ставок спрос на деньги будет меньше предложения. Корректировка портфелей приведет к росту спроса на облигации и другие неденежные финансовые активы, их цены растут, и процентные ставки снижаются. Изменение равновесной процентной ставки вследствие изменения номинальной денежной массы при неизменных ценах называется эффектом ликвидности. Повышение общего уровня цен приведет к сокращению предложения денег в реальном выражении. Спрос на деньги оказывается выше предложения, и тот же механизм корректировки действует в сторону повышения процентных ставок. Изменение процентных ставок вследствие изменения уровня цен называется эффектом реальных денежных остатков. [c.433]

Итак 1) цены на облигации и процентные ставки находятся в обратной, или противоположной, зависимости 2) неравновесные явления на денежном рынке вызывают изменения в ценах на облигации и через них — в процентных ставках 3) изменение процентных ставок воздействует на готовность людей хранить деньги 4) изменение в готовности людей хранить деньги восстанавливает равновесие на денежном рынке 5) равновесная ставка процента выравнивает количество предлагаемых и требуемых денег. i . . [c.165]

Не только государство, но и отдельные финансовые институты (банки, фонды, корпорации и др.) могут выпускать облигации. Облигация - долговое обязательство в виде ценной бумаги, гарантирующей владельцу ежегодное получение процентов и погашение в оговоренный срок номинальной стоимости облигации. Если величина дивиденда, получаемого по акциям, зависит от результатов финансово-хозяйственной деятельности акционерного общества, то процент по облигациям является твердой, фиксированной величиной. Поэтому облигация наряду с другими обязательными реквизитами (номером, номиналом, наименованием эмитента, общей суммой займа, условиями и порядком выплаты процентов) содержит и процентную ставку. [c.185]

Определенные финансовые инструменты дают владельцу квалифицированное право на получение экономического блага в форме наличных денег, первичных финансовых инструментов в оговоренный срок в будущем. Такие инструменты называются производными, или вторичными, поскольку они связаны либо с конкретным финансовым инструментом или индикатором (иностранная валюта, государственные облигации, индексы цен на акции, процентные ставки и т.п.), либо с определенным биржевым товаром (золото, сахар, кофе и т.д.), купля-продажа которого может быть осуществлена в течение определенного срока в будущем. Производные инструменты могут быть привязаны к фьючерсному контракту по обмену одного актива на другой. Инструмент, являющийся контрактом, может быть предметом купли-продажи и обладать рыночной стоимостью. В этом случае происходит изменение характеристик подобного инструмента, являвшегося прежде условным активом или обязательством, не регистрируемым в платежном балансе и в секторных балансах СНС, и он переходит в разряд реальных активов или обязательств, регистрируемых в финансовом счете платежного баланса. [c.488]

Теперь посмотрим на цены трех облигаций с нулевыми купонами, представленные на рисунке 23-4. Стрелки на диаграмме показывают, как изменяются цена облигации и ее доходность к погашению в зависимости от того, что происходит с краткосрочной процентной ставкой. [c.632]

Как определяется рыночная процентная 4. Какова связь между ценами облигаций и ставка рыночными процентными ставками [c.143]

Прежде всего надо отметить, что имеется прямая зависимость между величиной Р и данным потоком будущих доходов R. Если прочие величины постоянны, то чем выше купонный доход, тем выше продажная цена облигации Р. Далее, отметим, что имеется обратная зависимость между ценой облигации и рыночной процентной ставкой. При фиксированных величинах потоков доходов (Rr / 2, -,/ ) чем выше рыночная процентная ставка, тем ниже текущая цена облигации чем ниже процентная ставка, тем выше текущая стоимость будущего потока доходов R. [c.155]

При цене 831,87 долл., которая соответствует доходности при погашении 12%, возникает недостаточное предложение облигаций (рис. 7-8) и избыточное предложение кредита (рис. 7-3). Недостаточное предложение облигаций приводит к тому, что покупатели облигаций (кредиторы) не могут найти нужного числа продавцов (заемщиков). Если кредиторы не могут найти достаточного числа заемщиков при существующей процентной ставке, возникает избыток кредита, и процентная ставка упадет — цена облигаций вырастет. [c.158]

На рис. 7-9 приведены графики спроса и предложения консолей как и рис. 7-8, он аналогичен рис. 7-3. На рис. 7-9 показана цена бессрочной облигации, приносящей ежегодно 50 долл. ее владельцу. При цене 500 долл., что эквивалентно доходности 10%, существует равновесие. При более низкой цене существует недостаточное предложение консолей (соответствующее избыточному предложению кредита рис. 7-3), из-за которого цены на консоли будут расти, а процентные ставки падать. При цене, более высокой, чем 500 долл., возникает избыточное предложение консолей и недостаточное предложение кредита, из-за чего цены на консоли падают и процентные ставки растут. [c.159]

ИЯ ПРОЦЕНТНОЙ СТАВКИ И ЦЕНЫ ОБЛИГАЦИИ [c.159]

Уравнение (20-4) показывает, что при прочих равных условиях между ценой облигаций и ставкой процента будет существовать обратно пропорциональная зависимость. Если процентная ставка падает, то цена облигации возрастает и владельцы облигаций получают доход от повышения их рыночной стоимости. Если же процентная ставка растет, то цена на облигации падает и владельцы облигаций несут убытки от снижения рыночной стоимости этих активов. Но если индивиды хранят только деньги, то при изменении ставки процента ни того, ни другого с ними не произойдет, так как номинальная стоимость денег не меняется. [c.526]

Эффект ликвидности при увеличении номинальной денежной массы. Увеличение номинальной денежной массы при постоянном уровне цен ведет к росту предложения реальных денежных остатков. При первоначальной равновесной ставке процента (г°) существует избыточное предложение денег. Это значит, что наблюдается избыточный спрос на облигации. Цены на облигации идут вверх, и процентная ставка уменьшается до нового равновесного уровня г. Падение равновесной процентной ставки вследствие увеличения номинальной денежной массы при неизменных ценах называется эффектом ликвидности. [c.533]

Для таких измерений плата при погашении — это слишком грубый инструмент. Для измерения чувствительности цены облигации берется совокупный доход от нее — сумма купонных платежей, взносы в фонд погашения и плата при погашении. Все эти компоненты дохода входят в уравнение, определяющее текущую стоимость (цену облигации) при данной ставке дисконтирования (ее доходность). Расходы на погашение представляют собой только один из компонентов дохода. Для достаточно долгосрочных облигаций плата при погашении может быть лишь малой частью ее текущей стоимости. Понятно, что более надежный показатель должен учитывать текущую стоимость всех компонентов дохода, чтобы получить формулу процентного изменения цены облигации в ответ на малые изменения ставки дисконтирования. То, что измеряет эта формула, называют продолжительностью облигации. [c.448]

Что побуждает коммерческие банки и население продавать государственные ценные бумаги федеральным резервным банкам или покупать у них Из главы 13 мы знаем, что цены облигаций и их процентные ставки находятся в обратной зависимости друг от друга. Когда ФРС покупает государственные облигации, спрос на них возрастает. Следовательно, цены на государственные облигации поднимаются, а процентные ставки падают. Возросшие цены и понизившиеся процентные ставки облигаций побуждают банки и индивидуальных держателей государственных облигаций продавать их федеральным резервным банкам. [c.320]

Колебания процентной ставки влияют на инвестиционные расходы еще и потому, что делают приобретение капитального оборудования более или менее привлекательным для инвесторов по сравнению с покупкой облигаций. Рост процентной ставки по облигациям при данной ожидаемой прибыли от покупки капитального оборудования побуждает фирмы тратить больше своих сбережений на приобретение ценных бумаг, чем на приобретение инвестиционных товаров. И наоборот, при данной ожидаемой прибыли от капитальных вложений снижение процентной ставки увеличивает привлекательность инвестиционных товаров в сравнении с облигациями. [c.325]

В последующих главах взаимосвязи между этими рынками будут рассмотрены более глубоко. В данном разделе я лишь сформулирую основное положение индекс RB, как правило, движется в том же направлении, что и процентные ставки, но в направлении, противоположном движению цен на облигации. Падение товарных цен обычно вызывает повышение цен на облигации. В свою очередь рост цен на облигации способствует повышению цен на акции. [c.28]

Хотя мой анализ начинается с доллара, необходимо признать, что в межрыночных исследованиях отсутствует отправной пункт. Доллар влияет на товарные цены, последние влияют на процентные ставки, а те в свою очередь влияют на курс доллара. Снижение процентных ставок (1981—86 гг.) со временем приводит к ослаблению доллара (1985 г.) падение курса доллара вызывает рост цен на товары (1986—87 гг.), а также повышение процентных ставок, что в свою очередь отрицательно влияет на рынки облигаций и акций (1987 г.). Повышение процентных ставок способствует в конечном итоге росту курса доллара, цены на товары и процентные ставки достигают пика, оказывая бычье воздействие на рынки облигаций и акций. Далее весь цикл повторяется. [c.34]

Для поддержания экономического подъема требуется все больше сырья и денег. Это вызывает рост цен на товары и повышает цену самих денег (процентные ставки). С ростом цен на товары усиливаются инфляционные ожидания, что вынуждает органы, осуществляющие денежно-кредитную политику, повышать процентные ставки для обуздания инфляции. В конце концов повышение процентных ставок неизбежно приводит к замедлению экономического подъема, а затем и к спаду. Во время спада снижается потребность в сырье и деньгах, а это вызывает падение цен на товары и снижение процентных ставок. Хотя обсуждение экономической ситуации не является предметом данной главы, из сказанного выше следует, что динамика рынков товаров и облигаций может дать весьма полезные сведения о перспективах экономики. [c.38]

В период дезинфляции, начавшийся в 1980 году, товарные цены падали одновременно со снижением процентных ставок (см. рис. 3.1). Эта тенденция всерьез была прервана только в период с конца 1982 по начало 1984 года, когда индекс СКВ поднялся на величину, равную половине предшествующего спада. Не удивительно, что в это время росли и процентные ставки. Однако в середине 1984 года долгосрочная нисходящая тенденция индекса СКВ возобновилась. Одновременно начался второй этап снижения процентных ставок, продлившийся еще два года. На рисунке 3.2 сравниваются индикаторы скорости изменения индекса СКВ и доходности облигаций. [c.39]

Наблюдение за соотношением фьючерсных цен на краткосрочные процентные ставки и фьючерсов на облигации позволяет судить о том, какую политику преследует в данный момент ФРС. Обычно о либерализации денежно-кредитной политики свидетельствует более быстрое повышение фьючерсных цен на казначейские векселя по сравнению с фьючерсными ценами на облигации. Считается, что такое соотношение благотворно влияет на рынок акций. Об ужесточении денежно-кредитной политики свидетельствует более быстрое снижение фьючерсных цен на казначейские векселя по сравнению с ценами на облигации. Такая ситуация может вызвать падение рынка акций. Еще одно оружие, которым пользуется ФРС для ужесточения денежно-кредитной политики, - это повышение учетной ставки. [c.70]

Затем снижение процентных ставок начинает оказывать медвежье воздействие на доллар (снижение процентных ставок уменьшает привлекательность национальной валюты, поскольку падает доходность процентных бумаг, выраженных в этой валюте), и доллар слабеет (1985—87). Складывается следующая ситуация доллар, товарные цены и процентные ставки снижаются, а цены облигаций и акций повышаются. Спустя некоторое время падение курса доллара вызывает рост цен на товары (1987), что в свою очередь ведет к повышению процентных ставок и снижению цен на облигации. А падающий рынок облигаций тянет за собой рынок акций (1987). Далее в результате повышения процентных ставок доллар снова начинает расти (1988), и бычий цикл повторяется. [c.93]

Описанный выше сценарий показывает, как тесно связаны между собой доллар и рынок облигаций, и позволяет лучше понять, почему укрепление доллара оказывает бычье воздействие на рынок облигаций. Рост курса доллара вызывает снижение процентных ставок и тем самым подталкивает вверх цены на облигации. Падение курса доллара ведет к повышению процентных ставок и снижению цен на облигации. А как мы выяснили в главе 4, рынок облигаций неизбежно тянет за собой рынок акций. В данной главе основное внимание будет сосредоточено на более тесной связи между долларом и процентными ставками. Помимо этого, мы рассмотрим влияние доллара на рынок акций, которое реализуется через более длительное время и преломляется через рынок облигаций. [c.94]

И скоро люди начинают говорить Почему это я должен отдавать вам мои деньги за ваши вшивые 5%-ные облигации, если вскоре вы, вероятно, выпустите новые, которые дадут мне 7 или даже 8% Такое отношение очень затрудняет Казначейству продажу своих облигаций, и процентные ставки начинают взлетать вверх еще быстрее. А как вы знаете, если ставки растут, то цены на ранее выпущенные облигации, по которым выплачиваются более низкие проценты, понижаются. В результате цены на облигации падают иногда так же катастрофически, как и цены акций. [c.117]

Рейтинги Облигаций И процентные ставки. Процентная ставка по корпора тивным облигациям есть функция риска дефолта, определяемого рейтингом. Если рейтинг — хорошая мера риска дефолта, то цены облигаций с более высоким рейтингом должны установиться на уровне, обеспечивающем более низкую процентную ставку по сравнению с облигациями более низкого рейтинга. На практике, разница между процентной ставкой по облигации, обладающей риском дефолта, и процентной ставкой безрисковой государственной облигации называется спредом дефолта . Спред дефолта зависит от степени зрелости (времени до погашения) облигации и может меняться от периода к периоду, находясь под влиянием разных экономических обстоятельств. В главе 7 обсуждается вопрос, связанный с оптимальными способами оценки спред дефолта, а также исследуется изменение его величины со временем. [c.110]

Во всех этих рассуждениях мы считали временную структуру данной и, исходя из этого, определяли цены форвардных контрактов. Однако можно считать данными цены на форвардные контракты, тогда цены на дисконтные облигации и процентные ставки вычисляются по ним. Таким образом, мы можем говорить о форвардной цене, определяющей форвардную процентную ставку (forward interest rate), и применять арбитражные рассуждения к процентным ставкам, получаемым при различных инвестиционных стратегиях. [c.34]

Производная ценная бумага — это ценная бумага на какой-либо ценовой актив на цены товаров (зерна, мяса, нефти и т. п.) на цены кредитного рынка (процентные ставки) на цены валютного рынка (валютные курсы) на цены основных ценных бумаг (на индексы акций, на облигации) и т. п. К производным ценным бумагам относятся фьючерсные контракты и свободнообращающиеся опционы. [c.409]

Индексированные облигации (index-linked bonds) — облигации, номинальная цена и процентные ставки по которым привязываются к стоимости набора потребительских товаров и услуг ("потребительской корзины"), используемом при расчете стоимости жизни в какой-либо стране. [c.325]

Смотреть страницы где упоминается термин Цены облигаций и процентные ставки

: [c.49] [c.13] [c.117] [c.660] [c.112] [c.158] [c.533] [c.37]Смотреть главы в:

Инвестиционная оценка Изд.2 -> Цены облигаций и процентные ставки