Автор считает, что должны получить развитие банковские операции по [c.99]

Общая политическая и экономическая обстановка в стране создает предпосылки развития банковских операций и успешности функционирования банковской системы, обеспечивает стабильность экономической основы деятельности банков, укрепляет доверие отечественных и зарубежных инвесторов к банкам. Без этих условий банки не способны создавать устойчивую депозитную базу, добиваться рентабельности операций, совершенствовать свой инструментарий и систему управления, повышать качество своих активов. [c.266]

Развитие банковских операций способствует диверсификации рисков, получению прибыли из других источников, улучшает структуру баланса банка, его ликвидность, но при чрезмерном расширении может привести к ослаблению менеджмента, росту себестоимости операций, снижению прибыльности банка. [c.52]

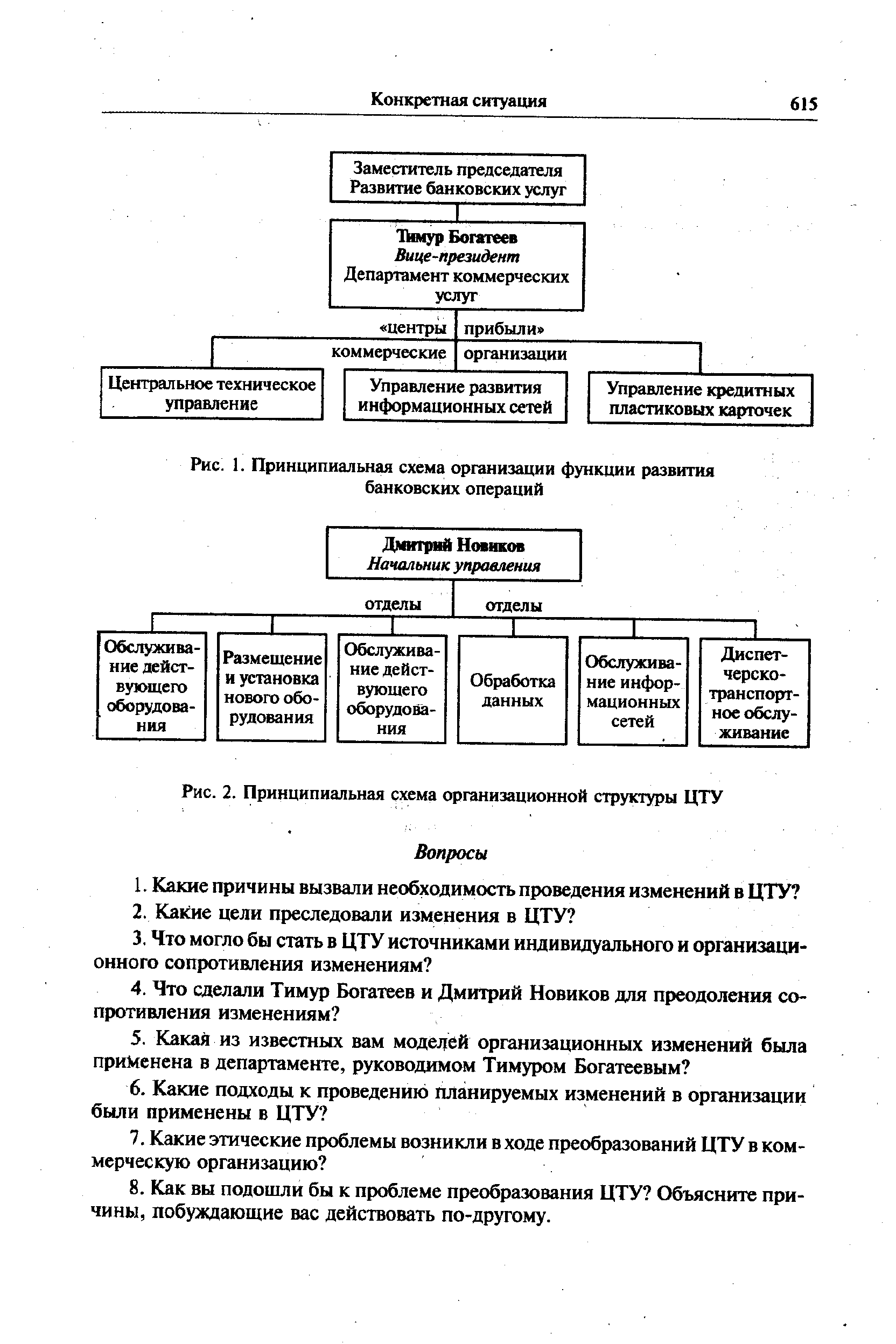

| Рис. 1. Принципиальная схема организации функции развития банковских операций |  |

Развитие банковских операций [c.22]

Таким образом, можно говорить о том, что капитал банка является важнейшим страховым фондом для покрытия возможных претензий в случае банкротства банка и источником финансирования развития банковских операций. В связи с этим банки стремятся увеличивать свой капитал. Однако чрезмерная капитализация банка, выпуск излишнего числа акций по сравнению с оптимальной потребностью в собственных средствах не являются благом, а наоборот отрицательно влияют на деятельность банка. [c.46]

Пол решил принять на работу человека с опытом в области маркетинга на должность руководителя высшего уровня в области развития бизнеса. Этот сотрудник, в чьи обязанности предполагалось включить вопросы разработки и координации планов маркетинга, должен был работать со служащими отдела займов как консультант, помогая им в активном взимании платежей с настоящих и перспективных клиентов, а также работать с персоналом, непосредственно осуществляющим банковские операции (например, с кассирами и служащими по новым счетам), обеспечивая их обучение для повышения информированности о результатах сделок и повышения качества обслуживания клиентов. На эту должность в начале 1985 г. был назначен Ларри Бейкер. Подотчетен он был непосредственно президенту банка. [c.429]

Опрашивающие отмечали большое различие в толковании того, что считать отличным обслуживанием клиентов. Кроме того, не было единого мнения о том, что считать более важным эффективность осуществления самих банковских операций или работу по обслуживанию клиентов. Было много жалоб от персонала и руководителей низового звена на то, что не было ни одного занятия по обучению обслуживания клиентов, которые должны были бы проводить руководители службы развития бизнеса. [c.430]

Широкое развитие валютных операций с целью страхования валютных и кредитных рисков. При этом ранее практиковавшиеся валютные операции, отражавшиеся в банковских балансах, заменяются срочными и другими валютными сделками, которые учитываются на внебалансовых статьях. [c.334]

После второй мировой войны получили широкое развитие различные виды валютных операций. В период распространения валютных ограничений до конца 50-х годов в промышленно развитых странах преобладали валютные сделки с немедленной поставкой валют ( спот ) и срочные ( форвард ) сделки, причем последние зачастую были объектом валютного регулирования. Либерализация валютного законодательства на рубеже 50-х и 60-х годов привела к развитию валютных операций своп вместо ранее практиковавшегося обмена депозитами в различных валютах. Дальнейшее развитие срочных валютных сделок было связано с либерализацией движения капиталов, вызвавших потребность в хеджировании (страховании рисков) дополнительно к традиционным операциям по покрытию рисков по торговым операциям. Усилившийся контроль со стороны наблюдательных органов за состоянием банковских балансов также способствовал замене ранее практиковавшихся валютных операций по страхованию рисков, отражавшихся в балансах, срочными валютными сделками и операциями своп , так как они учитываются на внебалансовых счетах. [c.349]

Развитие мирового рынка с его многочисленными секторами влечет за собой рост объема валютных, кредитных, финансовых расчетных операций. Увеличиваются документооборот, количество деловых бумаг — платежных и унифицированных коммерческих и финансовых документов. Между участниками рынка происходят обмен информацией, передача сведений о курсах валют и ценных бумаг, процентных ставках, положении на разных рынках, надежности партнеров и др. Информационные потоки выходят за национальные границы. В итоге формируется банк данных для рынка информационных услуг в мировом масштабе. В рамках ООН создана организационная структура для координации работ межправительственных и других организаций экономического, коммерческого, финансового, телекоммуникационного профиля. Постоянные рабочие группы разрабатывают новые и совершенствуют действующие стандарты по международным валютным, кредитным, финансовым, расчетным операциям. Временные рабочие группы периодически обсуждают проблемы ценных бумаг, дорожных чеков, золота и других драгоценных металлов, банковских операций с использованием сети СВИФТ. Система обмена информацией предназначена для пользования не только узким кругом профессионалов, но и всех участников рыночной экономики. [c.416]

При отсутствии развитой системы ипотечного кредитования наиболее популярной формой банковских операций на рынке недвижимости на сегодняшний день является кредитование имущества под залог. [c.188]

Для понимания приводимого в главе материала важно отметить, что в экономически развитых странах традиционно выделяют два основных типа финансовых систем — сегментированную и универсальную. В универсальной финансовой системе законодательно не ограничивается выполнение банками тех операций финансового обслуживания, которые не относятся к банковским. Это - фундаментальный признак. Классическим образцом такой системы считается немецкая. Иногда говорят, что обратная сторона универсализма — возможность выполнения небанковскими организациями банковских функций. Такое мнение не совсем точно, ибо практически во всех странах, как с универсальными, так и с сегментированными системами, существуют как организации, которым разрешено выполнять часть банковских операций, так и те, которые не имеют право это делать. Первые — это фактически небанковские кредитные организации. [c.563]

Что такое банковские операции Носят ли они общий характер для всех развитых стран [c.597]

Бурное развитие банковской системы России последних лет привело к формированию децентрализованной двухуровневой системы банков. К первому уровню относится ЦБ РФ (Банк России). Во второй уровень входят коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции. [c.285]

Величина исходных (базовых) денег увеличивается в результате функционирования банковской системы. Действия коммерческих банков не воздействуют на объем базовых денег. Базовые деньги создаются и регулируются ЦБ РФ, и только ЦБ РФ может их уничтожить. Степень развития банковской системы, решения коммерческих банков о кредитовании и установленная ЦБ РФ норма резервов определяют, какая денежная масса будет создана исходя из данного объема денег, поступивших в систему коммерческих банков. При этом необходимо иметь в виду, что современный механизм эмиссии банкнот основан по преимуществу на кредитовании коммерческих банков и государства. При кредитовании банков эмиссия банкнот обеспечена векселями и другими банковскими обязательствами при кредитовании государства — государственными долговыми обязательствами, т.е. пассивная операция ЦБ РФ — эмиссия банкнот — зависит от его активных операций ссуд банкам и казначейству. Депозитная эмиссия ЦБ РФ означает, что ссуда зачисляется на счета коммерческих банков и казначейства (министерства финансов), открытые в ЦБ РФ. В этом случае источником ресурсов ЦБ РФ служат вклады коммерческих банков и их обязательные резервы, а также вклады казначейства (средства госбюджета). [c.456]

АБС последнего (четвертого) поколения основаны на сетевой технологии в архитектуре клиент-сервер , опираются на единые принципы построения и функционирования. Слабой стороной многих отечественных систем является недостаточная поддержка специфики банковского дела и его моделирования, недостаточное отражение предметной области. В последнее время стало уделяться больше внимания вопросам финансового анализа и целям управления бизнесом. Отсутствуют пока системы, позволяющие контролировать финансовые риски, управлять ресурсами, анализировать прибыльность операций, например, доходность банковской услуги (продукта), доходность клиента, доходность подразделения. Развитие банковского бизнеса приводит к необходимости использовать подобные инструменты в повседневной деятельности. [c.307]

Эту проблему разрешили при помощи выборочных счетов. Возможно, причина крылась в использовании папирусного свитка, а требовались обособленные карточки (таблички) по операциям каждого вкладчика. А может быть, условием успешного развития банковской бухгалтерии было не только это обстоятельство, но и необходимость свободы деятельности банкиров. Банк в эллинистическом Египте не был частным, он был государственным учреждением и передаточным звеном между налогоплательщиками и фиском. [c.179]

Кредитные организации могут создавать союзы и ассоциации, не преследующие цели извлечения прибыли, для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решения иных совместных задач кредитных организаций. Союзы и ассоциации кредитных организаций создаются и регистрируются в порядке, установленном законодательством РФ для некоммерческих организаций, уведомляют Банк России о своем создании в месячный срок после регистрации. Им запрещается осуществление банковских операций. [c.126]

НАЛОГ НА ДОХОД БАНКОВ - по законодательству РФ уплачивают коммерческие банки кредитные учреждения, получившие лицензию Центрального банка РФ на осуществление отдельных банковских операций Банк внешней торговли РФ сберегательный банк РФ специальные банки (банки развития), созданные в порядке и на условиях, предусмотренных законодательством для финансирования отдельных целевых республиканских (РФ), региональных и иных программ банки с участием иностранного капитала, иностранные банки и филиалы банков-нерезидентов, получившие лицензию Центрального банка Рф. Центральный банк РФ и его предприятия, учреждения, организации не являются плательщиками НАЛОГА НА ДОХОД БАНКОВ. Объектом налогообложения являются доходы банка, включая начисленные и полученные проценты по ссудам полученную плату за кредитные ресурсы комиссионные и иные сборы по аккредитивным, инкассовым, переводным и другим банковским операциям комиссионные и иные сборы за услуги по корреспондентским отношениям, и услуги, оказанные предприятиям, организациям, банкам и другим учреждениям от валютных операций от лизинговых операций от факторинговых операций от приобретенных или арендуемых брокерских мест на бирже платежи клиентов по возмещению почтовых, телеграфных и иных расходов банка проценты и комиссионные сборы, полученные за прошлые (по отношению к отчетному) годы, и востребованные проценты и комиссионные сборы, излишне уплаченные банком клиентам в прошлые (по отношению к отчетному) годы плату за услуги, оказанные населению платежи за инкассацию доходы от долевого участия в деятельности других предприятий, учреждений и организаций, дивиденды и проценты по акциям, облигациям и иным ценным бумагам, принадлежащим банку доходы от прироста стоимости ранее приобретенных банком материальных и нематериальных активов. Порядок исчисления и ставки НАЛОГА НА ДЕЯТЕЛЬНОСТЬ БАНКОВ установлены законом. [c.126]

Вскоре отсталость банковской сферы Франции в сравнении с Англией и Америкой стала очевидной особенно медленным было развитие банковской сети в провинции, где, если не считать мелких фирм, специализировавшихся на валютных операциях, банков практически не существовало. В 1808 г. Банку Франции были даны особые полномочия по учреждению своих отделений, и в тех городах, где такие отделения были созданы, им предоставлялись исключительные эмиссионные права. Свои первые отделения Банк открыл в Лионе, Руане и Лилле, однако все они были вскоре закрыты, обнаружив свою убыточность в тяжелых условиях того времени кроме того, среди причин закрытия фигурировал и аргумент о том, что в периоды дефицита кредита спрос с их стороны мог создать угрозу для резервов центрального банка в Париже. [c.25]

В США функционирует фонд перестройки и развития экономики, который формируется за счет средств федерального бюджета. Главная его задача — страхование банковских операций в интересах частных промышленных компаний. С.1984 г. он осуществляет руководство новыми программами экономического [c.309]

При выборе ставки дисконтирования ориентируются на существующий или ожидаемый уровень ссудного процента. Рекомендуется применять так называемую минимально привлекательную ставку доходности. Выбираются конкретные ориентиры (доходность определенных видов ценных бумаг, банковских операций и т.д.) с учетом условий деятельности соответствующих предприятий и инвесторов. Ставка дисконтирования в значительной мере зависит от хозяйственной конъюнктуры, перспектив экономического развития страны, мирового хозяйства и является предметом серьезных исследований и прогнозов. [c.57]

Существуют различные способы снижения риска в условиях неопределенности. Довольно широко используется принцип диверсификации — разностороннего и многообразного размещения средств. Приобретаются, например, ценные бумаги многих компаний, занятых в различных областях инвестор вкладывает средства в различные активы, обладающие разной доходностью и степенью риска. Одним из способов снижения риска является страхование. Существует развитая система страхования банковских операций передача должником имущества в залог поручительство другого лица развитие технических средств предоставления кредита. [c.104]

Для создания банка первоначально необходим определенный собственный капитал. Но это лишь отправная точка для организации собственного банковского дела. Банковские операции базируются на заемных средствах. В экономически развитых странах соотношение между собственным и заемным капиталом находится на уровне от 1 10 до 1 100. Рассмотрим подробнее виды пассивных операций. [c.470]

Современный банк выполняет до 100 видов операций и услуг. Все они связаны между собой. Прежде всего, существует зависимость между активными и пассивными операциями. Банки оперируют преимущественно чужим капиталом, поэтому масштабы кредитования и инвестирования банковских средств во многом зависят от способности кредитного учреждения привлечь свободный денежный капитал и сбережения. В то же время с развитием банковской системы зависимость активных операций от пассивных ослабевает. [c.476]

Вильям Хакер, исполнительный вице-президент банковской системы частных вкладов Монреальского банка, только что получил доклад от старшего вице-президента по персональным банковским операциям о распространении филиалов банка в Канаде и рационализации их работы. В докладе предлагалось закрыть часть филиалов на окраинах, изменить часы работы банков для лучшего удовлетворения потребностей клиентов, продолжить развитие частных банковских центров в крупных городах, закрыть некоторые отделения по понедельникам и вторникам и сделать работаю- [c.558]

В начале 1979 г. разветвленная система филиалов — первый действительно инновационный продукт — была представлена на рынке. Благодаря развитым централизованным компьютерным операциям клиент мог производить банковские операции в любом филиале в Канаде и получать мгновенную информацию по счетам. Конкурентам понадобилось около года, чтобы скопировать это высокотехнологичное нововведение. Очевидно, что люди поняли привлекательность нового продукта. Доля рынка немедленно возросла примерно на 0,1%. Планировалось, что в течение 1982 г. одна треть всех личных платежей будет производиться в местных филиалах. [c.561]

Процветание (1996-1998 гг.) характеризовалось быстрым ростом банковских инвестиций в государственные долговые бумаги в 1996-1997 гг. объем вложений банков в государственные бумаги увеличился более чем в 3 раза. Переход к этому этапу развития банковского бизнеса был обусловлен усилиями Правительства и Банка России по нормализации макроэкономической ситуации, когда курс рубля стал повышаться в абсолютном выражении. Это прежде всего подорвало позиции тех банковских структур, которые не захотели изменить свои взгляды на экономические реалии. В это же время в России окончательно сформировалась группа банков — лидеров, которые сумели установить свой контроль над крупнейшими российскими предприятиями и создать многофилиальные сети по обслуживанию клиентов. Именно эти банки сумели гарантировать свое участие в различного рода программах, финансируемых за счет средств федерального и региональных бюджетов, привлечь немалые средства населения, несколько позднее первыми выйти на мировые финансовые рынки. Одновременно в поведении российских банков сформировались определенные стереотипы поведения, которые впоследствии сыграли негативную роль. Главным из них следует признать недостаточное развитие непосредственно сектора банковских услуг, в первую очередь кредитования реального сектора, и чрезмерную концентрацию интересов банков на финансовых секторах рынка. Таким образом, доля доходов от кредитных вложений — основы банковского бизнеса — в российских условиях была невелика. В 1996-1997 гг. доля процентов по кредитам в совокупных доходах банков составила около 25%, причем немалая их часть существовала только на бумаге. Столь низкий показатель по многом объясняется тем, что в течение этого периода на кредиты приходилось лишь 35-40% всех активов банковской системы. Таким образом, активные операции значительного числа российских банков напоминали скорее действия финансовой компании, нежели работу кредитного учреждения. Российская банковская система отличалась недостаточным развитием основных банковских операций, таких как трансформация сбережений в инвестиции и перераспределение ресурсов между секторами экономики, что проявлялось в низкой доле кредитов, [c.147]

Актуальным и практически необходимым в послекризисный этап развития банковской системы стало формирование так называемого антикризисного механизма, адекватного состоянию окружения банка. Сегодняшнее состояние банковское сферы оставляет желать лучшего. Причиной этого является использование в течение длительного периода времени принципа построения операций, ориентированны прежде всего на инструменты финансового рынка (государственные ценные бумаги, еврооблигации и т.д.) и уход от реального обеспечения национальной экономики необходимыми финансовыми ресурсами. [c.148]

Ческидов Б.М. Развитие банковских операций с ценными бумагами / Финансо- [c.579]

Ческидов В. Е. Развитие банковских операций с ценными бумагами. — М. Финансы и статистика, 1997. [c.157]

Ческидов Б.М. Развитие банковских операций с ценными бумагами /Финансовая Академия при Правительстве Российской Федерации. М. Финансы, 1997. [c.416]

Экспортно-импортный банк (ЭИБ) США создан в феврале 1934 г. для кредитования торговли с СССР. Однако стремление США использовать этот банк для давления на СССР, требования выплаты долгов царского и Временного правительств привели к прекращению его деятельности. На его базе в марте 1934 г. был учрежден второй ЭИБ для обслуживания торговли с Кубой, а в мае 1936 г. оба банка были объединены. До второй мировой войны ЭИБ не играл существенной роли. После войны его полномочия были расширены. В 1945 г. ему было предоставлено право совершать банковские операции кредитные, гарантийные (кроме эмиссии ценных бумаг и инвестиций в капитал акционерных компаний) с целью стимулирования экспорта американских товаров и услуг. ЭИБ США является государственным банком. Совет директоров банка включает президента, первого вице-президента и трех директоров, назначаемых президентом США с согласия Сената. ЭИБ предоставляет покупателям американских товаров кредиты на более длительный срок, чем конкуренты США. ЭИБ выступает от имени американского правительства. Поэтому кредитные соглашения подписываются и гарантируются правительством страны-заемщика. Предоставление кредита обусловлено, как правило, обязательной закупкой товаров в США ( связанные кредиты). Установлен лимит акционерного капитала ЭИБ (1 млрд долл.) и заимствований у Министерства финансов под обязательства банка (не более 6 млрд долл. единовременно). В результате важных изменений, внесенных в 1987 г., ЭИБ США предлагает только одну программу предоставления кредитов (в основном иностранным импортерам) и одну программу гарантий по средне- и долгосрочным экспортным сделкам. Обе программы обеспечивают 85% кредитования экспортных сделок. ЭИБ предоставляет кредиты по минимальным ставкам, допускаемым ОЭСР. Другие программы включают 1) гарантии по ссудам для приобретения оборотного капитала 2) инжиниринг для финансовой поддержки НИОКР и подготовки технико-экономического обоснования дальнейшего развития национального экспорта, ЭИБ США осуществляет страховые операции совместно с Ассоциацией страхования иностранных кредитов (АСИК), созданной этим [c.298]

Банковская деятельность неразрывно связана с политическим и экономическим состоянием страны в целом. Парадокс последних лет функционирования банковской системы России заключается в том, что чем ниже падали общеэкономические показатели страны, тем более бурно шло развитие банковского сектора. Банковская сфера приносила самые высокие доходы. Банковские капиталы создавались на сравнительно простых операциях. Выдача краткосрочных кредитов в валюте при активном росте курса доллара обеспечивала беспроигрышный результат. Невозможность для населения защитить свои средства от инфляции давала приток сбережений физических лиц. Выгодны-, ми были валютнообменные операции с населением. В этот период появилось много банков, увеличивалось число отделений [c.281]

К настоящему времени автоматизация информационных технологий большинства коммерческих банков представляет собой набор различных функциональных подсистем (модулей) и рабочих мест. Эти разнородные по сложности, содержательной нагрузке компоненты взаимодействуют между собой информационно. Организация и поддержание информационного взаимодействия различных локальных программно-технических компонентов является сложной проблемой. Такая структура многих АБС является следствием подхода к их разработке, который преобладал в банковской сфере в предыдущие несколько лет (1990—1997 гг.). Суть этого подхода заключалась в том, что банк по мере возникновения необходимости приобретал или разрабатывал самостоятельно программно-технические комплексы, автоматизирующие различные участки банковской деятельности. При таком подходе многие важнейшие проблемы банковских технологий зачастую приходилось решать внесистемными, локальными методами и средствами, например, автоматизацию фондовых операций, расчетов по пластиковым картам, анализ и принятие решений и т.д. Неполные с системотехнической точки зрения комплексы автоматизации весьма дороги, сложны в эксплуатации и развитии. Кроме того, уровень таких АБС все больше отстает от уровня развития банковской сферы. [c.290]

Ограниченность архитектурных средств. Эта проблема возникает, когда для реализации тех или иных банковских операций необходимо наличие нескольких взаимодействующих и протяженных во времени процессов. В рамках DOSa задача обычно решается выделением под каждый процесс станции локальной сети. Подобное решение имеет очевидные ограничения. Однако на начальном этапе развития банка сложные операции выполняются не слишком часто, поэтому данный недостаток не очень ощутим. [c.305]

Неоазиатское государство на любой стадии своего развития может выступать и в роли капиталиста - например, занимаясь на мировом рынке банковскими операциями, посреднической торговлей или нанимая пролетариев за рубежом. Чем больше число пролетариев, работающих на данное государство, по отношению к общему числу работающих на него государственных рабочих чем большее количество овеществленного труда — по отношению к общему количеству труда, воплощенному в продукции, созданной за некоторый промежуток времени всеми государственными рабочими, работающими на данное государство — заключено в доходе, полученном данным государством от банковских и торгово-посредни-ческих операций за этот же промежуток времени, — тем в большей мере данное государство есть капиталистическая монополия, тем в меньшей мере оно является неоазиатским. Теоретически возможно существование такого государства, которое, будучи одновременно неоазиатским и капиталистическим, было бы в большей мере последним, чем первым - и при этом [c.212]

В большинстве развитых капиталистических стран О. у. с. — одна из числа официальных ставок , с помощью которых Центральный банк реализует функцию кредитора последней инстанции по отношению к коммерческим банкам и осуществляет регулирование (в основном косвенное) рынка ссудных капиталов. ОФФШОР — термин, применяемый для характеристики мировых финансовых центров, а также некоторых видов банковских операций, примерно соответствует понятию евро (см. еврорынок, евровалюта), О. — это созданная иностранная компания, например, в республике Кипр, с правом работы только за рубежом. Поощряя развитие оффшорного бизнеса, который приносит стране огромные доходы, правительства стран, разрешивших открыть в стране оффшорную организацию, как правило, представляют иностранным компаниям значительные льготы. Вот один из примеров. Помимо того, что Россия имеет с Кипром договор об избежании двойного налогообложения, официальный налог на прибыль для оффшорной компании является чисто символическим — 4,25%. Более того, при обустройстве такие компании пользуются правом беспошлинной покупки всех товаров для офиса, начиная от автомашины и кончая компьютерами. Услуги О. полезны бизнесменам России для скорейшего внедрения в деловые структуры Запада. О. требует большой подготовки и знаний. Через О. российские банки, компании могут рекламировать себя на внешнем рынке или, наоборот, получить информацию о западных партнерах. О. работает в любом направлении. Возьмем, к примеру, торговый и коммерческий флот. Можно, скажем, на том же о. Кипр создать судоходную компанию для организации и управления судами этого флота по всему миру, используя западные технологии и методы. При этом судоходная прибыль на Кипре вооби ле облагается на- [c.157]

Современные тенденции развития банковской деятельности можно свести к следующим направлениям расширение нетрадиционных операций банков стирание граней между различными типами банков и небанковскими кредитными организациями универсализация деятельности банков респециализация деятельности крупных и средних банков и усиление специализации мелких банков, имеющих свою рыночную нишу укрупнение объектов кредитования увеличение доли среднесрочного и долгосрочного кредитования в структуре кредитных операций широкое внедрение современных средств связи и информационно-программного обеспечения банковской деятельности повышение качества банковских услуг. [c.477]

Финансовые риски можно подразделить на внешние, зависящие от вида банковских операций, и внутренние, возникающие за счет ошибок в управлении. Снижение внешних финансовых рисков возможно за счет диверсификации активов банков, страхования банковских операций. Снижение внутренних финансовых рисков возможно при создании в банках автоматизированной системы внутреннего контроля. Опыт создания таких систем в экономически развитых странах был рекомендован к распространению Ба-зельским комитетом (международная организация по банковскому надзору). [c.143]

Дерек Фрай, вице-президент системного развития, несмотря на первоначальные проблемы, пришел к мнению, что Монреальский банк находится в более выгодном положении, чем конкуренты, используя преимущества технологических изменений и инноваций, по двум причинам. Во-первых, из-за развития банком собственной системы были известны все внутренние детали, позволяющие полностью использовать все потенциальные возможности. Другие банки приобрели стандартную систему и были вынуждены ее модифицировать. Фрай понимал, что они не могли достичь того же уровня глубины знаний о своей системе, как это удавалось Монреальскому банку. Навыки и знания его команды были большим преимуществом. Также многие люди, работающие с этой системой, переводились в другие операционные отделы банка, принося с собой хорошее знание системы и возможностей ее более эффективного применения в различных сферах деятельности банка. Например, исполнительный вице-президент внутренних банковских операций с частными вкладами до этого был вице-президентом систем развития. Фрай считал, что такая мобильность внутри банка была уникальна и усилила положение банка. [c.566]