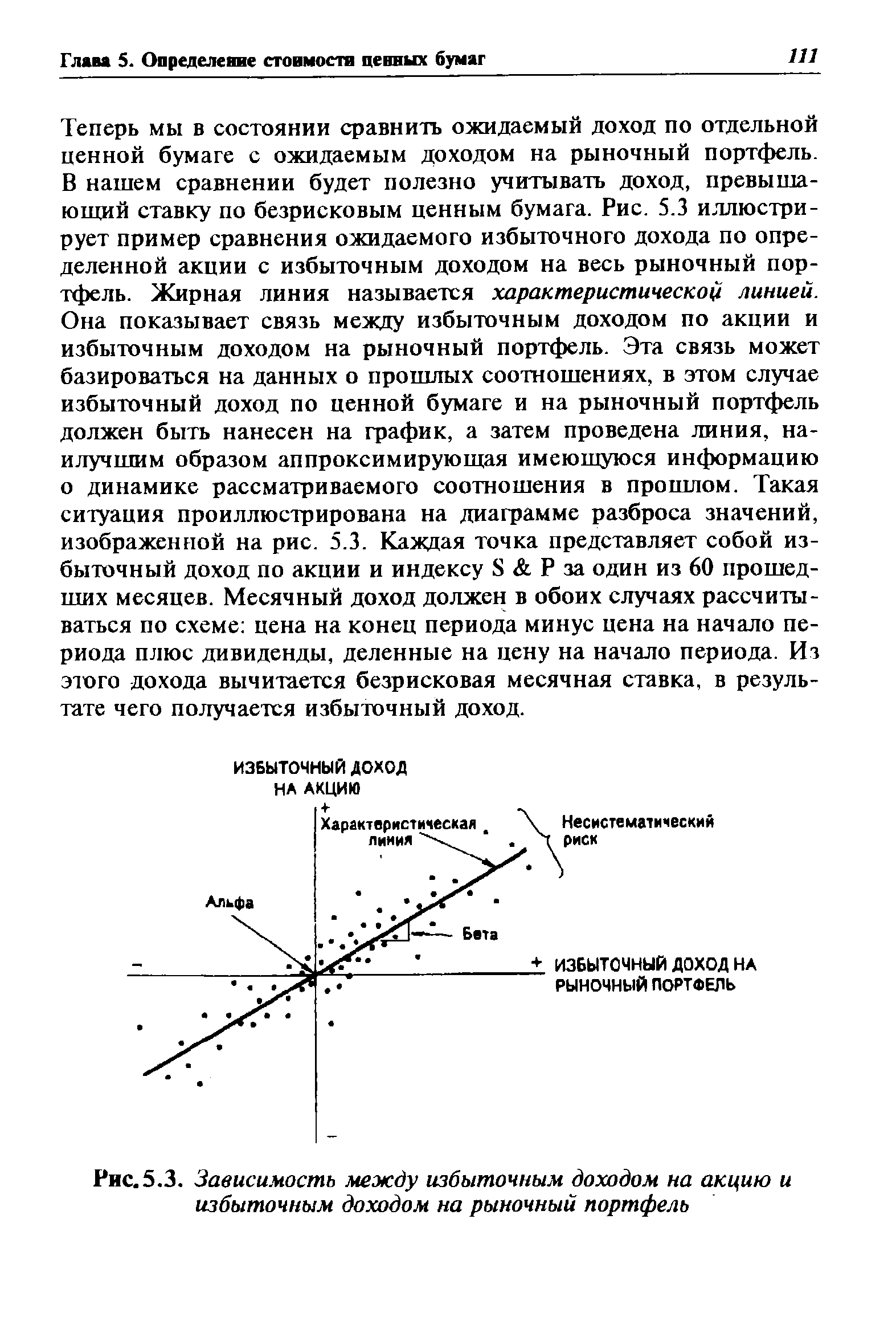

Теперь мы в состоянии сравнить ожидаемый доход по отдельной ценной бумаге с ожидаемым доходом на рыночный портфель. В нашем сравнении будет полезно учитывать доход, превышающий ставку по безрисковым ценным бумага. Рис. 5.3 иллюстрирует пример сравнения ожидаемого избыточного дохода по определенной акции с избыточным доходом на весь рыночный портфель. Жирная линия называется характеристической линией. Она показывает связь между избыточным доходом по акции и избыточным доходом на рыночный портфель. Эта связь может базироваться на данных о прошлых соотношениях, в этом случае избыточный доход по ценной бумаге и на рыночный портфель должен быть нанесен на график, а затем проведена линия, наилучшим образом аппроксимирующая имеющуюся информацию о динамике рассматриваемого соотношения в прошлом. Такая ситуация проиллюстрирована на диаграмме разброса значений, изображенной на рис. 5.3. Каждая точка представляет собой избыточный доход по акции и индексу S Р за один из 60 прошедших месяцев. Месячный доход должен в обоих случаях рассчитываться по схеме цена на конец периода минус цена на начало периода плюс дивиденды, деленные на цену на начало периода. Из этого дохода вычитается безрисковая месячная ставка, в результате чего получается избыточный доход. [c.111]

ИЗБЫТОЧНЫЙ ДОХОД НА АКЦИЮ [c.111]

ИЗБЫТОЧНЫЙ ДОХОД НА РЫНОЧНЫЙ ПОРТФЕЛЬ [c.111]

| Рис.5.3. Зависимость между избыточным доходом на акцию и избыточным доходом на рыночный портфель |  |

Вторым интересующим нас показателем, наиболее важным в свете поставленных задач, является бета. Бета — это угол наклона характеристической линии. Если угол наклона равен 1, это означает, что избыточный доход по акции изменяется пропорционально избыточному доходу на рыночный портфель. Иными словами, акция имеет такой же неизбежный риск, как и портфель в целом. Если рыночный портфель растет и обеспечивает доход, равный 5% в месяц, мы ожидаем, что в среднем избыточный месячный доход по акции составит тоже 5%. Если угол наклона больше 1, то это означает, что избыточный доход по акции изменялся в большей степени, чем избыточный доход на портфель. Иными словами, неизбежный риск по акции превосходит [c.112]

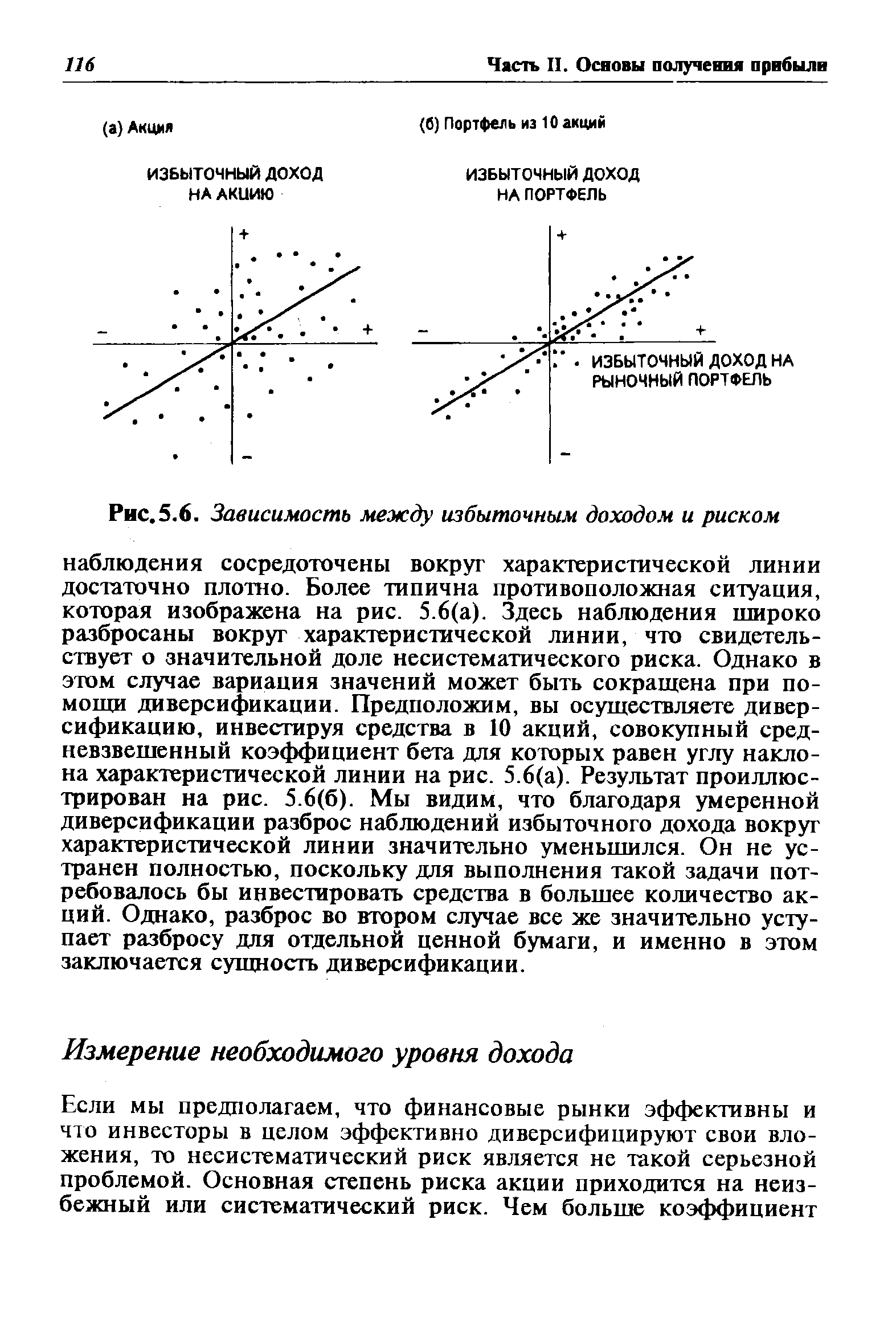

Для типичных акций несистематический риск составляет примерно 70% общего риска, или общей изменчивости акции. Иными словами, систематический риск обусловливает изменчивость отдельной акции только примерно на 30%. Доля общего риска, вызванного колебаниями рынка, представлена статистикой R для регрессии избыточного дохода на акцию по избыточному доходу на рыночный портфель. (R2 измеряет долю общей дисперсии зависимой переменной, которая объясняется независимой переменной это есть ничто иное, как квадрат коэффициента корреляции.) Доля общего риска, величина которой различна для каждой компании, равна 1 - Л2. [c.115]

Доля систематического риска в суммарном зависит от индивидуальных особенностей акции и компании-эмитента. Изображен ная на рис. 5.3 связь избыточных доходов является примером относительно небольшого значения несистематического риска [c.115]

ИЗБЫТОЧНЫЙ ДОХОД НА ПОРТФЕЛЬ [c.116]

| Рис. 5.6. Зависимость между избыточным доходом и риском |  |

Таким образом, основная цель функционирования рынка ценных бумаг состоит в том, чтобы сформировать механизм для привлечения в экономику инвестиций путем построения взаимоотношений между теми, кто испытывает потребность в средствах, и теми, кто хочет инвестировать избыточный доход. [c.9]

Цель функционирования рынка ценных бумаг — как и всех финансовых рынков — состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход. При этом очень важно, чтобы рынок ценных бумаг обеспечивал наличие механизма, способствующего эффективной передаче инвестиций (оформленных в виде тех или иных ценных бумаг) из рук в руки, причем такая передача должна иметь юридическую силу. [c.10]

Причины появления этого дополнительного дохода могут быть разнообразными монопольное положение фирмы на рынке, технические нововведения, новаторская деятельность предпринимателей, связанная с предвидением, оригинальностью мышления, смелостью и т.п. Получение прибыли как избыточного дохода, с одной стороны, не может иметь длительного характера, так как конкуренция, в конце концов, ведет к выравниванию условий хозяйствования, повсеместному распространению технических нововведений и т.п. Но, с другой стороны, причины, порождающие прибыль, постоянно появляются вновь и воспроизводятся, и с этой точки зрения вправе рассматривать прибыль как постоянное явление в рыночной экономике, играющее огромную стимулирующую роль. [c.189]

Таким образом, если предпринимательство выступает как фактор, нарушающий равновесие рынка, смещающий кривые спроса и предложения в иное положение под воздействием инноваций, то прибыль не может выступать как равновесная цена. С одной стороны, получение наиболее динамичными, удачливыми предпринимателями прибыли как избыточного дохода не может иметь длительного характера, так как рядом с новаторами неизменно появляются имитаторы, которые выкачивают их прибыли и тем самым выравнивают условия хозяйствования, но с другой — причины, порождающие прибыль, постоянно вое- [c.259]

Главным источником средств страховой компании являются, очевидно, доходы от заключения договоров страхования. Общий размер страховой премии, собранной компанией за определенный период времени, должен быть таким, чтобы обеспечить выплату компенсаций по произошедшим страховым случаям и некоторый избыточный доход. Согласно законодательству Российской Федерации, выручкой страховой организации является разница между общей суммой поступивших страховых взносов по страхованию и перестрахованию и суммой страховых выплат. [c.120]

Таким образом проявляется в рыночной системе другой экономический закон — закон конкуренции. Именно конкуренция вынуждает производителей (продавцов) товаров и услуг добиваться наиболее выгодных условий производства и реализации, а путем улучшения качества и понижения индивидуальной стоимости продукции расширять рынок сбыта и получать избыточный доход в форме добавочной прибыли. Если же на товарном рынке функционируют монополисты-производители каких-либо изделий, то добавочная прибыль последних трансформируется в монопольную сверхприбыль (посредством монопольной цены). В этих условиях ослабевает конкуренция как фактор развития экономики и повышения эффективности производства. Возникает необходимость регулирующего воздействия со стороны государства по преодолению монополистической деятельности хозяйствующих субъектов и развитию конкурентной среды. [c.34]

Акцизами не облагаются подакцизные товары, экспортируемые за пределы РФ (кроме экспорта в страны СНГ), поскольку с их помощью изымается избыточный доход, полученный в экономической зоне России (для изъятия сверхдоходов, получаемых от реализации товаров, работ и услуг на экспорт, используется механизм таможенных пошлин). [c.145]

Рентные платежи предприятий за использование относительно более благоприятных природных источников должны устанавливаться для предприятий (групп предприятий) горно-добывающих отраслей, лесозаготовительной промышленности и сельского хозяйства в тех случаях, когда у соответствующих предприятий (групп предприятий) при установленном уровне оптовых (закупочных) цен, платежей за универсальные природные ресурсы и платежей за воспроизводство специализированных природных ресурсов образуется избыточный доход за счет использования относительно более благоприятных природных источников. [c.201]

При анализе сбалансированности, особенно с учетом соотношения доходов и расходов населения, легко сделать вывод о наличии общего избытка средств в хозяйстве. Однако это был бы поспешный вывод. Особенностью нынешнего положения является чрезвычайно низкая доля ресурсов, оставляемая в распоряжении предприятий для обслуживания текущего оборота. Речь идет о собственных денежных средствах предприятий, используемых для повседневных нужд. Результатами централизованного планирования в финансово-кредитной области явились чрезмерное снижение доли собственных средств (прежде всего денежных) в оборотных средствах и рост доли заемных ресурсов. Поэтому в целом в народном хозяйстве сложилась следующая картина население имеет избыточные доходы при осуществлении капитальных [c.214]

Модели совокупных денежных потоков и модели избыточных денежных ПОТОКОВ. Стандартная модель дисконтированных денежных потоков оценивает актив посредством оценки приведенной ценности всех денежных потоков, создаваемых данным активом, по соответствующей дисконтной ставке. В моделях избыточных доходов (и избыточных денежных потоков) только денежные поступления, заработанные сверх необходимых доходов, рассматриваются как создающие ценность, и текущую ценность этих избыточных денежных потоков можно прибавлять к сумме, инвестируемой в актив, для оценки его ценности. Для иллюстрации сказанного предположим у нас есть актив, в который мы инвестировали 100 млн. долл., и мы ожидаем в бесконечной перспективе получить 12 млн. долл. денежных потоков после уплаты налогов. Далее предположим, что стоимость капитала на эту инвестицию составляет 10%. Согласно модели совокупных денежных потоков, ценность данного актива может быть оценена следующим образом [c.20]

Согласно модели избыточных доходов, мы сначала вычислим избыточный доход, полученный на данный актив [c.20]

Избыточный доход = добавочные денежные потоки - [c.20]

Затем мы добавляем приведенную ценность этих избыточных доходов к инвестициям в актив [c.20]

Ценность актива = приведенная ценность избыточных доходов + [c.20]

Неэффективность рынка должна обеспечить основу для создания схемы, нацеленной на переигрывание рынка и получение избыточного дохода. Для этого необходимо, чтобы [c.150]

Предположим оказалось, что акции могут принести избыточный доход в месяц, следующий за дроблением акций. Поскольку фирмы открыто объявляют о дроблении акции, и любой инвестор имеет возможность купить акции сразу после дробления, было бы странно, если бы эта неэффективность существовала слишком долго. Подобную ситуацию можно сравнить со случаем избыточных доходов, зарабатываемых некоторыми арбитражными фондами на индексном арбитраже, когда индексные фьючерсы покупаются (продаются), в то время как входящие в индекс акции продаются (покупаются). Данная стратегия требует, чтобы инвесторы могли немедленно получать информацию об индексе и ценах, были бы в состоянии (в смысле обладания необходимыми ресурсами и покрытия требований маржи) торговать индексными фьючерсами и занимать короткие позиции по акциям, а также обладали бы ресурсами для занятия и удержания длинной позиции вплоть до исполнения арбитража. Таким образом, неэффективность при ценообразовании на индексные фьючерсы, по всей вероятности, будет сохраняться, по крайней мере, в отношении наиболее успешных арбитражеров, которые имеют самые низкие издержки и самые короткие сроки исполнения торговых сделок. [c.152]

Существует несколько способов провести тест на рыночную эффективность, и используемый подход будет в значительной степени зависеть от тестируемой схемы инвестиции. Схема, опирающаяся на торговлю и основанная на информационных событиях (дробление акций, сообщение о доходах или о приобретениях), по всей видимости, будет тестироваться при помощи анализа событий . То есть доходы, возникающие вследствие наступления события, исследуются на предмет выявления их избыточности. Схемы, основанные на наблюдаемых характеристиках фирмы (коэффициент цена/прибыль , коэффициент цена/балансовая стоимость или размер дивидендов), скорее всего, будут тестироваться на основе портфельного подхода, где создаваемый фондовый портфель обладает аналогичными характеристиками. При этом поведение портфеля отслеживается во времени с целью выявления избыточных доходов. Далее представлены ключевые этапы для каждого из этих подходов, а также некоторые потенциальные подводные камни, которые представляют опасность при проведении или использовании тестов. [c.153]

Событийный анализ предназначен для исследования реакции рынка на информационные события, а также их влияния на избыточные доходы. Информационные события могут касаться всего рынка в целом (например, объявления о макроэкономических показателях) или же относиться к конкретной фирме (например, объявление о прибыли или дивидендах). Анализ событий состоит из пяти шагов. [c.153]

Доходность за периоды, примыкающие к дате объявления, сопоставляется с доходностью рынка и риском, принимаемым для получения избыточных доходов для каждой фирмы в выборке. Например, для учета риска используется модель оценки финансовых активов [c.154]

Несколько противоречивый характер носит трактовка горной ренты у А. И. Бсжедомова. С одной стороны, он отрицает существование горной ренты при социализме, а с другой, признает дополнительный доход, образующийся в силу различий природных условий, отмечая, что социалистическая национализация недр ликвидировала не только абсолютную ренту, но и ренту как таковую . Однако отсутствие рентных отношений при социализме не ликвидирует, по его мнению, возможности изъятия государством на внутреннем рынке избыточного дифференциального дохода в цене нефтетоваров. И в доказательство этого тезиса А. И. Божедомов приводит пример 20-х годов, когда избыточный доход с более благоприятных месторождений изымался в виде попудных отчислений. А это не что иное, как рента. Очевидно, автора не устраивает сам термин рента , то понятие, которое вкладывается в нее в условиях капитализма [31. [c.94]

Чем больше угол наклона характеристической линии по акции, обозначаемый через бета, тем больше ее систематический риск. Это означает, что как для восходящих, так и для нисходящих изменений рыночного избыточного дохода колебания избыточного дохода по отдельной акции будут больше или меньше в зависимости от ее показателя бета. Таким образом, бета представляет собой меру систематического, или неизбежного риска акции. Этот риск не может быть уменьшен посредством диверсифицирования, т. е. одновременного вкладывания средств в различные акции, поскольку он зависит от таких факторов, как изменения в экономике и политике, оказывающих воздействие на стоимость всех акций. В итоге бета-характеристика акции представляет ее вклад в риск в в ысшей степени диверсифицированного портфеля акций. [c.113]

Если предполагается, что данные за прошлые периоды — хорошая база для построения прогноза на будущее, то для расчета коэффициента бета можно использовать информацию об избыточном доходе по акциям и на рыночный портфель за прошлые периоды. Несколько агентств занимаются расчетом коэффициента бета для компаний, акции которых активно обращаются на рынке эти расчеты обычно базируются на еженедельных или ежеме- [c.117]

Использование рисковой премии. Избыточный доход на рыночный портфель (превышающий безрискову ю ставку) известен как рыночная рисковая премия. Она равна (Rm - i) в уравнении (5.18). Ожидаемый избыточный доход на основе индекса Standard Poor варьировал от 3 до 7%. Вместо того чтобы делать прямой расчет дохода на рыночный портфель, можно просто прибавить рисковую премию к преобладающей безрисковой ставке. Для того чтобы проиллюстрировать это, предположим, что текущая процентная ставка по государственным ценным бумагам равна 10%. Кроме прочего, допустим что у нас есть основания полагать, будто мы находимся в периоде неопределенности и на рынке имеет место значительное стремление избежать риска. Следовательно, мы прогнозируем, что рисковая премия примет значение из верхней части указанного диапазона, а именно, 6%. Отсюда следует, что наш прогноз рыночного дохода равен Rm = 0,10 + 0,06 = 0,16%. Если, с другой стороны, есть основания полагать, что стремление избежать риска не так ярко выражено на рынке, то мы можем использовать значение рисковой премии, равное 4%, и в этом случае прогноз рыночного дохода составит 14%. [c.119]

Следует учесть, что оценщик должен убрать неоперационные доходы из фактической чистой прибыли предприятия. Некоторые оценщики используют для расчета избыточной прибыли среднюю величину активов и среднюю прибыль за определенный период времени, обычно за пять лет. Но данный подход оправдан, если данные выбранного периода отражают обоснованные будущие ожидания, более того, аномальные годы с уровнем прибыли значительно выше или ниже среднего должны быть исключены из рассмотрения. Использование же нростой средней или средневзвешенной величины прибыли за несколько последних лет без учета того, насколько ретроспективная информация отражает возможную будущую прибыль, приведет к недооценке или переоценке предприятия. Важнейшей проблемой при использовании метода избыточных прибылей является правильность выбора ставки капитализации для расчета стоимости гудвилла. Обычно инвесторы оплачивают ожидаемую будущую прибыль, получаемую от гудвилла в течение периода, не превышающего пять лет. При таких допущениях ставка капитализации рассчитывается как величина, обратная количеству приносящих избыточную прибыль лет, за которые инвестор готов заплатить. Например, если инвестор готов заплатить сумму, эквивалентную пятилетнему избыточному доходу, то ставка капитализации будет равна 20% [c.219]

Заметим, что ответы в двух подходах тождественны. Почему же в таком случае мы хотим использовать модель избыточных доходов Сосредоточиваясь на избыточных доходах, данная модель подчеркивает, что ценность создают не сами по себе доходы, а лишь те, которые превышают требуемую доходность. В главе 32 будут обсуждены особые версии модели избыточных доходов, такие как добавленная экономическая ценность (e onomi value added — EVA). Как показано в простом примере, при согласующихся допущениях модели общих денежных потоков и модели избыточных доходов тождественны. [c.20]

Данное следствие также говорит о том, что инвесторы, которые используют в своей работе экономию на издержках, особенно связанных с получением информации, вполне вероятно окажутся в состоянии получить избыточный доход, благодаря достигнутой экономии. Так, Джон Темпелтон, который задолго до других портфельных менеджеров занялся инвестициями на японском и азиатском рынках, получил возможность использовать информационные преимущества, которые он имел над своими коллегами, для получения избыточного дохода по своему портфелю. [c.152]

Тесты на эффективность рынка позволяют цыявить возможность получения избыточных доходов за счет применения определенной инвестиционной стратегии. Некоторые тесты также позволяют учитывать трансакционные издержки и возможность исполнения торговых сделок. Поскольку избыточный доход на инвестицию есть разница между фактическим и ожидаемым доходом на эту инвестицию, то в каждом тесте на эффективность рынка неявно присутствует модель для определения ожидаемых доходов. В некоторых случаях этот ожидаемый доход соотносится с риском с помощью модели оценки финансовых активов или модели арбитражной оценки, а в других — ожидаемый доход выводится на основании доходов, создаваемых аналогичными или тождественными инвестициями. Во всех случаях тест на эффективность рынка является совместным тестом на эффективность и рынка, и модели, используемой для определения ожидаемых доходов. Когда тест на рыночную эффективность свидетельствует о наличии избыточных доходов, это может говорить о неэффективности рынков или об ошибочности модели, используемой для вычисления ожидаемых доходов, либо об одновременном наличии обоих явлений. Хотя это может показаться неразрешимой дилеммой, если выводы из исследования нечувствительны к различным спецификациям модели, то гораздо более вероятно, что результаты вызваны рыночной неэффективностью, а не ошибочными спецификациями модели. [c.153]