Стратегия консервативного роста. Основная цель — получение сравнительно невысокого, но стабильного дохода при надежности вложений с возможностью изъятия их в любой момент с минимальным риском потери доходности. [c.108]

Хищническая стратегия консервативно финансируемых корпораций оказывается особенно эффективной в отраслях, где потребители продукции и другие стэйкхолдеры обеспокоены стабильностью компании в долгосрочном периоде. Например, вытеснить с рынка производителя специализированного компьютерного оборудования намного проще, нежели компанию, занимающуюся производством корнфлекса. Если потребители продукции компании, занимающейся производством компьютерного оборудования, посчитают, что высокий уровень долговой нагрузки может привести компанию к банкротству и она не сможет выполнять свои подразумеваемые обязательства в будущем, то они скорее всего прекратят приобретать ее продукцию. Подобным поведением они материализуют свои подозрения (возможно, ни на чем не основанные). Ситуация же с потребителями корнфлекса выглядит совсем иначе. Высокий уровень долговой нагрузки подобных компаний никого не испугает. Ведь левередж не оказывает значительного влияния на подразумеваемые обязательства, которые потребители получают вместе с очередной упаковкой корнфлекса (по меньшей мере их не очень беспокоит, что в будущем компания может прекратить выпуск этого корнфлекса). А значит, и хищническая стратегия с подобной компанией будет менее эффективной. [c.150]

Именно на примере семи арабских государств из числа тринадцати участников Организации стран—экспортеров нефти (ОПЕК) 3 заметно раньше и глубже обозначились противоположности радикально-антиимпериалистического и умеренно-консервативного течений в энергосырьевой стратегии практически по всем основным направлениям инвестиционной, производственной, экспортной и ценовой нефтяной политики. В Ливии было положено начало процессу революции мировых цен на жидкое топ- [c.6]

Ливийская нефтяная политика ранее не становилась объектом комплексного исследования в советской литературе, хотя отдельные ее аспекты затронуты в следующих работах [29 79 138 157]. Более подробно и разносторонне изучено это направление экономической стратегии АНДР (см. [98 101 102 131 150 169]), однако главным образом на материалах периода 60-х и начала 70-х годов. Стремясь показать нефтяную политику Ливии и Алжира на широком фоне деятельности ОПЕК, в которой они принимают самое активное участие, автор часто сравнивает линии этих стран в организации с курсом их консервативных антиподов, прежде всего Саудовской Аравии. Одновременно анализируются те аспекты функционирования ОПЕК, которые, по нашему мнению, не получили еще достаточного освещения в опубликованных советских работах. [c.8]

Как же может быть в соответствии с этой логикой объяснена поляризация политики японских менеджеров, продолжавшаяся с 60-х до середины 70-х годов и разделявшая тип производства, сконцентрированного на изготовлении одного продукта, и тип производства, основанный на многих изделиях, т. е. диверсифицированный тип Консервативные управляющие, которые обращали основное внимание на фактор риска, выбирали в основном моноцентрическую (по отношению к продукту) структуру управления даже в том случае, если у них не было возможности последовательно ее провести. Такой вид компании продолжает следовать этой стратегии до тех пор, пока капитал вложен в производство определенного продукта. [c.51]

Как правило, инвестор постоянно изменяет тип портфеля, исходя из конъюнктуры фондового рынка и стратегических целей. Конкретные портфельные стратегии (агрессивная, умеренная и консервативная) определяются следующими обстоятельствами [c.259]

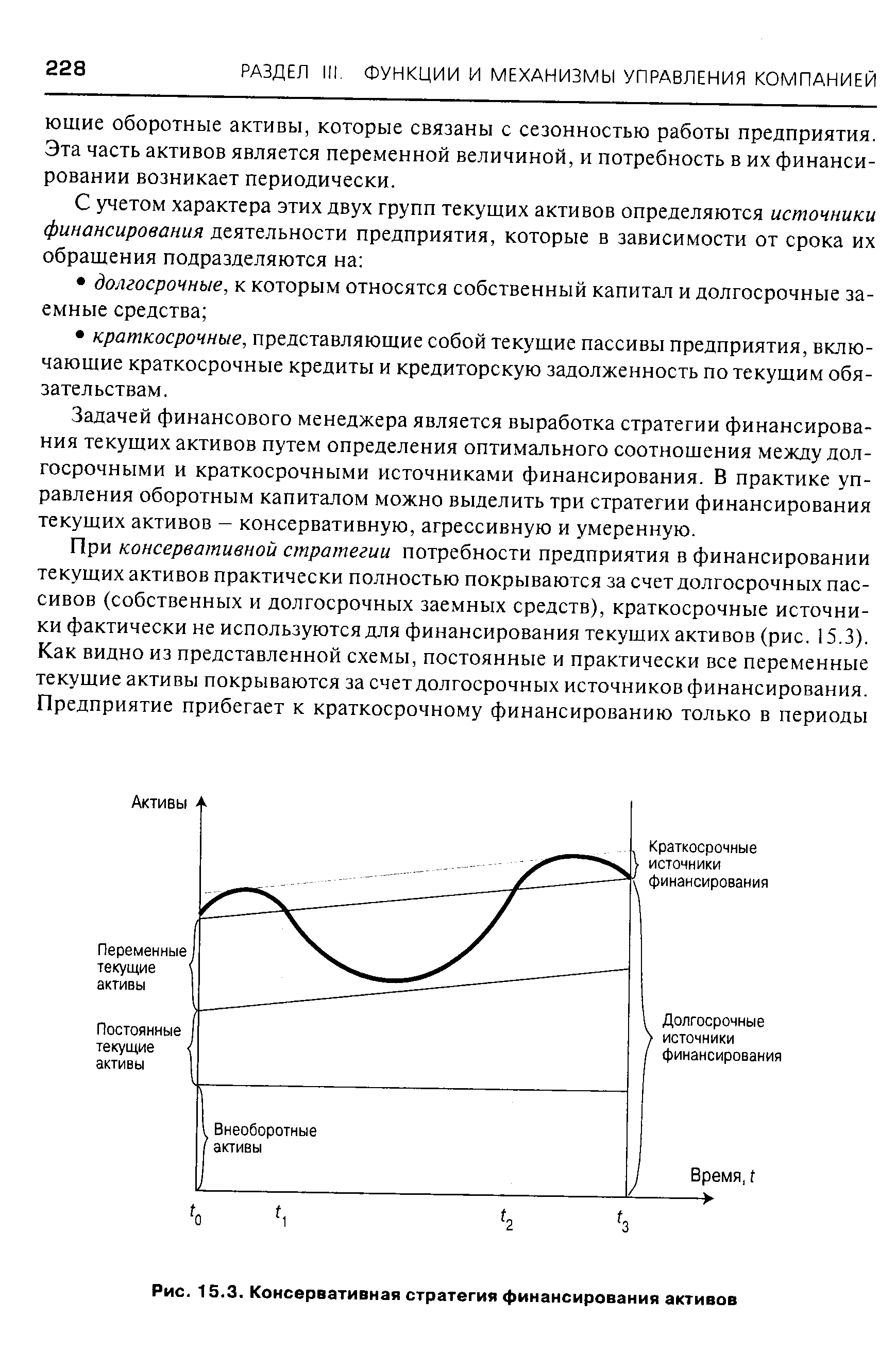

Задачей финансового менеджера является выработка стратегии финансирования текущих активов путем определения оптимального соотношения между долгосрочными и краткосрочными источниками финансирования. В практике управления оборотным капиталом можно выделить три стратегии финансирования текущих активов — консервативную, агрессивную и умеренную. [c.228]

При консервативной стратегии потребности предприятия в финансировании текущих активов практически полностью покрываются за счет долгосрочных пассивов (собственных и долгосрочных заемных средств), краткосрочные источники фактически не используются для финансирования текущих активов (рис. 15.3). Как видно из представленной схемы, постоянные и практически все переменные текущие активы покрываются за счет долгосрочных источников финансирования. Предприятие прибегает к краткосрочному финансированию только в периоды [c.228]

| Рис. 15.3. Консервативная стратегия финансирования активов |  |

Цифры свидетельствуют о беспрецедентном успехе выпуска краткосрочных фондовых инструментов около 95% всех срочных вкладов юридических лиц оформлено банковскими ценными бумагами. Их выбор, широта и активность использования российскими банками во многом определяется профилем конкретного банковского учреждения. Банки, ориентированные на работу с мелкими клиентами, предлагают широкий выбор депозитных и сберегательных сертификатов. Банки, работающие преимущественно с акционерными обществами, гораздо шире используют векселя. Среди последних банков наблюдается разделение на две группы 1) банки, использующие консервативную тактику управления вексельным оборотом, предпочитающие ограничить хождение своих векселей путем депонирования на весь срок до погашения или использования надписей "не по приказу" (исключающего передачу векселя индоссаментом) 2) банки, осуществляющие агрессивную стратегию на фондовом рынке, которые настойчиво внедряют свои векселя в обращение между предприятиями. [c.147]

Есть биржевая стратегия, которая оправдала себя в течение десятилетий и подходит прежде всего для консервативного инвестора. Кто дисциплинированно соблюдает эти правила, тот сможет в будущем каждую акцию продавать только с выгодой. Называют эту стратегию королевский путь . [c.201]

Консервативный инвестор, работающий по стратегии королевского пути , выжидает прежде всего биржевого спада. Это значит, что курс акций должен быть, по меньшей мере, на 10-30% ниже их максимального курса. Но и тогда при первой сделке инвестор вкладывает в избранные им акции не более 50% денег, предназначенных для покупки. Следующая важная предпосылка для королевского пути заключается в том, чтобы у Вас всегда был достаточный резервный капитал. Это очень важно, так как дает возможность докупить акции по еще более низким ценам, если после начала скупки они продолжают падать и дальше. [c.202]

Как только мы изменим современную теорию портфеля и отделим вес от количества, то сможем вернуться к торговле акциями с этим теперь уже переработанным инструментом. Мы увидим, как почти любой портфель акций без рычага можно улучшить, превратив его в портфель с рычагом, соединив с безрисковым активом. В дальнейшем все станет вам интуитивно очевидно. Степень риска (или консервативности) является в таком случае функцией рычага, который трейдер желает применить к своему портфелю. Это означает, что положение данного трейдера в спектре неприятия риска зависит не от используемого инструмента, а от рычага, который он выбирает для торговли. Если говорить коротко, то книга научит вас управлению риском. Мало трейдеров имеют представление о том, что такое управление риском. Это не полное упразднение риска, поскольку тогда вы полностью упразднили бы выигрыш, и не просто вопрос максимизации потенциального дохода по отношению к потенциальному риску. Управление риском относится к стратегии принятия решений, которая имеет целью максимизацию отношения потенциальной прибыли к потенциальному риску при определенном приемлемом уровне риска. Чтобы понять это, мы должны сначала познакомиться с оптимальным f, компонентом уравнения, выражающим оптимальное количество для сделки. Затем мы должны научиться комбинировать оптимальное f с оптимальным взвешиванием портфеля. Такой портфель будет максимизировать потенциальную прибыль по отношению к потенциальному риску. Сначала мы раскроем эти концепции с эмпирической точки зрения (вкратце повторим книгу Формулы управления портфелем ), затем изучим их с более мощной точки зрения, параметрической. В отличие от эмпирического подхода, который использует прошлые данные, параметрический подход использует прошлые данные и некоторые параметры. Затем эти параметры используются в модели, дающей преимущественно те же ответы, что и эмпирический подход. Сильной стороной параметрического подхода является то, что вы можете изменить значения параметров, чтобы посмотреть, как изменится результат. Эмпирический подход не позволяет этого сделать. Однако эмпирические методы также имеют сильные стороны. Они в основном проще с точки зрения математики, поэтому их легче использовать на практике. По этой причине сначала рассматриваются эмпирические методы. В конце нашего исследования мы увидим, как применять данные концепции при заданном пользователем уровне риска, и узнаем стратегии, которые максимизируют рост. В книге рассмотрено очень много тем. Я попытался сделать ее настолько сжатой, насколько это вообще возможно. Некоторый материал может быть не совсем вам понятен, и, возможно, он поднимет больше вопросов, чем даст ответов. Если так оно и есть, значит я добился одной из целей этой книги. Большинство книг имеет одно сердце , одну центральную концепцию, из которой проистекает вся книга. Эта книга отличается тем, что у нее несколько таких концепций. Некоторые посчитают ее трудной, если подсознательно ищут книгу с одним сердцем . Я не приношу за это извинений это не ослабляет логики книги, наоборот, обогащает ее. Чтобы полностью понять материал, изложенный в книге, может быть, вам придется прочитать ее два или даже три раза. Одной из особенностей книги является более широкая трактовка концепции принятия решений в среде, характеризуемой геометрическими следствиями. Среда геометрического следствия — это среда, где количество, с которым вы должны работать сегодня, является функцией предыдущих результатов. Я думаю, что это освещает большую часть среды, в которой мы живем Оптимальное f— это регулятор роста в такой среде, а побочные продукты оптимального f говорят о скорости роста в данной среде. Из этой книги вы [c.12]

Это только первый шаг. Для увеличения размеров риска по одной и той же сделке не требуется такая же сумма капитала. Многие трейдеры определяют стартовую сумму, а затем делают заключение, что самый лучший финансовый управленческий подход требует увеличения суммы, подвергаемой риску после удвоения суммы счета. Это совершенно алогичное применение стратегии управления капиталом. Некоторым трейдерам консервативный подход к торговле мешает изменить привычный для них торговый метод, каким бы алогичным он ни был. Они не [c.42]

Управление капиталом показывает фантастические результаты, поскольку может обеспечивать рост прибыли в геометрической прогрессии. В значительной степени именно невысокие требования по марже на товарных и фьючерсных рынках делают возможным геометрический рост. Поскольку на этих рынках маржа невысока, она никогда не "вступает в игру" полностью. Например, маржа по одному контракту на зерно составляет приблизительно 800 долларов. Я использую торговую систему, которая допускает максимальное неблагоприятное ценовое движение в размере приблизительно 2.000 долларов на контракт. При таком "проседании" консервативный метод фиксированных пропорций использовал бы дельту в 1.000 долларов. Это означает, что потенциальные убытки в такой ситуации превышают и требования по марже, и требования приращения капитала по стратегии управления. Допустим, для торговли зерном вам необходимо всего 800 долларов на счете, потенциальное негативное движение цены составляет 2.000 долларов на контракт, поэтому на счете вы должны иметь более 2.000 долларов. Действительно, 2.000 долларов на возможный проигрыш, плюс резерв на ошибку, плюс запас маржи на случай убытков. Разумнее всего положить на счет не менее 4.000 долларов. Таким образом, если цены идут против вас, то на счете все-таки будет оставаться достаточно средств, чтобы продолжить торговлю. Помимо этого, число контрактов не увеличится до тех пор, пока размер счета не вырастет на 1.000 долларов. В такой ситуации маржа даже и не вступает в игру. [c.98]

Чем глубже вы поймете сущность метода фиксированных пропорций в управлении капиталом, тем лучше осознаете, в какой степени убытки могут повлиять на окончательный результат торговли. Потенциальные убытки определяют, сколько капитала необходимо вам для начала, а также агрессивно или консервативно следует применять управление капиталом к вашей торговой стратегии. Чем меньше ожидаемый убыток, тем выше потенциал дохода после применения процедур по управлению капиталом. Чем больше убыток, тем ниже потенциальный доход. Поскольку чем меньше убыток, тем меньшую величину составляет переменная дельта в формуле фиксированных [c.132]

Как правило, крупные СТА управляют средствами очень консервативно. Они понимают, что убытки в размере 8 процентов могут привести к существенному проседанию капитала. Поэтому они концентрируют больше внимания на поддерживании низких уровней риска. Имея перед собой такую цель, большинство крупных менеджеров используют в торговле Фиксированно-Фракционный метод управления капиталом. Обычно по каждой сделке они рискуют не более чем одним процентом средств. Кажется, сумма небольшая, но, если СТА управляет 50 миллионами долларов и при этом использует только одну стратегию с защитной остановкой в 3.000 долларов, это дает один контракт на каждые 600.000 долларов. То есть 83 контракта в управлении. Но, как и большинство трейдеров, консультанты по фьючерсной торговле больше всего думают о том, когда войти и когда выйти из рынка, а не как реально управлять средствами. [c.204]

В рамках плана вам следует прикинуть, насколько те или иные стратегии управления капиталом соответствуют вашим целям. Если вы не хотите с самого начала рисковать большой суммой, то вам стоит выбрать консервативную стратегию. Если вы желаете дойти до определенного уровня прибыли как можно быстрее, то вам необходимо [c.220]

Как-то раз я был докладчиком на форуме, посвященном опционной торговле, проводимым Американской Фондовой Биржей. АМЕХ проводит этот форум каждый год, чтобы предоставить так называемым опционным экспертам возможность выйти в свет и поделиться своим опытом и знаниями с другими профессионалами в этой отрасли инвестиционного бизнеса. Я очень гордился тем, что был назначен докладчиком на такой первоклассной конференции, где я выступил о преимуществах непокрытой продажи опционов, торгуемых на индексы. Я говорил о том, насколько консервативной является эта стратегия, а также о том, что правила по марже существенно помогают приросту прибыли, особенно когда Казначейские векселя выставляются в качестве вспомогательного инструмента для поддержания операций по этой стратегии. Я покрываюсь холодным потом, когда вспоминаю о своей речи, произнесенной до краха 1987 года. До 1987 года фактически никто не ожидал, что падение будет таким продолжительным -оно длилось не один день. Все, кто восприняли мою грандиозную идею, очень быстро обнаружили, насколько болезненным может быть продажа опционов пут на индексы. На самом деле все, кто продавал какие-либо опционы пут, нашли это, в лучшем случае, просто неприятным. Век живи - век учись, но тот урок оказался для меня очень трудным. [c.230]

Исходя из личного опыта, я могу лишь подтвердить, что консервативные игроки в конце концов действительно побеждают. Агрессивно играет трейдер, желающий разбогатеть быстро. Его прибыли действительно значительны - но только пока рынок двигается в благоприятном для него направлении. Когда положение на рынке меняется, агрессивная стратегия обычно приводит к краху. Лично я предпочитаю более спокойный и стабильный путь к прибыли, пусть без головокружительных взлетов, но зато и без сокрушительных падений. Впрочем, каждый трейдер должен сам решить, в какую часть рыночного спектра он стремится попасть. Для принятия правильного решения вам, вероятно, будет полезно прочитать соответствующую главу из процитированной нами книги. [c.432]

Подводя итог можно сказать, что продавцы опционов взамен на получение премии подвергаются довольно существенному риску. Эта ситуация аналогична той роли, которую играют страховые компании. За весьма скромную сумму они готовы застраховать ваш дом от пожара, но если дом сгорит - им придется выплачивать многие тысячи фунтов. Причина того, что страховые компании и продавцы опционов заключают подобные контракты, заключается в том, что пожары случаются довольно редко, а цены на рынках не часто меняются очень существенно. Правильно назначив цену на опцион, продавцы опционов во многих случаях могут рассчитывать на получение прибыли. Роль продавца опционов не подходит для людей, по натуре осторожных, и не обладающих достаточными финансовыми ресурсами. С другой стороны, необходимо отметить, что многие консервативные участники рынка занимаются продажей опционов в рамках общей стратегии торговли лежащим в основе опциона товаром (базовым товаром). Такие методы использования опционов с покрытием связаны со значительно меньшим риском. [c.18]

Рассмотрим предельный случай, когда B(t,t) и B(t,t-l) не равны нулю и ожидаемое время между транзакциями приблизительно равно исследуемым интервалам корреляции, в нашем случае - 5 минут. Смысл состоит в том, что вы не хотите торговать слишком часто, в противном случае придется оплатить слишком значительные транзакционные издержки. Средняя доходность в " пределах единичного временного интервала корреляции, которую вы можете получить, используя эту стратегию, при условии, что исполнение ордера осуществится именно в этом 5 минутном интервале, равна 0.03% (чтобы учесть ошибки предсказания, мы используем более консервативную оценку, чем масштаб 0.04% на 1 минуту, использованный ранее). В течение дня это дает средний выигрыш 0.59%, что в год составит 435% с реинвестированием или 150% без реинвестиций. Такая малая корреляция приводит к существенному доходу, если не учитывать транзакционные издержки и не существует эффекта проскальзывания (проскальзывание возникает в результате того факта, что рыночные ордера не всегда выполняются по цене, указанной в ордере, вследствие ограниченной ликвидности рынков и времени, требуемого для исполнения ордера). Ясно, что даже малые транзакционные издержки, как в нашем случае, 0.03% или 3 на 10000 инвестиций, достаточны, чтобы разрушить ожидаемую прибыль при трейдинге в соответствии с применяемой стратегией. Проблема состоит в том, что вы не можете торговать редко для того, что бы снизить транзакционные затраты, потому что если вы это сделаете, то вы потеряете возможность прогноза на основе корреляции, работающую только внутри 5 минутного горизонта. Отсюда можно сделать следующий вывод, что разностной корреляции недостаточно для того, чтобы стратегия, описанная выше, была прибыльной, вследствие несовершенства рыночных условий. Другими словами, ликвидность и эффективность рынка управляют уровнем корреляции, что сравнимо с отсутствием ближайших арбитражных возможностей. [c.50]

Если на рынке открыта позиция и рыночная цена движется в ожидаемом направлении, инвестор должен решить, когда забрать прибыль. Возможно несколько вариантов выходы на плавающих стопах, выходы на целевой прибыли, выходы на расширениях, выходы по времени, основанные на ряде суммирования Фибоначчи, и выходы на конце ФИ-эллипса. Наиболее консервативная стратегия — работать с плавающим стопом, установленным на максимуме предыдущих четырех дней для продаж (для сигналов покупки — наоборот). В большинстве случаев этот вариант защищает по крайней мере часть прибыли, но это также означает отдавать открытую уже накопленную прибыль (рисунок 5.16). [c.116]

Эта стратегия показана на рис. 3-4. Это очень консервативный подход, и форма эта вновь и вновь возникает на чартах. Преимущества у данной стратегии следующие [c.21]

Консервативная стратегия следования за кем-то [c.25]

Консервативная стратегия финансирования состоит в том, что некоторая доля переменной части оборотных средств финанси- [c.300]

Реалистичнее сказать, что надписание покрытого колл может быть консервативной стратегией. Как и при всех опционных стратегиях, является ли данная стратегия консервативной или нет, зависит от того, как она применяется. Если вы продаете дорогие опционы колл против перепроданной акции (или дешевой по отношению к некоторому другому показателю), я готов согласиться, что это, вероятно, консервативный метод выписывания [c.47]

В советской и зарубежной литературе пока еще отсутствуют специальные исследования, посвященные ресурсной стратегии радикальной группы государств — участников ОПЕК, их противоречиям и коллизиям с консервативными членами этой организации. Кроме того, предлагаемая читателю работа выходит в свет через несколько лет после издания книг об ОПЕК, принадлежащих перу Р. Н. Андреасяна и А. Д. Казюкова, а также Р. О. Инд-жикяна. Прошедшие годы оказались насыщены событиями, существенными для понимания ситуации в топливно-энергетическом комплексе мирового капиталистического хозяйства. Анализируя накопленные факты, автор попытался по-новому оценить ряд явлений, и в частности принципы взаимодействия нефтеэкспорти-рующих государств до конца 1984 г. [c.7]

Но что является слабостью для ОПЕК, становится выигрышем для империализма, оборачивается его сохраняющейся еще силой. Оправившись от первого нефтяного шока в 1973 г., империализм выработал новую стратегию и тактику в отношении нефтеэкспортирую-щих государств, и в особенности стран Ближнего и Среднего Востока. Она состоит в том, чтобы сохранить если не прямой, то хотя бы косвенный контроль над их нефтяными ресурсами и нефтяной политикой и тем самым гарантировать бесперебойное снабжение себя жидким топливом, не допускать повторения нефтяных бойкотов, продолжать эксплуатацию нефтедобывающих государств неоколониалистскими методами, глубже интегрировать их в мировое капиталистическое хозяйство, создать более разветвленную сеть неоколониалистской зависимости их развивающейся экономики от центров капитализма, сохранить стоящие у власти в странах—членах ОПЕК консервативные круги, ориентирующиеся на Запад. Был взят курс на одновременное достижение поставленных целей, но прежде всего на сохранение определенных позиций нефтяных монополий в странах—членах ОПЕК, что должно было привести к росту цен на нефть ниже темпов инфляции, с тем чтобы компенсировать нефтяным монополиям и казне потери от роста цены жидкого топлива. [c.121]

По отношению к хозяйственному риску психологи выделяют людей с внутренней стратегией , тех, к объясняет своими личными действиями, и людей с внешней стратегией , ориентированных на факторов. Первая группа людей склонна к принятию решений среднего уровня, вторая - решений уровня. Руководитель, тяготеющий к успеху, чаще проявляет мудрую осторожность , предпочитая с Боязнь неудачи других руководителей склоняет их к принятию решений, исключающих риск, ли обстановке - к выбору варианта с возможно меньшими потерями. Уклоняются от риска, как г консервативного типа, либо демагоги. И, напротив, чаще выбирают рискованные варианты решени авантюризмом. В условиях рыночной экономики это качество расценивается как стремление к i положительно. [c.126]

Единственный подход, который позволяет решить эту проблему, состоит в том, чтобы поделить деньги на 12 или 15 равных частей и торговать с помощью 12 или 15 методов, включая все типы стратегий для всех типов инструментов. Поскольку это дает значительно более диверсифицированный портфель, то есть возможность удержать риски на довольно низком уровне. В то же время меньшее число контрактов в управлении создаст условия для геометрического роста. Например, если 50.000.000 долларов поделить на 15 равных сегментов, то каждая сумма будет равна 3.333.333 долларам. Согласно плану трехфазового управления капиталом, торгуемая сумма в каждом сегменте распределяется на 6-10 единиц любых инструментов, которые должны немедленно принести прибыль по схеме геометрического роста. Если риск в последующей сделке составляет 1.500 долларов при торговле 8 контрактами, то менеджеры будут рисковать 0,0036 процента, или всего 1/3 от 1 процента, по каждой сделке. Если риск составляет 3.000 долларов на один контракт, то риск по одной сделке должен быть немного выше 2/3 от 1 процента. Таким образом, риск сопоставим с риском по Фиксированно-Фракционному методу. Но при Фиксированно-Фракционном методе в торговле будет только 5 контрактов, и, прежде чем перейти к 6 контрактам, нам необходимо получить прибыль в размере 120.000 долларов на контракт, то есть на единицу При использовании метода Фиксированных Пропорций рост составит всего от 5.000 до 10.000 долларов на контракт, в зависимости оттого, по какому варианту (консервативному или агрессивному) устанавливается дельта. Тогда, после преодоления [c.205]

Я только что приступил к работе в новой фирме, возглавляя отдел Опционных Стратегий, когда мне позвонила одна моя давняя клиентка с просьбой предоставить ей кого-нибудь для управления ее семейными инвестиционными счетами. Эта женщина была дочерью основателя компании Fortune 500, расположенной на юго-западе. На протяжении нескольких лет я был биржевым брокером ее счетов. Однажды совершенно неожиданно она спросила меня, смог ли бы я управлять ее счетами, работая не как брокер. Подумав немногим более секунды, я согласился. Впервые я смог действовать как настоящий управляющий капиталом, а не как исполняющий приказания. Я соображал долго и мучительно, формируя план игры для переданных мне счетов. После недели размышлений я решил подойти к этому новому для меня испытанию с позиций консервативного управляющего. Счета были перегружены акциями компаний, имеющих отношение к драгоценным металлам, по которым платили очень маленькие или вообще никакие дивиденды. Цены этих акций находились под прессингом на протяжении довольно долгого срока, и я предположил, что они еще [c.202]

Пели у пае есть иа юпая фьючерская позиция, например, если HW коротко продаете серебряный колл-опцион и имеете длинную позицию на серебряные фьючерсы, продажа считается "покрытой" ( overed). Конечно, нам нужно обеспечивать маржей фьючерсную позицию, но HEW не должны ыстанлять маржу для короткого кол л-опцион а, потому что у вас уже есть актив (длинная фьючерсная позиция) дли поставки покупателю этого опциона, если дела дойдет до его исполнения. Это рассматривается как более консервативная опционная стратегия и, как правило, используется непрофессиональными зрейдерами. [c.159]

Диаграмма Ньюмана-Пирсона (Neyman-Pearson), которая также называется диаграммой качества решений, используется для оптимизации стратегии принятия решений при помощи лишь статистики, лежащей в основе критерия. Предполагается, что набор событий или функция плотности вероятности действительны как для верных сигналов (крахов), так и для фонового шума (ложных предсказаний) В таком случае, подходящая статистика в основе критерия должна быть способна оптимально разграничивать их. Используя данную статистику (или дискриминирующую функцию), можно ввести разграничение, разделяющее область принятия гипотезы (с преобладанием верных предсказаний) от области непринятия гипотезы (с преобладанием ложных предсказаний). Диаграмма Ньюмана-Пирсона выстраивает контаминацию (ошибочно классифицированные события, то есть, расцененные как предсказания, на самом деле являющиеся ложными сигналами) против потерь (ошибочно классифицированные события, то есть, расцененные как фон или неверные сигналы), как доли общей выборки. Идеальная тестовая статистика соответствует диаграмме, где "принятие предсказания" выстраивается как функция "принятия ложных сигналов", в которой принятие близко к 1 для реальных сигналов и близко к О для ложных сигналов. Возможны несколько стратегий "либеральная" стратегия отдает предпочтение минимальным потерям (то есть высокая степень принятия сигнала, то есть почти полное отсутствие пропусков реальных событий, но много ложных предсказаний), "консервативная" стратегия отдает предпочтение минимальной контаминации (то есть высокая степень чистоты сигнала и почти полное отсутствие ложных сигналов при множестве возможных пропущенных реальных событий). [c.342]

В правилах, которые мы предписываем, можно многое улучшить. Однако наша цель — предоставить консервативную и прибыльную долгосрочную стратегию. Инвесторы с иным предпочтением риска могут изменить наши правила и получить даже еще лучшие результаты. Прелесть всех инструментов Фибоначчи в том, что в них остается много места для творческого потенциала. С помощью программного пакета WINPHI трейдеры могут строить ФИ-спирали самостоятельно. Историческую базу данных на D-ROM можно обновить и использовать дополнительные данные AS II 0-H-L- для доступа к почти неограниченным возможностям выбора вариантов для ФИ-спирального анализа. [c.162]

Вариант ТИ был немедленно отклонен как скучный и консервативный, с простым, без притязаний имиджем. Реклама Брэнифф составляла с ним интересный стилистический контраст. С 1965 по 1968 г. Брэнифф пользовалась услугами нескольких агентств, разрабатывавших принципиально новую маркетинговую и рекламную стратегии для своих клиентов, при этом маркетинговый бюджет в 1967 г. превысил 10 млн долларов. Самолеты компании были окрашены разноцветной блестящей краской по всему фюзеляжу и хвосту. Стюардессы носили модные костюмы, выполненные итальянским дизайнером. Цель рекламы заключалась в том, чтобы представить полеты с Браэ-нифф чем-то романтическим и увлекательным. Такой подход оказался чрезвычайно успешным, многие считали, что именно он послужил причиной быстрого роста компании во второй половине 60-х годов. Руководство агентства Блума, тем не менее, считало, что к 1971 г. имидж Брэнифф изменился от развлекательного к утонченному и более консервативному , при этом рекламный бюджет сократился приблизительно до 4 млн долларов. Это создало свободную нишу для Юго-Западной . [c.257]