Контрольный вопрос 11.7. Сколько будет стоить страхование портфеля акций, если он состоит из четырех [c.203]

Эти коэффициенты будут очень важны в Главе 7, когда мы будем рассматривать страхование портфеля. [c.157]

Похожая ситуация возникает и при падении баланса вашего счета. Метод разделения счета уменьшает количество контрактов с большей скоростью, чем это делает стратегия половинного Допустим, вы потеряли 5000 долларов в первый день торговли и общий баланс счета уменьшился до 95 000 долларов. При стратегии дробного f вам следует торговать 19 контрактами ( 95 000/ 5000). Однако при использовании метода разделения баланса активный счет будет равен 45 000 долларов, и вам следует торговать 18 контрактами ( 45 000/ 2500). Отметьте, что при использовании метода разделения счета доля оптимального f изменяется вместе с балансом. Сначала определяется доля баланса, которая будет задействована в торговле (в нашем примере мы использовали первоначальную долю 0,5). При повышении баланса доля оптимального f повышается, приближаясь в пределе к 1, когда баланс счета стремится к бесконечности. При падении баланса доля f приближается в пределе к 0, а общий баланс счета при этом стремится к неактивной части. Тот факт, что страхование портфеля встроено в метод разделения баланса, является огромным преимуществом, и об этой особенности мы еще поговорим позже. Так как метод разделения счета использует изменяющееся дробное f, мы назовем такой подход стратегией динамического дробного/, в противоположность стратегии статического дробного/. Стратегия статического дробного f смещает вас по линии ML влево от оптимального портфеля, если вы используете ограниченный портфель, и при любых изменениях баланса счет будет оставаться у этой точки на линии ML. Если вы используете неограниченный портфель (что является лучшим подходом), то будете на эффективной границе для портфелей с неограниченной суммой весов (так как нет линий ML для неограниченных портфелей) слева от оптимального портфеля. Когда баланс счета изменяется, вы остаетесь в той же точке на неограниченной эффективной границе. Если речь идет об использовании динамического дробного f для ограниченного или неограниченного портфеля, вы начинаете у тех же точек, но, когда баланс счета повышается, портфель сдвигается вправо вверх, а когда баланс понижается, портфель сдвигается влево вниз. Правая граница находится у пика кривой, где доля f равна 1, а левая — у точки, где доля f равна 0. При размещении активов с помощью метода статического f дисперсия не меняется, так как используемая доля оптимального f постоянна, но в случае с динамическим дробным f дисперсия — переменная величина. В этом случае, когда баланс счета увеличивается, увеличивается также и дисперсия, поскольку возрастает используемая доля оптимального Верхней границы дисперсия достигает при полном , когда баланс счета приближается к бесконечности. При падении баланса счета дисперсия быстро уменьшается по мере приближения используемой доли оптимального к нулю, когда общий баланс счета приближается к балансу неактивного подсчета, и в этом случае нижняя граница дисперсии равна нулю. Метод динамического дробного аналогичен методу, основанному на полном оптимальном , когда первоначальный размер торгового счета равен активной части баланса. Итак, есть два способа размещения активов с помощью статического дробного и с помощью динамического дробного Динамическое дробное дает динамическую дисперсию, что является недостатком, но такой подход также обеспечивает страхование портфеля (об этом позднее). Хотя эти два метода имеют много общего, они все-таки серьезно отличаются. Какой же из них лучше Рассмотрим систему, где дневное среднее арифметическое HPR= 1,0265. Стандартное отклонение дневных HPR составляет 0,1211, поэтому среднее геометрическое равно 1,019. Теперь посмотрим на результаты торговли при статических дробных оптимальных 0, If и 0,2 Для этого используем уравнения с (2.06) по (2.08) [c.223]

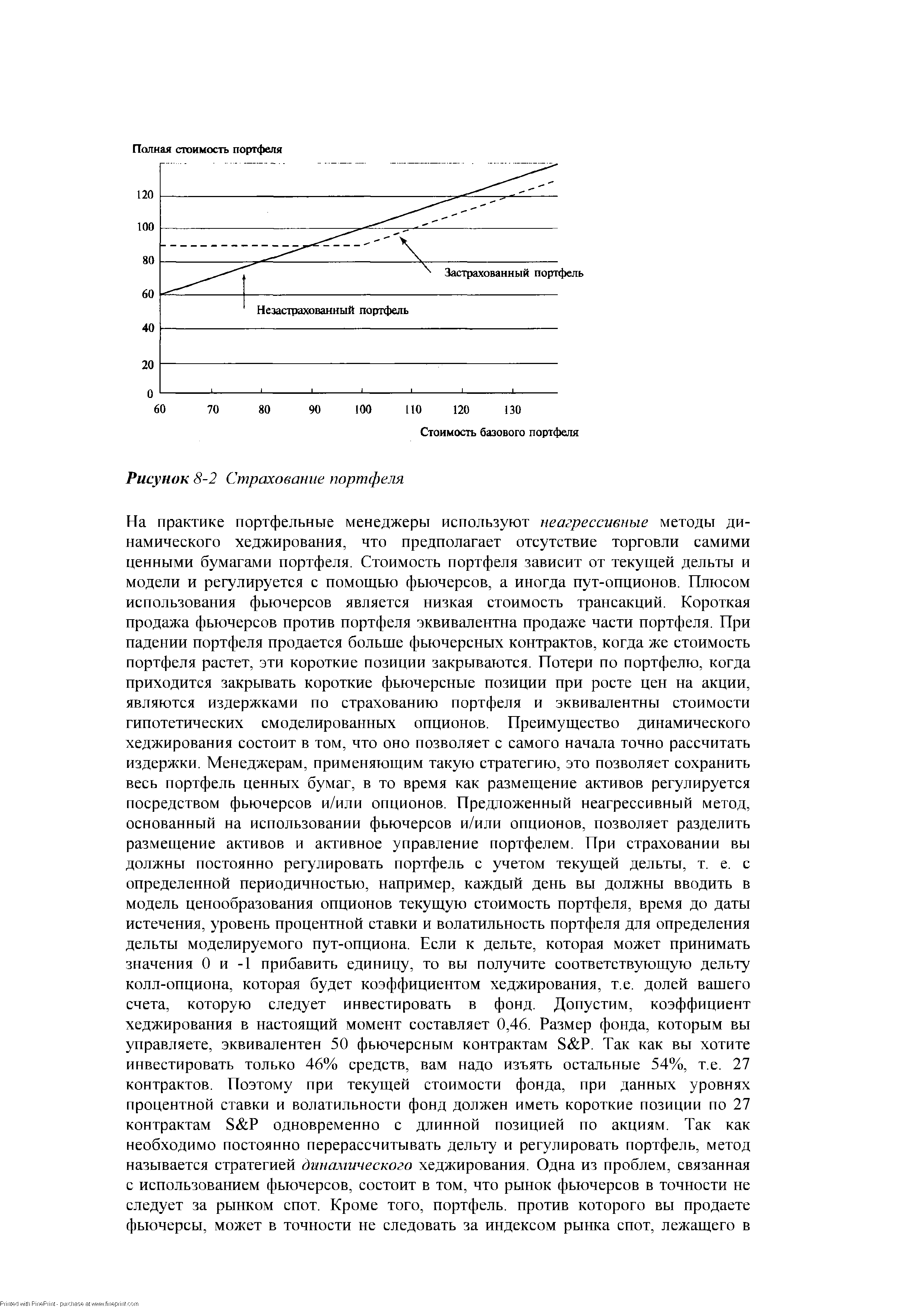

Предположим, вы управляете фондом акций. Рисунок 8-2 демонстрирует типичную стратегию страхования портфеля, также известную как динамическое хеджирование. Пусть текущая стоимость портфеля равна 100 долларам за акцию. Стандартный портфель, он изображен прямой линией, в точности следует за рынком акций. Застрахованный портфель изображен пунктирной линией. Отметьте, что пунктирная линия проходит ниже прямой линии, когда портфель находится на уровне или выше своей первоначальной стоимости (100). Величина, на которую пунктирная линия ниже прямой линии, отражает стоимость страхования портфеля. Когда стоимость портфеля уменьшается, страхование портфеля ограничивает падение на некотором уровне (в данном случае 100) за вычетом расходов на осуществление стратегии. [c.232]

Страхование портфеля соответствует покупке пут-опциона по портфелю. Допустим, фонд, которым вы управляете, состоит только из 1 акции стоимостью 100 долларов. Покупка пут-опциона на эту акцию с ценой исполнения 100 долларов при цене опциона 10 долларов соответствует пунктирной линии на рисунке 8-2. Худшее, что может произойти в данном случае с портфелем (1 акция и 1 пут-опцион), состоит в том, что по истечении опциона вы продадите акцию за 100 долларов, но потеряете 10 долларов (стоимость этого опциона). Таким образом, минимальная стоимость портфеля будет 90 долларов, независимо от того, насколько упадет базовая акция. При росте вы понесете некоторые убытки из-за того, что стоимость портфеля уменьшится на стоимость опциона. [c.233]

Посмотрим, как работает динамическое хеджирование при страховании портфеля. Допустим, вы, как управляющий фондом, приобретаете 100 акций по цене 100 долларов за акцию. Давайте смоделируем колл-опцион по этой акции. Сначала определим минимальный ценовой уровень рассматриваемой акции. Например, установим его на 100. Далее определим дату истечения этого гипотетического опциона. Пусть дата истечения будет последним днем текущего квартала. [c.233]

| Рисунок 8-2 Страхование портфеля |  |

Можно сказать, что при торговле на основе динамического дробного f мы проводим страхование портфеля. При этом минимально допустимый уровень стоимости портфеля равен первоначальный неактивный баланс плюс стоимость проведения страхования. Далее для простоты будем считать, что нижняя граница счета равна первоначальному неактивному балансу. [c.236]

Обратите внимание, что уравнения (8.04а) и (8.046) позволяют получить дельту моделируемого колл-опциона. Разделение счета на неактивный и активный подсчета (для использования стратегии динамического дробного f) эквивалентно покупке пут-опциона, цена исполнения которого больше текущей стоимости базового актива, а дата истечения наступает не скоро. Мы можем также сказать, что торговля с использованием стратегии динамического дробного f аналогична покупке колл-опциона, цена исполнения которого меньше текущей стоимости базового актива. Данное свойство страхования портфеля справедливо для любой стратегии динамического дробного f, независимо от того, используем мы усреднение по акциям, планирование сценария или полезность инвестора. [c.236]

Обратите внимание, что при следовании методу дробления счета точная доля оптимального /, которую мы используем, меняется с изменением капитала. Мы определяем ту долю, с которой хотим начать. В нашем примере мы использовали начальное дробление пополам. Когда капитал увеличивается, эта доля оптимального / также растет, приближаясь в пределе к 1 при стремлении величины счета к бесконечности. Когда величина счета уменьшается, эта доля приближается к 0 в пределе на том уровне, где общий торговый капитал равняется своей пассивной части. Это обстоятельство, а именно наличие встроенного механизма страхования портфеля при дроблении счета, являющееся громадным преимуществом, мы подробно обсудим в данной главе далее. [c.204]

Страхование портфеля и оптимальное f [c.220]

Предположим на время, что вы управляете инвестиционным фондом. На рис. 5.2 демонстрируется типичная тактика страхования портфеля, известная также как динамичное хеджирование. В этом примере точкой отсчета является текущая стоимость портфеля 100 долл. за акцию. Обычный портфель будет точно следовать за рынком акций. Этот случай отображается непрерывной линией. Застрахованный портфель отражается прерывистой линией. Вы видите, что прерывистая линия расположена под непрерывной, когда портфель находится на своей начальной величине 100 или больше долларов. Разница между ними отображает стоимость проведения портфельного страхования. В ином случае, когда величина портфеля падает, страхование портфеля поддерживает его минимальную величину на желаемом уровне (в данном случае — это текущая стоимость 100 долларов за акцию) минус стоимость реализации данной тактики. [c.220]

Те, кто использует страхование портфеля, должны постоянно корректировать портфель в соответствии с дельтой. Это означает, что для определения дельты пут-опциона, который вы [c.222]

Имеется очень интересная взаимосвязь между оптимальным /и страхованием портфеля. Когда вы открываете позицию, вы можете утверждать, что инвестированы/процентов ваших средств. Например, рассмотрим азартную игру, в которой ваше оптимальное/равно 0,5, наибольший проигрыш равен —1, а ресурсы -10 000 долл. В данном случае вы стали бы ставить по одному доллару на каждые два доллара вашего счета, ибо — 1, или наибольший проигрыш, деленный на —0,5, или на отрицательное оптимальное/, дает 2. Деля 10 000 долл. на 2, получаем 5000 долл. Следовательно, вы поставили бы на следующий кон 5000 долл., которые составляют/процентов (50%) вашего капитала. Если бы вы умножили величину своего капитала на/(0,5), то в результате пришли бы к тем же 5000 долл. Поэтому вы поставили на кон /процентов своего капитала. [c.224]

Мы можем утверждать, что, торгуя счетом на основе динамичного дробления/ мы проводим страхование портфеля. В этом случае минимум известен заранее и равен начальному пассивному капиталу плюс цена проведения страхования. Чаще, однако, за минимум при тактике динамичного дробления/проще принять начальные пассивные средства счета. [c.225]

Однако страхование портфеля можно также использовать и как метод перераспределения средств для управления их эффективностью. Это управление возможно аналогично попытке управлять танкером с помощью весла гребной лодки, но оно является ценным методом перераспределения. Данный метод предполагает, что сначала задаются параметры для программы. Во-первых, вы должны определить величину минимума. Выбрав ее, вы должны принять решения относительно даты истечения, уровня волатиль-ности и других исходных параметров конкретной опционной модели, которую вы намереваетесь использовать. Эти параметры будут давать вам дельту опциона в любой данный момент времени. Как только дельта известна, вы можете определить, каким должен быть ваш активный капитал. Поскольку дельта для счета, или переменная Н в формуле [5.10а], должна равняться дельте имитируемого колл-опциона [c.226]

Страхование портфеля прекрасно в теории, но слабо на практике. Как показал крах рынка акций 1987 г., беда портфельного страхования состоит в том, что когда цены падают в бездну, то ликвидности нет ни при какой цене. Однако здесь нас это не заботит, поскольку мы интересуемся соотношением между активным и пассивным капиталом и тем, насколько математически это похоже на страхование портфеля. [c.227]

Нередко управляющие капиталом могут предпочесть динамичное/статичному, даже если количество периодов владения меньше того, что определено формулой [5.09], просто потому, что оно дает лучшее страхование портфеля. [c.232]

Деятельность на опционном рынке может быть и сложным, и простым делом, в зависимости от того, как вы его поставите. Я создал и управлял опционным подразделением брокерской компании большую часть прошедшего десятилетия. Я знаю этот бизнес вдоль и поперек. В течение этого периода одно я выяснил наверняка чем сложнее опционная стратегия, тем меньше вероятность успеха. Существует, в основном, две стратегии, которые имеют значение для частного инвестора. Одна заключается в покупке опционов колл или пут, которые выступают в качестве заменителя акций. Другая - в использовании опционов пут как продукта страхования портфелей от разрушительных спадов, случающихся на рынке в целом. Использование опционов в качестве средства широкой спекуляции на рынке неизменно приведет к потерям, если рассматривать эту ситуацию с точки зрения долгосрочного периода. В кратком промежутке времени возможно все что угодно. [c.223]

Крах фондового рынка 1987 года обнажил некоторые изъяны концепции страхования портфеля. Динамически синтезированные опционы пут требовали продажи все большего количества акций (или фьючерсов на фондовый индекс) по мере падения цены. Во время краха рынок так стремительно падал, что все больше и больше искусственных опционов пут инициировали все больше и больше ордеров на продажу, вынуждая рынок падать еще ниже. Проблема возникала с исполнением ордеров. Цены двигались настолько быстро, что, в конце концов, торговать стало невозможно. Некоторые участники рынка причину этого краха видели в индустрии страхования портфелей. [c.191]

Существуют, конечно, и другие причины для перехода к стратегии пассивного управления очень высокая концентрация активов, временное непонимание динамики различных секторов рынка и акцент на общерыночный уровень, а не на доходность отдельных ценных бумаг. Программы страхования портфелей, к примеру, сконструированы так, что они более эффективны для индексных портфелей, которые точно повторяют траекторию фьючерсных контрактов. Опционы, выписываемые на портфель акций, также работают лучше, когда менеджер может сосредоточиться на достойной оценке опциона, а не на оценке подпирающих его акций. Сторонники индексирования международных пакетов акций приводят еще один аргумент во многих странах финансовая отчетность не позволяет использовать основную технику анализа. [c.525]

Хеджирование производными бумагами, страхование портфелей и рациональная паника [c.99]

Производные инструменты постоянно усложняются, а некоторые из них связаны с более значительным риском вызвать перерыв в движении цен. В 1987 г. крах на фондовом рынке был более глубоким из-за широкого использования метода дельта-хеджирования, выступавшего тогда под названием страхования портфеля. Те, кто прибегал к страхованию, оказывались больше вовлечены в дела рынка, чем в ситуации, когда они к нему не прибегали. Когда спад на рынке привел в действие механизмы страхования, внезапный подъем продаж создал эффект прерывания плавного снижения цен. Чтобы предупредить повторение такой ситуации, регулирующие органы предусмотрели так называемые предохранители — временную приостановку операций на рынке — что подрывает уверенность в плавном движении цен, на котором как раз и основан метод дельта-хеджирования. [c.119]

Сколько будет стоить страхование портфеля акций, если он состоит из четырех инвестиций (по 25000 долл.) в акции разных фармацевтических компаний, вероятность успеха разработок каждой из которых составляет 0,5 и которые не зависят друг от друга [c.201]

Страхование портфеля — четвертый метод переразмещения [c.232]

На практике портфельные менеджеры используют неагрессивные методы динамического хеджирования, что предполагает отсутствие торговли самими ценными бумагами портфеля. Стоимость портфеля зависит от текущей дельты и модели и регулируется с помощью фьючерсов, а иногда пут-опционов. Плюсом использования фьючерсов является низкая стоимость трансакций. Короткая продажа фьючерсов против портфеля эквивалентна продаже части портфеля. При падении портфеля продается больше фьючерсных контрактов, когда же стоимость портфеля растет, эти короткие позиции закрываются. Потери по портфелю, когда приходится закрывать короткие фьючерсные позиции при росте цен на акции, являются издержками по страхованию портфеля и эквивалентны стоимости гипотетических смоделированных опционов. Преимущество динамического хеджирования состоит в том, что оно позволяет с самого начала точно рассчитать издержки. Менеджерам, применяющим такую стратегию, это позволяет сохранить весь портфель ценных бумаг, в то время как размещение активов регулируется посредством фьючерсов и/или опционов. Предложенный неагрессивный метод, основанный на использовании фьючерсов и/или опционов, позволяет разделить размещение активов и активное управление портфелем. При страховании вы должны постоянно регулировать портфель с учетом текущей дельты, т. е. с определенной периодичностью, например, каждый день вы должны вводить в модель ценообразования опционов текущую стоимость портфеля, время до даты истечения, уровень процентной ставки и волатильность портфеля для определения дельты моделируемого пут-опциона. Если к дельте, которая может принимать значения 0 и -1 прибавить единицу, то вы получите соответствующую дельту колл-опциона, которая будет коэффициентом хеджирования, т.е. долей вашего счета, которую следует инвестировать в фонд. Допустим, коэффициент хеджирования в настоящий момент составляет 0,46. Размер фонда, которым вы управляете, эквивалентен 50 фьючерсным контрактам S P. Так как вы хотите инвестировать только 46% средств, вам надо изъять остальные 54%, т.е. 27 контрактов. Поэтому при текущей стоимости фонда, при данных уровнях процентной ставки и волатильности фонд должен иметь короткие позиции по 27 контрактам S P одновременно с длинной позицией по акциям. Так как необходимо постоянно перерассчитывать дельту и регулировать портфель, метод называется стратегией динамического хеджирования. Одна из проблем, связанная с использованием фьючерсов, состоит в том, что рынок фьючерсов в точности не следует за рынком спот. Кроме того, портфель, против которого вы продаете фьючерсы, может в точности не следовать за индексом рынка спот, лежащего в [c.234]

Можно использовать страхование портфеля в качестве метода переразмещения. Сначала следует определить значение минимального ценового уровня, затем для выбранной модели опциона вы должны определить дату истечения, уровень волатильности и другие входные параметры, которые позволят рассчитать дельту. После того как будет найдена дельта, вы можете определить величину активного баланса. Так как дельта для счета (переменная Н в уравнении (8.04а)) равна дельте моделируемого колл-опциона, мы можем заменить Н в уравнении (8.04а) на D D=f A/E или [c.236]

Проблема использования страхования портфеля в качестве метода переразмещения состоит в том, что переразмещение уменьшает эффективность стратегии динамического дробного f, которая асимптотически способна дать большую прибыль, чем стратегия статического дробного Таким образом, страхование портфеля как стратегия переразмещения на основе динамического дробного f является не самым лучшим подходом [c.236]

Теперь рассмотрим реальный пример страхования портфеля. Вспомним геометрический оптимальный портфель Toxi o, In ubeast и LA Garb, который достигается при V= 0,2457. Преобразуем дисперсию портфеля в значение волатильности для модели ценообразования опционов. Волатильность задается годовым стандартным отклонением. Уравнение (8.07) показывает зависимость между дисперсией портфеля и оценочной волатильностью для опциона по портфелю [c.236]

Полученное значение соответствует волатильности свыше 785% Поскольку речь идет о торговле на уровне оптимального f при 100% активном балансе, значение волатильности настолько велико. Так как мы собираемся использовать страхование портфеля в качестве метода переразмещения, то A TV= 1,00. Уравнение (5.05) позволяет рассчитать дельту колл-опциона [c.237]

Четвертый метод, страхование портфеля, или динамическое хеджирование, присущ любой стратегии динамического дробного f, но его можно также использовать и как метод переразмещения. [c.243]

По сути, страхование портфеля сродни покупке пут-опци-она на этот портфель. Предположим, что фонд, которым вы управляете, состоит лишь из одной акции, текущая стоимость которой равна 100 долл. Покупка пут-опциона на эту акцию с ценой исполнения 100 долл. и стоимостью 10 долл. скопировала бы прерывистую линию на рис. 5.2. Худшее, что может случиться с вашим портфелем из этой акции и пут-опциона на него, состоит в том, что вы исполните пут, в результате чего продадите акцию за 100 долл. и потеряете на этом стоимость пута - 10 долл. То есть самая меньшая стоимость портфеля составит 90 долл., независимо от того, как бы низко ни упала базовая акция. [c.221]

Короткая продажа фьючерсов против портфеля эквивалентна продаже части портфеля и обращения ее в наличность. При снижении стоимости портфеля продается больше фьючерсов, а при росте его стоимости эти короткие позиции покрываются. Ущерб портфелю, когда он растет, а короткие фьючерсные позиции покрываются, составляет цена страхования портфеля, или цена реплицированных пут-опционов. Достоинством динамичного хеджирования является то, что оно позволяет нам довольно точно оценивать эту цену в самом начале. Менеджерам, которые опро-бывают эту тактику, она позволяет сохранять портфель в неприкосновенности, в то время как необходимые изменения в распределении средств осуществляются за счет сделок с фьючерсами. Данная неагрессивная методика использования фьючерсов позволяет отделить размещение капитала от активного управления портфелем. [c.222]

Использование фьючерсов в рамках данной тактики осложняется тем, что рынок фьючерсов не следует точно за наличным рынком. Далее, портфель, против которого вы продаете фьючерсы, может не вполне точно отслеживать сам индекс, лежащий в основе фьючерса. Такой дисбаланс может внести свой вклад в неустойчивость страхования портфеля. Более того, когда имитируемый опцион очень близко подходит к сроку своего истечения и стоимость портфеля приближается к цене исполнения, гамма этого опциона астрономически вырастает. Гамма — это текущая скорость изменения дельты, или степени хеджирования. Другими словами, гамма — это дельта дельты. Когда дельта изменяется очень быстро (т. е. если имитируемый опцион имеет высокую гамму), проведение страхования портфеля все больше осложняется. Есть множество способов справиться с этой проблемой, некоторые из которых весьма изощренные. Один из простейших опирается на концепцию бессрочного опциона. Вы, например, всегда можете предположить, что опцион, который вы имитиру- [c.223]

Выражение [5.10а] дает нам степень хеджирования портфеля, который торгуется на основе тактики динамичного дробления / Страхование портфеля действует и при статичном дроблении /, только частное асйуе /общий капитал равно 1, а значение для/ (оптимальное f) умножается на ту величину, которую мы используем в качестве доли / Таким образом, при использовании статичного дробления /, степень хеджирования равна [c.225]

Проблема практического использования страхования порт-фела в качестве метода перераспределения капитала, как было подробно показано выше, состоит в том, что перераспределение происходит постоянно. Это принижает тот факт, что тактика динамичного дробления асимптотически превзойдет тактику статичного дробления / В результате попытки управлять эффективностью путем страхования портфеля как метода динамичного перераспределения /, вероятно, не является такой уж хорошей идеей. Однако всякий раз, когда вы используете дробление /, статичное или динамичное, вы пользуетесь некоей формой страхования портфеля. [c.227]

Понятно, что если инвертировать первоначальные позиции "А", "В" и "С", то несложно будет рассмотреть вопрос получения короткого опциона колл. С помощью того же процесса можно синтезировать длинную или короткую позицию на опцион пут. Синтез опционов пут получил большую популярность в 80-х годах. Этот прием был известен как страхование портфеля (portfolio insuran e). Биржевой рынок предлагал к торговле только ограниченное количество опционов на ограниченное количе- [c.190]