Финансирование акционерным капиталом 15,75 60 9,45 [c.299]

Источники финансирования Акционерный капитал 10000 обыкновенных акций по 1 долл. каждая [c.40]

Объектом инвестиций может быть как полный научно-технический и производственный цикл, так и его отдельные стадии, реализуемые в рамках проекта. Объекты инвестирования различаются по целевой направленности (коммерческая, социальная), характеру и содержанию инвестиционного цикла, формам участия государства (бюджетное финансирование, акционерный капитал, гарантии, налоговые льготы и т.п.), степени и особенностям окупаемости вложенных средств и другим факторам, влияющим на оценку целесообразности инвестирования. [c.111]

Имеет место высокая концентрация акциями в руках средних и крупных акционеров и значительного перекрестного владения пакетами акций. Отличительной особенностью немецкой модели является тесная связь банков с промышленностью. Большинство немецких корпораций предоставляют преимущество банковском финансировании акционерному, а потому капитализация фондового рынка небольшая в сравнении с потенциалом экономики. На основе акционерных, финансовых и хозяйственных связей создается межотраслевая интеграция промышленных концернов с финансовыми институтами в стойкие горизонтальные промышленно-финансовые объединения. Банки принимают участие не только в финансировании инвестиционных проектов, но и в управлении, поэтому центрами создания корпораций в Германии, как правило, становятся крупные банки. [c.191]

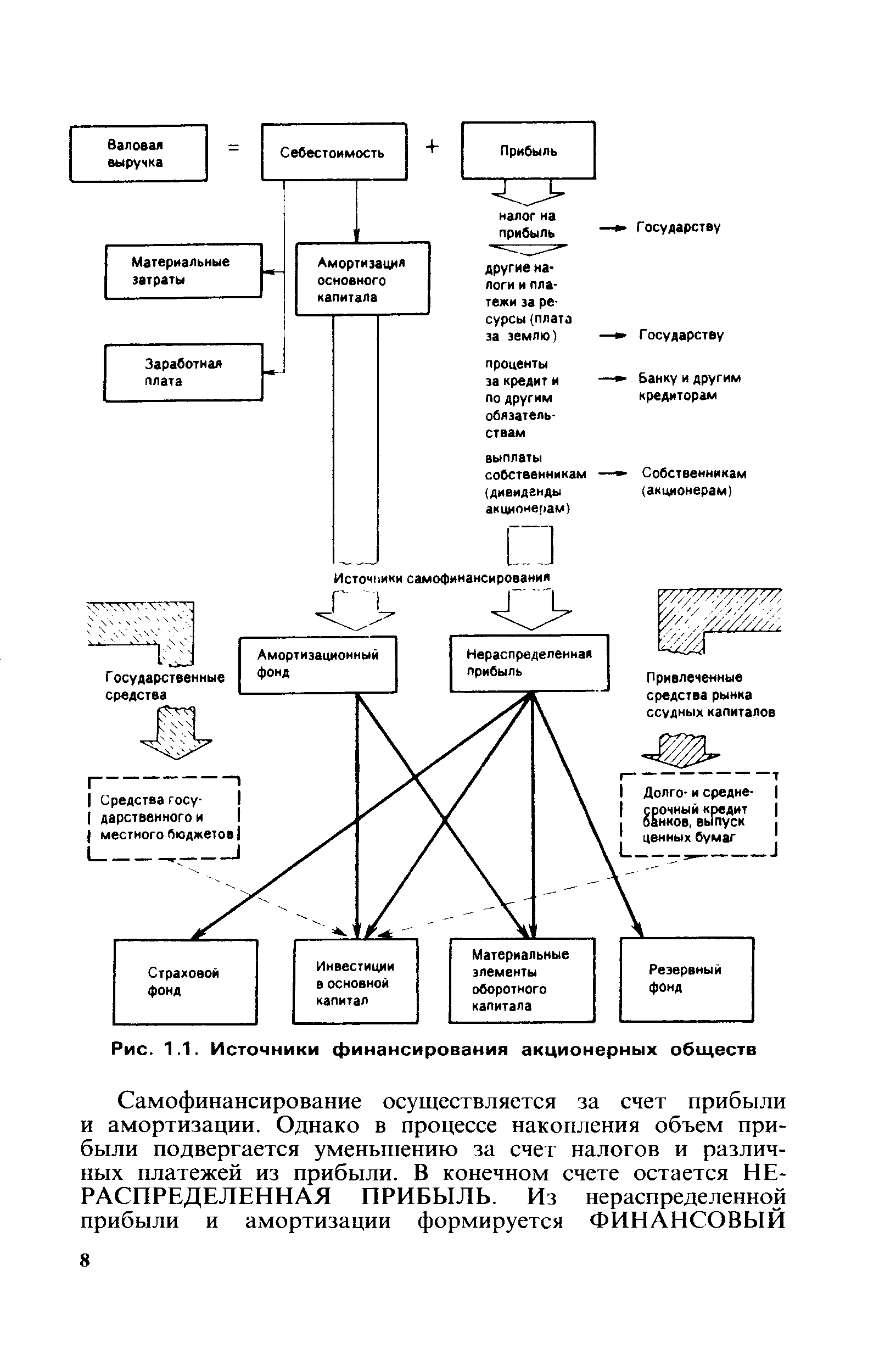

| Рис. 1.1. Источники финансирования акционерных обществ |  |

Финансирование акционерным обществом строительства цеха, расположенного по месту нахождения филиала, является развитием собственной производственной базы самого акционерного общества. Поэтому в случае централизованного (без зачисления средств на счет филиала) финансирования при соблюдении указанных выше условий льгота, предусмотренная подпунктом а пункта 1 статьи 6 Закона о налоге на прибыль, могла быть применена самим юридическим лицом. [c.100]

Финансированием акционерного общества называется операция предоставления учреждаемому обществу капитала для оплаты номинала акций. Иначе говоря, финансирование учреждаемого акционерного общества есть первоначальное вложение денежного капитала в его акции или первоначальная покупка акций в соответствии с их номиналом. [c.165]

Таким образом, кругооборот капитала в процессе учредительства протекает в единстве двух процессов финансирования акционерного общества и эмиссии акций. [c.165]

А что же имеют в виду под вложенным капиталом в формуле расчета нормы прибыли на вложенный капитал Нередко думают, что вложенный капитал -это вся сумма активов фирмы. Однако сегодня многие исследователи при оценке эффективности системы управления фирмой берут для расчета нормы прибыли другие исходные данные. Одни ведут расчеты нормы прибыли на вложенный капитал в виде нетто-активов фирмы, другие-в виде акционерного капитала, третьи-в виде оборотного капитала. Поскольку объем капиталовложений замеряется в определенный момент времени, норму прибыли на вложенный капитал рассчитывают на основе средней суммы капиталовложений между двумя моментами времени (например, между 1 января и 31 декабря одного и того же года). Норму прибыли на вложенный капитал можно также рассчитывать в виде внутренней нормы на основе анализа будущих поступлений наличными, приведенными в оценке настоящего времени (подробно об этом методе см. в любом учебнике по проблемам финансирования). Цель всех этих замеров состоит в выяснении, сколь эффективно использует фирма свои ресурсы. По мере роста инфляции, конкурентного давления и стоимости капитала подобные замеры служат важным барометром маркетинга и эффективности системы управления фирмой. [c.692]

Выявить конкретные источники финансирования этих статей расходов с достаточной определенностью вряд ли возможно. Однако приведенные выше косвенные свидетельства все же демонстрируют определяющую роль доходов, полученных от нефти развивающихся стран, прежде всего ближневосточной и африканской, в процессе монополистической концентрации капитала в энергосырьевом хозяйстве. Не менее важным было значение дешевого жидкого топлива для централизации капитала. Подрывая конкурентные позиции компаний в области производства альтернативных энергоносителей, эта рыночная ситуация облегчала их поглощение нефтяными корпорациями. Кроме того, устойчивое финансовое положение благодаря прибыльности зарубежных филиалов ТНК упрочивало позиции нефтяного бизнеса на фондовых биржах, создавая предпосылки для присвоения повышенных учредительских доходов при расширении акционерного капитала. [c.30]

На какие моменты хотелось бы обратить внимание Прежде всего на многообразие возможностей при разработке финансовой политики и многовариантность долгосрочных результатов. Обычные компании в Японии располагают акционерным капиталом, а способы его формирования и расходования весьма разнообразны. Условия самофинансирования предприятий в нашей стране сегодня должны направить руководителей на поиск возможных источников финансирования. Поэтому несомненный интерес вызовет принцип контроля, которого придерживаются японские компании, за соотношением акционерного капитала и общей суммы активов компании. [c.26]

В середине 70-х годов низкий экономический рост, вызванный последствиями нефтяного кризиса, произвел значительные перемены в управлении. Используя метод взвешенного контроля , компании повели политику на поддержание и усиление деловой жизнеспособности. Компании перестали обращаться к привлеченному капиталу и попробовали перестроить структуру своего капитала. Почти 90 % опрошенных ответили да на вопрос Ставила ли Ваша компания какую-нибудь контрольную цифру отношения акционерного капитала к общей сумме активов при выработке финансовой политики, чтобы улучшить структуру капитала Размышляя над этим фактом, становится очевидным, что отношение акционерного капитала к общей сумме активов не было предметом особой заботы руководителей при выработке стратегии финансирования. Однако при [c.226]

Чтобы положить предел финансовому риску, необходимо стабильное отношение акционерного капитала к общей сумме активов. Результаты опроса показывают, как относятся компании к этой задаче. Важно отметить, что большинство компаний рассматривает отношение акционерного капитала к общей сумме активов как долгосрочную задачу. Они связывают потенциальные возможности долгосрочной прибыли, ликвидность в отдаленном будущем и стратегию корпорации с долгосрочными и текущими задачами. Так как более важной считается долгосрочная задача, может случиться так, что объем задолженностей за короткое время выйдет за предел допустимого. Однако с точки зрения долгосрочной перспективы ожидается равновесие. Например, ряд компаний ответил, что, принимая в расчет рост фирмы, они могут взяться за внешнее финансирование, а позднее попытаются стабилизировать свою финансовую структуру, уделяя больше внимания нераспределенной прибыли или ограничивая капиталовложения до такого уровня, при котором они могут обходиться с помощью внутреннего финансирования. [c.227]

Недавно были отмечены рост количества выпусков иностранных ценных бумаг и заметная диверсификация финансирования. Это происходит из-за того, что японские финансовые законы и правила (касающиеся отношения акционерного капитала к общей сумме активов или ограничения на дивиденды) слишком жестки, чтобы допустить выпуск облигаций на японском внутреннем рынке. Некоторые компании предприняли смелые шаги по выпуску облигаций на зарубежных рынках, так как тамошние правила относительно свободней. [c.232]

Управление структурой капитала. Основы теории структуры капитала. Цена капитала базовая концепция. Цена основных источников капитала. Расчет поэлементной стоимости капитала. Стоимость займа. Стоимость привилегированной акции. Стоимость акционерного капитала. Стоимость нераспределенной прибыли. Взвешенная цена капитала. Оценка общей стоимости капитала. Первоначальное взвешивание. Уровень финансирования и предельная цена капитала. Взвешенная предельная стоимость капитала. Леверидж и его роль в финансовом менеджменте. [c.471]

Долгосрочное финансирование за счет акционерного капитала. Выпуск акционерных ценных бумаг. [c.472]

За последние годы в России произошли структурные преобразования нефтяного сектора путем создания нефтяных акционерных компаний, обеспечивающих добычу нефти, ее переработку, а также сбыт нефти и нефтепродуктов, в целях формирования конкурентного рынка и защиты интересов потребителей. Структурная перестройка предусматривает создание вертикально интегрированных нефтяных компаний путем консолидации принадлежащих государству акций акционерных обществ по добыче нефти, ее переработке и сбыту нефтепродуктов. Нефтяные компании объединяют входящие в их состав акционерные общества, отделения, филиалы и представительства, используя механизмы планирования, финансирования, координации и контроля при сохранении операционной самостоятельности подконтрольных предприятий. [c.121]

Крупные монопольные корпорации организуются, как правило, в форме акционерных обществ и активно раскрывают свою финансовую информацию, поэтому, помимо исследований инвестиционной привлекательности на основе статистической информации, использование финансового анализа позволяет определить инвестиционный потенциал развития отрасли, уровень инвестиционных предложений, а также степень доступности рынка и заинтересованности инвесторов в финансировании проекта. [c.335]

Важным фактором экономического роста и инвестиционной активности корпораций в сложившихся в России условиях являются оптимальное соотношение и структура внешних и внутренних источников финансирования. В развитых индустриальных странах главным источником финансирования являются внутренние поступления (прибыль и амортизация), на которые приходится до 70% всех инвестиций Доля внешних источников составляет 40-50%, из них долгосрочных банковских кредитов 35-45%, а акционерного капитала 2-3%. В исторической перспективе роль долгосрочных банковских кредитов в финансировании корпораций возрастает, а роль акционерного капитала снижается. [c.24]

Не менее 60-70% акционерных капиталов собраны в крупные или контрольные пакеты, на мелком и неликвидном оптовом рынке обращается лишь незначительная часть акционерных капиталов, население отделено от организованных рынков акций. Образно говоря, вся промышленность "упакована" в контрольные пакеты, принадлежащие крупным собственникам. Поэтому Россия является примером долговой экономики, в которой финансирование хозяйства основано на долговых обязательствах, а не на акциях. [c.25]

Но акционерная форма собственности чревата потерей вузом автономии - основного достижения демократизации. Учредители могут избрать ректора с учетом мнения коллектива вуза,... а могут и не учитывать мнение вуза. Председателем попечительского совета может стать глава исполнительной власти региона, а, может быть, и представитель теневого капитала. Кроме этого снижение бюджетного финансирования, как следствие, - коммерциализация вузов, далее - снижение уровня образовательных услуг. Такая опасность действительно существует, особенно, если не будет механизма государственной поддержки. [c.99]

Подобное заблуждение может привести к тому, что нераспределенная прибыль будет использоваться для финансирования проектов, не обеспечивающих оптимального уровня рентабельности, т.е. что обычно строгие критерии оценки будут смягчены. Однако стоимость финансирования за счет нераспределенной прибыли — не нулевая. Как минимум, существуют альтернативные затраты при направлении нераспределенной прибыли на финансирование определенного проекта упускается возможность вложить ее в другой (возможно, более выгодный) проект. При анализе эффективности инвестиций необходимо учитывать "упущенную" прибыль. Во внимание следует также принимать ожидания собственников предприятия. В акционерном обществе, например, нераспределенная прибыль "принадлежит" акционерам (т.е. собственникам компании), которые рассчитывают на дивиденды или реинвестирование прибыли с тем, чтобы получить дополнительную прибыль. Если ни того, ни другого не происходит, то возможно, что акционеры предпочтут продать свои акции, а это приведет к снижению рыночной стоимости последних, и в крайнем случае — подрыву доверия к компании. [c.489]

Данный вид финансирования, как правило, имеет форму срочных займов, т.е. займов, предоставляемых на определенный срок, иногда под фиксированный процент, иногда по ставке, меняющейся в зависимости от изменения рыночной ставки процента за кредит. Общедоступным источником финансирования выступают банки, и, хотя за пользование кредитом взимаются проценты, его стоимость минимальна (хотя нередко приходиться платить за так называемую "организационную комиссию"), а проценты (в отличие от дивидендов) принимаются в уменьшение налогооблагаемой базы прибыли. Для многих предприятий (не являющихся, например, акционерными обществами) банковское кредитование — практически единственный доступный источник внешнего финансирования. Однако, несмотря на все это, популярность его заметно уменьшилась в период с 1988 по 1993 г., как показано в табл. 11.1, причин тому могло быть несколько ужесточение банковских требований к заемщикам рост ограни- [c.489]

Прямые инвестиции — это долгосрочные вложения капитала в новые здания, оборудование, товарно-материальные запасы и т.д. В отличие от портфельных инвестиций они носят стратегический характер и свободны от спекулятивных мотивов. При прямых инвестициях инвестор обеспечивает не только приток финансовых ресурсов, но и передачу технологии, управленческого опыта, способствует сбыту продукции. Эти ресурсы наиболее привлекательны для финансирования капиталовложений в производственном секторе. Статистика обычно относит к прямым инвестициям такие вложения, которые составляют как минимум 10% акционерного капитала (иногда 25%). Считается, что такое владение акциями позволяет влиять на принятие решений, особенно если акции распылены или если компания зависит от иностранного инвестора в технологическом или другом отношении. [c.315]

Банк принимает к рассмотрению проекты, поступающие из любых источников. Важнейшим условием при рассмотрении поступающего обращения, которое определяет дальнейшую судьбу такого проекта, является качество предоставленных материалов и их соответствие мировым стандартам в области проектного финансирования. Основными объектами кредитования ЕБРР являются частные фирмы или приватизируемые государственные предприятия, а также вновь создаваемые компании, включая совместные предприятия с международными инвестициями. Основная цель банка состоит в поощрении инвестиций в регионе. ЕБРР сотрудничает с другими инвесторами и кредиторами в предоставлении кредитов и гарантий, а также инвестировании средств в акционерные капиталы. Эта деятельность должна дополняться кредитованием инфраструктуры или других проектов в государственном секторе, которые ориентированы на поддержку инициатив частного сектора. ЕБРР поощряет региональное сотрудничество, и поддерживаемые им проекты могут охватывать несколько стран. [c.473]

Сектора экономики Общая стоимость операций Общее финансирование ЕБРР В том числе инвестиции в акционерные капиталы [c.585]

Искать дополнительное финансирование путем получения займов или из средств акционерного капитала по мере возникновения потребности. [c.48]

Венчурный капитат также связан с финансированием акционерного капитала предприятий в виде прямых инвестиций в ценные бумаги новых торговых компаний или наукоемких производств Главные направления деятельности корейского венчурного капи тата следующие [c.191]

Исходя из вышеизложенного, первые идеологи венчурного капитала — американские экономисты Ж.У.Фенн, Н.Лайанг, С.Прауз, П.Джонсон — определили венчурный капитал, как финансирование акционерного капитала инновационных предприятий малого бизнеса, имеющих значительный потенциал роста на стадии их создания и реализации продукции, в совокупности с консультационной поддержкой и высокой степенью вовлеченности в процесс принятия решений. [c.122]

ИНВЕСТИЦИОННЫЕ КОМПАНИИ — разновидность специализированных кредитно-финансовых компаний, занимающихся аккумуляцией денежных сбережений мелких инвесторов, которые используются в качестве внешнего источника финансирования акционерных компаний. Мобилизация денежных средств населения осуществляется путем продажи акций самих инвестиционных компаний. Основной сферой приложения вырученных средств являются акции и облигации торгово-промышленных, транспортных, коммунальных корпораций, а также крупных банков и держательских компаний. Таким образом, инвестиционные компании выполняют функцию промежуточного звена между индивидуальным денежным капиталом и монополистическими корпорациями. В США эти учреждения называются инвестиционными компаниями, в Великобритании — инвестиционными трестами, во Франции и ФРГ — инвестиционными обществами или обществами для помещения капитала. Отдельные инвестиционные компании (тресты) возникли в Нидерландах и Швейцарии еще в первой половине XIX в., но быстрое их развитие началось в связи с ростом акционерной формы предприятий в Великобритании с 60-х годов XIX в. Становление инвестиционных компаний в США относится к 20-м годам нашего века, когда в условиях спекулятивного биржевого бума они быстро росли и заняли важные позиции на рынке ссудных капиталов. Кризис 1929—1933 гг. привел к краху многих инвестиционных компаний, лишившему массу мелких инвесторов их сбережений, вложенных в акции, ко- [c.125]

В табл. 19 показано изменение методов финансирования четырех компаний после нефтяного кризиса. Фирма Фудзи Хэви Индастриз полагается на акционерный и привлеченный капитал для финансирования при приобретении оборудования, но займы и размеры платежей по долгосрочным ссудам, полученным от своего банка-корреспондента, находятся почти в полном равновесии. Кроме того, методы финансирования фирмы разнообразны в таких областях, как облигации, конвертируемые облигации и выпуск облигаций на зарубежные рынки. Во время нефтяного кризиса корпорации Эбара провела серьезную ревизию своей программы капиталовложений и отложила или сократила размеры строительных операций. Все финансирование идет через акционерный капитал, а долгосрочные займы не используются. Залоговое обеспечение состоит из акций, закладных на заводы и т. д. [c.236]

В противоположность им корпорация Тосиба имеет разнообразные способы финансирования оборудования, полагаясь на акционерный капитал, долговые обязательства, конвертируемые облигации по существующей цене и долгосрочные ссуды с 1979 г. Используя конвертируемые облигации на внутреннем и зарубежном рынках, эта компания считается одной из ведущих в диверсификации финансирования. Одновременно благодаря ревизии части своей инвестиционной программы фирма Хитати сократила размер привле- [c.236]

Тенденции и этапы. В СССР внешние ресурсы поступали в форме банковских, а также экспортных кредитов, которые предоставляли коммерческие банки и экспортно-импортные банки. В небольших суммах Внешторгбанк размещал облигационные займы. В международные финансовые институты Советский Союз вступил накануне распада государства. Доступ к льготному официальному финансированию открылся только после смягчения холодной войны . Прямые инвестиции не допускались преимущественно по идеологическим соображениям. Корпоративных портфельных инвестиций не было, поскольку отсутствовал объект подобного инвестирования — акционерные компании. В условиях кризиса, вызванного переходом к рыночной экономике, страна стала получать ОПР от Запада на двусторонней основе преимущественно в форме субсидий. Затем последовали кредиты международных финансовых институтов, прямые инвестиции, а также в связи с приватизацией портфельные инвестиции в акции российс- [c.534]

Европейский банк реконструкции и развития и Россия. СССР был одним из учредителей ЕБРР в 1990 г. Его доля в первоначальном акционерном капитале этой организации составила 6% (600 млн ЭКЮ, или 720 млн долл.). После распада СССР Россия стала членом ЕБРР. Она унаследовала акции (4% капитала Банка). На 31 декабря 1998 г. доля России в капитале ЕБРР — 800 млн ЭКЮ (с 1999 г. — евро), или 936 млн долл., из которых реально оплачены 16,4%. Россия — крупнейший получатель кредитов ЕБРР. Ее доля в кредитном и инвестиционном портфеле Банка на конец 1998 г. составляла 24%. Ключевым элементом стратегии ЕБРР в России является кредитование и финансирование путем вложений в акционерные капиталы конкретных инвестиционных проектов преимущественно в частном секторе (как правило, до 35% стоимости проекта), имеющих целью содействие структурной перестройке, приватизации, а также развитию финансового сектора и инфраструктуры (транспорт, связь, телекоммуникации и др.), обеспечивающих производственную деятельность. Кроме того, Банк оказывает России кредитную и финансовую помощь в сфере развития энергетики (нефте- и газодобыча), горнодобывающей промышленности, конверсии промышленного производства, в банковском секторе, подготовке кадров. ЕБРР обычно не требует гарантий правительства. [c.583]

Прибыль является источником финансирования разных по экономическому содержанию потребностей. При ее распределении пересекаются интересы как общества в целом в лице государства, так и предпринимательские интересы хозяйствующих субъектов и их контрагентов, интересы отдельных работников. Объектом распределения является валовая прибыль. Законодательно распределение прибыли реапизуется в части, поступающей в федеральный бюджет и бюджеты субъектов Федерации в виде налогов и других обязательных платежей. Для акционерных обществ установлен обязательный порядок формирования финансового резерва. Распределение оставшейся части прибыли является прерогативой хозяйствующего субъекта, регламентируется внутренними документами предприятия и фиксируется в его учетной политике. При распределении прибыли исходят из следующих принципов [c.302]