Рчс.4.22в На этом графике контракта на индекс S P 500 хорошо видно, что каждое значительное изменение рынка приходилось именно на "день перелома". [c.88]

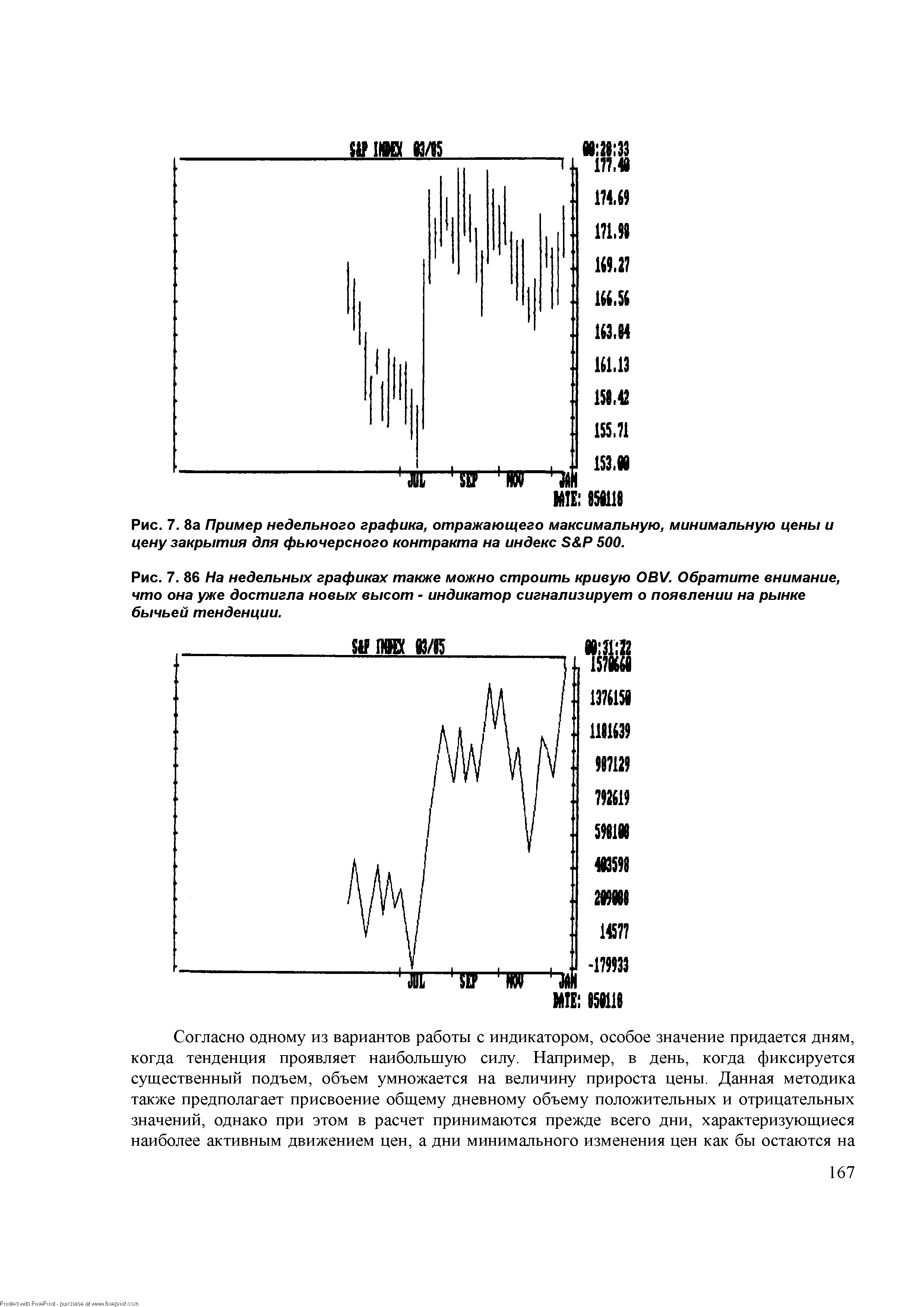

| Рис. 7. 8а Пример недельного графика, отражающего максимальную, минимальную цены и цену закрытия для фьючерсного контракта на индекс S P 500. |  |

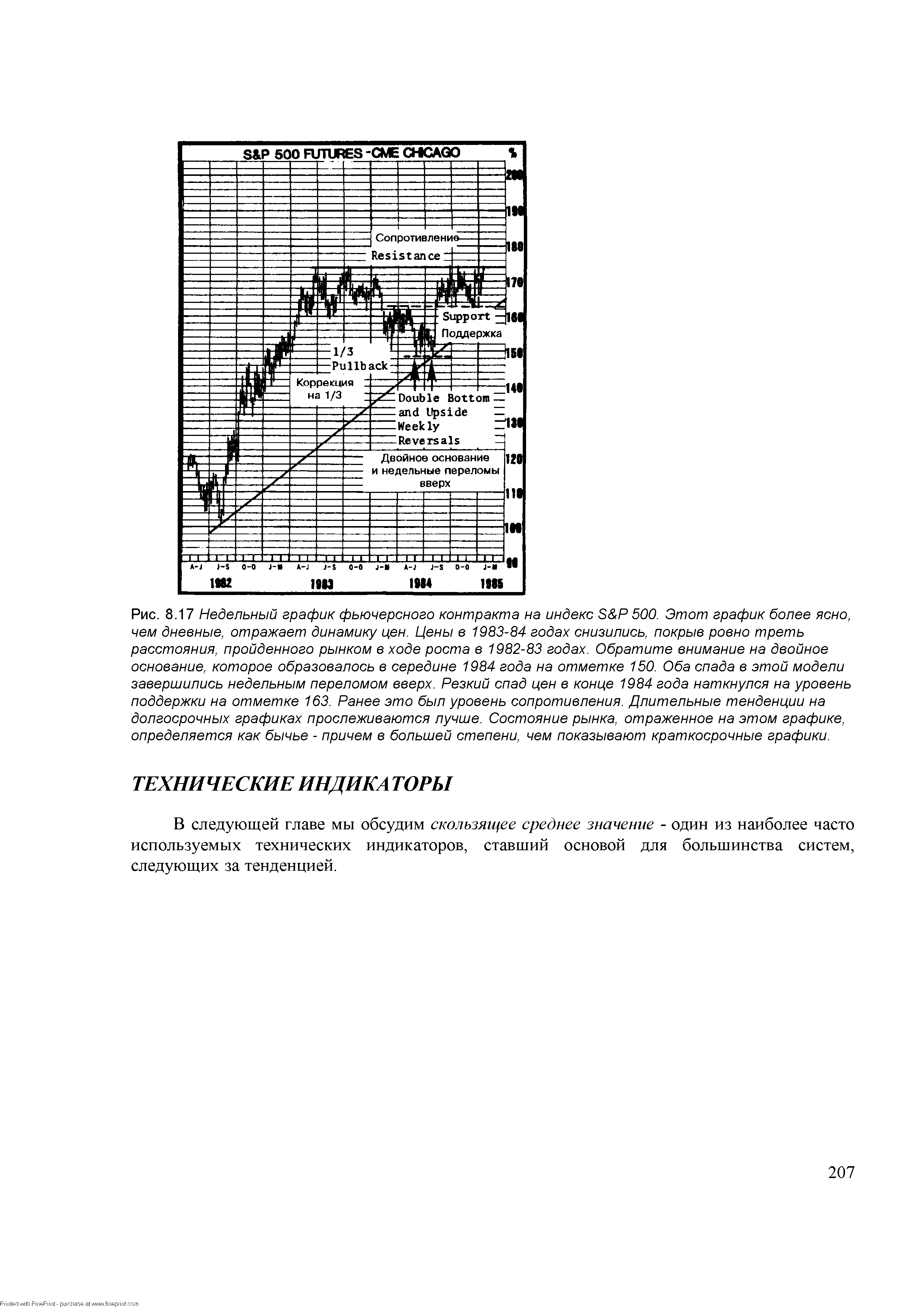

| Рис. 8.17 Недельный график фьючерсного контракта на индекс S P 500. Этот график более ясно, чем дневные, отражает динамику цен. Цены в 1983-84 годах снизились, покрыв ровно треть расстояния, пройденного рынком в ходе роста в 1982-83 годах. Обратите внимание на двойное основание, которое образовалось в середине 1984 года на отметке 150. Оба спада в этой модели завершились недельным переломом вверх. Резкий спад цен в конце 1984 года наткнулся на уровень поддержки на отметке 163. Ранее это был уровень сопротивления. Длительные тенденции на долгосрочных графиках прослеживаются лучше. Состояние рынка, отраженное на этом графике, определяется как бычье - причем в большей степени, чем показывают краткосрочные графики. |  |

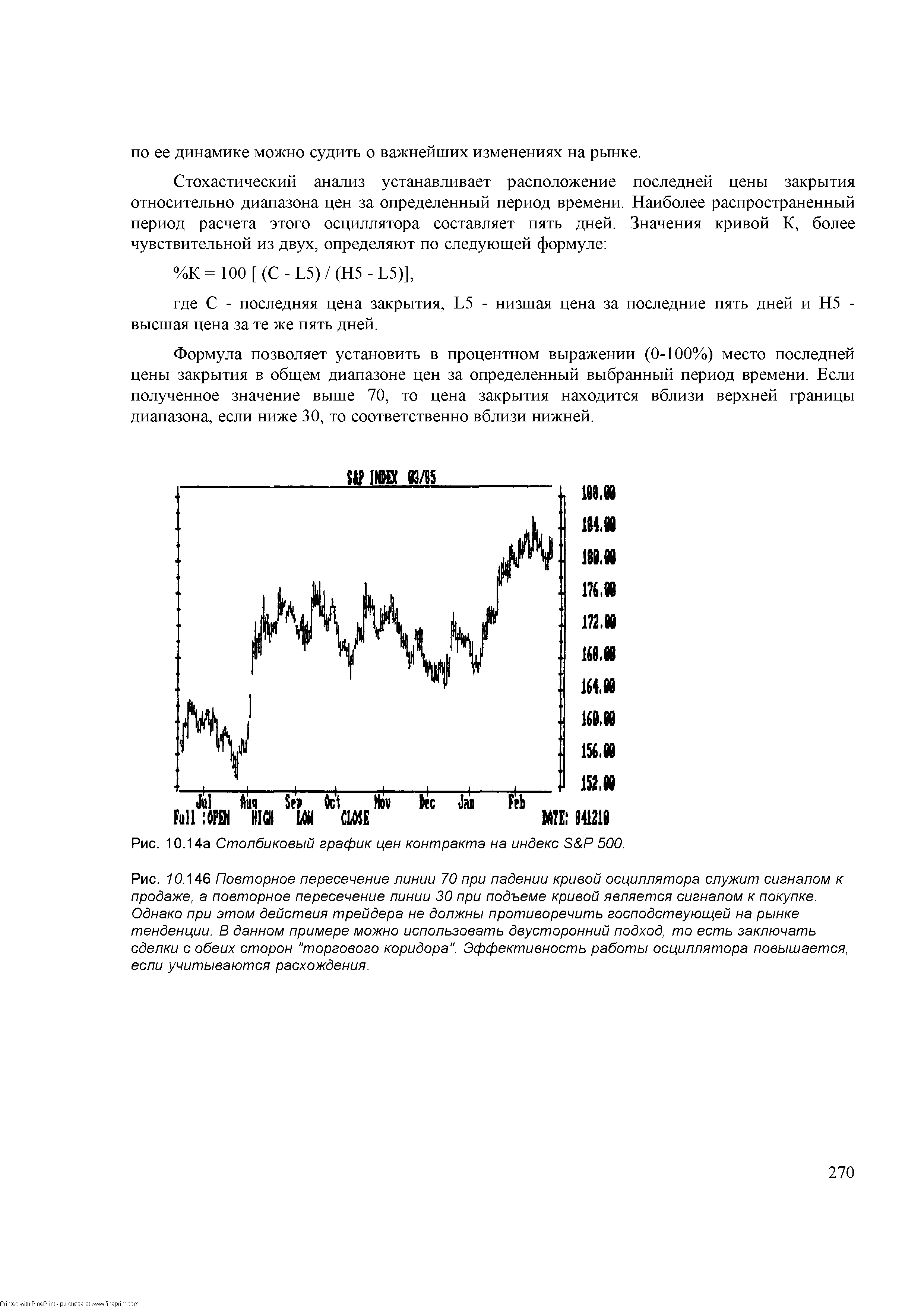

| Рис. 10.14a Столбиковый график цен контракта на индекс S P 500. |  |

Pu . 14. 20a Пример сорокадневного центрированного среднего скользящего, построенное на графике цен контракта на индекс S P. [c.391]

Pu . 14. 23a Столбиковый график цен фьючерсного контракта на индекс S P 500. [c.398]

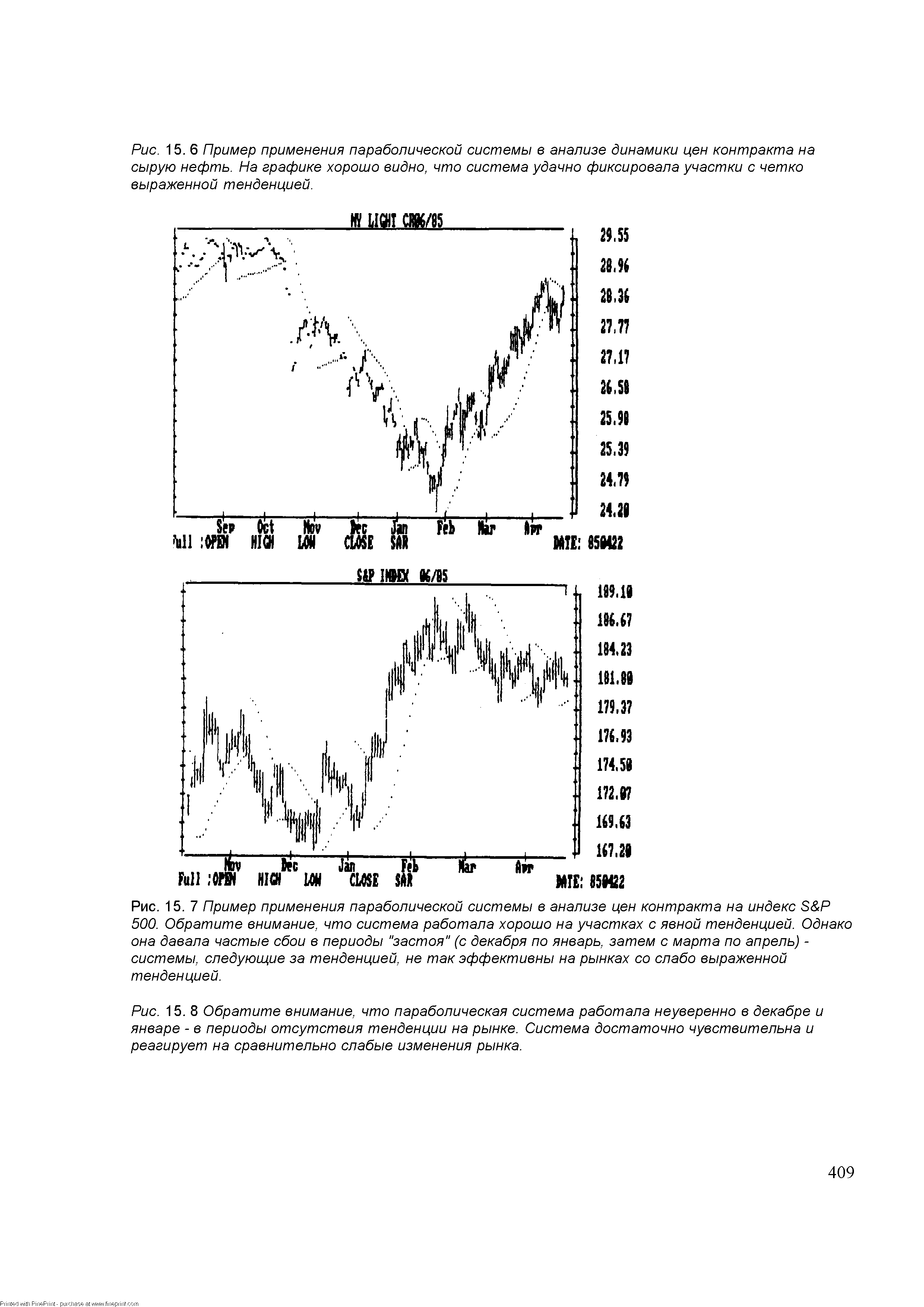

| Рис. 15. 7 Пример применения параболической системы в анализе цен контракта на индекс S P 500. Обратите внимание, что система работала хорошо на участках с явной тенденцией. Однако она давала частые сбои в периоды "застоя" (с декабря по январь, затем с марта по апрель) -системы, следующие за тенденцией, не так эффективны на рынках со слабо выраженной тенденцией. |  |

На графике цен контракта на индекс S P 500 (см. рис. 15.7) обратите внимание на сбои, которые система давала в период с декабря по январь, после чего в начале января [c.410]

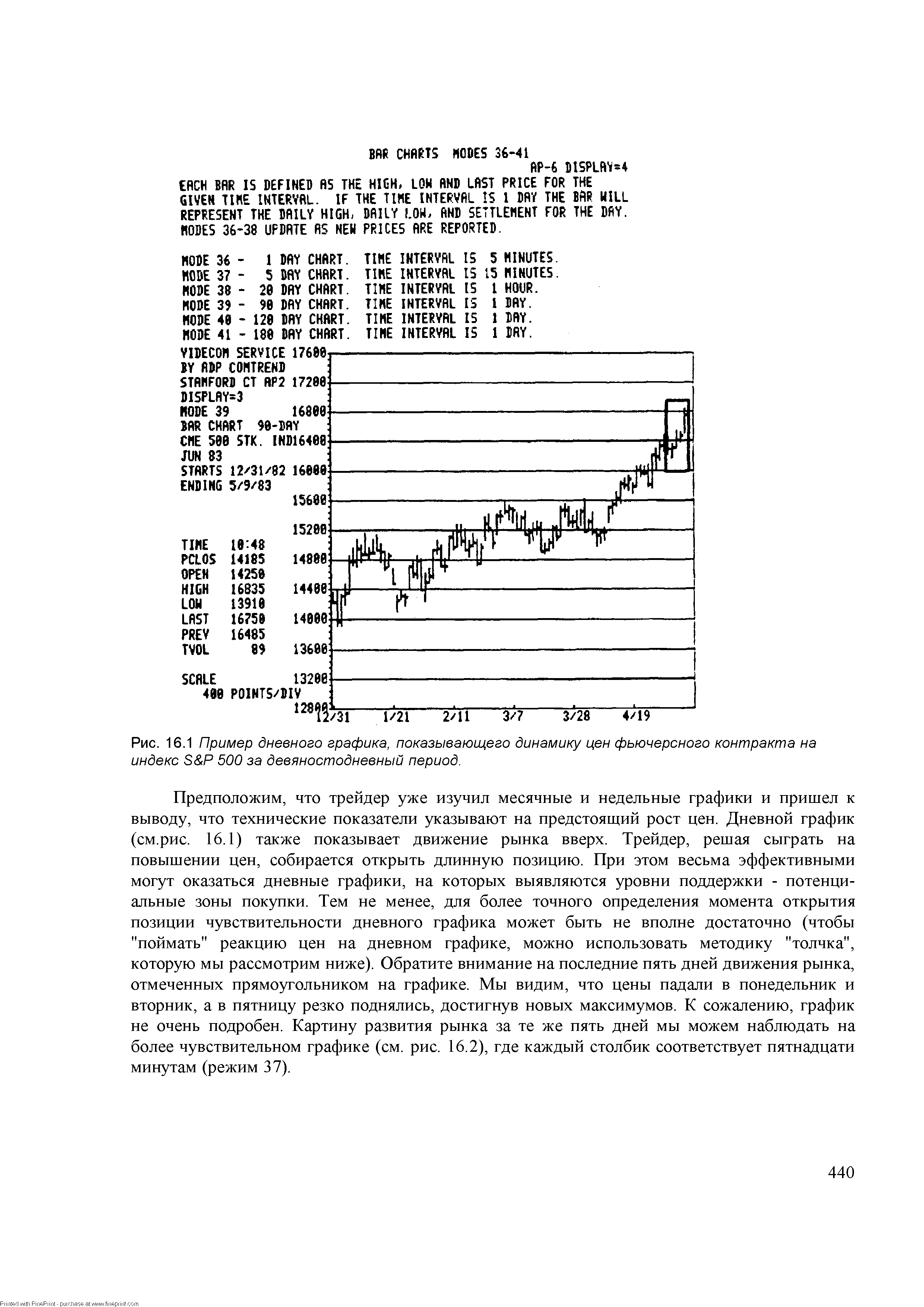

Продемонстрируем процедуру последовательного анализа на примере фьючерсного контракта на индекс S P 500. Дневной график, показанный на рис. 16.1, охватывает трехмесячный период. Над графиком мы видим шесть вариантов масштаба (режимы с 36 по 41), каждому из которых соответствует свой уровень чувствительности. Начнем с дневного графика, а затем пойдем дальше, сокращая масштаб. [c.439]

| Рис. 16.1 Пример дневного графика, показывающего динамику цен фьючерсного контракта на индекс S P 500 за девяностодневный период. |  |

В семидесятых годах на нью-йоркских товарных биржах традиционный набор товарных фьючерсов пополнился контрактами на товары, чувствительные к инфляции золото и энергоносители. В 1972 году на Чикагской товарной бирже появились первые финансовые фьючерсные контракты на иностранную валюту. Начиная с 1976 года чикагские биржи ввели новую группу финансовых фьючерсов-, контракты на казначейские облигации и казначейские векселя. Позднее появились фьючерсные контракты и на другие процентные инструменты на евродоллар и казначейские ноты. В 1982 году были введены фьючерсные контракты на индексы акций. В середине восьмидесятых годов в Нью-Йорке начали заключать контракты на индекс фьючерсных цен RB и индекс доллара США. [c.22]

Параллельно за рубежом, прежде всего в Великобритании и Японии, также были введены фьючерсные контракты на индексы акций. Мир стал казаться меньше по мере того, как росла популярность финансовых фьючерсов на биржах разных стран. Таким образом, именно возникновению фьючерсных рынков 15 лет назад мы обязаны своей возможностью наблюдать за всем спектром рынков и изучать их взаимодействие. [c.23]

В более поздней работе под названием Справочник по фьючерсным контрактам на индекс СКВ (Нью-йоркская фьючерсная биржа, 1989 г.) представлены значения корреляции между ценами фьючерсных контрактов на индекс СКВ и ценами фьючерсных контрактов на облигации. В этом случае корреляция должна быть отрицательной, поскольку индекс СКВ сравнивается не с доходностью облигаций, а ценами на них. В период с июня 1988 по июнь 1989 года корреляция между фьючерсами на индекс СКВ и фьючерсами на облигации составила -91%, что доказывает существование сильной отрицательной связи между двумя секторами в течение указанных 12 месяцев. [c.55]

Сравнение корреляций различных групп рынков с индексом СКВ за период с 1984 по 1989 год показывает, что сильнее всего с индексом коррелируют рынки зерновых (84%). Сильную корреляцию с индексом обнаруживают также рынки промышленного сырья (67%) и энергоносителей (60%). Слабую корреляцию с индексом проявляют рынки мясных (33%) и импортируемых (-4%) товаров. У группы металлов в целом наблюдается слабая корреляция с индексом СКВ (15,98%). Однако более внимательный анализ данных за шесть лет показывает, что корреляция рынков металлов была достаточно сильной в течение четырех лет из шести. Например, положительная корреляция между рынками металлов и индексом СКВ наблюдалась в 1984 (93%), 1987 (74%), 1988 (76%) годах и в первой половине 1989 года (89%). (Источник Справочник по фьючерсным контрактам на индекс СКВ , Нью-йоркская фьючерсная биржа, 1989 год.) [c.116]

Индекс RB измеряет текущую торговую активность по 21 виду сырьевых товаров каждые 15 секунд. (Первый фьючерсный контракт на индекс RB был заключен в 1986 году на Нью-йоркской фьючерсной бирже. Биржа также предоставляет в режиме реального времени данные о фьючерсных ценах на товары, составляющие индекс RB.) Товарные рынки отражают цены на самой ранней стадии производства, поэтому вполне логично предположить, что представленные в индексе RB товарные цены должны опережать оптовые цены, а те в свою очередь - розничные. Поскольку фьючерсные цены индекса RB мгновенно поступают на дисплеи трейдеров, это может также оказать мгновенное воздействие на другие рынки. [c.137]

Благодаря бурному развитию финансовых фьючерсов в последние двадцать лет, сегодня возможно заключение фьючерсных сделок во всех финансовых секторах. Товарные контракты, представляющие старейший сектор фьючерсов, существуют на различных биржах. Сделки с металлами и энергоносителями заключаются в Нью-Йорке, с большинством сельскохозяйственных продуктов - в Чикаго. Фьючерсные контракты на индекс RB делают возможной одновременную торговлю целой корзиной товаров. [c.238]

А теперь сузим рамки исследования и сконцентрируемся на одной части фьючерсного портфеля - традиционных товарных рынках. На протяжении всей книги неоднократно подчеркивалась важность этой группы как средства защиты от инфляции и ее тесная взаимосвязь с другими тремя секторами.- валютами, облигациями и акциями. С появлением индекса фьючерсных цен RB и фьючерсов на него стало возможным использовать в межрыночных сравнениях единый товарный индекс. Наличие индекса, представляющего все товарные рынки, позволило рассматривать товарные рынки как единое целое, а не совокупность мелких разрозненных частей. Серьезная работа в области межрыночного анализа (установившая связь между товарными и финансовыми рынками) началась с введением фьючерсного контракта на индекс RB в 1986 году. С тех пор внимание к ежедневной динамике индекса неуклонно растет. [c.241]

На рисунках 14.1 и 14.2 показана ценовая динамика доллара, облигаций и акций утром 6 апреля 1990 года, то есть дано графическое представление описанных выше событий. На рисунке 14.1 сравниваются цены июньского контракта на индекс доллара (нижний график) и июньского контракта на индекс S P 500 с 8 30 (по нью-йоркскому времени) до полудня. Обратите внимание, как точно повторяют друг друга обе кривые в утренние часы. После спада в начале торгов доллар повышался примерно до 10 00, а затем снова повернул вниз. Июньский контракт на индекс S P начал слабеть примерно в то же самое время. Оба достигли минимума вскоре после 11 00. [c.267]

Июньский контракт на индекс S P 500 [c.267]

Июньский контракт на индекс доллара США [c.267]

Когда имеешь дело с фьючерсными контрактами на индексы, следует также учитывать, что фьючерсные контракты различной зрелости не обязательно реагируют одинаково. Когда они ведут себя одинаково, это признак рыночной долгосрочно-сти в отличие от краткосрочных ожиданий. Последние рыночные аналогии при торговле акциями однотипны тому, как ведут себя коррелируемые иностранные индексы и мировой фондовый индекс. Этот эффект относительного воздействия становится все более и более важным, потому что сегодня мы инвестируем по всему миру. [c.234]

Опционные контракты на индекс не составляются на какое-либо число акций. Вместо этого объем контракта определяется умножением величины индекса на множитель, определяемый биржей, на которой обращается опцион. Общая сумма, уплачиваемая за опцион, равна премии (цене) индексного опциона, умноженной на соответствующий множитель. [c.671]

Если не совершаются обратные сделки, то по большинству фьючерсных контрактов требуется поставить соответствующий актив. Заметным исключением являются фьючерсы на рыночные индексы — по ним не требуется поставка ценных бумаг, входящих в индекс. Вместо этого на дату поставки в денежной форме уплачивается сумма, равная разнице между значением индекса и ценой покупки. Несмотря на это, большая часть позиций по фьючерсным контрактам на индекс, как и по другим фьючерсным контрактам, закрывается с помощью обратных сделок до даты поставки. [c.701]

Рассмотрим положение инвестора на дату поставки в декабре после того, как он открыл длинную позицию по первой стратегии и короткую позицию по второй стратегии. Во-первых, инвестор купил отдельные акции, входящие в S P 500, за 100 и продал их за 110, продав фьючерсный контракт на S P 500. Поэтому инвестор получил 10 в результате использования длинной позиции по отдельным акциям и короткой по фьючерсному контракту на индекс. Во-вторых, инвестор получил дивиденды в размере 3 (0,03 х 100) вследствие владения акциями с июня по декабрь. В-третьих, инвестор отказался от процента в 5 (0,05 х 100), который он получил бы по декабрьскому казначейскому векселю, поскольку инвестор продал казначейских векселей на сумму 100 в июне, чтобы получить средства для приобретения акций. В целом инвестор увеличил долларовый доход по сравнению с доходом на казначейские векселя на 8 ( 10 + 3 - 5). Более того, данное увеличение гарантировано, т.е. оно будет получено независимо от величины значения S P 500. Таким образом, открыв длинную позицию по первой стратегии и короткую по второй стратегии, инвестор не увеличил риска всего портфеля, но увеличил свой доход в долларах. [c.719]

Рассмотрим крушение банка Бэрингз в 1995 г. Одна из главных причин краха заключалась в проведении рискованных операций с деривативами. В этот период банк вложил существенные средства во фьючерсный контракт на индекс Никкей 225 . Фактически банк ставил на повышение или пони- [c.313]

Наша игра построена на числах, поэтому нас совершенно не интересует, как устроены и функционируют рынки (и/или торговые методы, которые мы применяем), нас интересует не процесс, а результат торговли, то есть цифры. Тем не менее, используя метод фиксированных пропорций на фондовых рынках, нужно учитывать специфику таких рынков по двум основным причинам. Во-первых, фондовый и товарный рынки существенно отличаются друг от друга по сумме гарантийных требований для обеспечения торговли. Маржа для товаров может иногда составлять менее 10% от суммы соответствующих товарных инструментов. Например, один контракт на индекс S P500 (который является фьючерсным контрактом на фондовом рынке) в настоящее время стоит 318.000 долларов, в то время как для торговли одним контрактом на таком рынке требуется менее 20.000 долларов. Маржа составляет всего 6% от стоимости контракта. С другой стороны, акции требуют гарантии в размере не менее 50% от величины контракта. Поэтому, если вы покупаете акции ШМ на 50.000 долларов, вам необходимо иметь 25.000 долларов на счете. Далее мы обсудим, как такая разница в гарантийных требованиях влияет на управление капиталом. [c.97]

Возможно, самый известный пример манипуляции рынком — разорение старейшего коммерческого банка Англии — "Барингс- банка"2. К февралю 1995 года трейдер Барингс-банка на рынке фьючерсов и опционов, которые обращаются на индекс Никкей-225 в Сингапуре (рынок SIMEX) открыл огромное количество коротких опционных позиций на индекс. Эти опционы исполнялись через фьючерсные контракты на индекс. (Не будем здесь подробно говорить о самих фьючерсных контрактах, просто отметим, что длинный фьючерсный контракт имеет тот же самый риск, что и длинная позиция на лежащую в основе индекса корзину акций. Если кто-то имеет длинную позицию по фьючерсному контракту, а рынок падает, то он несет убытки). Трейдер имел гигантскую короткую позицию по волатильности — возможно, самую большую короткую позицию по [c.185]

Фьючерсными контрактами торгуют и на индекс доллара США (U.S. Dollar Index), который представляет собой корзину, составленную из иностранных валют 10 главных торговых партнеров Соединенных Штатон. Индекс демонстрирует среднюю стоимость этих иностранных нал ют, пмражснную в долларах. Его отношение к доллару инвертировано когда стоимость иностранных валют повышается, индекс понижается. Как и любой другой индексный фьючерс, индекс доллара США — инструмент, имеющий широкую базу. Oil не предназначен для хеджирования курсовых рисков по отдельно взятой валюте. Однако он может аффективно использоваться международными фирмами или инвесторами, принимающие на себя курсовые риски по нескольким различным главным иностранным валютам. Расчеты по фьючерсным контрактам на индекс доллара США производятся только и денежной форме. [c.108]

Для расчета необходимого числа фьючерсных контрактов вам сначала необходимо определить стоимость фьючерсного контракта. Это делается умножением цепы фьючерса на 500. К примеру п тот июнь фьючерс NYSEmp-гуется по 348,00. Пятьсот долларов, помножен и ые на 348,00, равняются S 174.000. Это текущая цена одного июньского фьючерсного контракта на индекс NYSE. Вы делите общую стоимость ценных бумаг, которые надо эахед-жировать, 2,5 млн. долл., на 174.000, получая 14,37 фьючерсного контракта. Поскольку вы не можете купить 37/100 фьючерсного контракта, то довольствуетесь 14 контрактами. [c.119]

Таким образом, становится совершенно очевидно, что ценность технического анализа как средства прогнозирования далеко выходит за пределы определения того, в каком направлении движутся цены на золото или, скажем, на соевые бобы. Однако также следует отметить, что достоинства технического подхода в области анализа макроэкономических тенденций изучены еще не до конца. Фьючерсный контракт на индекс цен на потребительские товары ( PI-W), введенный на бирже кофе, сахара и какао ( S E), стал первой ласточкой среди подобных контрактов на экономические индексы. [c.20]

Pu . 10.11 а Пример классического четырнадцатидневного осциллятора RSI (нижняя кривая) для цен контракта на индекс S P 500. Обратите внимание, что за время застоя рынка, продлившегося несколько месяцев, кривая не достигала линий 70 и 30. Это означает, что выбранный четырнадцатидневный период был слишком продолжителен. [c.265]

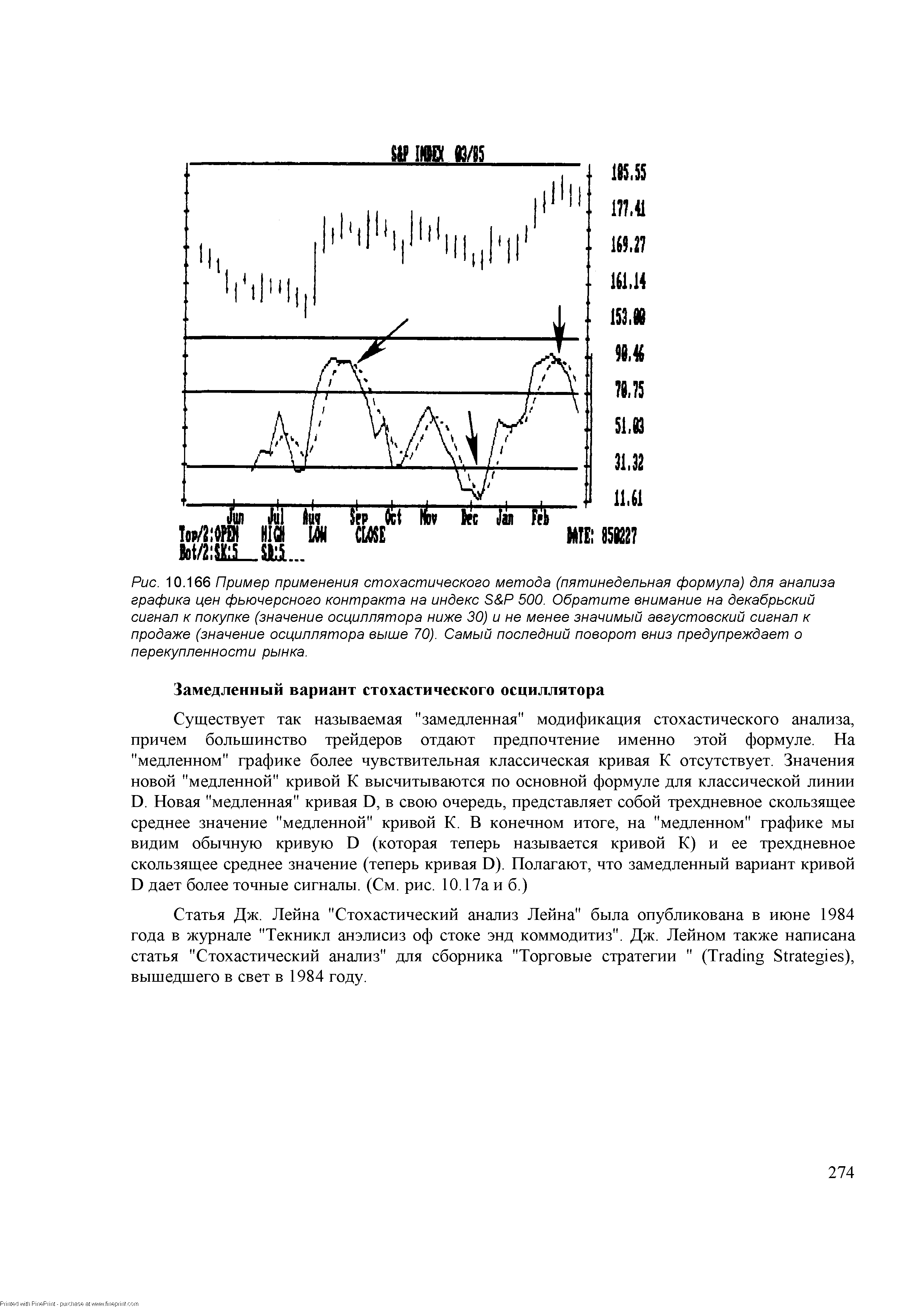

| Рис. 10.166 Пример применения стохастического метода (пятинедельная формула) для анализа графика цен фьючерсного контракта на индекс S P 500. Обратите внимание на декабрьский сигнал к покупке (значение осциллятора ниже 30) и не менее значимый августовский сигнал к продаже (значение осциллятора выше 70). Самый последний поворот вниз предупреждает о перекупленности рынка. |  |

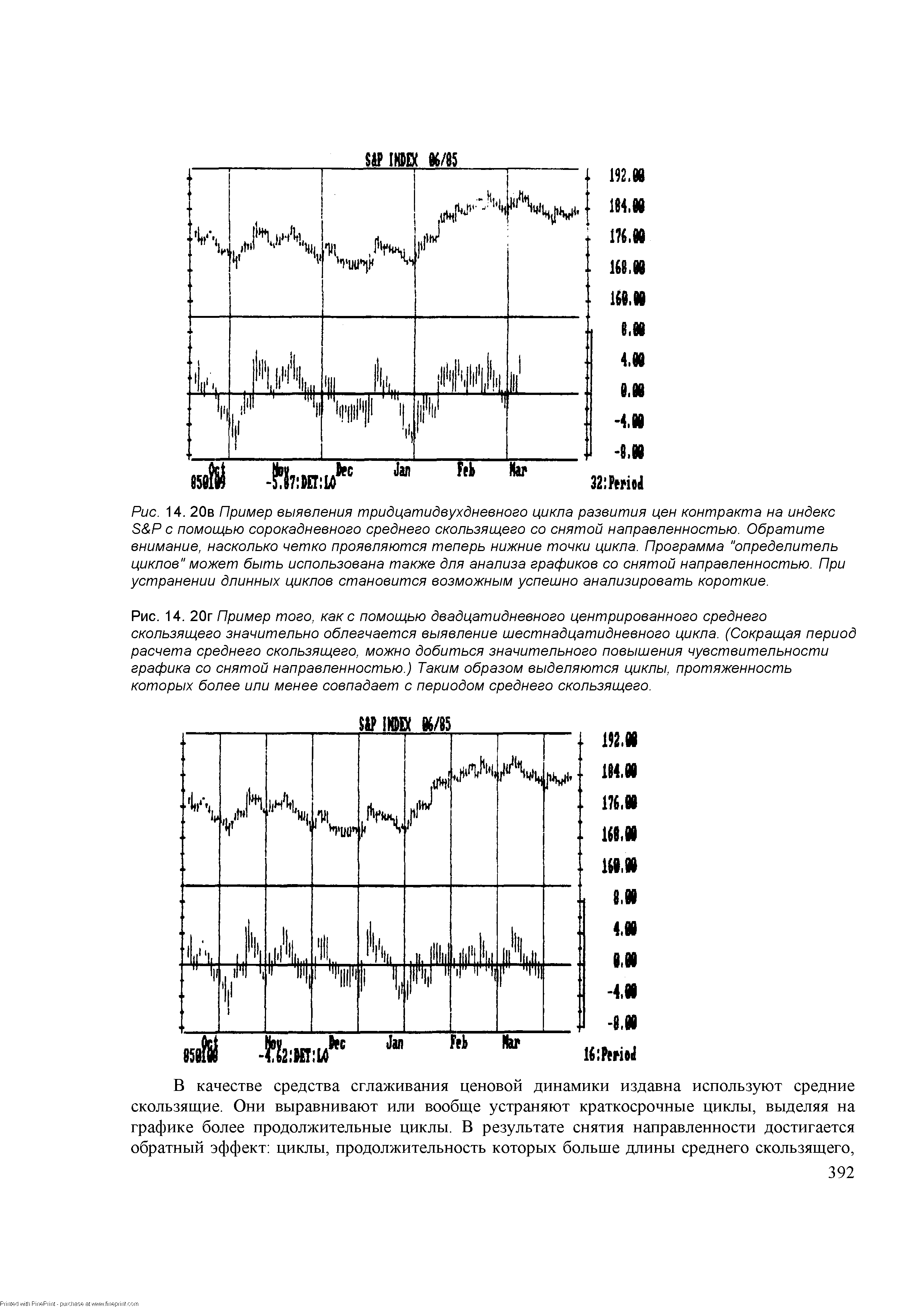

| Рис. 14. 20в Пример выявления тридцатидвухдневного цикла развития цен контракта на индекс S P с помощью сорокадневного среднего скользящего со снятой направленностью. Обратите внимание, насколько четко проявляются теперь нижние точки цикла. Программа "определитель циклов" может быть использована также для анализа графиков со снятой направленностью. При устранении длинных циклов становится возможным успешно анализировать короткие. |  |

Когда рынки США открылись, начались значительные продажи фьючерсных контрактов на Индекс Standard Poor s 500, быстро приведя их к состоянию, когда они торговались от двух до четырех пунктов ниже величины индекса, оценивающего 500 акций, лежащих в его основе. Это падение привело в действие все используемые компьютерные торговые системы, которые практически автоматически посылали ордера на продажу. Однако давление со стороны продавцов на акции, лежащие в основе индекса, приводило к еще большему падению цен фьючерсов, и самоусиливающийся тренд продолжался до тех пор, пока промышленный индекс не упал на 87 пунктов к моменту закрытия торговли. Через день после этого "Черного четверга" индекс упал еще на 34 пункта, и только потом сумел найти поддержку на уровне предыдущих впадин. [c.70]

Чтобы противостоять конкуренции растущего внебиржевого рынка опционов колл и пут , СВОЕ недавно стала котировать гибкие опционные контракты , которые для краткости называют флекс-опционы . Это контракты на индексы, позволяющие инвестору (обычно институциональному) самому определять цену исполнения и дату истечения. Инвестор передает приказ на СВОЕ, где он исполняется, когда находится другой контрагент. Риск неисполнения по такому контракту невелик, так как стороной контракта между покупателем и продавцом выступает ОСС. Такое положение обеспечивает преимущество данных опционов перед внебиржевыми (скажем, заключенными между инвесторами А и В), поскольку последние хороши лишь до тех пор, пока кредитоспособны сами контрагенты. (Возможность неисполнения своих обязательств продавцом внебиржевого опциона называют риском контрагента ( ounterparty risk).) [c.671]