Первое слагаемое это сумма, которая могла бы быть на счете через пять лет при исходном вложении в 5000 у.е., а второе слагаемое включает изъятие со счета за данный период (5 раз по 500 у.е.), а также потери процентного дохода, вызванные изъятием денег. [c.206]

Имеются три основные причины потеря процентного дохода риск влияние инфляции. [c.150]

ПОТЕРЯ ПРОЦЕНТНОГО ДОХОДА [c.150]

Подводя итог, можно сказать, что логично мыслящий инвестор, который пытается повысить свое благосостояние, будет готов совершать только такие вложения, которые смогут компенсировать потерю процентного дохода и покупательной способности вложенных денег, а также учитывать тот факт, что предполагаемые доходы могут не реализоваться (риск). Обычно такая оценка строится на сравне- [c.152]

Для держателей облигаций преимущество этой формы инвестирования состоит в стабильности обязательных процентных платежей, которая в принципе, не зависит ни от прибыльности работы эмитента, ни от краткосрочных колебаний текущих процентных ставок на рынке капитала. Определенная опасность носит двоякий характер. Во-первых, неустойчивость финансовой деятельности эмитента может сопровождаться падением рыночной цены облигаций и, следовательно, потерями капитализированного дохода при вынужденной продаже облигаций на вторичном рынке. Во-вторых, в случае банкротства эмитента существует вероятность того, что требования держателей облигаций будут удовлетворены не в полном объеме и (или) несвоевременно. [c.393]

Однако пренебрегать дополнительным членом суммы "/ h" можно только при незначительной величине / и h. В противном случае возникает риск потери части процентного дохода. [c.630]

Результаты расчета свидетельствуют о том, что если не учитывать при исчислении процентной ставки дополнительный член суммы "/ /г", то пятая часть номинального процентного дохода была бы потеряна. [c.630]

Анализ доходов от ценных бумаг включает в себя анализ наличия, состава, структуры и динамики ценных бумаг. Особое внимание при анализе процентных доходов обращается на структуру ценных бумаг. Увеличение удельного веса векселей может свидетельствовать об увеличении продаж в кредит. Это может привести к замедлению оборачиваемости оборотных средств. Поэтому необходимо провести сравнительный анализ дохода от выданных векселей с потерями от замедления оборачиваемости в связи с выдачей векселей. Эту сумму можно рассчитать как [c.380]

Задача 4. Какую сумму следует вложить в проект, чтобы ежеквартально (ежегодно) получать определенный доход с учетом процентной ставки Процентный доход предусматривается в размере, достаточном для возмещения потери стоимости во времени. [c.421]

В МСФО 30 рассматриваются некоторые статьи, подлежащие включению в отчет о прибылях и убытках банка, а именно процентные доходы и расходы, доходы в виде дивидендов, доходы по торгуемым ценным бумагам, потери по ссудам и авансам и ряд других статей. Раскрытию подлежит информация о сроках погашения тех или иных обязательств (1 месяц, 1-3 месяца, 5 лет и более). Кроме того, банкам следует раскрывать критерии формирования резервов на возможные потери по ссудам. [c.170]

Отзывные облигации. При выпуске облигаций с фиксированным процентным доходом на длительный период времени эмитент несет процентный риск, связанный со снижением процентных ставок в будущем. Для того чтобы застраховать себя от потерь при выплате фиксированного купонного дохода в условиях падения процентных ставок, компании прибегают к праву досрочного выкупа своих облигаций, т. е. до истечения официально установленной даты погашения облигаций эмитент может осуществлять их выкуп. Чтобы проводить такие операции, в условиях выпуска облигаций должно быть оговорено право на досрочный выкуп. [c.215]

Покупка облигаций является оптимальным выбором для инвестора, основная цель которого - стабильный текущий доход и высокая надежность вложений (облигации относятся к финансовым инструментам с фиксированным доходом). Так, консервативные инвесторы покупают облигации с намерением получать постоянный доход вплоть до даты погашения и затем вернуть основную сумму займа. Однако они не застрахованы от инфляционного риска и обесценения фиксированной суммы процентного дохода. Более агрессивные инвесторы используют облигации для осуществления торговых сделок, преследуя цель получить максимально возможный доход через продажу облигаций по цене, превышающей цену их покупки. Ценность облигации, выпущенной тогда, когда уровень рыночных ставок был высок, увеличивается в период снижения процентных ставок, так как растет число инвесторов, желающих приобрести финансовый инструмент, доходность которого выше текущей ставки. Поэтому в такой ситуации продажа облигации по повышенной цене (с премией) принесет ее держателю большую прибыль, чем если бы он решил дожидаться срока ее погашения. Верно и обратное если рыночные ставки повышаются, продажа облигаций по сниженной цене (с дисконтом) будет означать для их держателя потери. [c.33]

Образец формы дан в таблице 15.1. Эта форма может подойти промышленной компании, у которой есть поступления от сбыта, небольшой процентный доход и, быть может, доход или потери от пересчета денежных сумм или их эквивалентов в отечественную валюту. [c.264]

Конвертируемые, предлагающие одновременно гарантированный минимальный процентный доход, а в случае конвертации — участие в прибыли, могут показаться самим совершенством возможности потерь ограничены, но есть шансы на выигрыш. Вспоминается старое предостережение Если перспективы предлагаемой ценной бумаги кажутся неправдоподобно хорошими, скорее всего ничего такого и не будет . Конвертируемые настолько привлекательны, что инвесторы платят в среднем слишком дорого за качественные выпуски. К тому же они еще скупают пограничные выпуски, которых следует просто избегать, потому что их надежность недостаточна, чтобы выдержать резкие неблагоприятные изменения. В этом случае обещания будущего роста оказываются неадекватной заменой надежности. [c.642]

Например, инвестирование 10,000 в казначейские векселя может давать 5-процентный доход без риска потери капитала. Это невысокая доходность, но она должна рассматриваться как безрисковое вложение. В отличие от этого, торговля десятью тысячами долларов на фьючерсах сопряжена с риском потери капитала. Убытки при этом могут быть очень большими, и существует риск, что они превысят первоначальное капиталовложение. [c.131]

Третий вариант при низких темпах инфляции индексация номинальной зарплаты обычно не проводится. В данном случае величина реальной оплаты труда понемногу уменьшается в абсолютных размерах. Так произошло во второй половине 80-х годов в Западной Европе были демонтированы национальные системы индексации зарплаты. А в США на предприятиях перестали заключать договоры предпринимателей с профсоюзами об автоматической индексации заработков. В результате этого уровень заработной платы в ее реальном выражении в 1990 г. был ниже, чем в 1985 г., на 4-6 процентных пункта (94-96% к уровню 1985 г.). С одной стороны, предприниматели получили дополнительное средство экономического принуждения к повышению производительности труда работников (они наращивают выработку, чтобы возместить потери реальных доходов). С другой стороны, работники стали стремиться в целях предотвращения снижения благосостояния увеличивать продолжительность времени труда (прибегать к сверхурочным работам), искать вторую занятость (устраиваться на дополнительную работу в иных местах). [c.284]

П. 6.5 Минимальный уровень для гк не задается. Величина данного показателя на следующий квартал принимается на уровне расчетного его значения (определяется как доля отчислений в резерв на возможные потери по ссудам в сумме фактически полученной с начала года балансовой прибыли, взвешенная по удельному весу процентных доходов от кредитования в общей сумме доходов банка). Это же значение задается и в качестве максимального уровня rk. Формула расчета следующая [c.165]

По методу определения купонного дохода займы могут быть с постоянным, фиксированным и переменным купонным доходом. По займам с постоянным купонным доходом получаемый доход устанавливается заранее условиями выпуска займа. Займы с фиксированным купоном являются разновидностью предыдущих с той лишь разницей, что купонный доход дифференцируется по годам. Процентный доход по займам с переменным купонным доходом привязывается к заранее установленной базе, ею может быть уровень доходности другого займа, средняя доходность всех государственных ценных бумаг и т.п. Государство во избежание потерь использует оба метода определения купонного дохода фиксирование его величины в условиях выпуска [c.408]

Инвестиционный план должен предусматривать достаточный уровень ликвидности. Ликвидные активы могут быть проданы быстро и с небольшими потерями или вообще без потерь. Ряд краткосрочных инструментов удовлетворяет потребность инвесторов в ликвидности и при этом приносит процентный доход. Последний может выплачиваться за счет продажи инвестиционного инструмента с дисконтом или непосредственно. Краткосрочные ценные бумаги характеризуются низким риском невыполнения обязательств и малым процентным риском. Из-за низкого уровня риска доходность их также относительно невелика. Краткосрочные инвестиционные инструменты — сберегательные счета с расчетной книжкой, счета с договорным порядком изъятия (НАУ), депозитные счета денежного рынка, взаимные фонды денежного рынка, управляемые счета, депозитные сертификаты, коммерческие бумаги, векселя Казначейства США и сберегательные облигации серии ЕЕ. Выбор инвестора основывается на доступности, доходности, риске и ликвидности. [c.39]

Фиксированный процентный платеж - это самая простая форма платежа. Однако в условиях инфляции и быстроменяющейся рыночной конъюнктуры с течением времени неизменный по уровню доход потеряет свою привлекательность. Применение ступенчатой процентной ставки заключается в том, что устанавливается несколько дат, по истечении которых владелец ценной бумаги может либо погасить ее, либо оставить до наступления следующей даты. В каждый последующий период ставка процента возрастает. Плавающая ставка процентного дохода изменяется регулярно (например, раз в квартал, в полугодие) в соответствии с динамикой учетной ставки Центрального банка России или уровнем доходности государственных ценных бумаг, размещаемых путем аукционной продажи. В качестве антиинфляционной меры могут выпускаться ценные бумаги с номиналом, индексируемым с учетом индекса потребительских цен. По некоторым ценным бумагам проценты могут не выплачиваться. Их владельцы получают доход благодаря тому, что покупают эти ценные бумаги со скидкой (дисконтом) против их номинальной стоимости, а погашают по номинальной стоимости. [c.135]

Как известно, действительность предпринимательской деятельности такова, что в экономической борьбе с конкурентами-производителями за покупателя предприниматель вынужден продавать свою продукцию в кредит (с риском невозврата денежных сумм в срок) при наличии временно свободных денежных средств размещать их в виде депозитных вкладов или ценных бумаг (с риском получения недостаточного процентного дохода в сравнении с темпами инфляции) при ведении коммерческих операций экспортно-импортного характера сталкиваться с необходимостью оперировать различными национальными валютами (с риском потерь от неблагоприятной конъюнктуры курсов валют) и т.д. [c.14]

Индексация в данном случае является инструментом возмещения некоторых потерь реальных доходов населения от инфляции путем процентного повышения их денежных (номинальных) величин. [c.28]

В дальнейшем положение заемщика может ухудшиться, и тогда банк будет вынужден увеличить ожидаемые потери по кредиту. Разумеется, это увеличение уже не будет компенсироваться увеличением процентных доходов. [c.13]

Кинг предостерегает "Не пытайтесь оценивать работу управляющего портфелем, сравнивая полученные им прибыли со средними рыночными прибылями. Будьте благодарны за любую заработанную процентную прибыль, учитывая, что средства, доверенные менеджеру, не подвергались ненужному риску. Никакой уровень процентного дохода не возместит потерю всего капитала" (79). [c.93]

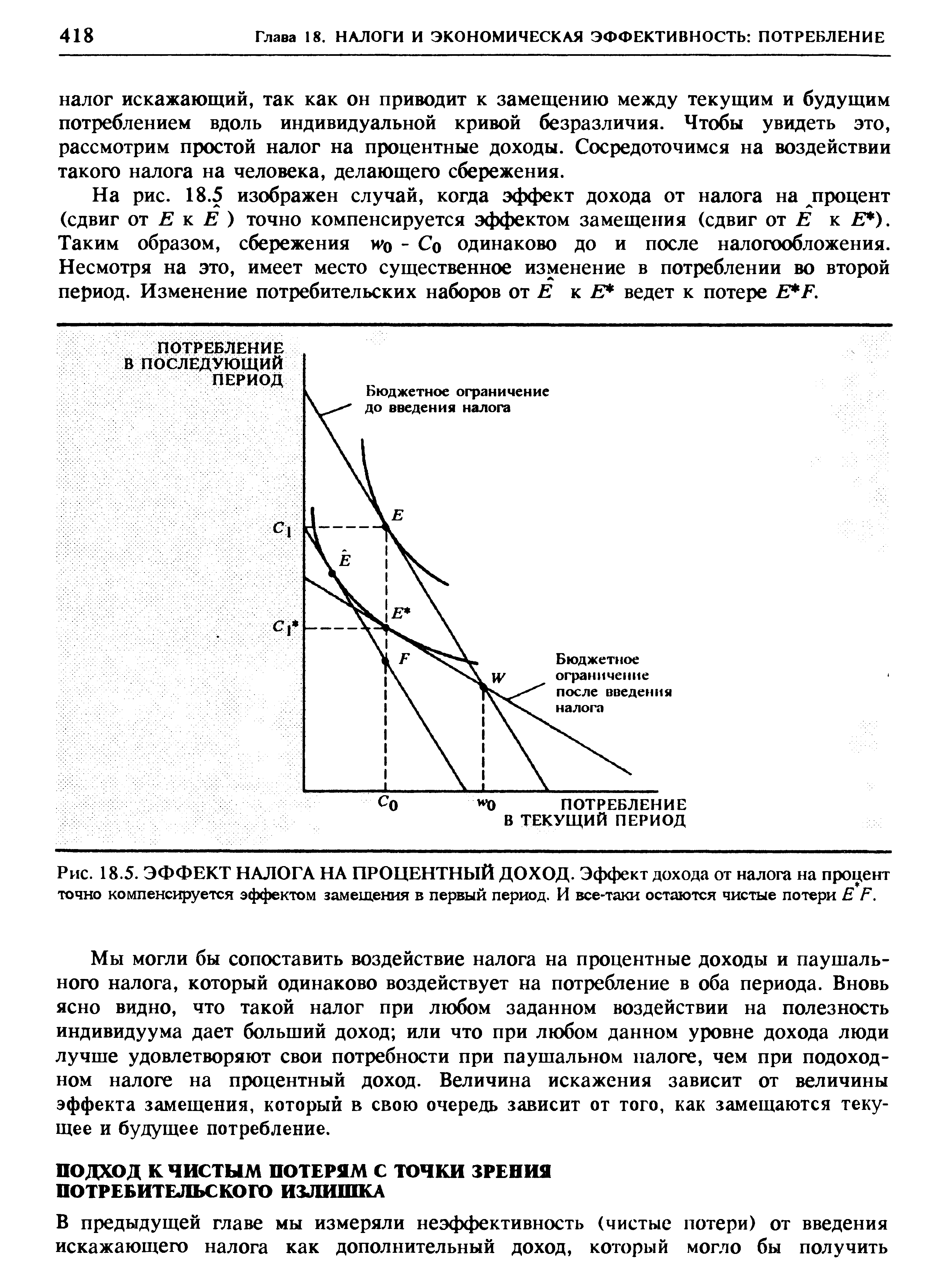

| Рис. 18.5. ЭФФЕКТ НАЛОГА НА ПРОЦЕНТНЫЙ ДОХОД. Эффект дохода от налога на процент точно компенсируется эффектом замещения в первый период. И все-таки остаются чистые потери Е F. |  |

До сих пор мы рассматривали налог на прибыль корпораций как если бы он был единым налогом на доход от капитала в корпоративном секторе. Это было бы верно, если были бы правильными амортизационные отчисления (-хотя они не являются таковыми) либо отсутствовали вычеты выплаченных процентных доходов (хотя они существуют). Отмеченные положения имеют значительное влияние на налоговый эффект они отнюдь не являются новшеством налогового кодекса. Чтобы исключить последствия вычета процентных платежей, мы будем исходить в этом разделе из того, что норма амортизации точно отражает потери стоимости заводов и оборудования. Что произойдет, если процентные платежи вычитаются из облагаемого дохода, как в нашем налоговом кодексе [c.534]

Формула (9.20) базируется на допущении, что 75% годовых потерь вследствие кредитного риска по возобновляемым розничным ссудам будет покрыто за счет будущего процентного дохода. [c.683]

Один из путей решения проблемы, разумеется, помимо полного устранения инфляции, — индексация налогов. Другими словами, налоговые законы должны быть изменены с учетом влияния инфляции. Например, в случае налогообложения доходов от прироста капитала закон мог бы предусматривать использование поправочного коэффициента для расчета цен приобретения активов. Таким образом, налог взимался бы только с реального дохода. При рассмотрении процентного дохода от сбережений государство могло бы начислять налог только с суммы реального процентного дохода, исключая из налогообложения ту ее долю, которая просто компенсирует потери от инфляции. В определенной мере в налоговые законы США уже введено понятие индексации. Например, уровни доходов, начиная с которых происходит изменение ставок налогов, ежегодно пересчитываются с учетом изменений ИПЦ. Однако налоги на доход от прироста капитала и на процентный доход от сбережений пока что не индексируются. [c.622]

Поэтому экономист делает контрпредложение. Он готов предоставить ссуду, если при ее погашении получит процентный доход в размере 30 ананасов, т. е. дать в долг под ставку процента 30/50 = 0,6 (60%). Экономист, конечно, понимает, что это больше того, что нужно, чтобы компенсировать потерю дохода, который он бы получил сам. Тем не менее он хочет получить то, что он и другие экономисты называют излишком для производителя (produ er surplus). В общем излишек для производителя — это то, что производитель любого товара, включая кредит, зарабатывает сверх минимально справедливой оплаты поставляемого товара. Минимально справедливая доходность, которую может потребовать экономист, составляет 50%. Если он получит согласие физика и биохимика относительно размера процентной ставки в 60%, он получит излишек для производителя, равный разности между 60 и 50%, т. е. 10%. В абсолютном выражении это будет 30 ананасов минус минимальная величина 25 ананасов, которая нужна, чтобы экономист согласился дать ссуду, т. е. 5 ананасов. [c.83]

Согласившись ему помочь. Рубин и пошел на авантюру. Он продал Флейшеру процентный доход по ипотечным облигациям на сумму 500 миллионов долларов. При этом сам он остался с другой половиной тех же облигаций, которые давали платежи по основной сумме. Сделка была заключена за десертом. Флейшер вернулся в Оттаву и позднее хвастался, как он срубил 10 миллионов долларов на сделке, на которой уолл-стритовские хлыщи потеряли целое состояние. [c.100]

Критическое предположение относительно использования показателя полной доходности (IRR) в качестве измерителя дохода состоит в способности инвестора получить норму доходности, равную вычисленной ставке полной доходности, на все реинвестируемые доходы за весь период владения активом. Эта концепция может быть лучше всего проиллюстрирована на простом примере. Предположим, вы купили 1000-долларовую облигацию Казначейства США, по которой выплачивается 8% годовых (80 долл.) в течение 20-летнего срока действия. Каждый год вы получаете 80 долл. и в срок погашения — основную сумму долга 1000 долл. Не происходит ни потери капитала, ни уклонения от обязательств все платежи осуществляются своевременно. Но если вы не сможете реинвестировать 80-долларовую годовую сумму процентов, то к концу срока получите только 5%-й доход на эти инвестиции, а не 8%-й. На рис. 5.1 показаны элементы дохода от этих инвестиций, которые могут быть использованы, чтобы продемонстрировать такую ситуацию. Если вы совсем не реинвестируете процентный доход в 80 долл. в год, то, в конце концов, будете иметь только 5% доходности и получите через 20 лет 2600 долл. 1000 долл. основной суммы плюс 1600 долл. процентного дохода (т.е. 80 долл. в год х 20 лет). (Доходность однократного вложения денежных средств в 1000 долл. сегодня, которые будут стоить 2600 долл. через 20 лет, составит 5%.) Чтобы передвинуться на этом графике на линию, соответствующую 8%, необходимо получать 8% на ежегодные поступления текущих процентов (которые должны реинвестироваться и приносить по 8% ежегодно. — Прим. науч.ред). Если это удастся, то вы получите к концу 20-летия 4661 долл. 1000 долл. основной суммы плюс 3661 долл. будущей стоимости 80-долларового аннуитетного потока в течение 20 лет (т.е. 80 долл. в год х 45,762, где последняя цифра — фактор наращения при ставке 8% и периоде 20 лет из табл. Б.2). (Доходность однократного вложения денежных средств в 1000 долл. сейчас, которые будут иметь стоимость 4661 долл. через 20 лет, составляет 8%.) При получении процента на текущий процентный доход будущая стоимость инвестиций будет на 2061 долл. выше (т.е. 4661 долл. - 2600 долл.), чем она была бы без реинвестирования процентных поступлений. [c.229]

Практически каждая брокерская компания является учредителем, по крайней мере, одного или двух взаимных фондов денежного рынка, а акции еще трех сотен таких фондов размещаются через их агентов. Основная часть фондов устанавливает требование минимальных инвестиций в 1000 долл. (хотя не так уж редки и требования от 2500 до 5000 долл.). Из-за характера ценных бумаг, которые эти фонды держат в своих портфелях, взаимные фонды денежного рынка относятся к категории высоколиквидных инвестиционных инструментов, имеющих достаточно низкий уровень риска, поскольку они практически не подвержены риску потери капитала. Однако процентные доходы, которые получают эти фонды, не столь безрисковые варианты, поскольку они обычно следуют за общим движением рыночных условий. Поэтому доходы акционеров этих фондов так же подвержены взлетам и падениям, как и рыночные процентные ставки. Но несмотря на такую неустойчивость, доходность акций взаимных фондов денежного рынка высококонкурентоспособна по сравнению с другими краткосрочными ценными бумагами. Если же учесть их возможности предоставления привилегий выписывания чеков против сумм инвестиций вкладчиков, то акции этих фондов следует отнести к таким же высоколиквидным активам, какими являются чековые и сберегательные счета в банках. Поэтому акции взаимных фондов денежного рынка рассматриваются как безопасный, удобный и выгодный способ накопления капитала и временного хранения избыточных денежных средств. [c.674]

Пошаговое применение единовременного признания расходов, полного вычета процентных расходов по заемным средствам и отмены налогов на процентный доход для успешных НИОКР проектов существенно сокращает налоговую нагрузку. Так нагрузка при р = 0.1, п= 0.1 на долго-живущие НИОКР сократилась бы с 0.3614 до 0.1888 0.2701 и 0.1644 соответственно, а для коротко-живущих НИОКР с 0.9990 до 0.2203 0.6674 и 0.6352. Если же все три изменения в налоговом законодательстве применить одновременно, то для проектов, финансируемых за счет заемных средств (в случае финансирования за счет размещения ценных бумаг такой эффект не будет наблюдаться), вместо налоговой нагрузки налоговая система будет предоставлять субсидии (см. табл. A3.6 в разд. A3), которые снизят финансовые потери в случае неуспеха инвестиций в НИОКР. [c.27]

Другой случай относится к налогообложению процентных доходов ца сбережениям. Подоходный налог взимается с дохода от сбережений, рассчитанного по номинальной ставке процента, хотя часть номинальной ставки представляет собой просто компенсацию потерь от инфляции. Рассмотрим численный пример, приве-денный.в табл. 28.1. В ней рассматриваются сравнительные данные двух экономик, обозначенных как Экономика 1 и Экономика 2, в каждой из которых ставка подоходного налога составляет 25 %. В Экономике 1 инфляция отсутствует, а реальная и номинальная процентная ставка равна 4 %. В этих условиях в Экономике 1 25-процентный подоходный налог снизит реальную процентную ставку с 4 % до 3 %. [c.621]

Смотреть страницы где упоминается термин Потеря процентного дохода

: [c.8] [c.41] [c.642] [c.194] [c.9] [c.163] [c.629] [c.450] [c.582] [c.232] [c.201]Смотреть главы в:

Финансовый менеджмент для неспециалистов Издание 3 -> Потеря процентного дохода