Проблемы взаимоотношения федерации и земель в бюджетной сфере разрешаются на основании законов от 19 августа 1969 г. О принципах бюджетного права федерации и земель , от 28 августа 1969 г. О финансовой взаимопомощи федерации и земель , от 30 августа 1971 г. О приведении различных норм в области финансовых взаимоотношений между федерацией и землями в соответствие с новым регулированием финансового состоянии . В связи с объединением Германии были приняты законы от 24 июля 1991 г. О мероприятиях по утверждению публичных бюджетов и о структурных изменениях в соответствии со ст. 3 Договора об объединении Германии , от 22 апреля 1993 г. Об урегулировании финансовых связей, существовавших в ГДР между бюджетными и народными предприятиями, кооперативами и ремесленниками , от 23 июля 1993 г. О мероприятиях по преодолению финансовых обременении по наследству в связи с воссоединением Германии, по долгосрочному обеспечению строительства в новых землях, по введению нового порядка распределения федерального дохода . [c.410]

В США в общих доходах федерального уровня индивидуальные подоходные налоги составляют 43—46%, налоги на доходы корпораций — 9—12%, акцизы — 4—5%, таможенные пошлины — ок. 1,5% всех поступлений. Налоги для целей социального страхования составляют 35 37% федеральных поступлений государственные займы до недавнего времени составляли до 20% ежегодных федеральных доходов, однако в 1998 г. американское государство уже не прибегало к заимствованию финансовых ресурсов в связи с ликвидацией бюджетного дефицита. В США в среднем 29% дохода составляют налоги на продажи, 17% — индивидуальные подоходные налоги, 5% — налоги с корпораций за счёт субсидий от федерального правительства штаты получают ок. 23% своих доходов. Примерно 1,5% финансовых ресурсов штатов поступает из бюджетов местных органов власти. Что касается местных бюджетов, то до 30% своих финансовых ресурсов они получают от налогов на собственность, 6% — от налогов на продажи, немногим более 2% дают налоги с доходов физических лиц и корпораций. В среднем по стране ок. /з своих финансовых ресурсов местные власти получают от правительств штатов и ок. 6% — от федерального правительства. [c.287]

В федеральных доходах преобладают прямые налоги. Доходы штатов и местных органов власти формируются главным образом за счет косвенных налогов и поимущественного налогообложения. [c.266]

Бюджеты штатов и муниципалитетов целиком зависят от федеральных властей, поскольку их доходная база образуется в основном за счет отчислений от федеральных доходов. Штатам предоставлено право устанавливать налоги на табак, а также с разрешения конгресса — пошлины на нек-рые виды импортируемых и экспортируемых товаров. Средства муниципальных бюджетов почти целиком идут на покрытие административных расходов. [c.34]

Нормативные сроки службы были приблизительно на 30—40% меньше, чем предусмотренные Бюллетенем F. Ожидалось, что это приведет к сокращению федеральных доходов на 1,5 млрд. долл., или примерно на 5,5% годовой суммы налоговых обязательств предпринимателей того периода. При обсуждении проблемы снижения государственных доходов президент Д. Кеннеди констатировал [c.191]

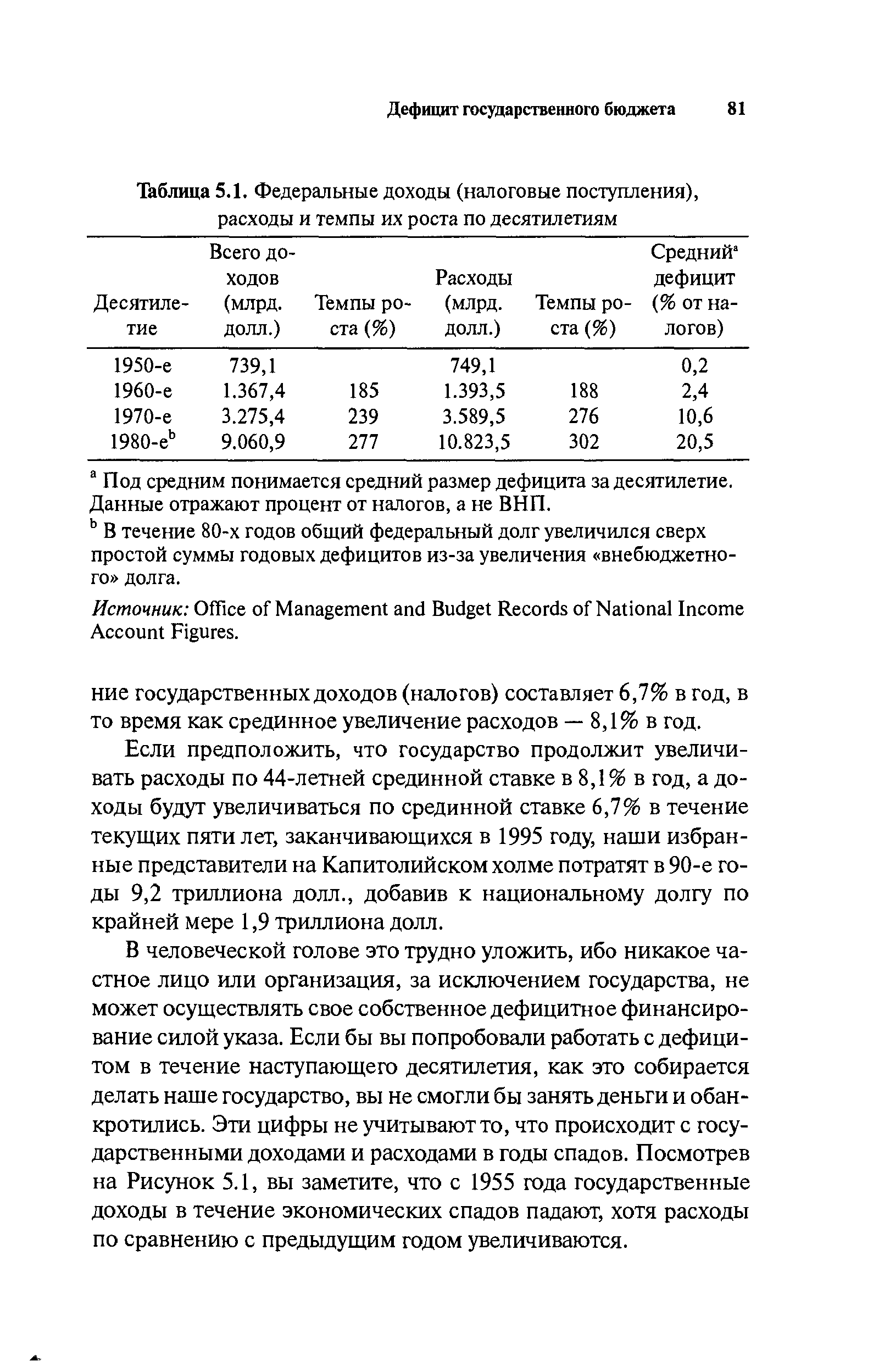

| Таблица 5.1. Федеральные доходы (налоговые поступления), расходы и темпы их роста по десятилетиям |  |

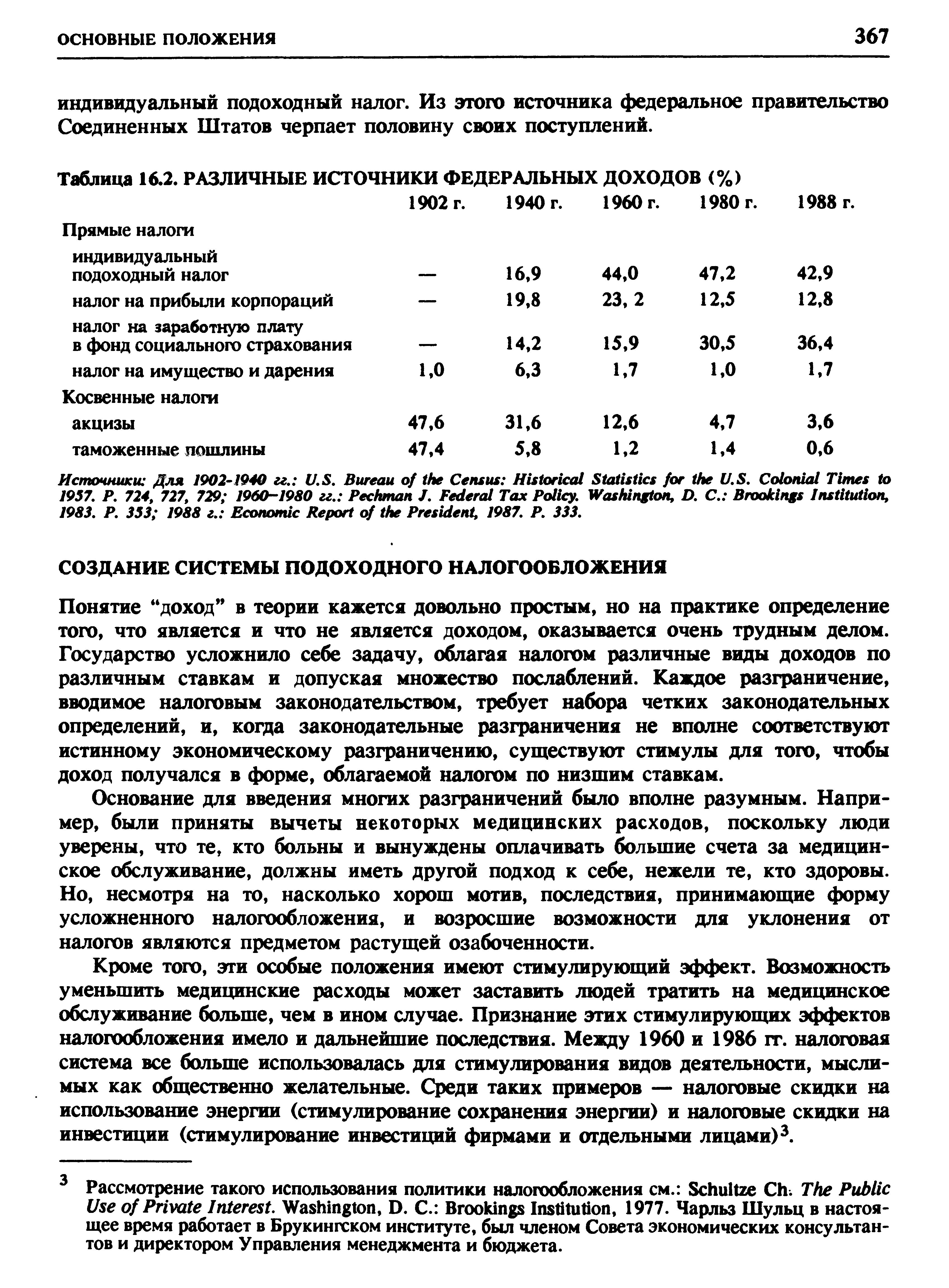

С 1789 по 1909 г. федеральное правительство получало почти все свои доходы от акцизов и таможенных пошлин. Сегодня они имеют относительно малое значение. С другой стороны, налог на заработную плату, который был введен по закону о социальном обеспечении 1935 г., увеличился с 18% федеральных доходов в 1960 г. до 36% в 1987 г. [c.54]

Индивидуальный подоходный налог превратился в основной источник федеральных доходов, а роль налога на доходы корпораций как источника государственных поступлений уменьшилась. [c.64]

| Таблица 16.2. РАЗЛИЧНЫЕ ИСТОЧНИКИ ФЕДЕРАЛЬНЫХ ДОХОДОВ (%) |  |

Налог на прибыли корпораций взимается с балансовых доходов корпораций (определение которых приведено в гл. 7). Налоги на прибыли корпораций в 1949 г. давали почти 25% поступлений Федерального правительства, но к 1985 г. эта доля упала до менее чем 10%. Закон о налоговой реформе 1986 г. увеличил налоги на доходы корпораций, в результате чего они составили 13% общей суммы федеральных доходов. Налог на доходы корпораций весьма противоречив. Экономисты подчеркивают, что прибыли корпораций облагаются налогом дважды. Первый раз — когда корпорация получает прибыли. Затем при выплате корпорацией полученной прибыли владельцам акций в виде дивидендов последние вновь облагаются налогом. Несмотря на эту критику, Закон о налогах 1986 г. увеличил налоги на корпорации. [c.379]

Возникает и второй вопрос. Если судить по опыту прошлых лет, то профицит бюджета достигнет к концу года порядка 300 млрд. рублей. Такой просчет, предсказанный заранее, является следствием допущенных при составлении бюджета ошибок. Сегодня это достаточно ясно. Но как быть с профицитом По логике, он должен включаться в доходы бюджета 2002 г. и подлежать распределению по его расходным статьям. К сожалению, этот вопрос не получил какого-либо отражения в работе Правительства и законодательных органов власти. Судьба колоссальных средств, составляющих более 30% всех федеральных доходов, оказывается вне контроля законодательных органов России. [c.16]

Перечисление федеральных доходов на территории на финансирование расходов и трансферта субъекту Федерации Управление в неш н и ми дол го-выми обязательствами, помощью, оказываемой другими странами, и составление отчета ОБ их использовании [c.216]

Бюджет государственный — ежегодно разрабатываемая и регулируемая органами государственной власти смета (роспись) доходов и расходов государства, утверждаемая в законодательном порядке. Государственный бюджет является важнейшим источником информации об экономическом положении в стране и роли государства в управлении социальным и экономическим развитием. Структура доходов и расходов бюджета зависит от социально-экономического и политического строя. Через государственный бюджет проходят средства, которые идут на содержание аппарата управления, на военные расходы, займы зарубежным странам, субсидии отечественным предпринимателям, расходы на выполнение государственных социальных, экологических и научно-технических программ, программ развития здравоохранения, образования, культуры и т.д. Доходная часть государственного бюджета страны складывается главным образом из налогов, пошлин и займов. Государственный бюджет складывается из бюджета центрального (федерального) правительства и бюджетов республик (местных властей). Если расходная часть превышает доходную, то имеет место бюджетный дефицит. Основные пути сокращения бюджетного дефицита сокращение расходной части, расширение налоговой базы и ужесточение налоговой дисциплины (политики). [c.30]

Федеральный закон от 31 июля 1998 г. "О едином налоге на вмененный доход для определенных видов деятельности". [c.252]

Использование экономической теории при прогнозировании важно как для менеджеров фирм, так и для государственных деятелей. Предположим, рассматривается новый федеральный налог на бензин. С введением нового налога изменится цена на бензин, что должно изменить спрос на малолитражные автомобили, а также их использование в повседневной жизни и т. д. Для разумного планирования своей деятельности нефтяным и автомобилестроительным компаниям, производителям запасных частей к автомобилям и фирмам, занимающимся туризмом, потребуется определить, какими будут различные последствия изменения налоговой политики государства. Правительственным ведомствам и политическим деятелям также потребуются количественные оценки последствий введения нового федерального налога. Они должны будут определить дополнительные расходы потребителей (сгруппированных по категориям доходов), связь нового налога с получаемой дополнительной прибылью в нефтяной, автомобильной промышленности и сфере туризма, а также размер ежегодных поступлений в государственный бюджет. [c.16]

Наконец, Форду было необходимо учесть в своей деятельности требования правительственных и законодательных органов. Например, модель нового автомобиля должна отвечать федеральным предельно допустимым концентрациям (стандартам) по выбросу выхлопных газов, а процесс сборки на поточной линии должен соответствовать правилам техники безопасности и охраны труда. Каково наиболее вероятное изменение этих правил и стандартов во времени Как они повлияли бы на расходы и доходы компании [c.19]

В начале 60-х годов отчеты об уровне жизни бедных озаботили общественность. В 1964 г. Конгресс принял закон о продуктах питания по талонам, согласно которому федеральное правительство должно было финансировать специальную программу. Программой предусматривалось, что семьи с очень низким доходом будут получать талоны на продукты питания. Но при разработке и оценке данной [c.65]

Многоквартирный дом — один из примеров такого актива. Человек не может знать, насколько поднимется или снизится стоимость земли, будет ли дом полностью сдан в аренду и даже будут ли квартиросъемщики вносить арендную плату вовремя. Другой пример — промышленные облигации корпорация, выпустившая облигации, может стать банкротом и будет не в состоянии выплатить их владельцам процентный доход и номинальную стоимость. Даже долгосрочные государственные облигации США (т. е. облигации, подлежащие погашению через 10 или 20 лет) носят элемент риска. Хотя и маловероятно, что федеральное правительство станет банкротом, темпы инфляции могут неожиданно возрасти и обесценить выплаты по процентам и погашению номинала в реальном выражении и тем самым снизить стоимость облигаций. [c.148]

БЮДЖЕТНАЯ ЭФФЕКТИВНОСТЬ - финансовые последствия осуществления инновационного проекта (в т.ч. кадрового нововведения) для федерального, регионального или местного бюджета. Основным показателем Б.э., используемым для обоснования предусмотренных в инновационном проекте мер федеральной, региональной финансовой поддержки, является бюджетный эффект. Бюджетный эффект для определенного периода времени (шага) осуществления инновационного проекта определяется как превышение доходов соответствующего бюджета над расходами в связи с осуществлением данного проекта. Интегральный бюджетный эффект рассчитывается по формуле как сумма дисконтированных годовых [c.26]

ГЕНЕРАЛЬНОЕ (тарифное) СОГЛАШЕНИЕ -правовой акт коллективно-договорного регулирования трудовых отношений в РФ, определяющий согласованные позиции сторон по основным принципам проведения соц.-экон. политики на предстоящий период и их совместные действия по его реализации. Г.с. заключается на федеральном уровне и на уровне субъектов РФ регулируется Законом РФ "О коллективных договорах и соглашениях" от 11 марта 1992 г. Г.с. являются трехсторонними соглашениями и заключаются на федеральном уровне между Правительством РФ, общероссийскими объединениями работодателей и общероссийскими объединениями профсоюзов. Г.с. устанавливает общие принципы согласованного проведения соц.-экон. политики на предстоящий период времени и охватывают совокупные интересы работников и работодателей. В Г.с. устанавливаются положения о регулировании трудовых отношений в области развития рынка труда и занятости населения оплаты труда наемных работников доходов и уровня жизни населения соц. защиты наиболее уязвимых групп населения соц. обеспечения соц. страхования реализации федеральных соц.-экон. программ. [c.48]

ПРЕДПРИНИМАТЕЛЬ — дееспособный гражданин (физ. лицо), занимающийся предпринимательской деятельностью без образования юридического лица — индивидуальный П. Чтобы стать индивидуальным П., необходимо в соответствующий регистрационный орган подать (по установленной форме) заявление, оплатить регистрационный сбор и предъявить лично паспорт. В заявлении указываются все паспортные данные, виды деятельности, которыми будет заниматься после гос. регистрации индивидуальный П. Получив на руки свидетельство о гос. регистрации, индивидуальный П. должен стать по месту жительства на учет в гос. налоговой инспекции, где ему присваивается соответствующий идентификационный налоговый помер и регистрируется книга учета доходов и расходов, которую П. постоянно должен вести. П. должен также стать на учет в уполномоченном органе Пенсионного фонда, а если он привлекает наемных работников, стать на учет в уполномоченных органах соответствующих гос. внебюджетных соц. фондов. Для занятия определенными видами деятельности гражданин как П. должен получить специальное разрешение (лицензию), а в некоторых случаях — и профессиональный аттестат. В соответствии с федеральным законодательством определенные категории граждан не имеют права заниматься предпринимательской деятельностью. Согласно ст. 9 Федерального закона [c.269]

РФ "О конкуренции и ограничении монополистической деятельности на товарных рынках" (в редакции Федерального закона от 25 мая 19995 г. № 83-ФЗ) должностным лицам органов гос. власти и гос. управления запрещается заниматься самостоятельной предпринимательской деятельностью иметь в собственности предприятия самостоятельно или через представителя голосовать посредством принадлежащих им акций, вкладов, паев, долей при принятии решений общим собранием хозяйствующего субъекта. П. — это собственник своего дела (предприятия, фирмы, компании), который его финансирует, несет все формы ответственности (материальную, финансово-экон., соц., уголовную), рискует, в результате получает доход (прибыль) и личное удовлетворение достигнутым. Цивилизованный П. — это человек огромной воли, умеющий привлекать ресурсы для организацией дела из разнообразных источников, постоянно комбинирующий факторы производства, удовлетворяющий потребности рынка и конкретных покупателей, действующий в рамках закона. Цивилизован-. ному П. свойственны следующие качества (личностные характеристики) компетентность, честность, коммуникабельность, энергичность, целеустремленность, позитивное отношение к людям, высокая ответственность, предусмотрительность, определенный уровень рискового поведения и др. Так, Администрация малого бизнеса США (малого предпринимательства) считает, что П. должны быть присущи следующие пять важнейших характерных черт, гарантирующих ему успех в рисковом предприятии энергия, умение заставить работать умение думать умение строить взаимоотношения с людьми коммуникабельность знание техники и технологии. П. присущ новаторский дух поведения, постоянное стремление к знаниям, которые являются базой предпринимательства. Согласно ст. 34 Конституции РФ каждый имеет право на свободное использование своих способностей и имущества для предпринимательской и иной не запрещенной законом экон. деятельности. Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента гос. регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ). [c.270]

Топливно-энергетические ресурсы - главное богатство и основа всей национальной экономики нашей страны. Россия обладает значительной частью мировых запасов нефти и природного газа. По размерам прогнозных ресурсов угля (30 % мировых) Россия входит в первую тройку стран. Доля ТЭК в общем объеме производимой промышленной продукции страны составляет более 25 %, в доходах федерального бюджета - 38 %, в общем объеме экспорта - около 50 %. Правда, большая часть этих доходов приходится не на уголь, а на нефть и природный газ. Однако не будь угля, мы не могли бы направлять столь большую долю добываемой нефти и газа на экспорт. [c.80]

В результате рассмотрения схем взаимодействия центра и регионов в части выделения регионам финансовой помощи из федерального фонда финансовой поддержки регионов установлено несовершенство действующей системы выделения трансфертов. В качестве ее основного недостатка может быть названа ориентация действующей системы финансовой поддержки регионов на выравнивание номинальных размеров душевых бюджетных доходов субъектов Федерации. Это приводит к снижению эффективности помощи нуждающимся в ней регионам, понижает заинтересованность региональных органов управления в повышении эффективности производства, в увеличении налоговых и иных платежей и максимальному поступлению их в соответствующие бюджеты. [c.173]

Согласно Указа Президента Российской Федерации " Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины " минимальные значения долей поступления доходов от налогов в бюджеты разных уровней по экологическим налогам составляют в Федеральный бюджет - 30 % в бюджет субъектов Российской Федерации-30%,в местные бюджеты - 10 %. Остальные 30 % должны остаться в распоряжении предприятий для проведения экологических мероприятий. Если законодательно закрепить обязательность использования этих средств для реконструкции и строительства установок, позволяющих радикально улучшить качество нефтепродуктов, то этот источник инвестиций может радикально изменить сложившуюся в нефтепереработке ситуацию. [c.178]

Нельзя, разумеется, недооценивать и возможности привлечения и инвестирования средств, находящихся на руках у населения (зажиточной его части). Они, по некоторым оценкам, составляли 20 млрд.долл.70 То есть средства для инвестиций все же есть. Происходит их концентрация у крупных финансовых структур и зажиточной части населения. Они, однако, не направят их в производство, если государство не создаст для этого определенных условий. А главное, ресурсы рождаются экономическим оборотом. Оживите его, и капиталы появятся растущее производство само себя обеспечивает. Денег для инвестиционного толчка стагнирующих и коллапсирующих производств можно насобирать, однако масштабы накопления в экономике свободных капиталов далеко не те, которые позволяли бы дальнейшее массированное наращивание государственного долга, пусть даже через государственные ценные бумаги. Для того чтобы размеры долга приблизились к опасной черте (за которой придется либо половину федеральных доходов тратить на обслуживание и погашение государственного долга, либо прибегнуть к государственному банкротству), хватит и двух лет краткосрочных и среднесрочных заимствований на внутреннем денежном рынке. Расходы на обслуживание и погашение государственного долга составляли в 1993 г. 3% федеральных затрат, в 1994 г. — 11%, в 1995 г. — 31%, и в 1996 г. прогнозировались на уровне более 46%.72 [c.30]

САЙМОНС (Simons) Генри Калверт (1899—1946), американский экономист, специалист по финанс. проблемам. В течение длит, времени преподавал в Чикагском ун-те, с 1939 проф. Сотрудничал в антитрестовском отделе Мин-ва юстиции и Мин-ве финансов. Один из создателей т. н. Чикагской школы в бурж. политич. экономии, сторонники к-рой выступают за сохранение чистой конкуренции и считают нежелательным гос. вмешательство в экономич. жизнь. Будучи прнпержен-цем количественной теории денег, С. в сер. 30-х гг. предложил осуществить банковскую реформу. Выдвинутый им чикагский проект предусматривал полное обеспечение банковских ссуд наличным запасом денег. Это должно было ограничить количество денег в обращении с тем, чтобы остановить их обесценение и предотвратить банкротство банков. С. подверг критике существующую систему налогового обложения, представив проект реформы, согласно к-рой осн. источником федеральных доходов должен был стать личный подоходный налог (в размере 20% от всех видов доходов — зарплаты, дивидендов, процентов и т. д.). Налог на прибыли корпораций предлагалось ликвидировать, а косв. налоги значительно сократить. По мнению С., это устранило бы нежелательное ограничение деятель- [c.532]

Оценку воздействия снижения налогов на движение валового национального продукта осуществил сотрудник Совета экономических консультантов США профессор Артур Оукен. Эта оценка была изложена им в докладе, представленном Американской статистической ассоциации в сентябре 1965 г. Расчеты Оукена показали, что без снижения налогов во втором квартале 1965 г. валовой национальный продукт был бы на 24,5 млрд ниже его действительного уровня. В докладе отмечалось, что при снижении личного подоходного налога ( 10 млрд) и налогов на прибыль корпораций ( 3 млрд) прирост валового национального продукта в конечном итоге составит Ш 3д в том числе увеличение инвестиций в основной капитал ftift и увеличение потребления — 28,4 млрд. Из этого конечного прироста валового национального продукта на 36,2 млрд. 25,9 млрд являются результатом сокращения личного подоходного налога, а 10,3 млрд — сокращения налога на корпорации. Мультипликатор для личных налогов составляет 2,59. Мультипликатор для налогов на корпорации оценивается в 3,4. Федеральное правительство, — писал Оукен в указанном докладе, — благодаря этому увеличению валового национального продукта получило во втором квартале 1965 г. дополнительно 7 млрд налоговых поступлений (на базе бюджета национальных счетов). В соответствии с этим критерием бюджета снижение налогов к этому времени наполовину покрыло себя и доля покрытия повышается. В дополнение к этому правительство штатов и местные органы власти во втором квартале имели дополнительные поступления в размере около 1,5 млрд. В конечном итоге чистое увеличение федеральных доходов составит 10 млрд, что в сумме почти равняется снижению налогов на 13 млрд. [c.40]

Ясно, что для районов с низким уровнем доходов должны быть созданы более совершенные системы маркетинга, а жители таких районов нуждаются в защите как потребители. Федеральная торговая комиссия принимает меры против торговцев, которые рекламируют не соответствующие действительности ценности, продают старые товары под видом новых или запрашивают слишком много за предоставление кредита. Комиссия стремится добиться такого положения, чтобы торговцам стало труднее выигрывать судебные иски или добиваться наложения ареста на деньги или имущество должника, находящиеся у третьего лица, когда речь идет о людях с низким уровнем доходов, которых втравили в совершение какой-либо покупки. Еще один возможный выход из положения-поощрение крупных розничных торговцев открывать магазины в районах с низким уровнем доходов11. [c.666]

Существует несколько способов получения организацией релевантной информации, позволяющей объективно рассчитать риск. Доклады федерального правительства по вопросам труда, экономики, результаты переписей (цензы) содержат огромный массив данных по структуре народонаселения, росту цен, распределению доходов, инфляции, заработной плате и т.п. Крупные торговые организации предоставляют информацию, имеющую особый интерес для конкретных отраслей, например, о том, сколько женщин в возрасте от 19 до 25 лет читают ежемесячно журнал Космополи-тен в противовес Тайм . [c.210]

Указание ЦБ РФ О порядке оплаты долей (акций) кредитных организаций облигациями федерального займа с постоянным купонным доходом, 8 июня 1999 г., № 571-У. [c.265]

К середине 1907 г. у правительства на руках уже имелось семь судебных постановлений против этой компании, важнейшим из которых было постановление федерального окружного суда восточного Миссури, требовавшее роспуска группы компаний Стандард ойл . Разбирательство этого дела приносило юристам доходы, заполнявшие их карманы на протяжении трех лет, пока в ноябре 1909 г. суд не принял решения о том, что Стап- [c.79]

НАЛОГ — обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый юридическими или физ. лицами (налогоплательщиками) в порядке и на условиях, определяемых законодательстбом. По законодательству различают три уровня Н. федеральные, субъектов РФ и местные. Напр., к федеральным Н. относятся Н. на добавленную стоимость, акцизы на отдельные виды товаров, Н. на доходы банков, Н. на доходы от трудовой деятельности, Н, на операции с ценными бумагами, таможенная пошлина и др. [c.191]

Российской Федерации", которым определяется комплекс мер, предусматривающих инвестиции в быстроокупаемые коммерческие проекты, намечаемые к размещению на конкурсной основе, квоту в размере 500 млдр. руб., в т.ч. 200 млрд. руб. (в неденоминированных руб.) для Центрально-Черноземного региона РФ, па представление кредитов субъектам малого предпринимательства по представлению Федерального фонда поддержки малого предпринимательства. В Указе предусматривается предоставление гос. гарантий на сумму не менее 200 млн. долл. США ежегодно иностранным кредитным организациям, выделяющим кредиты па поддержку малого предпринимательства, сохранение перечисления 5% средств от приватизации объектов федеральной собственности непосредственно в Федеральный фонд поддержки малого предпринимательства, выделение гос. льготных кредитов, направление не менее 40% средств Фонда занятости РФ на создание новых рабочих мест в этой сфере. Сохраняются налоговые льготы субъектам малого предпринимательства, банкам, лизинговым и страховым компаниям, обеспечивающим их кредитно-инвестиционное обслуживание. Освобождается от налогообложения доходов от деятельности Федеральный фонд поддержки малого предпринимательства, соответствующие гос. и муниципальные фонды. Поддержка безработных, стремящихся заняться бизнесом включает субсидии и оплату части затрат на открытие своего дела (на кредитование этой функции банков), оказание консультативных услуг, обучение малому бизнесу на основе "инкубаторов" малого бизнеса. Постановлением правительства от 12 мая 1993 г. предусмотрены такие меры поддержки малого предпринимательства, как освобождение от налогообложения прибыли, накопленной за определенный период развития собственного производства, продление налоговых каникул на третий и четвертый год работы малого предприятия. В январе 1996 г. вступил в силу Закон РФ "Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства", согласно которому может выплачиваться единый налог по упрощенной системе субъектами малого бизнеса с численностью не более 15 человек и совокупным доходом не более 100 тыс. ММОТ. В России сложился достаточно значительный по своим масштабам и качеству слой пред- [c.255]

ПРОТЕКЦИОНИЗМ (лат. prote to — прикрытие) — экон. политика государства, проводимая для защиты национального рынка от экон. экспансии иностранных экспортеров путем введения высоких таможенных пошлин, ограничения или запрещения импорта (ввоза) определенных видов иностранных товаров. Экон. политика государства, направленная на поощрение развития национальной экономики, увеличения производства высококачественных товаров на национальных предприятиях, чтобы ограничить ввоз однотипных иностранных товаров. Экон. инструментами П. являются таможенный тариф и система акцизов. В соответствии с Федеральным законом РФ "О таможенном тарифе" основными задачами таможенного тарифа являются рационализация товарной структуры ввоза товаров в РФ поддержание рационального соотношения вывоза и ввоза товаров, валютных доходов и расходов на территории РФ создание условий для прогрессивных изменений в структуре производства и потребления товаров в РФ защита экономики РФ от неблагоприятного воздействия иностранной конкуренции обеспечение условий для эффективной интеграции РФ в мировую экономику. П. в широком смысле слова — поддержка влиятельными органами кого-либо в устройстве его дел, в осуществлении коммерческих сделок подбор должностных лиц не по деловым качествам, а по знакомству, по протекции. [c.285]

Федеральные (государственные) налоги - налог на добавленную стоимость (НДС).,отчислеиие на воспроизводство минеральных ресурсов, акцизы, всевозможные гербовые сборы госпошлина регистрация банков и предприятий транспортный налог налог с имущества, налог на прибыль, налог на операции с ценными бумагами, налог на доход с физических лиц, таможенный тариф платежи за пользование природными недрами, налог за обслуживание дорог и т.д. [c.124]

В результате проводимой государством налоговой политики происходит перемещение центра тяжести в структуре налогов на косвенное налогообложение. В системе косвенного налогообложения ведущая роль принадлежит налогу на добавленную стоимость (НДС). Так, в 2000г. в общей сумме доходов федерального бюджета удельный вес НДС составил 38,5%. В доходной части бюджета РБ преобладающее место также занимал НДС - 20,3% вслед за налогом на прибыль - 27,1%. Растет число предприятий - налогоплательщиков НДС. По одному из районов г.Уфы количество налогоплательщиков НДС, контролируемых отделом камеральных проверок ИМНС, увеличилось за три года (2000г. к 1998г.) в 1,3 раза. [c.15]

Вузы являются частью экономической системы государства, поэтому любые изменения в экономике проявляются в деятельности каждого отдельно взятого вуза. Последние десятилетия характеризуются принципиальными изменениями в процессе функционирования российских вузов. Изменения затронули как организационную, так и экономическую сферу деятельности высшей школы. Коренным образом изменилась система формирования бюджетов вузов. В настоящее время реально сушествует многоканальное финансирование, основными составляющими которого являются следующие финансовые потоки средства федерального и регионального бюджетов, а также доходы от выполнения научно-исследовательских работ, оказания платных образовательных услуг и иных видов деятельности, не запрещенных законодательством. Появляется необходимость формирования новой (отличной от [c.24]