Значит, при хеджировании с опционом пут по сравнению с ранее проведенной стратегией хеджирования с помощью опциона колл мы сэкономим 8.84 — 8.25 = 0.59 руб. На чем основывается эта экономия Тот, кто думает, что ее основой может быть какое-то имманентное различие [c.270]

Хеджирование с помощью опционов [c.484]

Преимущество хеджирования с помощью опциона проявляется в полной защите от неблагоприятного изменения курса валюты. Недостатком являются затраты на уплату опционной премии. [c.485]

Чуть меньше 10 месяцев назад Фред Вивер из Далласа, банкир, занимающийся ипотекой, купил 300 простых акций по 40 долл. за акцию. С тех пор курс акций поднялся до 75 долл. В конце года конъюнктура рынка начала ослабевать. Фред чувствует, что общая атмосфера рынка становится угрожающей для его позиции. Его жена Денис занимается на заочных курсах по проблемам фондового рынка и недавно риала о хеджировании с помощью опционов "пут" и "колл". Она предложила мужу использовать опцион "пут" для страхования позиций на рынке ценных бумаг. Фред, заинтересовавшись этой идеей, обсудил ее со своим брокером. Тот сообщил ему, что, действительно, необходимые для его акций опционы пут имеются на рынке, а именно трехмесячные опционы "пут" с курсом исполнения 75 долл. по 550 долл. (опционная премия) каждый (котирующиеся по 5V2). [c.584]

Хеджирование с помощью опциона "пут" (см. главу 11) также позволяет зафиксировать прибыль и отсрочить уплату налогов [c.170]

Л. Хеджирование с помощью опциона "пут" фиксирует прибыль, но не ограни- [c.175]

Хеджирование с помощью опциона "пут" может позволить Харрисонам зафиксировать текущую прибыль [(27 долл. - 14 долл.) х 600] за вычетом сто- [c.176]

Хеджирование с помощью опционов "пут" также фиксирует меньшую прибыль (до уплаты налогов), но позволяет инвестору получать дополнительный доход за счет дальнейшего роста курса обыкновенной акции. [c.177]

Так хеджирование с помощью опционов предусматривает право (но не обязанность) страхователя за определенную плату (опционную премию) купить заранее оговоренное количество валюты по фиксированному курсу в согласованный срок. Здесь стоимость опциона (опционная премия) представляет собой аналог страхового взноса. [c.318]

Пример 3. Хеджирование с помощью опционов. Валютный опцион - это право покупателя купить и обязательство для продавца продать определенное количество одной валюты в обмен на другую по фиксированному курсу в заранее согласованную дату или в течение согласован- [c.341]

Хеджирование с помощью опциона. Премия составит 0,3 10 000 = 3 000 руб. Через 3 месяца предприятию понадобится 16,5-10000 = 165000 руб. (цена исполнения валютного опциона х сумму сделки). По сравнению с отказом от хеджирования предприятие и с учетом премии также выигрывает 178 000-165 000-3000 = 10 000 руб. [c.121]

Хеджирования с помощью опциона. Определите стратегию предприятия в будущем периоде. [c.124]

Пример. Хеджирование с помощью опционов. Валютный опцион- это право покупателя купить и обязательство для продавца продать определенное количество одной валюты в обмен на другую по фиксированному курсу в заранее согласованную дату или в течение согласованного периода времени. Таким образом, опционный контракт является обязательным для продавца и не является обязательным для покупателя. [c.142]

Если же через три месяца на день исполнения опциона курс доллара СПОТ повышается до 4500 руб., то будущие расходы хозяйствующего субъекта на покупку валюты уже застрахованы. Он реализует опцион и затрачивает на покупку валюты 42 млн.руб. Если бы он покупал валюту на наличном рынке при курсе СПОТ 4500 руб./дол., то затратил бы на покупку 45 млн.руб. (1О тыс.дол. х 4500 руб.). Экономия денежных ресурсов, или потенциальная выгода, составляет 2,3 млн.руб. (42 + 0,7 - 45). Преимущество хеджирования с помощью опциона проявляется в полной защите от неблагоприятного изменения курса валюты. Недостатком являются затраты на уплату опционной премии. [c.143]

ХЕДЖИРОВАНИЕ С ПОМОЩЬЮ ОПЦИОНОВ [c.211]

В качестве альтернативы форварду, казначейство корпорации может рассмотреть хеджирование посредством опционов. Можно купить 3-месячный опцион 113 USD пут за 3,00 иены. Важно заметить, что покупается пут на валюту, страхуемую от падения, т.к. пут — это страхование от падения По какому курсу казначейство продаст спот при хеджировании с помощью опциона при предыдущих сценариях [c.262]

Для обеспечения возможности долгосрочного хеджирования с помощью опционов требуется уточнение порядка учета опционов для целей резервирования (банки) и собственного капитала (профучастники). Следует разработать подходы к определению налогооблагаемой базы по операциям репо и коротких позиций, а также формирование единой учетно-расчетной инфраструктуры этого рынка и повышение его капитализации. [c.373]

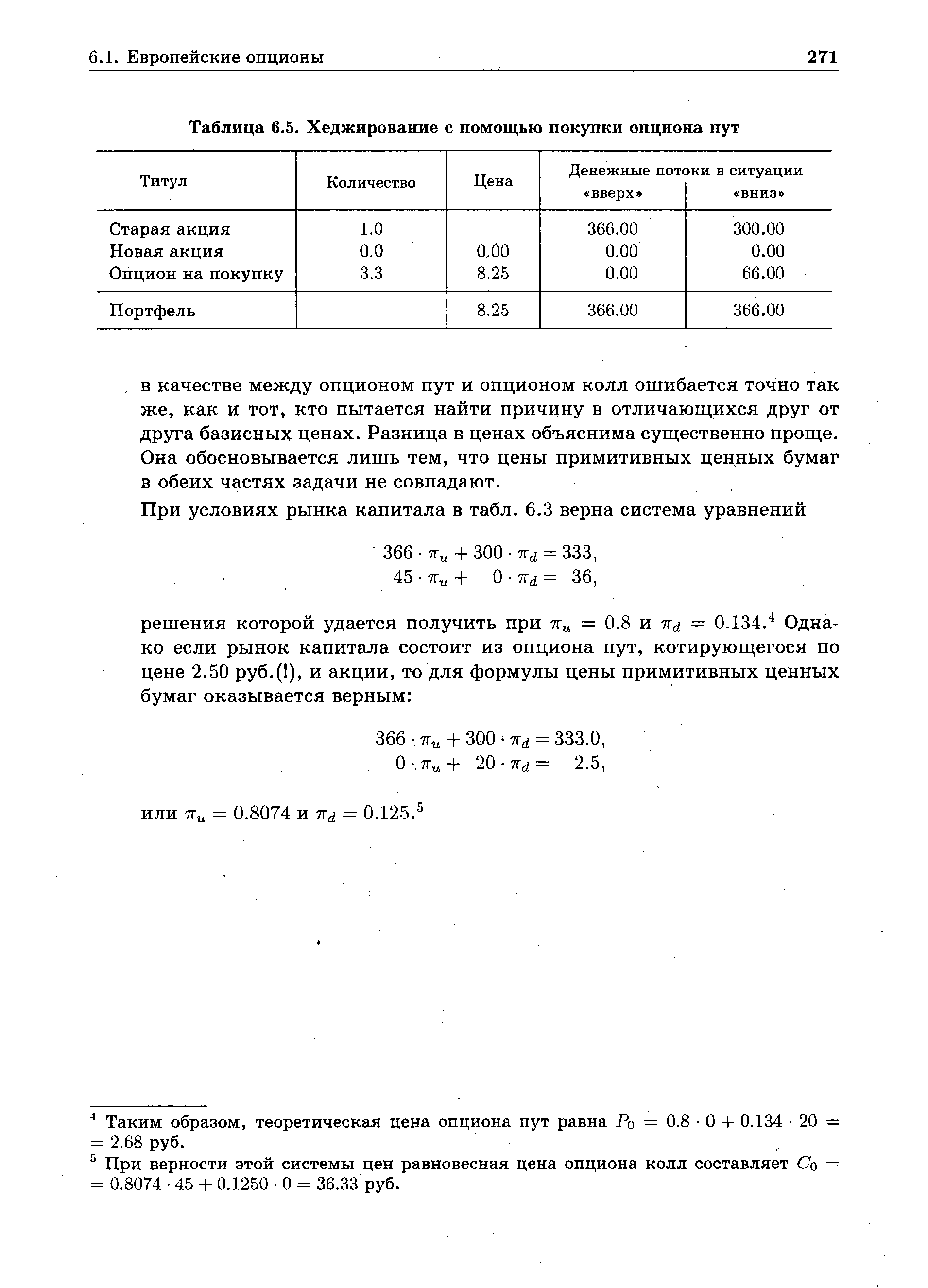

| Таблица 6.5. Хеджирование с помощью покупки опциона пут |  |

Опционное хеджирование в определенном смысле является конкурентом хеджирования с помощью фьючерсных контрактов [c.235]

Для страхования можно использовать фьючерсные и опционные контракты. Чтобы застраховаться от потерь в связи с падением курса ценной бумаги, следует продать на нее фьючерсный контракт или купить опцион пут. Поскольку фьючерсная цена зависит от цены спот, то при падении последней снизится и фьючерсная цена. В результате хеджер, продавший фьючерсный контракт, будет выигрывать на срочном рынке. Данный выигрыш полностью или частично компенсирует его потери от падения цены бумаги, которой он владеет, на спотовом рынке. Страховка с помощью опциона пут состоит в том, что хеджер покупает себе право продать бумагу в будущем по цене исполнения. Он воспользуется данным правом, если цена базисной бумаги на спотовом рынке к моменту завершения операции хеджирования окажется ниже цены исполнения. [c.488]

Для хеджирования своей позиции с помощью опционных контрактов, вкладчик должен определить требуемое число контрактов. Оно рассчитывается по следующей формуле [c.212]

При хеджировании своей позиции с помощью опционных контрактов инвестор должен следовать следующему правилу. Если он желает хеджировать актив от падения цены, ему следует купить опцион пут или продать опцион колл. Если позиция страхуется от повышения цены, то продается опцион пут или покупается опцион колл. [c.198]

Хеджирование с помощью нескольких опционов (опционных стратегий) [c.260]

ХЕДЖИРОВАНИЕ С ПОМОЩЬЮ ВНЕБИРЖЕВЫХ ОПЦИОНОВ 121 [c.121]

Эффект хеджирования рисков с помощью опциона put имеет свое строгое теоретическое обоснование, основанное на анализе корреляции этого опциона и подлежащего актива. Мы подробно осветим эту тему в параграфе 7.4 монографии. [c.113]

В десятой главе Основные методы и пути снижения экономических рисков исследуются на основе математического моделирования экономические инструменты снижения рисков диверсификация, страхование, хеджирование с помощью форвардных и фьючерсных контрактов, свопов и опционов и др., а также обобщаются методы совершенствования управления рисками, направленные на снижение их уровня и повышение доходности. Дается оценка эффективности методов управления рисками. [c.6]

Хеджирование риска. Дословно этот термин означает ограждение риска и представляет собой систему мер, с помощью которых негативные последствия риска могут быть уменьшены. Хеджирование особенно активно используется на финансовых рынках с этой целью разработаны различные финансовые инструменты опционы, фьючерсы, форварды и др. [c.86]

Использование короткой позиции дало желаемый результат ликвидации риска возле уровня 116, но свойства остальных рисков не подверглись влиянию. При 116 портфель является все еще длинным по вола-тильности и теряет 198 в день. Управляющий может довольствоваться такой ситуацией, а возможно, он захочет ликвидировать некоторый риск временного распада и риск по веге, а также и рыночный риск. Чтобы этого добиться, ему придется рассмотреть вопрос хеджирования не только с помощью акций, но и с использованием опционов. Здесь только один вариант — это короткая позиция на опцион колл, и для упрощения мы остановим свое внимание только на краткосрочных опционах колл с ценами страйк в диапазоне 105 — 125. Таблица 7.6 перечисляет свойства этих инструментов с учетом того, что размер позиции равен 100. [c.173]

Хеджирование с помощью опционов основывается на том факте, что покупатель опциона (все равно колла или пута) рискует только уплаченной премией. Его максимальный риск — величина премии. Хеджер может быть и продавцом опциона. В этом случае его максимальный доход от опциона — всегда опционная премия, которая и несет на себе всю тяжесть хеджирования для продавца опциона. В этом смысле покупатель опциона потенциально имеет большие количественные возможности для хеджирования, так как его прибыль от реализации опциона может быть неограничена, [c.234]

Возможно, казначейство не готово идти на риск длинной долларовой позиции. Однако совет директоров компании потребовал установления stop-loss по позиции. Иными словами, он хочет застраховать доходы от катастрофического сценария. Это можно сделать при помощи покупки опциона без денег , цена исполнения которого далека от нынешней. В этом случае покупается 3-месячный опцион ПО JPY кол/ USD пут за 1.0 JPY. По какому курсу казначейство продаст спот при хеджировании с помощью опциона при предыдущих сценариях [c.263]

Альтернативой является хеджирование с помощью фондовых фьючерсных опционов. Осуществленное накануне события, оно может устранить некоторые из проблем, описанных выше. Мы обсудим опционы в глаие 14. [c.123]

Еще одним феноменом в этой области является рост волатильности цен на рынке акций, отмечаемый и анализируемый в последние годы (в качестве убедительной иллюстрации можно, к примеру, обратиться к Табл. 5), а причиной этого явления чаще всего называется популярность стратегий хеджирования с помощью производных инструментов. И действительно, исследования показывают, что оптимальные стратегии хеджирования (с использованием усовершенствованной знаменитой модели Блэка-Шоулза) не только обеспечивают положительную обратную связь с ценами, но и увеличивают волатильность цен [381]. Как отмечал Миллер (Miller) [298], в финансовой прессе практически ежедневно звучит следующее, широко распространившееся мнение рост волатильности рынка акций в последнее десятилетие происходил в основном благодаря появлению на рынке дешевых спекулятивных инструментов, таких как фьючерсы на фондовые индексы и опционы. Однако, было бы наивно объяснять рост волатильности только этой [c.99]

Опционы на индексы привлекательны и как инструмент хеджирования. Например, одним из способов защиты портфеля обыкновенных акций от неблагоприятной рыночной конъюнктуры является покупка опциона "пут" на фондовые индексы. Если вам кажется, что активность фондового рынка спадает, а вы владеете портфелем, скажем, с десятком различных акций, то можете обезопасить капитал, продав все акции. Однако это может стать довольно дорогим удовольствием, особенно ели вы планируете вернуться на рынок акций после улучшения конъюнктуры. Одним из способов не только сохранения акций, но и получения прибыли является хеджирование портфеля активов с помощью опциона "пут" на индексы. В этом случае, если рыночная конъюнктура действительно падает, вы получите деньги от опцио- [c.572]

В дополнение к биржевым стандартизованным опциойам (по размеру, сроку истечения и предлагающимся ценам [исполнения) существуют внебиржевые опционы (опционы ОТС), выписываемые банками. Опционные контракты ОТС специально составлены с учетом особых потребностей клиента, что касае рся размера, даты истечения (исполнения) и цены исполнения коЕ тракта. Продажа опционов ОТС подвергает банки риску, который может быть компенсирован путем дельта-хеджирования (ч(то также известно, как коэффициентное хеджирование) с помощью биржевых опционов. I [c.174]

В настоящей главе рассматривается страхование позиций хеджера опционными контрактами. Вначале мы остановимся на общих приемах страхования с помощью опционов колл и пут, после этого проанализируем несколько конкретных техник хеджирования, а именно, страхование от небольших колебаний цены актива при известной тенденции движения рынка, хедж Зевса, создание синтетической фьючерсной позиции, хеджирование опционом на индекс и фьючерсный контракт. [c.198]

На практике портфельные менеджеры используют неагрессивные методы динамического хеджирования, что предполагает отсутствие торговли самими ценными бумагами портфеля. Стоимость портфеля зависит от текущей дельты и модели и регулируется с помощью фьючерсов, а иногда пут-опционов. Плюсом использования фьючерсов является низкая стоимость трансакций. Короткая продажа фьючерсов против портфеля эквивалентна продаже части портфеля. При падении портфеля продается больше фьючерсных контрактов, когда же стоимость портфеля растет, эти короткие позиции закрываются. Потери по портфелю, когда приходится закрывать короткие фьючерсные позиции при росте цен на акции, являются издержками по страхованию портфеля и эквивалентны стоимости гипотетических смоделированных опционов. Преимущество динамического хеджирования состоит в том, что оно позволяет с самого начала точно рассчитать издержки. Менеджерам, применяющим такую стратегию, это позволяет сохранить весь портфель ценных бумаг, в то время как размещение активов регулируется посредством фьючерсов и/или опционов. Предложенный неагрессивный метод, основанный на использовании фьючерсов и/или опционов, позволяет разделить размещение активов и активное управление портфелем. При страховании вы должны постоянно регулировать портфель с учетом текущей дельты, т. е. с определенной периодичностью, например, каждый день вы должны вводить в модель ценообразования опционов текущую стоимость портфеля, время до даты истечения, уровень процентной ставки и волатильность портфеля для определения дельты моделируемого пут-опциона. Если к дельте, которая может принимать значения 0 и -1 прибавить единицу, то вы получите соответствующую дельту колл-опциона, которая будет коэффициентом хеджирования, т.е. долей вашего счета, которую следует инвестировать в фонд. Допустим, коэффициент хеджирования в настоящий момент составляет 0,46. Размер фонда, которым вы управляете, эквивалентен 50 фьючерсным контрактам S P. Так как вы хотите инвестировать только 46% средств, вам надо изъять остальные 54%, т.е. 27 контрактов. Поэтому при текущей стоимости фонда, при данных уровнях процентной ставки и волатильности фонд должен иметь короткие позиции по 27 контрактам S P одновременно с длинной позицией по акциям. Так как необходимо постоянно перерассчитывать дельту и регулировать портфель, метод называется стратегией динамического хеджирования. Одна из проблем, связанная с использованием фьючерсов, состоит в том, что рынок фьючерсов в точности не следует за рынком спот. Кроме того, портфель, против которого вы продаете фьючерсы, может в точности не следовать за индексом рынка спот, лежащего в [c.234]

Смотреть страницы где упоминается термин Хеджирование с помощью опционов

: [c.170] [c.173] [c.119] [c.206] [c.119] [c.157]Смотреть главы в:

Принципы корпоративных финансов -> Хеджирование с помощью опционов