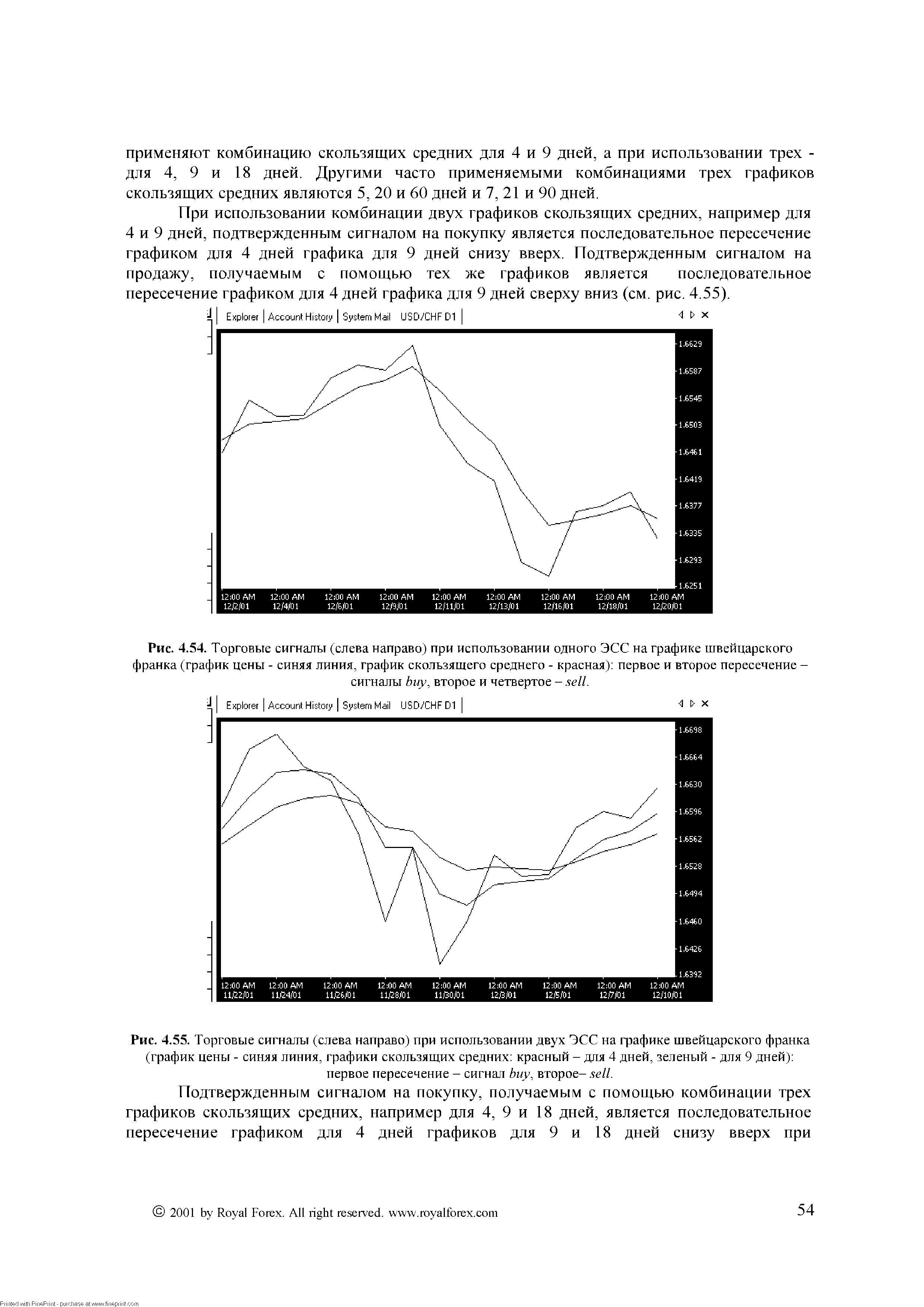

| Рис. 4.54. Торговые сигналы (слева направо) при использовании одного ЭСС на графике швейцарского франка (график цены - синяя линия, график скользящего среднего - красная) первое и второе пересечение - |  |

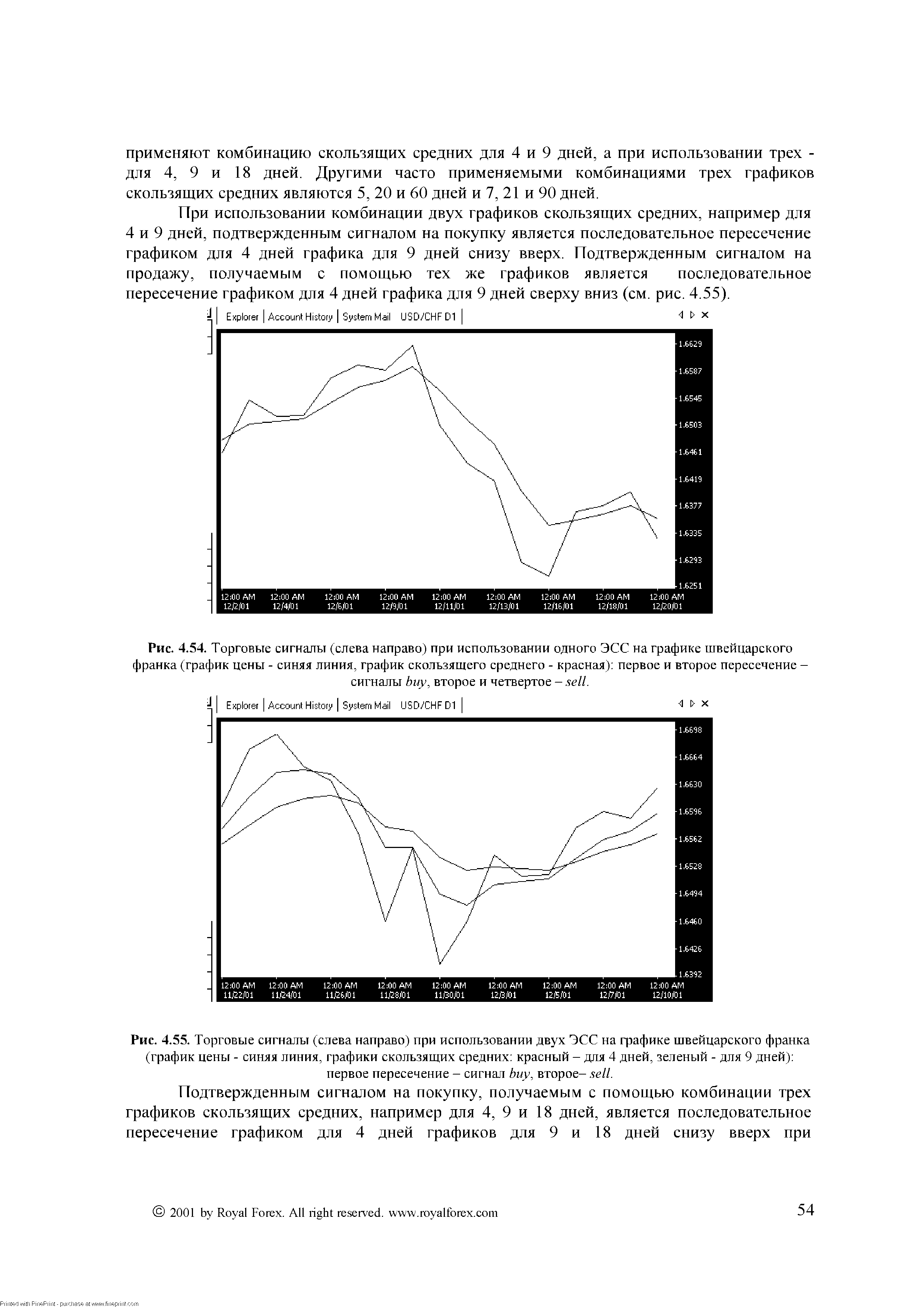

| Рис. 4.55. Торговые сигналы (слева направо) при использовании двух ЭСС на графике швейцарского франка (график цены - синяя линия, графики скользящих средних красный - для 4 дней, зеленый - для 9 дней) |  |

Торговые сигналы скользящих средних [c.89]

Большинство методов расчета скользящих средних не в состоянии сделать их в равной степени эффективными для торговли как на рынке с ярко выраженной тенденцией, так и в условиях торгового коридора. Когда цены находятся в торговом коридоре (колеблются в узком горизонтальном диапазоне), короткие скользящие средние обычно дают множество ложных сигналов. Если же рынок движется направленно (цены растут или падают в течение длительного времени) длинные скользящие средние с запозданием реагируют на развороты тенденции. Путем автоматической подстройки постоянной сглаживания переменное скользящее среднее корректирует СБО чувствительность, что повышает его эффективность для обоих этапов рынка. [c.202]

Скользящие средние являются полезным инструментом оценки того, насколько далеко рынок должен откатиться. Чем короче период используемой скользящей средней, тем больше существует потенциальных торговых входов, хотя и с более слабыми сигналами. В общем случае, рынки имеют тенденцию к более глубоким откатам в самом начале тренда. По мере развития тренда, коррекции становятся мельче, поскольку больше людей пытаются вскочить на поезд. [c.47]

Помните, цель технического анализа — находить и подтверждать торговые сигналы, используя более одного индикатора. Например, вы можете наблюдать конфигурацию "М", выделяющую важные области сопротивления. Кроме того, краткосрочная скользящая средняя может пересечь линию цен выше или на уровне первой или второй "вершины" этой "М". Соединив вершины "М" линией тренда, вы сможете проецировать линию сопротивления вперед. [c.43]

Как-то раз я получил последовательно более 30 выигрышных сделок, используя следующую стратегию краткосрочной торговли. Для ее воспроизведения вам надо рассчитать 3-барную скользящую среднюю максимумов и 3-барную скользящую среднюю минимумов. (Каждый бар на графике представляет собой период времени. Используйте 5-минутные графики для большого количества сигналов или 15-минутные графики, если вы стремитесь к чуть менее лихорадочной торговой карьере.) Это делается автоматически на всех котировочных машинах, хотя в былые дни я делал это вручную. Вы можете вернуться в прошлое [c.160]

Почему скользящие средние столь широко распространены, если чаще всего они применяются в условиях торгового коридора, что приводит к множеству ложных сигналов и, соответственно, к большим убыткам [c.93]

В результате всесторонних исследований мне удалось выявить весьма ограниченное количество рыночных ситуаций, в которых применение скользящих средних может дать неплохие результаты. В частности, по определению, скользящие средние позволяют идентифицировать перелом в развитии тенденции только после того, как этот перелом уже произошел. Как я уже отмечал выше, большую часть времени цены на рынке колеблются внутри определенного торгового коридора. Однако время от времени они из него все-таки вырываются. Изменения, внесенные мной в анализ скользящих средних, оказываются особенно полезными в таких случаях, поскольку позволяют существенно уменьшить риск заключения сделки по ложному сигналу. [c.93]

Рекомендуемые мной методики использования скользящих средних по-разному решают проблему ложных сигналов, возникающих при движении цен внутри торгового коридора. Один из подходов основан на проекции скользящих средних в будущее. Другой метод состоит в усреднении максимальных, минимальных цен и цен закрытия в течение определенного периода времени. Созданная таким образом "фиктивная средняя цена" сравнивается со скользящим средним. В соответствии с третьим подходом скользящие средние используются только в тех случаях, когда цены вырываются за пределы торгового коридора. Ниже каждый метод рассматривается более подробно. [c.93]

Чтобы избежать большого количества сигналов при движении цен внутри торгового коридора, я создал систему, основанную на скользящих средних, которая активируется только в том случае, когда регистрируется наибольший за тринадцать дней ценовой минимум или наименьший за тринадцать дней ценовой максимум. Объясню эту мысль подробнее. Если при росте цен отмечается минимальная цена, превосходящая 12 предыдущих минимальных цен, то вводится 3-дневное скользящее среднее для минимальных цен, за которым ведется наблюдение в течение четырех торговых дней, чтобы выбрать момент для продажи. И наоборот, если при падении цены отмечается максимальная цена, меньшая 12 предыдущих максимальных цен, то вводится 3-дневное скользящее среднее для максимальных цен, за которой ведется наблюдение в течение четырех торговых дней, чтобы выбрать момент для покупки. Только в течение четырех дней после регистрации наибольшего минимума или наименьшего максимума скользящее среднее является активным. Как видите, использование скользящих средних связано с выполнением некоторых условий. Можно использовать также и другие варианты предложенной методики. Однако основным требованием для любого варианта этой методики является требование нейтральности системы при движении цен внутри торгового коридора. Как только цены прорываются за пределы коридора, методика должна быть достаточно чувствительной, чтобы различить любое движение цен, предшествующее перелому тенденции. [c.94]

У средней скользящей есть плюсы и минусы Минус в том, что она заранее не говорит вам, что приближается изменение тренда. Плюс в том, что она поможет вам определить, движется ли существующий тренд, и подтвердить, когда произошло изменение тренда Было бы полезно считать среднюю скользящую кривой линией тренда. Средняя скользящая может служить для той же цели, что и линия тренда в том смысле, что она предоставляет поддержку во время продаж при верхнем тренде и сопротивление отскокам при нижнем тренде. Пробитие средней скользящей линии обычно имеет то же значение, что и пробитие линии тренда в том смысле, что оно подразумевает изменение тренда Главным преимуществом средней скользящей над линией тренда является способность первой комбинировать более чем одну среднюю скользящую линию для генерирования дополнительных торговых сигналов. [c.41]

Как и линии тренда, средняя скользящая помогает определить потенциальные уровни поддержки и сопротивления и предупредить нас, когда происходит изменение тренда. Важно приспособить длину средней к длине тренда, за которым она следует. Средние скользящие можно использовать либо отдельно, либо в комбинации для создания торговых сигналов. Торговые конверты и канал определяют рыночные крайние точки путем измерения, как далеко цена прошла от центральной линии средней скользящей. Средняя скользящая работает лучше всего на рынке с трендом и обычно запаздывает за действием цены. Дальше мы покажем некоторые индикаторы, которые могут предвосхищать повороты рынка и также работают хорошо при меньшей тенденции или при более нестабильном рыночном окружении. [c.48]

Данный аспект японских свечей может вызывать определенные неудобства, но то же самое характерно для многих технических систем (особенно тех, что используют скользящие средние от цен закрытия), сигналы которых строятся на ценах закрытия. Вот почему в последние минуты перед закрытием торговой сессии на бирже происходит всплеск активности — это срабатывают сигналы компьютерных торговых систем, основывающиеся на ценах закрытия. Некоторые аналитики считают сигнал к покупке истинным только в том случае, если цены закрываются выше уровня сопротивления, поэтому для подтверждения истинности сигнала они ждут цены закрытия. Таким образом, ожидание цены закрытия не является уделом лишь тех, кто использует японские свечи. [c.7]

Теперь торговая система имеет вид, позволяющий ее протестировать. Этап тестирования имеет две цели. Первая — определить, выполняет ли данная система то, что ей задано. Другими словами, генерирует ли она сигнал на покупку, когда короткая скользящая средняя пересекает длинную скользящую среднюю снизу вверх, и продажу, когда короткая средняя пересекает длинную сверху вниз Чтобы выяснить это, на небольшом промежутке ценовых данных осуществляется одиночная проверка торговой системы. Полученные торговые сигналы проверяются вручную на дневках. Если система функционирует правильно, первая стадия тестирования завершена. Если неправильно — система должна быть заново протестирована. [c.20]

Рассмотрим следующий пример. Торговая модель, использующая 2 скользящих средних, тестируется на выборке данных за 200 дней. Самая длинная скользящая средняя может иметь период 50 дней. Для ее вычисления используются данные за 50 дней, что приводит к потреблению 50 степеней свободы. При этом остается лишь 150 дней, которые могут генерировать сигналы. Если генерируется 5 сделок, мы имеем 2 скользящих средних, стоп-лосс, и т.д... (т.е., 5 правил продуцируют 5 сделок). Следовательно, этот тест должен быть либо отменен, либо модифицирован. Модифицировать его можно путем увеличения числа точек данных в выборке, сокращения периода длинной скользящей средней в данном тесте или исключением ограничивающих правил. [c.124]

Стандартно каждая точка скользящей средней отмечается там же, где последняя цена отрезка для ее вычисления (в нашем примере—в последний торговый день). Некоторые трейдеры сдвигают график вперед для того, чтобы ускорить получение сигналов. Другие сдвигают линию назад для устранения большого количества ложных сигналов. Все это — в такой же мере вопрос вкуса, как и применение разных типов скользящих (рис. 6.7). Поэтому стоит повториться самое обычное и простое — не всегда самое плохое. [c.103]

У скользящего среднего есть свой плюс и свой минус. Его минус состоит в том, что оно не способно предупредить о скором изменении тенденции. Его плюс заключается в том, что оно помогает определить, развивается ли существующая тенденция, и подтвердить разворот, если таковой произошел. Было бы целесообразно рассматривать его в качестве изогнутой линии тренда. Оно может иметь то же назначение, что и линия тренда — то есть служить поддержкой при падении цен на восходящей тенденции и сопротивлением при возрастании цен на нисходящей. Прорыв кривой скользящего среднего обычно говорит о том же, что и прорыв линии тренда — то есть об изменении тенденции. Главное преимущество скользящего среднего перед линией тренда заключается в том, что оно позволяет аналитику комбинировать несколько его кривых для получения дополнительных торговых сигналов. [c.94]

Этот осциллятор (его ввел в практику Джордж Лейн) имеет много общего с RSI. Период обоих индикаторов обычно составляет 9 или 14. Стохастический осциллятор также имеет диапазон от 0 до 100. Однако границы перекуп-ленности и перепроданности у него несколько шире, чем у RSI. Перекупленностью для него считается область выше 80, а перепродан-ностью — ниже 20. Дело в том, что стохастический осциллятор волатильнее RSI. Другое основное различие заключается в том, что у стохастического осциллятора не одна, а две кривые. Более медленная линия %D является скользящим средним более быстрой линии %К. Именно наличие этих двух кривых вместо одной отличает стохастический осциллятор от RSI и придает первому больший вес в глазах многих трейдеров. Причина в том, что точные торговые сигналы стохастический осциллятор подает при пересечении этик двух линий в областях значений выше 80 или ниже 20 (см. рис. 5.8). [c.129]

Это могут быть графики движения цен, различных макроэкономических индикаторов, технических индексов (скользящих средних, осцилляторов и т.д.), а также других применяемых трейдером средств оценки ситуации на рынке, на основании анализа которых могут генерироваться торговые сигналы. По таким сигналам обычно и принимаются соответствующие торговые решения. [c.16]

Давнишние механические системы биржевой игры обычно сводились к четырем правилам использования скользящего среднего 1) если МА возрастает и цены закрываются выше него, покупай 2) если цены закрываются ниже МА, продавай 3) если МА убывает и цены закрываются ниже него, играй на понижение 4) если цены закрываются выше МА, закрывай короткие позиции. Эти механические методы срабатывают, когда рынки движутся вверх или вниз. Когда рынок входит в торговый коридор, они приводят к ложным сигналам и потерям. [c.147]

Трейдер должен помнить, что ЕМА, как и любой другой инструмент анализа рынка, имеет и преимущества, и недостатки. Скользящие средние помогают распознать тенденции, но в торговых коридорах они дают ложные сигналы. Как же быть Эту дилемму мы обсудим в главе 9, обратившись к торговой системе Тройной выбор . [c.147]

Стратегия разрыва линии рынка похожа на стратегию скользящей средней с постоянным шагом. В данной стратегии инвестор выбирает самые высокие и низкие цены за прошедшие 200 торговых дней. Сигнал на покупку в данный день поступает только тогда, когда цена закрытия данного дня выше, чем самая высокая цена за этот день, при условии, что цена закрытия за предыдущий день была ниже самой высокой цены в тот день. Напротив, сигнал на продажу акций возникает, когда цена закрытия была выше самой низкой цены акций данного вида за этот день при условии, что цена закрытия на следующий день будет ниже самой низкой цены за тот день. При появлении сигнала на покупку инвестор покупает акции на следующий день и держит их в течение 10 дней. Аналогично, когда появляется сигнал на продажу, акцию продают и не покупают в течение 10 дней. В любом случае по прошествии 10 дней инвестор вновь начинает поиск сигналов на покупку или продажу. [c.228]

Обычный дневной объем торговли золотых опционов составляет от 5000 до 20000 контрактов, но иногда он выходит из этого интервала. Когда опционы торгуются активно, такой объем не кажется очень большим. В самом деле, крупный оптовый продавец или институциональный инвестор могут в отдельно взятый день обеспечить подавляющую часть всего объема. Несмотря на то, что вероятность доминирования их в общем объеме активности в течение 21 дня (продолжительности используемого нами периода скользящей средней) достаточно мала, она все-таки существует. Вот почему мы обычно предпочитаем использовать в качестве сигналов только экстремальные значения. Тем не менее из предыдущих графиков можно видеть, что даже промежуточные значения (точки С и D ) могут представлять хорошие торговые возможности. Но я еще раз предупреждаю вас быть осторожными в отношении промежуточных значений. [c.196]

Теперь, вычислив все значения данной таблицы, выясним, как ими пользоваться. Предположим, мы хотим знать, будет ли текущее значение 10-дневной скользящей средней локальным максимумом. Из списка видно, что только 3 из 25 исходов дают результат, равный или превышающий текущее значение 40. Или наоборот, 22 из 25 возможных исходов дают по итогу меньшие величины скользящей средней спустя два дня. Следовательно, шансы, что текущее значение скользящей средней будет через два дня локальным максимумом, составляют 88% (22 разделить на 25). Если мы использовали локальные экстремумы в качестве торговых сигналов, нам бы следовало начинать действовать и покупать рынок, основываясь на знании высокой вероятности, что текущее значение скользящей средней станет локальным максимумом (локальный максимум пут-колл пропорции идентифицирует точку покупки). [c.219]

Еще одним важным достоинством скользящих средних является их способность делать сигналы о развороте тренда, подтверждать рост, спад или боковое движение рынка Когда рынок находится в тренде, торговые системы, построенные на скользящих средних, дают хороший результат. [c.10]

Торговые сигналы скользящих средних. Торговыми сигналами, возникающими при использовании одного скользящего среднего, являются сигнал на покупку (buy) при пересечении графика цены графиком скользящего среднего снизу вверх и сигнал на продажу (sell) при пересечении графика цены графиком скользящего среднего сверху вниз (см. рис. 4.54). [c.53]

Как видно из примера, показанного на рисунке 5.35., график скользящего среднего - более сглаженный, чем график цены валюты. Графики скользящих средних строят обычно на основе цен закрытия. В принципе, скользящие средние могут вычисляться для средней за день цены или для средних значений high, low и цен закрытия. Необходимо, однако, отметить, что скользящее среднее является скорее ведомым , нежели ведущим . Его сигналы возникают после того, как соответствующая торговая ситуация отразилась на графике цены, не ранее того. [c.88]

Движется ли рынок в настоящий момент направленно или находится в торговом коридоре — это, наверное, главнейшая дилемма технического анализа. Индикаторы, следующие за тенденцией—такие как МАСО и скользящие средние — превосходно работают на рынках с ярко выраженной направленностью, но в условиях торгового коридора (застоя) они обычно дают множество ложных сигналов. С другой стороны, осцилляторы — такие как индекс относительной силы и стохастический осциллятор — очень эффективны, когда цены колеблются в торговом коридоре, но почти всегда дают преждевременные сигналы к закрытию позиций в периоды устойчивых тенденций. ИндикаторУНР используется для определения степени направленности цен, чтобы помочь аналитику в выборе соответствующих индикаторов. [c.61]

Как и большинство опытных инвесторов, г-н Чайкин не рекомендует полагаться только на какой-то один индикатор. Он предлагает применять систему пересечения скользящего среднего либо систему торговых полос для подтверждения сигналов этого (или любого другого) индикатора. [c.65]

Поскольку не существует безошибочно действующих методов технического анализа, рекомендую применять этот осциллятор совместно с другими техническими индикаторами. Надежность краткосрочных и среднесрочных торговых сигналов будет выше, если вместе с осциллятором Чайкина использовать, например, ценовой конверт (см. стр. 78) на основе 21 дневного скользящего среднего и какой-либо осциллятор перекупленности/перепроданности. [c.264]

Нет. Конечно, вы можете отслеживать более краткосрочные скользящие средние ради получения "торговых сигналов", но важно также отмечать — постольку поскольку это касается общей рыночной динамики, где в игру вступает ключевая скользящая средняя, такая как 200-дневная. Например, 16 апреля 2001 года Mi rosoft закрылась выше своей 200-дневной скользящей средней, совершив значительное перемещение с учетом давления, под которым находилась эта акция и другие бумаги технологического сектора. В дальнейшем это событие оказалось важным и для долгосрочных, и для краткосрочных игроков на Mi rosoft и NASDAQ. [c.86]

Стохастик — технический индикатор — сравнивает цену закрытия акции с ее ценой в течение определенного периода времени. Дело в том, что, когда акция повышается, она имеет тенденцию закрываться около максимума, тогда как падающая акция — около своего минимума. (Существует множество книг и вебсайтов, подробно описывающих различные виды стохастиков и их применения.) Для наших целей будем использовать один вид стохастика, известный как "медленный стохастик". Большинство программ построения графиков дает возможность выбора из меню индикаторов, включая медленный стохастик. Проверьте его параметры по умолчанию. Вам нужно подрегулировать эти настройки, чтобы выбрать различные периоды, например, 20-баровый (или 20-дневный), 13-баровый (или 13-дневный) или 8-баровый (8-дневный). Как и при работе со скользящими средними, вы ищете временной период, наилучшим образом подходящий вводным параметрам вашей временной торговли и чаще других подтверждающий ваши торговые сигналы. [c.98]

Для получения краткосрочного индикатора перекупленности/пере-проданности некоторые аналитики соизмеряют текущую цену закрытия с 5-дневным скользящим средним. (См. рис. 13.4.) Например, если 5-дневное среднее равно 1,10 долл., а сегодняшняя цена закрытия — 1,14, то показатель перекупленносги составляет 0,04 долл. В данном примере нижняя кривая графика представлена разностью между значением текущей цены закрытия и 5-дневным скользящим средним. Из графика видно когда эта кривая достигает отметки перекупленносги около 400 пунктов (т.е. 0,04 долл.), рынок становится уязвимым — особенно, если это сопровождается подтверждающим медвежьим сигналом свечей. На временном отрезке 1 показание перекупленносги дополняется моделью харами , на отрезке 2 появляется еще одна харами, на отрезке 3 — дожи, на отрезке 4 — опять харами. Выходом из состояния перекупленное может быть либо снижение цен, либо их переход в нейтральный торговый коридор. В анализируемом случае перекупленность на отрезках 1 и 3 была снята переходом в нейтральный коридор. На отрезках 2 и 4 цены упали. В условиях перекупленного рынка обычно не следует открывать короткие позиции. Однако обла- [c.224]

Описанная система пересечения двух скользящих средних — хороший пример разработки простой оптимизации. Торговая модель генерирует сигналы на покупку и продажу, когда две скользяшие средние пересекаются. Двумя кандидатами на оптимизацию являются длины, или периоды, двух скользящих средних. Поскольку эти две скользящие средние измеряют два разных масштаба тренда, их длины, или периоды, не должны быть схожими. Учитывая это, данные переменные будут оптимизированы на следующих диапазонах [c.24]

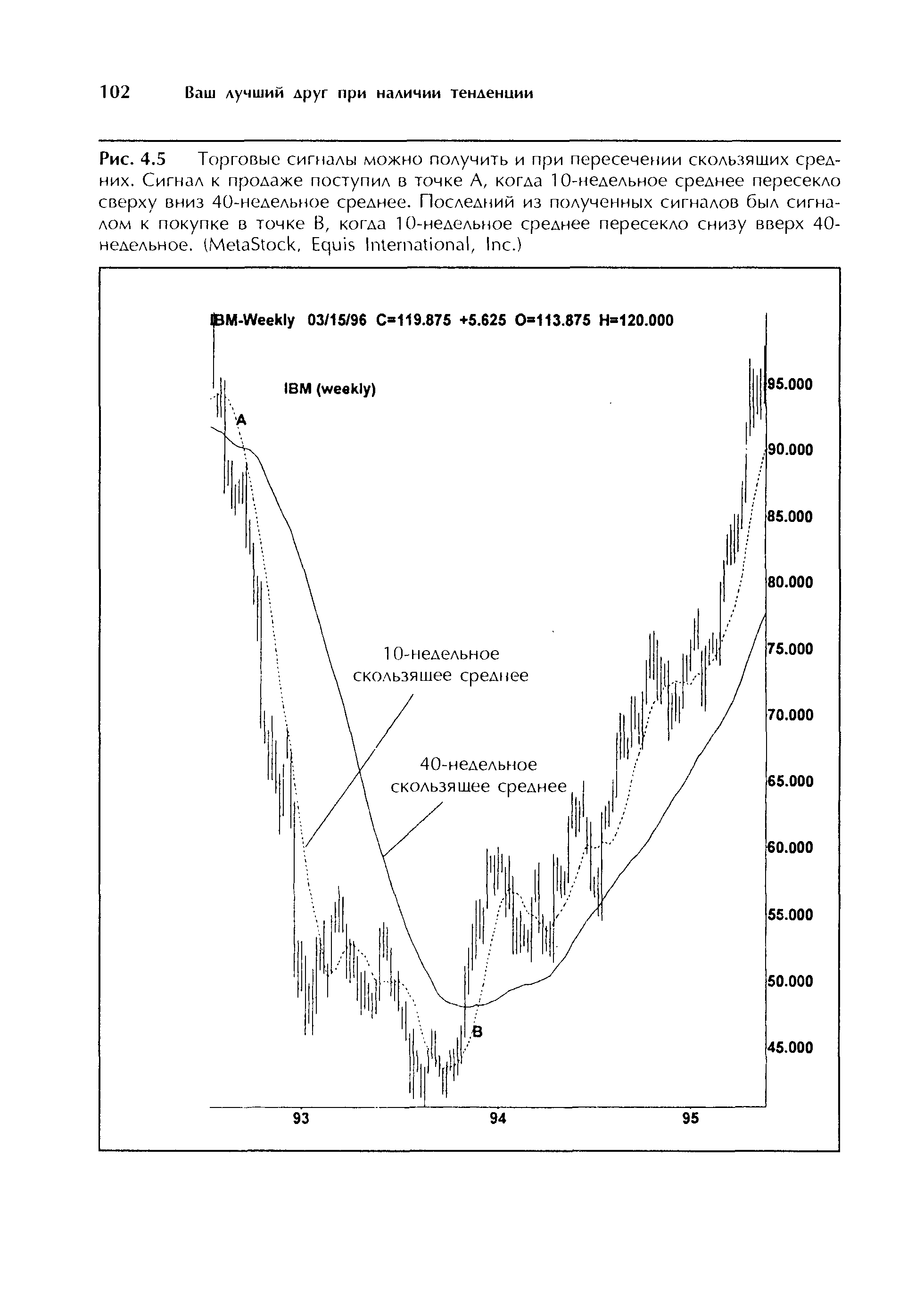

| Рис. 4.5 Торговые сигналы можно получить и при пересечении скользящих средних. Сигнал к продаже поступил в точке А, когда 10-недельное среднее пересекло сверху вниз 40-недельное среднее. Последний из полученных сигналов был сигналом к покупке в точке В, когда 10-недельное среднее пересекло снизу вверх 40-недельное. (MetaSto k, Equis International, In .) |  |

Интерпретация линий MA D достаточно однозначна и схожа с методом пересечения скользящих средних, описанным в главе 4. Другими словами, сигналы к покупке подаются, когда быстрая линия MA D пересекает медленную сигнальную линию снизу вверх. Сигналы к продаже поступают, когда быстрая линия пересекает медленную сверху вниз. Полученные подобным образом ценные торговые сигналы позволяют все время держаться тенденции (то есть играть на повышение при восходящих тенденциях, а при нисходящих тенденциях — либо играть на понижение, либо оставаться вне рынка). Естественно, сигналы дневных графиков поступают чаще и они менее продолжительны, чем сигналы недельных графиков. Поэтому лучше всего делать основной упор на сигналы пересечения линий MA D на недельных графиках, а дневные графики использовать для выбора момента сделки или получения краткосрочных торговых сигналов (см. рис. 6.2). [c.142]

Теперь я хочу поговорить об иллюзии так как иллюзия лежит в осно ве принятия большинства торговых решений. Сама по себе она не является проблемой. Проблема же заключается в том, что слишком много трейдеров придают иллюзии значение, когда на самом деле она часто не значит вообще ничего. Иллюзия может принимать формы волновой теории Эллиотта, анализа Ганна, расхождения индекса относительной силы (RSI), сигналов гистограммы, схождения-расхождения скользящих средних (MA D), стохастических осцилляторов и всего, чего угодно. Правда же состоит в том, что ничто из вышеперечисленного не значит ничего. Это не означает, что подаваемые сигналы обязательно являются ложными но они будут корректны лишь статистически т. е. не имеют значения. Они полезны, лишь пока рынок подтверждает их своей динамикой, если же нет — то они хуже, чем бесполезны. На самом дете часто большая часть этих сигналов может использоваться лишь в качестве стратегий входа. Вход — самое простое, не имеет большого значения то, как вы входите, важно, как вы выходите. Многие трейдеры попадаются на иллюзию и проигрывают потому, что не замечают, что используемый сигнал перестал быть значимым. Все дело в том, чтобы видеть в стратегии входа то, что она представляет собой на самом деле, это всего лишь удобная иллюзия, которая заставит вас войти в рынок Успешные трейдеры остаются в позиции лишь до [c.210]

Скользящие средние (moving average, MA) являются показателями среднего движения курса. Правила торговли на основе скользящих средних являются наиболее популярными методами технического анализа. Наиболее часто их используют для того, чтобы отделить трендовые ценовые движения от нетрендовых, экстремумы - от равномерного движения. Они сглаживают флуктуации рынка, давая возможность понять, в каком направлении рынок движется. Скользящие средние различными способами подают сигналы о развороте тренда или подтверждают рост, спад или боковое движение рынка. Когда рынок находится в тренде, торговые системы, построенные на скользящих средних дают хороший результат. При использовании скользящих средних необходимо задать один или несколько параметров (чаще всего это временной интервал, который используется для усреднения и который называют порядком). От того, насколько удачно для данного рынка выбраны параметры, зависит эффективность метода. [c.6]

В принципе, это модели, основанные на пересечении цены и скользящего среднего, с тем отличием, что ценовой ряд заменяется значениями осциллятора. В таком случае скользящее среднее называется сигнальной линией. Когда осциллятор опускается ниже сигнальной линии, открывают короткую позицию, когда поднимается выше, открывают длинную позицию. Осцилляторы имеют меньшее запаздывание, чем скользящие средние, и менее зашумлены, чем собственно цены. Поэтому при использовании данной торговой системы можно надеяться на получение более своевременных и надежных сигналов. В тестах 7-12 использованы стохастический осциллятор и MA D. Медленный %К обычно имеет сильно выраженное циклическое поведение, что делает его пригодным для входов на основе сигнальной линии. График MA D обычно строится с сигнальной линией, даже когда пересечения не рассматриваются как критерий входа. [c.171]

Любой трейдер, использующий скользящие средние для генерирования сигналов к покупке и продаже, знает, достижение какого уровня на следующий торговый день необходимо для формирования данного сигнала. Типичная система торгошш с помощью скользящей средней, особенно широко применяемая техническими трейдерами на рынке коммодити, — это система пересечения скользящих средних. Вы строите две скользящие средние с разным количеством дней в каждой. Когда они пересекаются, у вас возникает сигнал к покупке или продаже. Типичным является использование в качестве сигнала краткосрочной средней, задающей направление. [c.216]

Для осцилляторов предсигнальная область определяется как зона после пересечения индикатором нулевой линии и до пересечения им скользящей средней или сглаживания, используемого для нахождения торговых сигналов (рис. 8-2). [c.266]