Консультирование сотрудников кредитного отдела 20 2 40 [c.187]

Данные статьи характеризуют величину иммобилизованных оборотных средств, и потому независимо от общей оценки финансового состояния необходим, по возможности, подробный анализ динамики этих статей. Не случайно в крупных западных компаниях, отчетливо понимая потенциальную опасность просроченной дебиторской задолженности, создают специальные кредитные отделы, разрабатывающие и анализирующие политику компании в отношении своих клиентов, в частности на предмет [c.273]

Те же. кто в качестве сферы деятельности выбрал коммерческий банк, страховую компанию, паевой и инвестиционный фонд, т. е. есть о р ганизацию — финансового посредника, должны не только разбираться в законах функционирования финансовых рынков, но и уметь выделять и прогнозировать факторы, воздействующие на процентные ставки, значения фондовых индексов. Поскольку финансовые посредники активно вмешиваются в эти процессы, то необходимо владеть навыками применения различных финансовых инструментов, например ипотечных кредитов, депозитных сертификатов и т. п. Служащий кредитного отдела банка не может, скажем, квалифицированно определить риск невозврата кредита, если не владеет знаниями в области финансового менеджмента. Наиболее актуальной в современных условиях является профессия финансового менеджера предприятия, который обязан помимо жизнедеятельности финансовых рынков и основных принципов работы финансовых посредников разбираться в тонкостях управления корпоративными финансами. Арсенал его познаний должен включать бухгалтерский учет и анализ, маркетинг, информатику и компьютерные системы, налогообложение и законодательное регулирование. [c.56]

Клиенту предоставляют денежные средства на основании распоряжения, которое составляют специалисты уполномоченного подразделения банка (кредитного отдела) и подписывает уполномоченное должностное лицо. [c.414]

Кредитная политика может оказывать значительное влияние на реализацию. Если конкуренты увеличивают кредитование, а мы — нет, то наша стратегия может тормозить проведение мероприятий по маркетингу. Кредит является одним из многих факторов, под воздействием которых изменяется спрос на продукцию фирмы. Поэтому степень влияния кредита на увеличение спроса зависит от того, какие еще факторы оказывают на него влияние. Теоретически фирме следует снижать нормативы кредитоспособности для акцептуемых счетов до тех пор, пока полученная в результате этого прибыль от реализации не превысит дополнительные затраты по дебиторской задолженности. Какова же цена снижения нормативов кредитоспособности Некоторые дополнительные затраты происходят из-за расширения кредитного отдела, увеличения объема технической работы, в том числе проверки дополнительных счетов, и обслуживания дополнительного объема дебиторской задолженности. Предположим, что эти затраты вычитают из прибыли, получаемой от дополнительных продаж для того, чтобы определить объем чистой прибыли для расчетных целей. Другие затраты влечет за собой увеличение вероятности потерь по безнадежным долгам. Мы откладываем рассмотрение затрат этого вида до следующего раздела и предполагаем, что потерь по безнадежным долгам нет. [c.273]

Банковский контроль. Другим источником информации для фирмы является контроль за кредитоспособностью через банк. Во многих банках есть большие кредитные отделы, которые осуществляют контроль за кредитоспособностью в качестве услуги для своих клиентов. Позвонив или написав в банк, в котором находится счет лица, обратившегося за кредитом, банк данной фирмы может получить информацию о средних остатках наличности, ссудных операциях, опыте, иногда финансовую информацию. Так как банки в основном охотнее делятся информацией друг с другом, а не с прямо заинтересованным лицом, для фирмы обычно лучше предпринять проверку кредитоспособности через свой банк, а не запрашивать напрямую. [c.287]

При цессии дебиторской задолженности фирма сохраняет право собственника на дебиторскую задолженность. Когда фирма осуществляет факторинг своей дебиторской задолженности, это означает, что она продает свои счета факторинговой компании. Продажа эта может происходить или с правом или без права обратного требования в зависимости от типа соглашения. Факторинговая компания имеет кредитный отдел и проводит кредитные операции по счетам. Основываясь на своих данных кредитного анализа, факторинговая компания может отказаться от покупки счетов, которые она сочтет слишком ненадежными. При помощи факторинга фирма часто избегает расходов, связанных с поддержанием кредитного отдела и инкассированием средств. Любой счет задолженности, которую факторинговая компания не желает покупать, представляет собой неакцептованный кредитный риск, если, конечно,, фирма не захочет взять этот риск на себя и отгрузить товар. Факторинговые соглашения регулируются контрактами, заключаемыми между факторинговыми компаниями и заемщиками. Контракт обычно заключается на 1 год с возможностью автоматического обновления и прекращает свое действие только по истечении 30—60 дней. Хотя при факторинге часто предусматривается уведомление клиентов фирмы о продаже их счетов и о том, что оплата по этим счетам теперь должна пересылаться прямо в факторинговую компанию, во многих случаях уведомление не делают. Клиенты продолжают пересылать средства фирме, которая в свою очередь индоссирует их в пользу факторинговой компании. Эти индоссаменты фирма обычно скрывает, чтобы клиент не узнал о продаже его счетов. [c.328]

Финансовый менеджер, разрабатывая кредитную политику, ищет оптимальное соотношение между выгодой от дополнительной реализации продукции и увеличением издержек по обслуживанию дебиторской задолженности. Дополнительные затраты предприятия возникают в результате увеличения численности кредитного отдела, роста объема документооборота и накладных расходов, риска потерь по неоплаченным счетам, необходимости поиска соответствующих источников финансирования дебиторской задолженности, за которые предприятию приходится платить. [c.234]

Принимая решение о выдаче ссуды, сотрудник кредитного отдела банка обязан учитывать интересы и фирмы и общества. Глубокий анализ финансовых отчетов и правильные решения в части предоставления ссуд позволяют сотруднику банка внести вклад в прибыльную работу банка и развитие местного бизнеса с учетом общественных интересов. [c.22]

Процесс одобрения решения о предоставлении ссуды в большинстве кредитных учреждений связан с участием нескольких лиц, иногда в виде комитета, принимающего окончательное решение о выделении ссуды. Как правило, кредитный работник направляет собранную документацию должностному лицу или одному из лиц, принимающих решение о предоставлении ссуды. Кредитный аналитик обязан подготовить информацию для тех, кто принимает решение, по установленной форме и в соответствии с политикой данного кредитного учреждения. Иногда ссудный аналитик работает в тесном контакте со старшим кредитным сотрудником или работником кредитного отдела банка при подготовке материалов анализа в письменной форме. В других случаях аналитик работает непосредственно с потенциальным заемщиком, а затем делает представление лицам, принимающим решение, иногда организованным в виде ссудного комитета. Это, как правило, имеет место, когда аналитик и кредитный работник одно и то же лицо, не располагающее, однако, полномочиями принять решение о предоставлении конкретной ссуды. [c.30]

В идеале надежные выводы надо получать при минимальных затратах. Объем работы аналитика коммерческих кредитов существенно зависит от его опыта. Например, старший сотрудник кредитного отдела с 25-летним стажем способен быстро рассмотреть и оценить финансовую информацию, в уме проделать технический анализ, раскрыть его содержание и сразу же сделать заключение. Начинающий кредитный аналитик, наоборот, может выполнить только сокращенный объем работы. [c.43]

Допустим, вы являетесь специалистом по выдаче кредитов или работником кредитного отдела банка и в ваши функции входит оценка кредитоспособности заемщика. Что вы можете почерпнуть из финансовой отчетности компании [c.759]

Предположим, что кредитный отдел "Чугунного литья" проводит анализ для определения того, какие покупатели вероятнее всего не заплатят по счетам. Оказывается, что 95% покупателей компании платили должным образом, а 5% платили медленно. С другой стороны, покупатели с медленной оплатой с гораздо большей вероятностью не расплатятся за следующий заказ, чем плательщики в срок. В среднем 20% "медлительных" плательщиков впоследствии не выполняют своих обязательств, тогда как для обязательных плательщиков эта доля равна 2%. [c.833]

Для многих фирм излишек денег не составляет проблемы проблема заключается как раз в их временной нехватке. Одним из основных источников краткосрочного финансирования являются необеспеченные банковские ссуды. Чаще всего к банку обращаются с просьбой об открытии кредитной линии, которая позволяет фирме занимать деньги в пределах установленного лимита. Ставка процента, которую банки устанавливают на необеспеченные ссуды, должна быть достаточной для покрытия не только альтернативных затрат на привлечение заемного капитала, но также затрат на управление кредитным отделом банка. В результате крупные постоянные заемщики приходят к выводу, что дешевле действовать, минуя банковскую систему, и выпускать собственные краткосрочные необеспеченные обязательства. Эти обязательства известны как. коммерческие бумаги. [c.890]

Состоит из 2-х отделов (кредитный отдел, отдел ценных бумаг), в которых предусмотрено штатным расписанием Банка 4 сотрудника. Управление подчиняется Председателю Правления. [c.765]

Успех компании зависит не только от выполнения своих функций каждым отделом компании, но и от степени координации их действий так, некоторые из них слишком часто ставят свои интересы выше интересов компании и потребителя. Кредитный отдел может в течение длительного времени рассматривать выделение выгодного кредита покупателю, опасаясь попасть в долговую яму . Однако пока клиент ждет решения своей участи, продавец также находится в состоянии неопределенности. Транспортный отдел выбирает для перевозки товаров железную дорогу, и снова потребителю приходится ждать. А в результате каждый отдел "компании, исходя из собственного понимания интересов дела, вносит свою лепту в снижение уровня обслуживания заказчиков. [c.85]

А если бы вы были начальником кредитного отдела банка и только что предоставили клиенту кредит "Пишу короткую записку, чтобы поблагодарить вас за то, что обратились за кредитом именно к нам. Мы рады, что можем помочь вам в достижении целей и расширении бизнеса (осуществлении поездки, продолжении образования и т.п.)". [c.49]

Руководители кредитных отделов банков точно осознают, что займы нужно выплачивать деньгами. Они также хотели бы знать, может ли компания получать от своих операций достаточно денег, чтобы без напряжения обслуживать долг, вносить арендные платежи и поддерживать производство. Пользователь финансовых отчетов может самостоятельно проделать большую часть работы по подготовке обычного отчета о движении средств на основании отчета о прибылях и убытках, балансового отчета, примечаний и оценок объема капиталовложений. Значение информации о движении средств показывает тот факт, что, как известно, банкиры начали готовить отчеты о прибылях и убытках уже в 1863 г. [c.258]

Ответственные служащие кредитных отделов банков убеждены, что коэффициент ликвидности очень важен, а их решения имеют практические последствия. [c.350]

Само кредитное подразделение может быть организовано в различных вариантах. Простейший и стандартный для большинства современных российских небольших банков вариант — когда имеется только кредитный отдел, сотрудники которого непосредственно работают с претендентами на кредит и заемщиками, в необходимых случаях обращаясь бухгалтерию и к юристу. При этом функцию кредитного комитета в части разрешения кредита обычно выполняет правление банка, а подчас даже отдельные его члены (например, председатель правления и заместитель, имеющий право второй подписи). Все остальные составные части кредитного процесса в таком случае либо вовсе отсутствуют, либо выполняются кредитными работниками по совместительству . [c.418]

Развитый вариант организации кредитного процесса (который, однако, не может быть сведен к какой-либо единой универсальной схеме) предполагает, что помимо собственно кредитного отдела в банке действуют также [c.418]

Управляющий филиалом также отвечал за управление кадрами. Он был уполномочен нанимать, увольнять, повышать в должности, обучать, развивать и мотивировать персонал, состоящий из клерков, кассиров, бухгалтеров, административных управляющих, работников кредитного отдела и практикантов. Контроль за выполнением показателей в соответствии с банковскими процедурами и политикой был дополнительной ответственностью. Кроме того, управляющие филиала должны были принимать активное участие в общественной деятельности района, обычно в общественных обслуживающих организациях. [c.565]

Филиал был разделен по кредитным и административным функциям, где ссуды были в ведении кредитного отдела, а ежедневные операции, которые включали в себя вклады, снятие со счета, оплаты счетов, переводы фондов, открытие и аннулирование счетов и туристические чеки, относились к административному составу. Кроме этих услуг персоналу филиала также приходилось решать множество текущих задач, необходимых для функционирования филиала. Многие из этих задач были просты, часто повторялись и были компьютеризированы. [c.565]

В соответствии с новым режимом филиалы больше не несли ответственности за маркетинг бизнеса как с физическими, так и с юридическими лицами. Внутри определенного торгового района назначался один филиал в качестве коммерческой банковской единицы (КБИ) и работающий только с коммерческими организациями. Другие филиалы удовлетворяли банковские потребности частных лиц. Однако филиалы, работающие с частными вкладчиками, должны были осуществлять рутинные операции с коммерческими клиентами от имени КБИ. Обсуждение выдачи ссуд могло проводиться в филиалах, обслуживающих частных лиц, но сотрудник кредитного отдела подчинялся не менеджеру филиала, а менеджеру по кредитам, не входящему в состав филиала. Возможно, что в будущем клиент, обращающийся за жилищной ссудой, будет встречаться со служащим кредитного отдела другого филиала, специализирующегося по жилищным ссудам. Сама встреча будет происходить или в филиале, или у клиента на дому. К 1984 г. планировалось создание 90 КБИ и примерно 1100 филиалов, работающих с физическими лицами. [c.570]

С централизацией коммерческого бизнеса в одном филиале, обучение и повышение квалификации служащих кредитного отдела могли бы быть более эффективными. С более профессиональными кадрами банк имел возможность получать выгодные займы и лучше управлять ими. Ожидалось, что эти мероприятия улучшат ситуацию в области сокращения деятельности по предоставлению ссуд физическим лицам. [c.570]

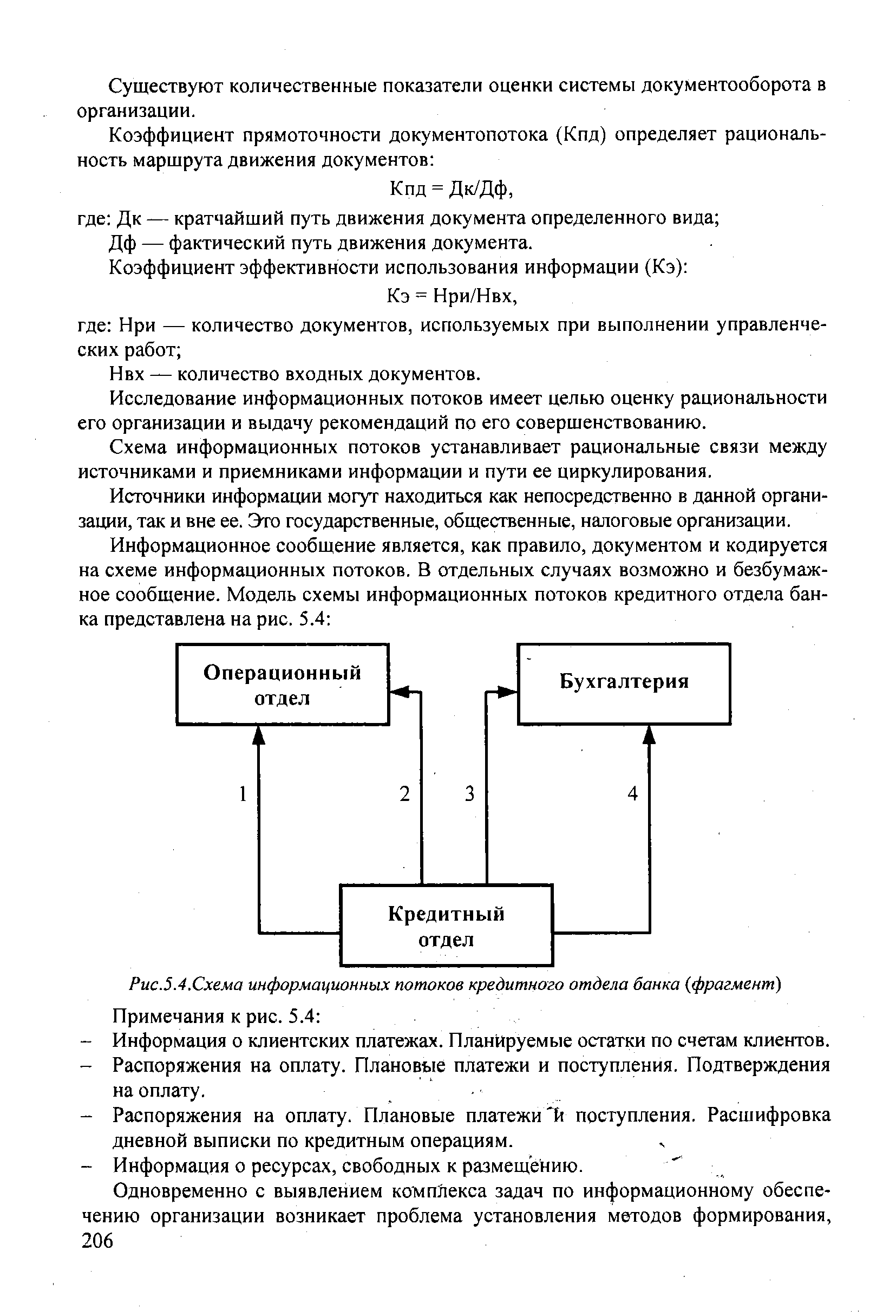

Информационное сообщение является, как правило, документом и кодируется на схеме информационных потоков. В отдельных случаях возможно и безбумажное сообщение. Модель схемы информационных потоков кредитного отдела банка представлена на рис. 5.4 [c.206]

| Рис.5А.Схема информационных потоков кредитного отдела банка фрагмент) |  |

Заключение кредитного отдела банка о целесообразности и возможности предоставления ссуды. [c.118]

Предприятие-заемщик при получении ссуды оформляет следующую документацию кредитный договор, срочные обязательства, договор о залоге (в том случае, если залог какого-либо имущества является формой обеспечения данной ссуды). Каждый конкретный банк имеет право самостоятельно определять перечень документации, требуемой от заемщика при выдаче кредита. КРЕДИТНАЯ ЛИНИЯ — вид краткосрочного кредитования клиентов. К.л. открывается на определенный срок (чаще всего до одного года) и предусматривает кредитование в пределах лимита задолженности. Сезонная К.л. связана с кредитованием временной потребности клиента в оборотных средствах. КРЕДИТНЫЙ МОНИТОРИНГ - контроль банка за погашением кредита и выплатой процентов (за обслуживание долга) осуществляется путем документарной проверки, а также проверки с выходом на предприятие. Документарная проверка проводится поэтапно. Сначала при оплате денежных документов клиента за счет кредита банка специалист кредитного отдела проверяет соответствие реквизитов получателя кредитных средств и порядка расчетов данным, указанным в договорах поставки, а также правильность заполнения реквизитов получателя средств и обслуживающего его банка. Затем проводится проверка соответствия фактически поставленных товаров в стоимостном и натуральном выражении предоставленным заемщиком товарно-транспортным накладным. [c.119]

Как и Портер, Фланаган давно мечтал о своем деле. Опыт работы в банке, особенно в кредитном отделе, обогатил, как ему казалось, его представления о том, какие требования по финансам и управлению необходимо выполнять, чтобы дело пошло успешно. У него были приличные накопления, и он был готов работать не щадя сил. Хотя Портер тоже хотслз пуститься в самостоятельное плавание, ни она, ни он не знали, на чем и куда плыть. [c.161]

Анализ бухгалтерской отчетности необходим как на стадии предоставления банком кредита, так и в процессе контроля за его использованием. Для кредитной организации представляют интерес не только данные всех форм бухгалтерской отчетности за предшествующий период, но и развернутая характеристика отдельных статей отчетности, которая дается в пояснительной записке к годовому отчету. Кроме того, достоверность данных бухгалтерского баланса и Отчета о прибылях и убытках должна быть подтверждена аудиторской организацией в форме составления положительного заключения. С отметкой налогового инспектора о своевременной сдаче бухгалтерской отчетности в ГНИ, вместе с кредитной заявкой все эти документы передаются в кредитный отдел банка-кредитора. Достоверные данные бухгалтерской отчетности дают основание кредитодателю выработать объективное мнение о целесообразности предоставления кредита, тем самым снизив риск его невозврата. [c.355]

Предполагаемая система количественных и качественных показателей оценки кредитоспособности заемщика с успехом может широко использоваться как кредитными отделами банков при рассмотрении кредитных заявок, оценке бизнес-риска и финансового риска, так и кредитозаемщиками при составлении бизнес-плана для обоснования необходимости и целесообразности получения кредита. [c.362]

Данные статьи характеризуют величину иммобилизованных оборотных средств и потому независимо от общей оценки финансового состояния необходим, по возможности, подробный анализ динамики этих статей1. Не случайно в крупных западных компаниях, отчетливо понимая потенциальную опасность просроченной дебиторской задолженности, создают специальные кредитные отделы, разрабатывающие и анализирующие политику компании в отношении своих клиентов, в частности, на предмет предоставления тех или иных скидок и принятия действенных, а главное, своевременных мер в отношении неплательщиков. [c.281]

Так как дебиторская задолженность желательна лишь постольку, поскольку существует вероятность того, что она будет выплачена, фирма не может позволить себе ждать слишком долго, прежде чем начать инкассационные мероприятия. Вместе с тем, если начать принимать меры слишком рано, это может отпугнуть добросовестных клиентов, которые по каким-либо причинам не смогли погасить задолженность к определенной дате. Любые меры должны быть хорошо обоснованы. Сначала, как правило, посылается письмо, за которым следуют другие письма, все более серьезные по тону. Следующим шагом может стать те-. лефонный звонок от начальника кредитного отдела и затем, возможно, звонок от уполномоченного лица фирмы. В некоторых компаниях есть работники, которые лично обзванивают клиентов по вопросам оплаты счетов. [c.282]

Собственный опыт компании. Весьма полезно также изучение скорости прежних платежей, включая любые сезонные изменения. Зачастую кредитный отдел дает письменную оценку качества управления компанией, которой предоставляется кредит. Эти оценки очень важны, так как они относятся к первой из знаменитых "трех С" кредита характер ( hara ter), обеспечение ( ollateral) и объем ( apa ity). Лицо, которое осуществляет продажу перспективным покупателям, часто может высказать полезные соображения об управлении и хозяйственной деятельности. Необходима осторожность в интерпретации этой информации, так как продавец, естественно, стремится предоставить кредит и совершить продажу. [c.287]

Главными пользователями баз и банков данных являются конечные пользователи, Т.е. специалисты, ведущие различные участки экономической работы. Их состав неоднороден, они различаются по квалификации, степени профессионализма, уровню в системе управления главный бухгалтер, бухгалтер, операционист, начальник кредитного отдела и т.д. Удовлетворение их информационных потребностей — это решение большого числа проблем в организации внугримашинного информационного обеспечения. [c.142]

Будучи важнейшим элементом процесса предоставления ссуд, анализ финансовых отчетов помогает сотруднику кредитного отдела банка принять решение о выдаче ссуды и условиях этой выдачи. Процесс предоставления ссуды обычно начинается с беседы между коммерческим клиентом и сотрудником кредитного отдела банка и проходит через этапы изучения кредитоспособности, анализа финансовых отчетов, определения структуры и стоимосш ссуды, переговоров по ссуде, оформления ссуды и контроля за ее прохождением. Следовательно, анализ финансовых отчетов — важнейший фактор не только на стадии принятия решения, но и в процессе контроля за ссудой после ее предоставления. [c.25]

Организационная структура управления КБ "РОКОЛ" утверждена решением Правления Банка (протокол № 9 от 2 ноября 1999г.) и, предусматривает наряду с Советом Банка и административно-управленческим звеном 4 функциональных управления (бухгалтерия, управление активно-пассивных операций, управление валютных операций, управление развития клиентской базы) и 11 отделов (кредитный отдел, отдел ценных бумаг, отдел корреспондентских отношений и международных расчетов, учетно-операционный отдел, служба внутреннего контроля, отдел внутрибанковских операций, отдел кассовых операций, юридический отдел, отдел кадров, административно-хозяйственный отдел, отдел автоматизации банковских технологий). [c.764]

Выдача ссуды банком — сложная, многоступенчатая процедура. Заемщик, обращаясь в банк, гфедставляет заявку, в которой указана цель кредита, срок, график погашения и другие данные. Кроме того, он обязан сообщить подробные сведения о всех сторонах своей производственной и финансовой деятельности (в случае потребительской ссуды — о состоянии личных финансов, доходах, месте работы и т.д.). Мелкие фирмы должны представить обеспечение, а также поручителей или гарантов. Кредитные заявки поступают в управление учетно-ссудных операций банка, которое направляет их в кредитный отдел для оценки способности заемщика погасить ссуду. Заявка рассматривается учетно-ссудным комитетом, состоящим из двух-трех директоров. Рекомендации этого органа по всем заявкам периодически докладываются совету директоров, который принимает окончательное решение о выдаче ссуды или отказе в ней. [c.474]

ДЕНЕЖНЫЙ ПОТОК — поступление денежных средств в пользу клиента от всех видов деятельности за вьиетом суммы обязательств заемщика, подлежащих погашению в период пользования ссудой. Расчет прогнозируемого Д.п. (он рассматривается как основной источник погашения ссуды) производится кредитным отделом банка с целью выявления наличия у клиента собственных источников погашения обязательств по кредиту. Такой расчет рассматривается как важный этап (составная часть) оценки кредитного риска банка при решении вопроса о предоставлении ссуды заемщику. В расчетах используются данные бухгалтерской отчетности клиента на три последние даты. При этом период, за который рассчитывается Д.п., должен соответствовать сроку, на который выдается ссуда. Рассчитанный по данным квартальной отчетности Д.п. должен быть увеличен в три раза (по сумме), если речь идет о ссуде сроком на девять месяцев. [c.65]