МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ [c.363]

Принятие решений по реальным инвестиционным проектам. Анализ эффективности капиталовложений. Необходимая информация для анализа капитальных вложений. Оценка денежных потоков. Методы оценки эффективности реальных инвестиционных префектов. Дополнительные факторы, влияющие на поток капитала. Лимитирование, финансовых средств для инвестиций. Множественные внутренние нормы прибыли. Инфляция и анализ эффективности долгосрочных инвестиций. Методы начисления амортизации. Влияние системы ускоренного возмещения стоимости на принятие решений по капитальным вложениям. [c.470]

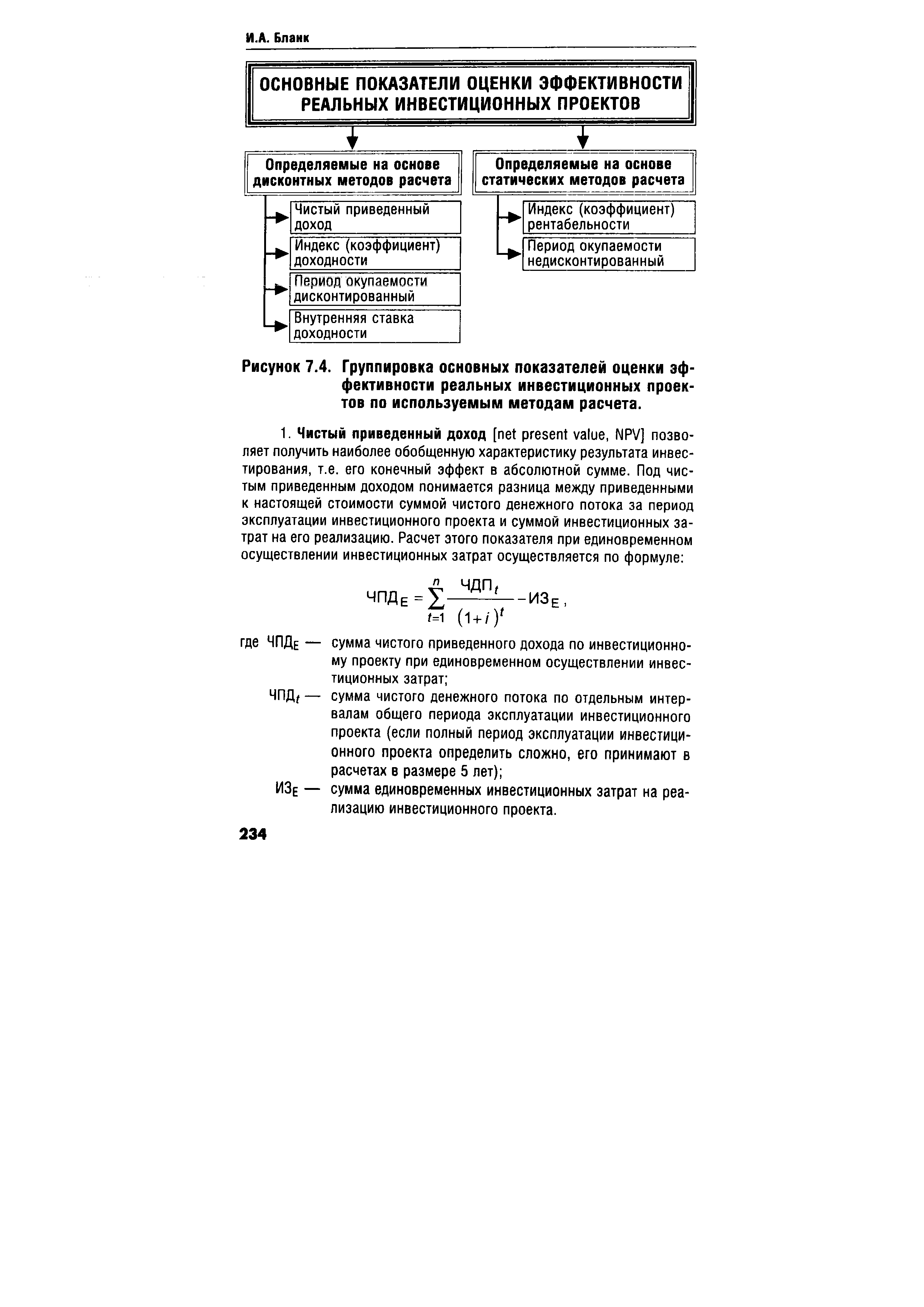

Выше изложена система всех основных показателей, используемых в практике инвестиционного менеджмента для оценки эффективности реальных инвестиционных проектов. Вместе с тем, в зависимости от метода учета фактора времени в осуществлении инвестиционных [c.232]

Показатели оценки эффективности реальных инвестиционных проектов, основанные на дисконтных методах расчета предусматривают обязательное дисконтирование инвестиционных затрат и доходов по отдельным интервалам рассматриваемого периода. В то же время показатели оценки, основанные на статических (бухгалтерских) методах расчета, предусматривают использование в расчетах бухгалтерских данных об инвестиционных затратах и доходах без их дисконтирования во времени. Распределение рассмотренной системы показателей оценки эффективности реальных инвестиционных проектов по этому признаку приведено на рис. 7.4. [c.233]

| Рисунок 7.4. Группировка основных показателей оценки эффективности реальных инвестиционных проектов по используемым методам расчета. |  |

Объединение предприятий можно принципиально рассматривать как их совместный инвестиционных проект, обеспечивающий прирост их рыночной стоимости после консолидации. Такой подход позволяет применить для оценки эффективности объединения предприятий те же методы и показатели, которые используются при оценке эффективности реальных инвестиционных проектов. [c.286]

В современной инвестиционной практике показатели оценки эффективности реальных проектов, основанные на использовании дисконтных методов расчета, являются преобладающими. Они обязательно должны рассчитываться по всем средним и крупным реальным инвестиционным проектам, реализация которых носит долгосрочный характер. Показатели, основанные на использовании статических методов расчета, применяются, как правило, для оценки эффективности небольших краткосрочных реальных инвестиционных проектов. [c.233]

Во второй главе анализируются современные методы оценки эффективности инвестиций, применяемые как в развитых странах Запада, так и в отечественной практике. Капитальные вложения (реальные инвестиции) осуществляются за счет средств акционерных обществ, бюджета, иностранны инвесторов, а также собственных средств предприятий и кредитов банков. В настоящее время большинство предприятий не имеют собственных источников финансирования капитальных вложений. В этих условиях все большее значение приобретают научно обоснованные расчеты по оценке экономической эффективности инвестиционных проектов и их отбору для финансирования. [c.3]

В третьей главе рассматриваются основные положения официальных методических рекомендаций по оценке эффективности инвестиционных проектов. Приведены методики расчета показателей эффективности инвестиционного проекта, оценки эффективности инвестиционного проекта в целом, эффективности участия в проекте, проанализированы методы оценки бюджетной эффективности и эффективности инвестиционного проекта, реализуемого структурами более высокого порядка. Овладев методами оценки эффективности инвестиций, студент, финансовый менеджер, экономист-аналитик научатся принимать грамотные решения по отбору наиболее эффективных инвестиционных проектов с целью их реализации в реальном секторе экономики. [c.3]

Книга посвящена оценке эффективности инвестиционных проектов, связанных с развитием реального производства. Подробно рассмотрены постановки задач, принципы и методы оценки эффективности с учетом специфики российской переходной экономики. Книга соответствует курсу лекций, прочитанных авторами в Академии оценки для слушателей семинара "Оценка инвестиционных проектов". [c.2]

Что касается экспертного установления вероятностного распределения, то такой метод был бы хорош, если бы набор сценариев был одинаков или почти одинаков для всех проектов, ибо только в этом случае эксперты могли бы давать согласованные ответы, основываясь на анализе хода выполнения ранее рассмотренных проектов. Но в современной России совокупность сценариев для каждого из реальных инвестиционных проектов обычно своя, набор конкретных видов рисков по каждому проекту также собственный, прогнозы параметров экономического окружения все время меняются, а мониторинг реализации инвестиционных проектов практически не ведется. В этих условиях не существует ни исходной статистической базы для экспертных оценок, ни достаточного количества экспертов, которые могли бы дать согласованное мнение о вероятностях осуществления отдельных сценариев конкретного проекта. С другой стороны, нельзя допустить использования никем не контролируемых экспертных оценок при оценке эффективности проектов, претендующих на государственную поддержку. [c.181]

Что такое инвестиции 2. Что понимается под инвестированием 3. Что такое реальные инвестиции и капиталовложения 4. Назовите основные цели инвестирования на предприятии. 5. Из чего складывается минимально необходимый объем инвестиций 6. Какие факторы необходимо учитывать на начальной стадии финансово-экономической оценки проекта 7. Что такое издержки упущенных возможностей при оценке инвестиций 8. Что понимается под финансово-экономической эффективностью инвестиционного проекта 9. Для чего требуется количественная оценка эффективности инвестиционных проектов 10. Назовите критерии, используемые для оценки эффективности инвестиционных проектов. 11. Какая гипотеза лежит в основе всех используемых методов оценки эффективности 12. Какие показатели используют в качестве финансового результата реализации проекта 13. Из чего состоит операционный поток наличности 14. Что такое чистый доход инвестора 15. Чем вызвана необходимость дисконтирования 16. Как рассчитывается и что показывает чистый дисконтированный доход 17. При каком ЧДД инвестиционный проект считается эффективным 18. Из чего складывается приток наличности 19. Из чего складывается отток денежных средств [c.216]

Методы оценки эффективности проектов основаны на принципе дисконтирования потоков платежей, а именно, на приведении инвестиционных расходов и доходов к одному моменту времени (обычно на начало реализации проекта). При этом наиболее важным моментом является выбор уровня ставки процентов, по которой производится дисконтирование. В анализе реальных инвестиций эту ставку называют ставкой сравнения. [c.60]

Проектное финансирование — сущность и содержание. Любая экономическая система предполагает инвестирование средств в реальное производство. Если в условиях централизованного управления экономикой это во многом обеспечивается за счет государственных ресурсов, то переход к рыночному регулированию хозяйства предполагает широкое использование альтернативных источников финансирования капиталовложений. В Методических рекомендациях по оценке эффективности инвестиционных проектов и их отбору для финансирования (утверждены Госстроем, Минэкономики, Минфином и Госкомпромом России 31 марта 1994 г. № 7—12/47), являющихся основным нормативно-методи- [c.305]

Вторая группа методов исходит из представления предприятия как совокупности бизнес-линий (подкрепленные контрактными правами и правами собственности на сбытовые, закупочные линии и технологии), способных приносить соответствующий поток прибылей (точнее, денежные потоки или, согласно действующим утвержденным Госстроем, Минэкономики, Минфином и Госкомпромом РФ Методическим рекомендациям по оценке эффективности инвестиционных проектов и отбору их для финансирования, потоки реальных денег в форме остатка средств на счете и учтенной наличности предприятия) [35]. [c.198]

В системе управления реальными инвестициями оценка эффективности инвестиционных проектов представляет собой один из наиболее ответственных этапов. Оттого, насколько объективно и всесторонне проведена эта оценка, зависят сроки возврата вложенного капитала, варианты альтернативного его использования, дополнительно генерируемый поток прибыли предприятия в предстоящем периоде. Эта объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяется использованием современных методов ее проведения. [c.363]

Концептуальная схема оценки эффективности инвестиционных проектов, логическая модель информационных потоков, подготовка исходной интегральной информации для расчетов экономической эффективности, реальные и номинальные банковские ставки, особенности расчета прибыли и бюджета для оценки разных видов эффективности, методы сбалансирования финансово-инвестиционного бюджета. [c.162]

Из нашего же числового примера ясно, что никакого реального реинвестирования при реализации проекта не происходит. Просто для измерения эффективности капиталовложений в наш проект мы используем метод начисления процентов, практикуемый в банковской сфере. При выводе известной формулы сложных процентов, которая лежит в основе расчета эквивалентов разновременных денежных величин, действительно предполагается периодическое (через выбранный промежуток времени - месяц, квартал, год и т.д.) вкладывание накапливаемых денежных средств. Однако, - это абстракция, необходимая только для того, чтобы отразить возможности реинвестирования, которое реально происходит во времени совсем по другому и уж никак не через равные промежутки времени - год, квартал, месяц. Так что упоминание о "ежегодных инвестиционных возможностях" выглядят по крайней мере странным. Вопрос о том, как будут использоваться денежные средства, получаемые в ходе осуществления проекта, выходит за рамки поставленной задачи оценки рентабель-. ности инвестиций при экономической оценке проекта. Это проблема определения приоритетности показателей NPV и IRR, которая затрагивалась в предыдущем разделе. В этом плане и могут рассматриваться инвестиционные возможности той или иной компании. Вместе с тем, действительно, при некоторых особых формах денежного потока следует учитывать, что при обычном методе вычисления показателя IRR предусматривается обязательное использование получаемых в ходе реализации проекта денежных средств с эффективностью, равной значению IRR. [c.157]

Отражены основные экономические аспекты инвестиций. Раскрыт сущность, виды инвестиций, объекты инвестирования и их класс субъекты инвестирования и их виды, механизм и условия реализаци ционного процесса. Рассмотрены показатели и методы оценки экош эффективности реальных инвестиционных проектов, виды эффектш вестиционных проектов и особенности их определения. [c.2]

Особое внимание в работе уделено стратегии инвестиционной деятельности ком паний, характеризующейся высокой капиталоемкостью и рисками. С этой целью пред ставлена теоретико-методическая основа выбора инвестиционных проектов, проведе сравнительный анализ различных критериев финансовой эффективности, приведень реальные примеры технико-экономического обоснования инвестиционных проектов намечены направления совершенствования методов оценки эффективности инвести ционных проектов в отраслях ТЭК. [c.612]

Юдаков О. Методы оценки финансовой эффективности и рисков совокупности реальных инвестиционных проектов в условиях неопределенности // Инвестиции в России. 1999. № 5. [c.183]

Анализ чувствительности проекта [proje t sensitivity analisis]. Сущность этого аналитического метода заключается в оценке влияния основных исходных параметров реального инвестиционного проекта на конечные показатели его эффективности. Варьируемыми исходными показателями проекта выступают обычно объем реализации продукции в натуральном выражении уровень цен на продукцию сумма инвестиционных затрат по видам и этапам осуществления продолжительность осуществления проекта ожидаемый уровень ставки процента ожидаемый темп инфляции и т.п. Конечными показателями эффективности проекта принимаются обычно чистый приведенный доход внутренняя ставка доходности или сумма чистой инвестиционной прибыли. Последовательно изменяя значение варьируемых исходных показателей, можно определить диапазон колебаний избранных для оценки конечных показателей эффективности, а также критические значения исходных параметров проекта, которые ставят под сомнение целесообразность его осуществления. Чем больше диапазон колебаний исходных параметров проекта, при котором показатели его эффективности соответствуют избранным предприятием критериям, тем менее рисковым он считается по результатам анализа чувствительности. [c.256]

Метод дерева решений" [ tree-de ision" method]. Этот метод позволяет наиболее комплексно учесть риски реального инвестиционного проекта по отдельным последовательным этапам его осуществления. Экспертные оценки возможных сценариев вариации исходных параметров проекта при использовании этого метода являются более обоснованными, т.к. в этом случае они определяются не по проекту в целом, а в разрезе отдельных этапов его реализации и с учетом периода времени каждого из этапов. Вероятность неблагоприятного исхода в достижении заданных конечных показателей эффективности проекта и будет характеризовать меру его риска. [c.257]

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ПРОЕКТА [proje t sen-sivity analysis] — метод оценки влияния отдельных исходных параметров реального инвестиционного проекта на конечные показатели его эффективности. [c.363]

МЕТОД АНАЛИЗА СЦЕНАРИЕВ ПРОЕКТА [proje t s enario analysis] — один из методов оценки уровня проектных рисков, позволяющих учесть одновременное возможное изменение нескольких исходных параметров реального инвестиционного проекта на конечные показатели его эффективности. [c.404]

Для оценки эффективности нововведений целесообразно применять не только методы дисконтирования, но и. методы компаундинга и аннуитета. В этом случае появляется возможность рассчитать экономический эффект по каждому году полезного использования нововведения и в большей степени увязать показатели эффективности с реальными хозяйственными процессами, которые будут происходить в экономике. В отличие от этого при оценке эффективности ИП затраты и результаты, проектируемые на будущее, приводятся к текущему году методом дисконтирования, что затрудняет возможность определения экономического эффекта по каждому шагу полезного использования инвестиционного проекта, и, как следствие, не позволяет [c.310]

В завершение еще раз укажем, что методы финансовой оценки инвестиционных проектов в чем-то аналогичны методам анализафинансового состояния действующих предприятий. Но для действующего предприятия коэффициентный анализ позволяет нашупать и оценить реальную эффективность полиготовке проектов напротив, информация, получаемая с помо- [c.185]

Оценка эффективности проекта с учетом измеренного является одним из самых сложных этапов анализа. Для этого ствует несколько методов, среди которых можно отметить корректировки нормы дисконта метод достоверных эквивал анализ чувствительности критериев эффективности пр метод сценариев дерево решений метод Монте-Карло (i ционное моделирование) и др. Выбор конкретных методов с рисков реального инвестирования определяется рядом фак таких как вид инвестиционного риска, полнота и достове] информационной базы, уровень квалификации инвестици менеджеров и др. [c.278]

Смотреть страницы где упоминается термин Методы оценки эффективности реальных инвестиционных проектов

: [c.6]Смотреть главы в:

Финансовый менеджмент -> Методы оценки эффективности реальных инвестиционных проектов