Цикл денежного потока оборотного капитала [c.223]

Примерный цикл денежного потока в бизнесе [c.224]

ЦИКЛ ДЕНЕЖНОГО ПОТОКА [c.68]

Цикл денежного потока — это [c.68]

Величина PV — текущая стоимость денежного потока на протяжении жизненного цикла проекта определятся формулой [c.129]

Денежные средства сами по себе, т.е. не вложенные в дело, не могут принести доход, с другой стороны, предприятие всегда должно иметь определенную сумму свободных средств в силу сформулированных выше причин — этим определяется необходимость определенной, хотя бы самой минимальной, систематизации подходов к управлению этими активами. В целом система эффективного управления денежными средствами подразумевает выделение четырех крупных блоков процедур, требующих определенного внимания финансового менеджера (аналитика) а) расчет финансового цикла б) анализ движения денежных средств в) прогнозирование денежных потоков г) определение оптимального уровня денежных средств. [c.472]

Метод внутренней нормы окупаемости. Внутренняя норма окупаемости (прибыли) IRR — уровень доходности, который в применении к поступлениям от инвестиций в течение жизненного цикла дает нулевую чистую текущую стоимость. Это означает, что дисконтированная величина доходов точно равна дисконтированной величине капитальных затрат (дисконтирование денежных потоков дает возможность устранить разницу во времени возникновения этих потоков, связанных с различными проектами, путем дисконтирования по их текущей стоимости). [c.428]

В реальной жизни нет определенных начала и конца движения наличности. Она движется непрерывно и находится одновременно в нескольких стадиях производственного цикла. На практике денежные потоки фиксируются в отчете о движении наличности (табл. 23.2). [c.468]

Понятно, что недопустима ситуация, когда уровень финансового дефицита таков, что расчетный денежный остаток на конец периода отрицательный. Однако такого анализа финансовой стабильности недостаточно. Так, в нашем примере, хотя сальдо денежных потоков отрицательное (равняется по модулю) 51 000 тыс. руб., целевой балансовый остаток денежных средств на конец бюджетного периода положительный (должен снизиться с 80 000 тыс.руб. до 29 000 тыс. руб.). Однако это еще не говорит о том, что при таком проекте сводного бюджета финансовая стабильность обеспечивает должные гарантии предприятию от банкротства. Анализу должны подвергаться все активы и пассивы, обслуживающие финансовый цикл, то есть оборотные средства и краткосрочные обязательства фирмы. [c.80]

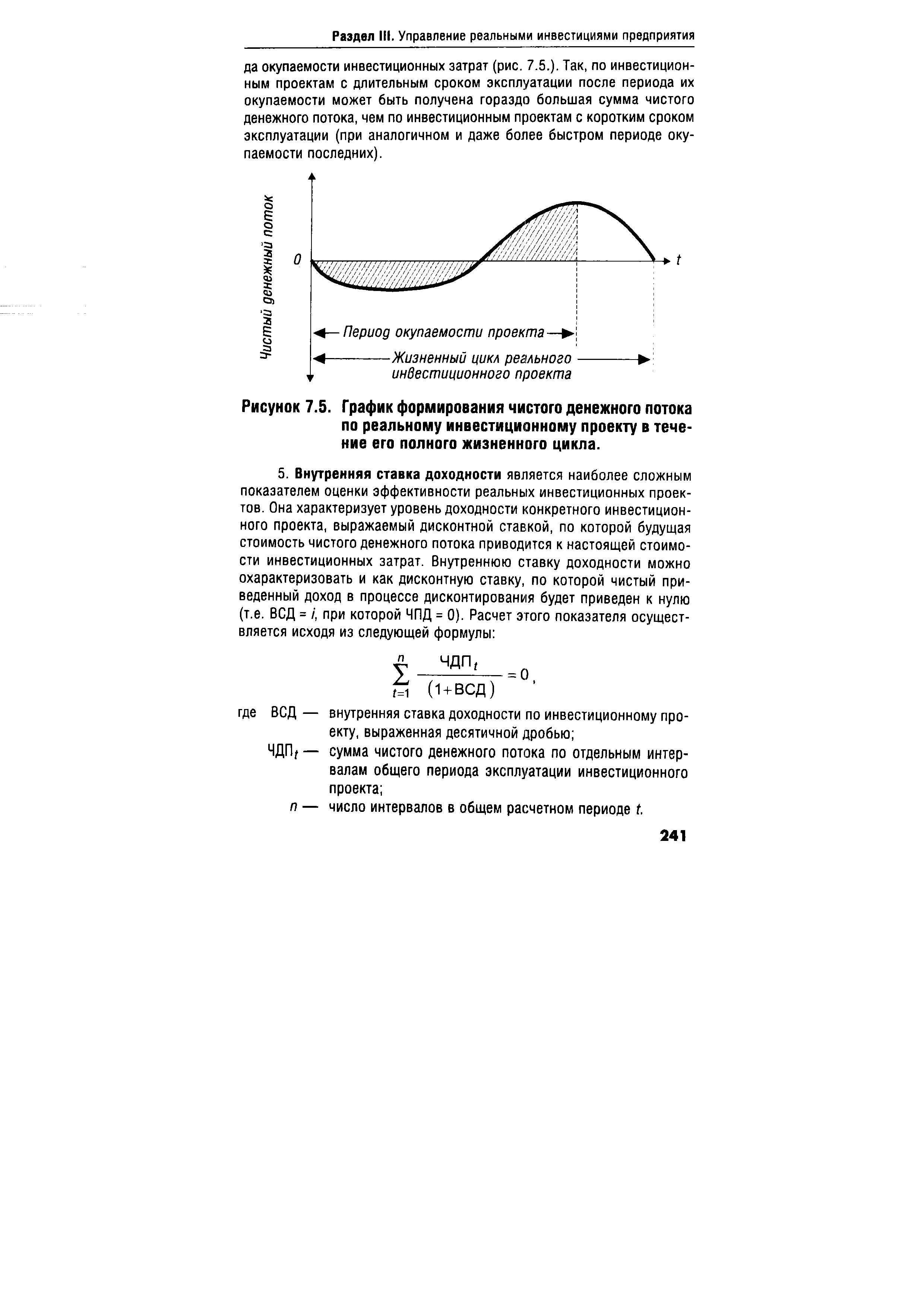

| Рисунок 7.5. График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла. |  |

Отечественная практика инвестиционного проектирования предлагает использовать процедуру учета влияния инфляции на показатели эффективности инвестиционного проекта на основе расчетов прогнозных показателей инфляции по годам на протяжении всего жизненного цикла проекта, корректируя таким образом величину денежного потока проекта. Предлагается прогнозировать следующие показатели инфляции [c.263]

Всегда важно убедиться в правильности учета инфляции на протяжении всего жизненного цикла проекта для прогнозирования его денежных потоков. Существует два верных способа для того, чтобы сделать такой прогноз. (1) Используйте номинальную стоимость капитала при дисконтировании номинальных денежных потоков, и (2) используйте реальную стоимость капитала при дисконтировании реальных денежных потоков. [c.114]

В основе Бостонской матрицы, или матрицы роста/доли рынка лежит модель жизненного цикла товара, в соответствии с которой товар в своем развитии проходит четыре стадии выход на рынок (товар- проблема ), рост (товар- звезда ), зрелость (товар— дойная корова ) и спад (товар- собака>>). При этом денежные потоки и прибыль предприятия также меняются отрицательная прибыль сменяется ее ростом и затем постепенным снижением. Бостонская матрица концентрируется на положительных и отрицательных денежных потоках, которые ассоциируются с различными бизнес-единицами предприятия или его продуктами. [c.72]

В то время как трейдеры, отслеживающие циклы, используют фиксированные промежутки времени, я полагаюсь на динамический набор переменных, учитывающий реальное движение рынка. Другими словами, я жду, когда рынок сообщит мне о перспективах своего развития. Действия говорят громче слов. А что может быть лучшим источником сведений о направлении движения рынка, чем сам рынок Вся известная информация, включая надежды и опасения трейдеров, воплощается в единственном параметре — цене. Если вдруг произойдут неожиданные события, затрагивающие основы рынка, и равновесие между предложением и спросом нарушится, движение цен отразит эти изменения. Поскольку особенности динамики рыночной цены постоянно меняются, любая система, нацеленная на определение вершин и оснований рынка, должна уметь приспосабливаться к этим характерным колебаниям денежного потока и точно измерять их. Я предлагаю вниманию читателя гибкую и универсальную методику, в которой устранен этот главный недостаток традиционного циклического анализа. [c.98]

Здесь внимание уделяется сектору, в котором находится компания, и тому, имеет ли он длинный (обычно четыре года) или короткий (один год) экономический цикл, и на какой стадии этого цикла отрасль находится в настоящий момент. Также необходимо учитывать цикл роста компании и то, находится ли она сейчас на первоначальной стадии, стадии расширения или стадии зрелости. Если компания находится на ранних стадиях, то тогда ожидания относительно дохода будут ниже, так как инвестор рассчитывает на то, что основной рост компании еще впереди, и за счет этого она сможет обеспечивать выполнение обязательств по облигации. На этой же стадии необходимо обратить внимание на то, создает ли компания денежные потоки немедленно, или же проходит много времени между отправкой счетов и получением платежей. В первом случае риск меньше, чем во втором, и соответственно требования к доходности будут меньше. [c.75]

По той же причине, разъясненной ранее, что разные отрасли находятся на разных стадиях своего экономического цикла, у разных отраслей также разные темпы оборота своей продукции, а также разные задачи в отношении денежных потоков. Обычно, строго говоря, показатели Р/Е сравнимы только для компаний, работающих в одной отрасли. И хотя существуют сравнительные соотношения между Р/Е для разных отраслей, они не дают эффективного механизма даже для сравнения одинаковых отраслей в разных странах. [c.92]

В связи с этим предметом инвестиционных исследований здесь будет этап, на котором та или иная отрасль находится в данный момент и потенциал роста для отраслей. Кроме того, у разных отраслей циклы имеют разную продолжительность и приносят разный доход и прибыль на задействованный капитал. Также рассматриваются действия правительства, например, налоги, субсидии и т. д., альтернативные продукты, затраты на финансирование, денежные потоки и наличие нового капитала. [c.134]

Собственно процесс моделирования выполняется следующим образом 1) программа моделирования случайным образом выбирает значение для каждой исходной переменной, например объема и цены реализации, основываясь на ее заданном распределении вероятностей 2) значение, выбранное для каждой варьируемой переменной, вместе с заданными значениями других факторов, таких как ставка налога и амортизационные отчисления, затем используется в модели для определения чистых денежных потоков по каждому году, далее рассчитывается NPV проекта в данном цикле расчетов 3) этапы 1 и 2 многократно повторяются, например 1000 раз, что даст 1000 значений NPV, которые составят распределение вероятностей, по которому вычисляют ожидаемые значения NPV и его среднеквадратического отклонения. [c.170]

Одним из факторов, влияющих на денежные потоки предприятий, является величина так называемого финансового цикла. Это время, в течение которого денежные средства предприятий вложены в созданные запасы (с момента их оплаты), незавершенное производство, готовую продукцию и дебиторскую задолженность с учетом времени обращения кредиторской задолженности, так как она компенсирует отвлечение средств в дебиторскую задолженность. Таким образом, время финансового цикла в днях можно рассчитать по следующей формуле (см. рис. 5.5) [c.107]

Управление финансовым циклом представляет собой основное содержание управления финансами предприятия и его денежными потоками. Оптимизация финансового цикла — одна из главных целей деятельности финансовых служб предприятия, так как это дает ему значительный эффект. Очевидно, что пути сокращения финансового цикла связаны с сокращением производственного цикла, уменьшением времени оборота дебиторской задолженности, увеличением времени оборота кредиторской задолженности. [c.108]

Другим важным показателем эффективности инвестиционного проекта является внутренняя норма доходности (рентабельности) (ВНД, ВНР). Значение этого показателя соответствует годовому проценту, который ожидается получить на вложенный в реализацию проекта капитал. В наиболее распространенных случаях (денежный поток характеризуется одним инвестиционным циклом) — это значение переменной нормы дисконта, при котором чистый дисконтированный доход обращается в ноль. Определение ВНД производится на основе решения следующего уравнения [c.322]

Цикл воспроизводства в зависимости от направления оборота принято характеризовать как прямой (производственные потоки) и обратный (финансовые или денежные потоки). Каждый из этих видов циклов наделен своими функциями. Отсутствие одного из них 8 [c.8]

Движение денежных средств — один из наиболее важных аспектов операционного цикла организации. В рамках подготовки главного бюджета бюджет денежных средств разрабатывается после того, как все периодические бюджеты и прогнозный отчет о прибылях и убытках уже завершены. Бюджет денежных средств (прогноз денежных потоков) представляет собой план поступлений денежных средств и платежей на будущий период. В нем суммированы все потоки средств как результат планируемых операций на всех фазах формирования главного бюджета. В целом бюджет денежных средств показывает ожидаемое конечное сальдо на счете денежных средств и финансовое положение для каждого месяца (квартала). Бюджет денежных средств показывает, использует ли предприятие больше денежных средств, чем зарабатывает. Таким образом, могут быть запланированы периоды наибольшего и наименьшего наличия денежных средств. Очень большие сальдо на счете денежных средств означают, что средства не были использованы с наиболее возможной эффективностью. Низкий уровень указывает на то, что организация не в состоянии расплатиться по своим текущим обязательствам. [c.101]

В основе системы денежных потоков лежит индивидуальный кругооборот денежных средств. Достижение равновесия между Индивидуальными циклами денежных средств состоит в обеспечении их стабильности при отсутствии значительных изменений во внешних и внутренних условиях функционирования организации. При динами- [c.134]

Часто жизненный цикл проекта определяют по денежному потоку от первых инвестиций (затрат) до последних поступлений денежных средств (выгод). Начальный этап реализации инвестиционного проекта характеризуется, как правило, отрицательной величиной денежного потока, так как осуществляется инвестирование денежных средств. В последующем, с ростом доходов по проекту, его величина становится положительной. [c.38]

Метод компании-аналога заключается в том, чтобы, опираясь на прогнозные оценки величин чистой (за вычетом задолженности) балансовой стоимости, прибыли или денежного потока предприятия, определить его обоснованную рыночную стоимость, делая это по аналогии с актуальным соотношением этих показателей и цен на их акции у сходных (принадлежащих к той же отрасли) предприятий. При этом в качестве сходных предприятий берутся фирмы данной отрасли, чьи акции ликвидны и достаточно надежно котируются на биржевом или внебиржевом фондовом рынке. Очевидно, что подбор фирм, сходных с оцениваемым предприятием, должен отвечать определенным критериям так, чтобы выдерживалась та же, что и у оцениваемого предприятия, доля профилирующего аналогичного продукта, размер предприятия, чтобы сходными с ним были стадия жизненного цикла фирмы, рынки сбыта, территориальное расположение, соотношение собственного и заемного капитала и пр. На базе информации о сходных фирмах рассчитываются так называемые мультипликаторы (коэффициенты) цена/чистая балансовая стоимость , цена/прибыль и цена/ денежный поток (могут существовать предприятия, специализирующиеся на мониторинге и продаже в той или иной форме данных об этих коэффициентах). [c.199]

Этапы моделирования инвестиционного цикла . построение модели, оценка параметров, практическое применение для принятия решений, оптимизации и прогнозирования. Интерфейсные, фактуальные и процедурные знания. Семантические сети. Синтез модели из типовых модулей. Стохастические сети Петри. Векторные функции денежных потоков в проектировании инвестиционных циклон. Учет факторов риска и неопределенности в моделях инвестиций. [c.75]

Движение денежных средств — один из наиболее важных аспектов операционного цикла организации. В рамках подготовки общего бюджета смету (бюджет) денежных средств разрабатывают после того, как все периодические бюджеты и прогнозный отчет о прибылях и убытках уже завершены. Смета (бюджет) денежных средств (прогноз денежных потоков) представляет собой план поступления денежных средств и платежей на будущий период. В нем суммированы все потоки средств как результат планируемых операций на всех фазах формирования общего бюджета. В целом эта смета (бюджет) показывает ожидаемое конечное сальдо на счете денежных средств и финансовое положение для каждого месяца, для которого ее разрабатывают. Таким образом, могут быть запланированы периоды наибольшего и наимень- [c.93]

Денежные средства. В условиях рыночной экономики значимость денежных средств и их эквивалентов определяется следующими причинами рутинность (необходимость денежного обеспечения текущих операций), предосторожность (необходимость погашения непредвиденных платежей), спекулятивность (возможность участия в заранее непредусмотренном выгодном проекте). Система эффективного управления денежными средствами подразумевает выделение четырех крупных блоков процедур, требующих определенного внимания финансового менеджера (а) расчет финансового цикла (б) анализ движения денежных средств, (в) прогнозирование денежных потоков, (г) определение оптимального уровня денежных средств. [c.373]

Бюджет — количественное выражение плана, инструмент координации и контроля за его выполнением. Бюджеты могут быть составлены как для предприятия в целом, так и для его подразделений. Основной бюджет охватывает производство, реализацию, распределение и финансирование. Здесь в количественном выражении рассматриваются будущая прибыль, денежный поток и поддерживающие планы. Составление бюджетов побуждает планировать, вырабатывать контрольные критерии и улучшать координацию. Бюджетный цикл обычно включает следующие этапы 1) планирование деятельности организации в целом и по его подразделениям 2) разработку проекта бюджета 3) просчет вариан- [c.62]

Если С1 — сумма первоначальных инвестиций ( ost initial investment), т. е. сумма инвестиций на начало проекта, PV — текущая стоимость денежного потока на протяжении жизненного цикла проекта, то чистая текущая стоимость проекта равна [c.128]

Возникновение отчета о движении денежных средств ( ash Flow) В. Томе объяснял тем, что принцип идентификации (в форме начислений) слишком условен 1) исходит из правовых представлений о бухгалтерском учете и фиксирует движение обязательств, но не отражает денежные потоки 2) разбивает (самым искусственным образом) реальные хозяйственные циклы, например, потрачены деньги на ремонт в одном отчетном периоде, а их искусственно списывают в течение t лет [c.398]

Угроза враждебного захвата подстегнула процессы реорганизации корпораций, которые обычно опирались на привлечение дополнительных заемных капиталов, продажу или отделение структурных подразделений компании и превращение их в самостоятельные единицы, а также выкуп самими корпорациями своих обыкновенных акций у инвесторов. В случае выкупа компа нии ее менеджерами или выкупа за счет займов все акции распределяются между ограниченным числом владельцев, и компания становится закрытой для остальных инвесторов. Такие операции выкупа компаний наиболее часто затрагивают корпорации, достигшие стадии зрелости в своем деловом цикле, имеющие крупные денежные потоки и ограниченные варианты инвестирова ния прибылей в рамках их отрасли. [c.941]

Мы поняли, что прошли полный цикл, когда в январе 2000 года Американская высшая школа международного менеджмента при университете Тандерберд включила книги "Богатый папа, бедный папа", "Квадрант денежного потока" и игры "Денежный поток" в свой учебный курс по предпринимательству. Этот весьма престижный университет пользуется международным признанием благодаря своим образовательным программам. [c.486]

Простота расчета Простота для понимания и традиции применения Соответствие общепринятым методам бухучета и, как следствие, доступность исходной информации Привязка к учетным данным (обычно доход определяют не по денежным потокам, а по данным бухгалтерского учета) Инвестиции производят для получения выгод, превышающих затраты. Критерий окупаемости показывает, когда инвестор сможет "вернуть свое", и ничего не говорит о том, какую выгоду принесет проект за пределами срока окупаемости. В результате инвестиционное предложение с меньшим сроком окупаемости может показаться более предпочтительным, чем вариант, способный принести больший суммарный доход Риск учитывается лишь косвенно (разность между длительностью жизненного цикла проекта и сроком окупаемости — это "запас времени" для того, чтобы проект стал экономически выгодным) Не учитывается альтернативная стоимость используемых для проекта ресурсов (денежных, кадровых, информационных и т.д). Неаддитивность (окупаемость проекта не равна сумме окупаемостей его этапов) [c.103]

Смотреть страницы где упоминается термин ЦИКЛ ДЕНЕЖНОГО ПОТОКА

: [c.405] [c.368] [c.101] [c.200] [c.77] [c.458] [c.103] [c.180] [c.319] [c.6] [c.14]Смотреть главы в:

Право и экономика- инвестиционное консультирование -> ЦИКЛ ДЕНЕЖНОГО ПОТОКА