При использовании и тестировании скользящих средних, индикаторов, линий тренда и т.д. некоторые инвесторы предпочитают работать с линейными ценовыми графиками, которые отличаются простотой и наглядностью. Но линейные графики, показывающие только цену закрытия, могут ввести в заблуждение, поскольку на них не учитываются максимальная и минимальная цены. График взвешенной цены закрытия сочетает в себе простоту линейного графика и информативность столбикового, поскольку каждая точка на нем рассчитывается с учетом максимума, минимума и цены закрытия дня. [c.63]

В отличие от скользящих средних, индикатор TSF следует за ценами без большого отставания. Поскольку индикатор подстраивается под данные, а не усредняет их, он более чувствителен к ценовым изменениям. [c.168]

Скользящие средние могут применяться также и к индикаторам. При этом интерпретация скользящих средних индикаторов аналогична интерпретации ценовых скользящих средних если индикатор поднимается выше своего скользящего среднего — значит восходящее движение индикатора продолжится если индикатор опускается ниже скользящего среднего, это означает продолжение его нисходящего движения. [c.199]

Тут мы объясним различные способы, как можно использовать средние скользящие в качестве индикатора, следующего за трендом, для достижения ценовых целей и измерения крайних точек рынка Следующий материал показывает, как использовать некоторые наиболее популярные осцилляторы. Эта дискуссия дополняется рассмотрением другого индикатора, который использует средние скользящие и в то же время функционирует в качестве осциллятора. Вы можете наилучшим образом использовать оба мира. [c.40]

Тот факт, что такие индикаторы оказываются почти бесполезными в течение довольно значительных периодов времени, является серьезным аргументом против слепого доверия среднему скользящему - это может оказаться слишком опасным. Как мы уже не раз подчеркивали, трейдер должен иметь в своем арсенале множество разных инструментов технического анализа. При определенных обстоятельствах - когда на рынке четко прослеживаются ценовые тенденции - вряд ли найдется метод, который может сравниться по эффективности со средними скользящими. Можно просто включить программу в автоматический режим и идти на рыбалку. В других случаях лучше использовать один из методов, эффективных в отсутствие тенденции, например, осцилляторы, показывающие вступление рынка в область перекупленное или перепроданное . Кстати, мы собирается рассматривать тему осцилляторов в следующей главе. [c.236]

Становится ясно, что любой метод технического анализа в той или иной мере зависит от фактора времени. В то же время использование временных показателей не всегда носит последовательный характер. Для увеличения эффективности технического анализа с учетом временного фактора и применяют циклический анализ. Аналитик рыночных циклов считает, что объект его изучения - не вторичный, вспомогательный фактор, а определяющий фактор бычьего или медвежьего развития рынка. Однако время не только является доминирующим фактором. Работа любого технического индикатора может быть значительно улучшена, если в его структуру включить циклический анализ. Например, путем привязки средних скользящих и осцилляторов к доминирующим рыночным циклам можно оптимизировать их работу. Анализ циклов также позволяет добиться повышения точности анализа линий тренда, указывая, какие линии значимы, а какие - нет. В сочетании с пиками и спадами циклов можно значительно увеличить возможности анализа ценовых моделей. С помощью "временных окон", можно фильтровать движение цен таким образом, что лишние сигналы будут отсекаться, а первоочередное внимание будет обращено только на моменты наступления важнейших вершин и оснований циклов. [c.365]

В процессе изложения будут использоваться индикаторы, основанные на цене. У читателей, знакомых с традиционным техническим анализом (ценовыми моделями, линиями тренда, уровнями поддержки и сопротивления, скользящими средними и осцилляторами), не возникнет особых затруднений. [c.23]

Ближе к нашей теме, проводились психологические эксперименты [10], в которых испытуемым показывали реальные прошлые цены акций и просили предсказать их последующие изменения, одновременно совершая сделки в соответствии с этими прогнозами и, таким образом, накапливая богатство. Этих испытуемых, конечно, просили торговать только на основании прошлых цен и им не сообщались внешние "фундаментальные" новости. Было найдено, что субъекты отслеживают прошлое среднее значение цены, когда цена акции устойчива, и, таким образом, торгуют против ценовых колебаний, когда таковые возникают. Однако, когда цены стали показывать последовательные тренды, испытуемые начали переключаться на тренд-следящие стратегии, покупая больше, когда цены увеличиваются и, продавая - когда цены уменьшаются. Возможно, даже более неотразимым свидетельством присутствия стратегий следования за трендом является широкая распространенность "технического анализа", который пытается определять тренды и развороты тренда, используя технические индикаторы, связанные с прошлыми ценовыми движениями. [53] [c.117]

Характеристикой любой скользящей средней является выбираемый отрезок времени, называемый порядком. Объект вычисления средней — произвольный, обычно это значения цены. В зависимости от типа ценового графика — поминутного, почасового, ежедневного и т.п. — берут среднюю из цен закрытий минут, часов, дней. Некоторые считают, что цена закрытия не всегда объективна, и берут среднюю от усредненных значений цен за минуту, час, день. Возможны и другие варианты. Иногда скользящие строят для объема торговли или других технических индикаторов. В любом случае график скользящей средней отстает от графика движения рынка, поскольку включает в себя данные предыдущего периода времени. [c.93]

Скользящие средние рассчитываются не только по ценовым рядам, но и по различным индикаторам. Кроме того, в анализе часто используются скользящие средние разной длины, но полученные по одному и тому же ряду значений. Пересечение таких скользящих средних дает прогноз направления движения ряда на период, который зависит от длин этих средних. На рис. 5.13 приведены пяти- и десятидневная скользящие средние. Как видно на графике, когда короткая средняя пересекает длинную сверху, цены начинают расти через 5 дней. И наоборот, когда короткая средняя пересекает длинную снизу, — вскоре начинается общее снижение цен. [c.391]

Одним из популярных среди инвесторов индикаторов (который представляет собой вариант правила фильтра), является индекс относительной силы, он выражается отношением недавних цен на акции или другие инвестиции к другим средним ценам за рассматриваемый период (скажем, 6 месяцев) или к цене в начале оцениваемого периода. Акции с высоким индексом относительной силы рассматриваются как удачные инвестиции. Данная инвестиционная стратегия также основывается на предположении о ценовом импульсе. [c.165]

Стохастический индикатор — один из немногих индикаторов, использующих две линии, известные как линии К и D (иногда называющиеся %К и %D). Линия D — это просто сглаженная версия линии К, и обе они используются, подобно индексу RSI, для проведения анализа ситуаций перекупленности и перепроданности. Две линии вносят в анализ дополнительный аспект., связанный с их пересечениями, которые аналогичны пересечениям ценовых кривых со своими скользящими средними. Стохастик часто сглаживается, когда линия D переименовывается в медленную линию К (SK), которая еще раз сглаживается, чтобы получить медленную линию D (SD). На рис. 30.3 вы можете увидеть график стохастического индикатора. [c.248]

В этой главе описаны различные способы использования скользящих средних в качестве индикатора, следующего за тенденцией. Кроме того, показано их применение для определения ценовых ориентиров и экстремальных точек рынка. Следующие две главы этого раздела демонстрируют способы использования некоторых наиболее популярных осцилляторов. Обсуждение дополнено анализом индикатора, который действует и на основе скользящих средних, и как осциллятор знакомство с ним поможет освоить лучшее из обоих классов индикаторов. [c.94]

Хотя простое скользящее среднее распространено больше прочих, некоторые аналитики предпочитают делать более весомой последнюю по времени цену. Эта идея лежит в основе взвешенного скользящего среднего, при расчете которого более поздним ценам придается больший вес, а более ранним — меньший. По этой причине кривая взвешенного скользящего среднего чувствительнее, чем кривая простого, и она точнее повторяет движение цены. Наиболее распространенный вариант взвешенного скользящего среднего — это экспоненциально сглаженное скользящее среднее. При его расчете сначала определяется процентная значимость цены последнего дня, которая затем прибавляется к некоторому проценту величины индикатора за предыдущий день. Допустим, значимость цены закрытия последнего дня равна 0,10. Следовательно, она оценена в 10%, и эта величина затем прибавляется к 90% величины предыдущего дня. Показатель 0,05 даст меньший вес цене последнего дня (5%) и больший — величине индикатора за предыдущий день (95%). Чем выше процентная значимость последней цены, тем чувствительнее кривая к текущей ценовой динамике. [c.95]

Заканчивая разговор о скользящих средних, необходимо сделать еще одно очень важное замечание. Сигналы, получаемые на основе фильтрации ценовых данных, в частности полученные с помощью различных скользящих средних, носят запаздывающий характер по отношению к событиям, происходящим на рынке. Запаздывание связано с осреднением назад по времени. Любой индикатор, который использует осреднение прошлых данных, не может обладать свойством опережающего индикатора. Чем больше период осреднения, тем больше эффект запаздывания. С другой стороны, чем меньше период осреднения, тем меньше эффект запаздывания, но одновременно и больше вероятность получения ложного сигнала. [c.260]

Средние скользящие являются носителями высококачественной наглядной информации, поскольку они напрямую зависят от цены. Индикаторы, расположенные в отдельных нижних окнах графической картины (полотна), позволяют глазу отфильтровывать большое количество неподтвержденных слухов, что помогает управлению информацией. К сожалению, в процессе фильтрации неизбежны потери и ценной информации. Средние скользящие подают сигналы, не содержащие помех, связанных со слухами, так как их графики строятся внутри ценовых окон. Они рисуют в режиме реального времени ценовые модели, которые, взаимодействуя с другими свойствами уровней поддержки/сопротивления, раскрывают прибыльные уровни конвергенции. [c.96]

При практическом применении основ технического анализа часто ощущается недостаток простоты применения. Многие свинг-трейдеры убеждены, что никогда не достигнут высот трейдинга, если не будут использовать в своей работе сложные математические исходные данные для прогнозирования ценового движения. Тем не менее, многие трейдеры успешно зарабатывают себе на жизнь, работая только с такими простейшими элементами анализа, как цена, объем и средние скользящие. Эти первостепенной важности индикаторы являются важным связующим звеном между ценой, временем и тенденцией и являются основным строительным материалом слаженно работающей визуальной торговой системы. [c.99]

Индикаторы, следующие за тенденцией, определяют направленную полярность рынка. Средние скользящие (МА) строятся в той же системе координат, в которой строятся ценовые графики, а вот остальные индикаторы располагаются в отдельных окнах. Некоторые индикаторы рисуют общие модели, определяющие новые тенденции, и дают четкий сигнал времени открытия/закрытия позиции. Однако индикаторы, следующие за тенденцией, имеют запаздывающий характер. Иными словами, они разворачиваются вверх или вниз после начала ценового движения, а не до него. Они идентифицируют направленные циклы в различных временных рамках. К примеру, половина индексов может разворачиваться вверх, в то же самое время другая половина индексов держит курс вниз, ориентируясь по типичным средним скользящим. [c.121]

Свинг-трейдер должен уметь четко определять какая сила возобладает и будет господствовать в случае дивергенции Так, например, если падающие ценовые бары движутся против растущих средних скользящих, то в конечном счете одно потянет за собой другое. Основная истина технического анализа гласит, за короткие периоды времени индикаторы определяют основную тенденцию более аккуратно, нежели цена. Однако эта логика часто не работает, и своенравные индикаторы покорно разворачиваются, подчиняясь движению цены. [c.123]

Скользящие средние и MA D — это примеры следующих за тенденцией, или запаздывающих , индикаторов (см. рис. 30). Такие индикаторы превосходно действуют при относительно длительных ценовых тенденциях. Они не предупреждают о предстоящих изменениях цен, а просто сообщают о направлении их движения (т.е. росте или падении), ориентируя вас на соответствующие действия. Покупая и продавая по сигналам индикаторов, следующих за тенденцией, вы лишите себя возможности более раннего входа в рынок, но зато значительно сократите степень риска, так как всегда будете играть в направлении господствующей тенденции. [c.31]

На следующем рисунке показаны графики индекса S P 500 и Юдневного скользящего среднего индикатора растущего объема. В апреле мае сформировалось медвежье расхождение цены росли (линия тренда А), а индикатор растущего объема падал (линия тренда В). Если опираться только на график индекса S P 500, может показаться, что рынок набирал силу. Индикатор растущего объема выявил истинную картину, и за расхождением действительно последовала ценовая коррекция. [c.187]

Поскольку не существует безошибочно действующих методов технического анализа, рекомендую применять этот осциллятор совместно с другими техническими индикаторами. Надежность краткосрочных и среднесрочных торговых сигналов будет выше, если вместе с осциллятором Чайкина использовать, например, ценовой конверт (см. стр. 78) на основе 21 дневного скользящего среднего и какой-либо осциллятор перекупленности/перепроданности. [c.264]

Сначала возьмите свою любимую скользящую среднюю, которую считаете наиболее полезной для своего стиля торговли, временной структуры и допуска риска. Затем нанесите график огибающей с определенным процентным сдвигом выше и ниже скользящей средней. Это определяет полосу возможной ценовой деятельности, находящейся на Х% выше и Х% ниже скользящей средней. Теперь пройдитесь назад во времени на графику движения цены. Как часто акция, индекс или фьючерсный контракт торговались или останавливались выше или ниже огибающей Цель этого упражнения найти, на каком проценте — выше или ниже скользящей средней — рынок имеет тенденцию останавливаться. На неустойчивом рынке этот процент больше, а на более устойчивом рынке — меньше. Кроме того, отрезок времени, охваченный скользящей средней (то есть число периодов), поможет определить, какой процент наиболее подходящий. Например, 1% выше и ниже 200-дневной скользящей средней не имел бы особого значения, так как это очень маленький процент применительно к сравнительно долгосрочному индикатору. Однако огибающая в 0,5% выше и ниже 5-минутной скользящей средней может быть очень важной. Хотя процент здесь мал, огибающая может иметь большое значение, потому что основана на ультракраткосрочной скользящей средней. [c.80]

Этот индикатор является кумулятивной суммой дневных значений растущих бондов за исключением количества падающих бондов. Также, как и индикаторы растущих-падающих акций, этот индикатор не является ценовым измерением поведения рынка бондов. Направление, взятое линией падающих-растущих бондов, сравнивается с направлением Индекса Доу-Джонса "Средняя 20-Бондов". Когда они растут, рынок облигаций является бычьим. И наоборот, рынок бондов считается медвежьим, если они падают. Отклонение в направлении между ними обычно говорит о надвигающемся изменении в тренде. hart raft сравнивает самое последнее кумулятивное значение с величиной 10 дней тому назад, чтобы проверить краткосрочную движущую силу рынка бондов. Когда исходное значение выше кумулятивной [c.159]

В анализе кривой OBV могут применяться различные технические индикаторы, так же как они используются в анализе самой ценовой тенденции. Например, на линии объема хорошо видны пики (сопротивление) и спады (поддержка). Кроме того, для выявления надвигающегося развол-рота кривой OBV ее можно анализировать с помощью линий тренда и средних скользящих. Также вполне логично построение осцилляторов на основании значений индикатора OBV. На графиках приведены примеры работы этого индикатора. [c.165]

Мы уже установили, что чем "короче" среднее скользящее, тем ближе оно следует за ценовой тенденцией. Понятно, что самое короткое значение из всех трех (четырехдневное среднее скользящее) наиболее близко следует за ценовой тенденцией, за ним идет девятидневное, а затем восемнадцатидневное. Таким образом, при восходящей тенденции эти три линии будут расположены следующим образом выше всех четырехдневное среднее скользящее, затем девятидневное, и в самом низу - восемнадцатидневное. При нисходящей тенденции эти индикаторы будут располагаться в обратном порядке. В самом низу четырехдневное, выше - девятидневное, за ним - восемнадцатидневное среднее скользящее (см. рис. 9.7 аи б). [c.221]

Чтобы найти ответы на эти вопросы, мы обратились к результатам исследований, проведенных исследовательской группой компании Мерил Линч под руководством Франка Хокхаймера. С 1978 по 1982 год он опубликовал ряд статей, посвященных компьютерным методам торговли. Этот огромный труд является наиболее полным исследованием, посвященным применению средних скользящих на фьючерсных рынках. При проведении исследования было проделано большое количество экспериментов с этим индикатором с целью нахождения наилучших комбинаций средних скользящих для каждого отдельного рынка. Результаты данного исследования были сравнены с другими методами, такими как недельные, дневные и внутридневные ценовые каналы, линейная регрессия, а также система "направленного движения" У. Уайлдера. [c.224]

Одним из самых больших преимуществ средних скользящих и одной из причин, почему они так широко используются в качестве систем следования за тенденцией, является то, что они воплощают в себе некоторые старейшие принципы успешной биржевой игры. Они позволяют торговать в направлении ценовой тенденции. Такие индикаторы помогают как можно дольше сохранять прибыльные позиции и вовремя закрывать убыточные. Наверное, вы уже когда-то это слышали, верно Несомненно, что даже каждый начинающий трейдер знает эти золотые правила успеха на бирже. Очень важно то, что система, основанная на использовании средних скользящих, заставляет трейдера подчиняться этим правилам, выдавая четкие и недвусмысленные сигналы открытия длинных и коротких позиций, также основаные на данных принципах. [c.236]

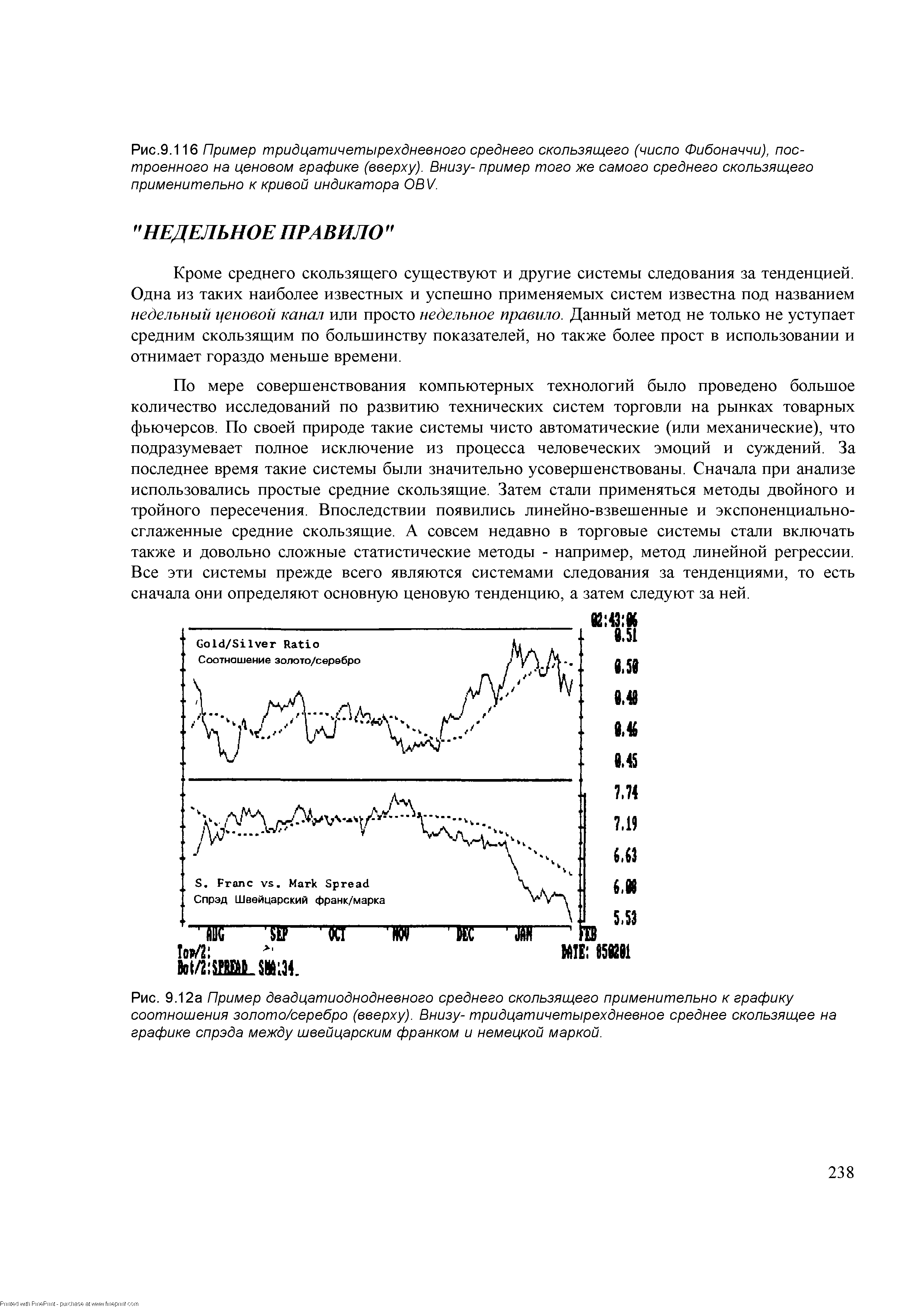

| Рис.9.116 Пример тридцатичетырехдневного среднего скользящего (число Фибоначчи), построенного на ценовом графике (вверху). Внизу- пример того же самого среднего скользящего применительно к кривой индикатора ОВ V. |  |

Отслеживая ценовую разницу между двумя контрактами, будь то контракты, заключенные на одном рынке (скажем, июльский и ноябрьский контракты на соевые бобы или сентябрьский и декабрьский контракты на казначейские векселя) или на разных (например, два декабрьских контракта - один на кукурузу, другой на пшеницу или же два сентябрьских индексных фьючерса - один на Value Line, другой на S P 500), трейдер пользуется специальными графиками спрэда. Взглянув на такой график, легко заметить, что изменение разницы цен, как правило, подчиняется тенденции - восходящей или нисходящей. Отсюда следует, что большинство технических методов анализа обычных графиков фьючерсных цен также применимо для отслеживания тенденции на графиках спрэда. На последних можно увидеть области поддержки и сопротивления, а также провести линии тренда, пересечение которых служит, как обычно, индикатором изменения тенденции. Анализ может включать использование средних скользящих и осцилляторов. Существуют также пункто-цифровые графики спрэда. На приведенных примерах (см. рис. 1.1-1.7. [c.456]

Границы Боллингера. Этот индикатор так же естествен с точки зрения прямолинейного применения статистики и теории вероятностей к исследованию набора ценовых данных, как и вычисление движущихся средних. [c.149]

Когда цены оказываются в горизонтальном диапазоне, ни технический анализ, ни статистические компьютерные индикаторы, как правило, нам не помогают. Поэтому при консолидации цен обычно остается одна надежда на осцилляторы. Действительно, линии средних при долговременной ценовой консолидации в горизонтальном диапазоне тоже становятся горизонтальными и часто (или все время) пересекаются ценами, поэтому все сигналы будут ложными. Осцилляторы более быстро и размашисто следуют за ценами даже в периоде консолидации и, тем самым, могут помогать при торговле в горизонтальном диапазоне. Но, как мы уже говорили, этот период не может продолжаться долго, следовательно, рано или поздно должен произойти прорыв данного диапазона и сформироваться новый ценовой тренд. К сожалению, осцилляторы не помогают определить момент такого прорыва, так как у границ горизонтального диапазона цен они уже показывают состояние перезакупленности или перезапроданности, что свидетельствует о возможном развороте цен в противоположную сторону, и не дают сигналов о возможном прорыве диапазона. Поэтому в начале тренда осцилляторы обычно работают плохо. [c.150]

На графике индикатора Бестрендовости за определенный период ищете ряд экстремумов, которые соединяете линией. Количество экстремумов — три-четыре и больше, а если не получается, то можно и пару. Если эти максимумы отличаются друг от друга (скорее всего так и будет), необходимо найти их среднюю величину и на найденном уровне построить линию. Эта линия будет соответствовать уровню 100% перекупленности (максимум перекуплен-ности), а линия, построенная по минимумам, — уровню -100% (минус сто, максимум перепроданное ). Далее, имея эти условные +100% и -100% уровни индикатора, вы находите уровни 70, 80, 90% для перекупленности (или -70, -80, -90% для перепроданности). Когда цена оказывается такой, что индикатор достигает заданных уровней, вы забираете прибыль. Таким образом, эти подуровни будут являться ориентирами, аналогичными по существу ценовым Целям Разумной Прибыли. Само собой, вы можете сами решать, закрываться ли на 70% или ждать до 80%. [c.115]

Наряду с этим существует ряд индикаторов для оценки общего состояния рынка облигаций. Они характеризуют либо ценовую динамику, либо доходность облигаций. Составная средняя курсов облигаций Доу Джонса является распространенной мерой динамики цен этих долговых инструментов и основана на курсах закрытия облигаций 10 коммунальных и 10 промышленных предприятий. Подобно котировкам облигаций этот индекс отражает средние процентные величины от номинала облигаций, по которым они продаются. Также имеются источники данных о доходностях облигаций, отражающие норму доходности, которую мог бы получить инвестор, купив облигацию сегодня и продержав ее до погашения. Например, "Бэр-рон з" приводит эти данные для составных средних курсов облигаций Доу Джонса. Другие источники — это "Стэндард энд пур з", "Муди з инвестор сервисез" и ФРС. Наряду с составными имеются индексы цен и доходностей облигаций для их особых видов (промышленных, коммунальных и муниципальных). Кроме того, эти и другие индексы иногда приводятся в терминах совокупного дохода, т.е. ценовая динамика (курсовая прибыль или убыток) комбинируется с дивидендным (процентным) доходом. Подобные индексы существуют как для акций, так и для облигаций. [c.840]

Скользящие средние — как и линии тренда — помогают определять потенциальные уровни поддержки и сопротивления, а также предупреждают о происходящих в данный момент изменениях тенденции. Важно согласовать длину скользящего среднего и продолжительность тенденции, за которым оно следует. Для получения торговых сигналов скользящие средние можно использовать как отдельно, так и в комбинациях. Торговые конверты и полосы определяют экстремумы рынка через расстояние между ценой и средней линией скользящего среднего. Скользящее среднее действует наиболее эффективно на трендовых рынках и обычно следует за ценовым движением. В следующей главе будут продемонстрированы индикаторы, которые предвосхищают развороты рынка и эффективно действуют в отсутствии ярковыра-женной тенденции. [c.114]

Отрадно отметить, что большинство технических инструментов хорошо зарекомендовали себя при анализе динамики инвестиционных фондов. Особенно эффективно работают самые простые методики следования за тенденцией — линии тренда, уровни поддержки и сопротивления, скользящие средние, а также некоторые осцилляторы — темп движения и индекс относительной силы RSI (см. рисунки с 11.1 по 11.6 включительно). Хорошие результаты дает индикатор схождения/расхождения скользящих средних MA D и гистограмма MA D. На графиках паевых фондов часто встречаются такие ценовые модели как двойное основание , голова и плечи . [c.242]

Индикатор Ишимоку представляет собой пять линий, нанесенных на график цены. Четыре из них определяются как середина ценового диапазона за определенный промежуток времени. Поэтому их можно трактовать как разделительную границу пр об-ладания либо бычьей, либо медвежьей силы рынка. Или, иначе говоря, эти линии отражают согласие участников рынка по поводу стоимости валют в определенные периоды. Последнее определение совпадает с трактовкой движущейся средней у Элдера, но линии Ишимоку рассчитываются другим методом и не Тяготеют к ценам закрытия.- [c.7]

Уровни поддержки сопротивления в трендовом рынке имеют свои отличительные черты. Повышающиеся или понижающиеся средние скользящие (moving averages) регулярно отмечают на графиках важные уровни. Применение этих гибких индикаторов для открытия позиций широко популяризируется и в финансовой прессе, и различных руководствах по техническому анализу, и в графических программах. Самое широкое применение находят 20-дневные, 50-дневные и 200-дневные средние скользящие. Эти три производные цены, наносимые на ценовой график, признаны естественными границами отскоков цены. Они уполномочены , во-первых, определять уровни, на которых прибыль и потери уменьшаются после мощного движения цены, и во-вторых, их всеобщее признание привлекает толпу, которая сама укажет, когда цена будет приближаться. [c.78]

Японские свечи дают четкие сигналы в сочетании с полосами Боллин-джера и с другими индикаторами основной тенденции Ищите модели разворота, когда цена выходит за пределы верхней или нижней полосы Японские свечи на ценовом графике акции Apple дают сигнал о нескольких средней величины колебаниях, которые предшествуют резким толчкам, возвращающим ценовой бар к экстремумам полос Боллинджера. Заметьте, что большинство этих моделей разворота согласовывается как с уровнями high и low, так и с откатами на уровни сопротивления после прорывов. [c.103]

Идентифицируйте тенденции и боковые диапазоны, пользуясь ценовыми моделями и индикаторами. Резкий, бурный выпад ценовых баров, образующих тренд, способствует резкому росту скорости изменения цены (Rate of hange — RO ) и индикаторам направленного движения (ADX). Боковой тренд появляется, как только наступают откаты, сжатия цены или как только цена начинает колебаться в определенных пределах. С развитием бокового тренда происходит уменьшение торговых объемов и скорости изменения цены, вследствие чего средние скользящие сглаживаются. Такие осцилляторы, как, например, стохастики, совершают колебательные движения в пределах границ бокового тренда. Понаблюдайте за тем, как индикаторы совершают скачки к экстремальным точкам, как только в силу вступает тенденция. [c.116]

Применяйте популярные ценовые индикаторы для подтверждения полярности графиков, либо опережающей, либо запаздывающей по отношению к циклам колебаний. Осцилляторы, например, опережают важные развороты колебаний. Стохастики и индекс относительной силы Уайлдера (RSI) отслеживают изменяющиеся оси состояния перекупленности/перепроданности рынка и идентифицируют точки разворота. Индикаторы, следующие за тенденцией, являются запаздывающими, и применяются для подтверждения ценового движения. Используйте средние скользящие (МА) или классические гистограммы MA D для определения тенденций и боковых трендов и для точной идентификации текущей фазы цикла колебаний рынка. [c.120]

Средний индикатор направления (ADX) указывает на завершение рекордного ралли акции Qual omm, более чем за две недели до того, как на дневном графике ценовые бары пробили трендовую линию. Хорошо настроенные технические индикаторы улавливают важные изменения в настроениях толпы задолго до ценовых моделей Используйте их для фильтрации установочных наборов для открытия позиций посредством конвергенции/дивергенции и уникальных характеристик ценовых графиков [c.286]

Смотреть страницы где упоминается термин Индикатор 1 средняя (ценовая)

: [c.30] [c.101] [c.43] [c.408] [c.261] [c.96]Смотреть главы в:

Торговая система расчет следующей свечи -> Индикатор 1 средняя (ценовая)