Обоснование альтернативных приказов брокеру на совершение сделок, обеспечивающих реструктуризацию портфеля. Одной из задач, стоящих перед оперативным управлением портфелем финансовых инструментов, является обеспечение минимизации текущих затрат по осуществлению его реструктуризации. Основу затрат по реализации принятых в этой области управленческих решений составляют издержки по брокерскому обслуживанию намечаемых сделок ( трансак-ционные издержки"). От вида приказов брокеру во многом зависят сроки и объемы текущих затрат по совершению таких сделок, а в конечном итоге — эффективность оперативного управления сформированным портфелем финансовых инвестиций. [c.371]

Настоящая книга предназначена для читателей, желающих познакомиться с основами функционирования рынка ценных бумаг и производных финансовых инструментов. В ней нашли отражение вопросы, раскрывающие понятия, теоретические концепции и инструментарий данного рынка. Правовые положения затрагиваются только в той части, которая необходима для общей характеристики российского рынка ценных бумаг. В силу ограниченности объема книги проблемы технического и фундаментального анализа рассматриваются на уровне основных положений, тем более, что эти направления анализа рынка уже оформились в самостоятельные дисциплины. Поэтому заинтересованный читатель сможет расширить свои знания в этих областях из специальной литературы. В книге подробно изложены вопросы управления портфелем финансовых инструментов. [c.10]

Структурно книга состоит из трех частей. В первой рассматриваются основы организации и функционирования рынка ценных бумаг, во второй — основы организации и функционирования рынка производных финансовых инструментов. В третьей части раскрываются теоретические и практические вопросы управления портфелем финансовых инструментов. [c.10]

ЧАСТЬ III. УПРАВЛЕНИЕ ПОРТФЕЛЕМ ФИНАНСОВЫХ ИНСТРУМЕНТОВ [c.239]

Развитие широкого и эффективного рынка, статистической базы, а также быстрый прогресс в области вычислительной техники привели к возникновению современной теории и практики управления портфелем финансовых инструментов. Она основана на использовании статистических и математических методов подбора финансовых [c.239]

В настоящей главе рассматриваются вопросы, связанные с управлением портфелем финансовых инструментов. Вначале мы охарактеризуем пассивную и активную стратегии, остановимся на технике использования производных инструментов при управлении портфелем. В заключение определим такое понятие как допустимость риска. [c.312]

Рассматриваются задачи управления портфелем финансовых инструментов (активов и пассивов финансовых институтов, ценных бумаг) в динамической постановке. Работа состоит из двух частей. [c.2]

В первой части содержится обзор развитой на Западе методологии для выработки подходов к задаче управления портфелем финансовых инструментов, выбору критериев, генерированию сценариев для случайных величин, выбору алгоритмов решения получающихся задач стохастического динамического управления. [c.2]

Под управлением капиталом (синонимами этого понятия являются также управление инвестициями , управление портфелем финансовых инструментов ) понимается выбор той или иной стратегии инвестирования денежных средств в различные финансовые инструменты (основные мировые валюты и ценные бумаги) с целью извлечения прибыли. Предполагается, что процесс управления капиталом разворачивается во времени в виде динамической последовательности инвестиционных решений. Если целью инвестиционной деятельности является максимизация прибыли на вло- [c.8]

Спекулятивная деятельность, в отличие от долгосрочных инвестиций, имеет ряд существенных особенностей. Например, для стратегического инвестора, заинтересованного, например, в контроле над собственностью, сиюминутная прибыль, приносимая купленными им акциями, не столь актуальна. В отличие от него, спекулянт заинтересован лишь в прибыли. Для него актуально так распорядиться ограниченными финансовыми ресурсами, чтобы приносимая деньгами прибыль была бы максимально (потенциально) возможной. Указанную задачу мы называем задачей оптимального управления капиталом или, что одно и тоже, задачей оптимального управления портфелем финансовых инструментов . Она по своей сущности в точности соответствует задаче оптимального управления. [c.145]

С учетом вышесказанного, вторым важным и не используемым пока на практике резервом повышения качества управления портфелем финансовых инструментов, является использование для этих целей теории оптимального управления. [c.145]

Ниже кратко рассматриваются основные постановки задач оптимального управления динамическими системами, а затем уже осуществляется конкретизация указанных задач применительно к оптимальному управлению портфелем финансовых инструментов. [c.145]

Кроме программного управления существуют ещё более эффективные стратегии оптимального управления, которые, как будет показано ниже, с успехом могут быть использованы применительно к управлению портфелем финансовых инструментов. [c.147]

Ниже кратко рассматриваются основные постановки задач оптимального управления динамическими системами как той базы, на основе использования которой уже в дальнейшем можно строить модели оптимального управления портфелем финансовых инструментов. [c.148]

Ниже на рис. 7,3 показана блок-схема задачи оптимального управления портфелем финансовых инструментов с использованием прогнозирования. [c.160]

Оптимальное управление портфелем финансовых инструментов по замкнутому контуру [c.161]

Ниже систематически излагается концепция финансового рынка как стохастической дифференциальной системы. Использование указанной концепции позволяет формализовать постановку задачи оптимального управления портфелем финансовых инструментов за счёт того, что в математическом отношении она будет полностью эквивалентна задачам оптимального управления динамическими системами. Это позволит использовать для решения задачи оптимального управления портфелем финансовых инструментов мощные математические методы, развитые в теории оптимального управления. [c.161]

Оптимальное стохастическое управление портфелем финансовых инструментов [c.186]

В терминах вариационного исчисления это означает, что искомая стратегия инвестирования должна являться экстремалью финансового рынка. Указанная инвестиционная стратегия, в случае если удастся её синтезировать, должна давать однозначный ответ -в каких пропорциональных долях, в какие финансовые инструменты и в какие моменты времени необходимо инвестору вкладывать деньги. Инвестиционная стратегия, таким образом, представляет собой алгоритм принятия оптимальных инвестиционных решений или, что одно и то же, алгоритм оптимального управления портфелем финансовых инструментов. [c.188]

Алгоритм оптимального стохастического управления портфелем финансовых инструментов, обеспечивающий извлечение потенциально возможной прибыли [c.195]

Указанный алгоритм в полной мере отвечает канонам [6] оптимального стохастического управления динамическими системами. Его использование применительно к инвестиционной (спекулятивной) деятельности как раз и будет означать, что управление портфелем финансовых инструментов осуществляется на базе методов указанной теории, что позволит спекулянту извлекать потенциально возможную для финансового рынка прибыль. [c.201]

Указанная последовательность решения задач оптимизации должна проводится для каждого i-ro текущего момента времени и повторяется по итерационной схеме вплоть до завершения планируемого периода. Последовательность инвестиционных решений при её рассмотрении от начала планируемого периода и до момента его завершения образует некоторую траекторию инвестиционных решений (оптимальное управление портфелем финансовых инструментов). [c.203]

С учетом сказанного задачу синтеза оптимальной инвестиционной стратегии (оптимального управления портфелем финансовых инструментов) можно считать решенной. [c.203]

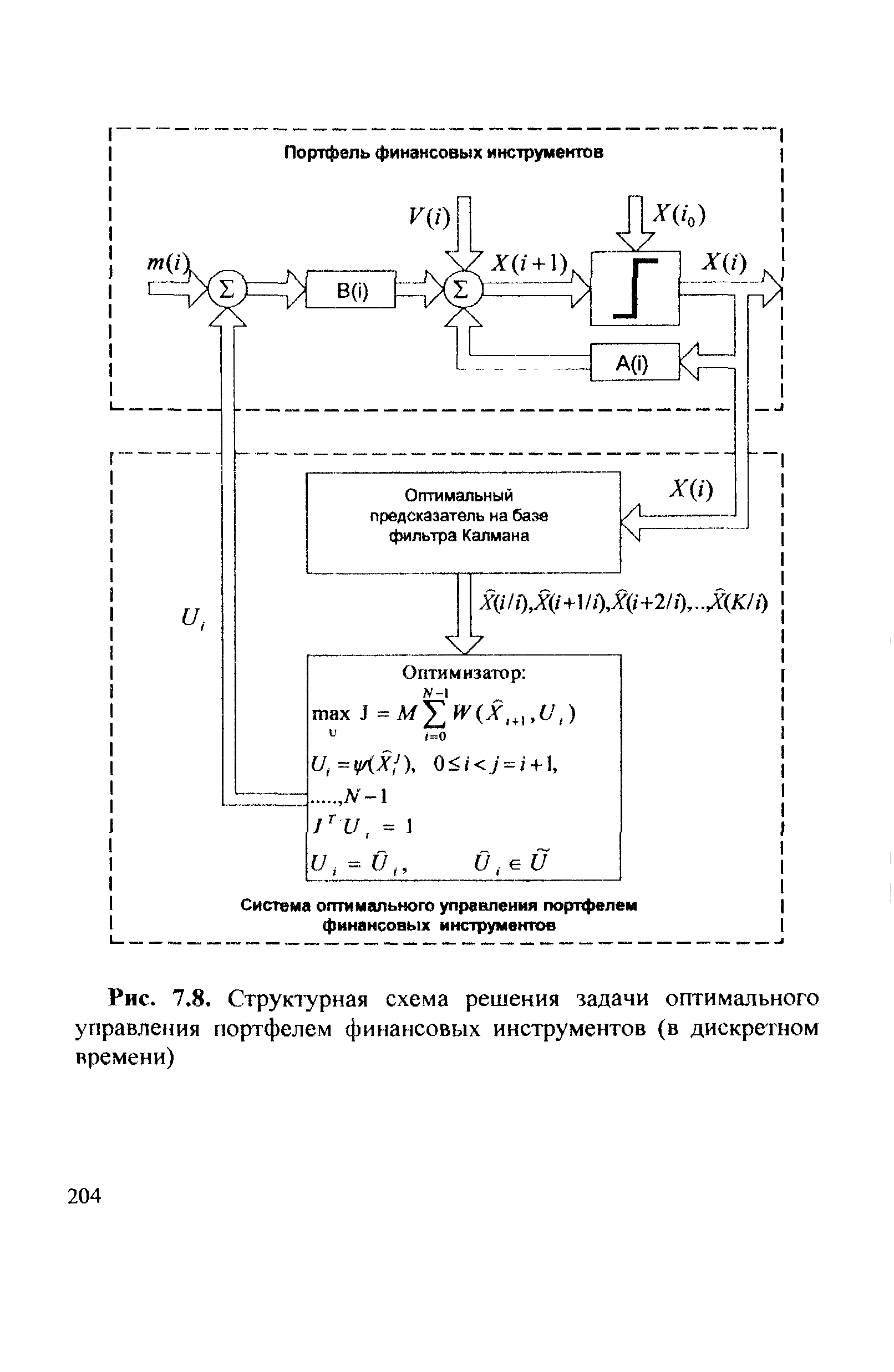

Структурная схема, поясняющая решение задачи извлечения потенциально возможной для финансового рынка прибыли за счёт оптимального управления портфелем финансовых инструментов, представлена на рис. 7.8. [c.203]

| Рис. 7.8. Структурная схема решения задачи оптимального управления портфелем финансовых инструментов (в дискретном времени) |  |

Выше (см. разд. 7) нами достаточно подробно рассматривалась стратегия оптимального управления портфелем финансовых инструментов, позволяющая извлекать потенциально возможную для финансового рынка прибыль в условиях ограничения риска инвестиций. [c.242]

Автор отдаёт себе отчёт в том, что рассматриваемая в книге теория оптимального управления портфелем финансовых инструментов намечена лишь схематично и пока ещё далека от совершенства. Однако это уже вопрос только времени и энтузиазма, как автора книги, так и будущих исследователей. Вместе с тем, магистральное направление исследований уже известно и оно, по мнению автора, состоит в повсеместном внедрении методологии кибернетики в теорию и практику инвестиционной деятельности. [c.276]

Тем не менее следует всегда осознавать наличие риска ликвидности и принимать его во внимание при управлении портфелем финансовых инструментов, тем более, что риску ликвидности свойственно проявляться именно в кризисных ситуациях. [c.320]

Обеспечение эффективного оперативного управления портфелем финансовых инвестиций. При существенных изменениях конъюнктуры финансового рынка инвестиционные качества отдельных финансовых инструментов снижаются. В процессе оперативного управления портфелем финансовых инвестиций обеспечивается своевременная его реструктуризация с целью поддержания целевых параметров его первоначального формирования. [c.306]

Сложность оперативного управления портфелем финансовых инвестиций определяет необходимость широкого использования в этом процессе современных компьютерных технологий. Программные продукты, связанные с использованием таких технологий, должны обеспечивать мониторинг основных параметров отдельных финансовых инструментов и портфеля финансовых инвестиций в целом, определять направления и сроки реструктуризации портфеля по основным видам и разновидностям финансовых инструментов, формировать наиболее эффективные альтернативные проекты приказов брокеру на совершение необходимых сделок. Программное оперативное управление портфелем финансовых инвестиций (известное под термином программная торговля") получило широкое распространение в странах с развитой рыночной экономикой, где в этих целях разработаны многочисленные виды специальных управляющих программ. [c.372]

Политика управления финансовыми инвестициями является частью общей инвестиционной политики предприятия. В рамках политики управления финансовыми инвестициями осуществляется выбор наиболее эффективных финансовых инструментов для вложения капитала, своевременного принятия решений по его реинвестированию. Анализ и оценка финансовых инвестиций выступают ключевыми составляющими в целях обеспечения эффективного оперативного управления портфелем финансовых инвестиций и разработки стратегических подходов к его развитию. [c.371]

В пособии рассмотрены основы организации и функционирования рынка ценных бумаг и производных финансовых инструментов, вопросы управления портфелем финансовых активов. В книге, ориентированной на российский финансовый рынок, представлены также основные теоретические положения, разработанные в этой области западной наукой. [c.2]

Настоящий раздел занимает центральное место в книге. Это связано, прежде всего, с тем, что впервые инвестиционная и спекулятивная деятельность на финансовом рынке рассматриваются в рамках методологии кибернетики и, в частности, в рамках теории оптимального управления динамическими системами. Такой подход позволяет сделать качественный скачок в решаемых задачах и перейти от оптимизации портфеля финансовых инструментов (это делается в рамках классической теории оптимального портфеля Г.Марковица) к задачам оптимального управления им. [c.139]

С учётом сказанного, важным и не используемым пока на практике резервом улучшения качества портфеля финансовых инструментов является управление им с использованием обратной связи. [c.144]

Рассмотрим далее связь между оптимизацией и управлением применительно к портфелю финансовых инструментов. Если задача оптимизации портфеля осуществляется ежеквартально на начало планируемого периода, и по результатам её выполнения принимаются или же не принимаются какие-либо действия по реструктуризации портфеля (отсутствие действий рассматривается как нулевое управление), то такая стратегия эквивалентна управлению портфелем, осуществляемым один раз в квартал. При N-кратном решении задач оптимизации и N-кратном принятии решений в планируемом периоде реализуется стратегия дискретного (N раз) управления портфелем. Увеличивая количество указанных выше управлений, в пределе можем получить управление портфелем в непрерывном времени в виде некоторой траектории управляющих воздействий. [c.147]

Применительно к управлению портфелем финансовых инструментов стратегия управления с использованием обратной связи технически может быть реализована, когда моменты времени принятия управляющих решений и времени поступления информации, на базе которой принимаются управляющие решения, СОВМЕЩЕНЫ. Практически такая ситуация может иметь место, если возможно присутствие на торговой сессии лица, принимающего решения в режиме "on line". Одновременно с этим лицо, принимающее решение, должно успевать в реальном масштабе времени решать задачи синтеза оптимального управления на базе математической модели типа (7.2.17 -7.2.20). Понятно, что на практике этого достигнуть нельзя. Если невозможно принятие управляющих решений в реальном масштабе времени (в основном это происходит из-за сложности решения самой задачи синтеза оптимального управления в реальном масштабе времени), возникает запаздывание. Это выражается в том, что синтезированное оптимальное решение устаревает , т. к. на момент его фактической реализации рыночная ситуация уже изменяется. [c.158]

Приведенные в книге практические результаты по управлению портфелем финансовых инструментов получены с помощью разработанной автором программы ProfitMaker [34], реализующей современную концепцию оптимального управления капиталом. Указанные результаты свидетельствуют о высокой экономической эффективности оптимального управления и, в связи с этим, перспективности его внедрения в практику. [c.276]

В.И. Жижилев, Оптимальное стохастическое управление портфелем финансовых инструментов , М.,1998, ВИНИТИ РАН, Депонированные научные работы (Естественные и точные науки), №2797-1398. [c.278]

Обеспечение сочетания перспективного, текущего и оперативного управления инвестиционной деятельностью. Концепция стратегического управления предусматривает, что разработанная инвестиционная стратегия предприятия получает свою дальнейшую конкретизацию в процессе текущего управления инвестиционной деятельностью путем формиртаатгинвестицшиной программы (инвестиционного портфеля) предприятия. В отличие от инвестиционной стратегии формирование инвестиционной программы является среднесрочным управленческим процессом, осуществляемым в рамках стратегических решений и текущих инвестиционных возможностей предприятия. В свою очередь, процесс текущего управления инвестиционной деятельностью получает наиболее детальное завершение в оперативном управлении реализацией реальных инвестиционных проектов и реструктуризацией портфеля финансовых инструментов инвестирования. Таким образом, разработка инвестиционной стратегии является только первым этапом процесса стратегического управления инвестиционной деятельностью предприятия, формы взаимосвязи отдельных этапов этого процесса представлены на рис. 4.4. [c.180]