Поясним это на примере. Пусть некоторые акции длительное время (недели) колебались в диапазоне 24—25 долларов. Затем они упали до 14 долларов и долго оставались в диапазоне 14—15 долларов. В какой-то момент начался их рост. Что произойдет, если их цена достигнет 25 долларов В этой точке начнут продажу акций многочисленные неопытные игроки, которые купили акции по 25 долларов и прождали все это время, чтобы выйти из игры хотя бы без потерь. Рост акций остановится, и существует очень большая вероятность, что акции снова будут торговаться в диапазоне 24—25 долларов. Вероятность тем больше, чем более длительное время акции продержались в этом диапазоне вначале, ибо с этим связано число игроков, купивших акции по данной цене. Такое формирование уровня сопротивления, как и при колебаниях акций, также обусловлено психологией биржевых игроков, только в данном случае колебания не возникли, и цена будет надолго заморожена в узком диапазоне. [c.162]

Если новым ценовым максимумам сопутствуют необычно высокие показатели открытого интереса, то это серьезный повод для беспокойства. Ведь рост открытого интереса означает вступление в игру новых продавцов и покупателей. Если цены растут постепенно, то уровни приказов стоп-лосс, отдаваемых при открытии новых длинных позиций, будут также постепенно повышаться. В случае резкого снижения цен цепная реакция выполненных приказов стоп-лосс на продажу может обернуться поистине обвалом цен. Наглядный пример этого представлен на рисунке 15.7. В течение двух месяцев с начала марта цены на сахар держались в диапазоне 0,15— 0,16 долл. Открытый интерес заметно вырос с момента последнего подъема, начавшегося в конце апреля. В начале мая он достиг необычно высокого уровня. По мере повышения цен новые покупатели ставили защитные стоп-приказы на продажу все выше и выше. Появившаяся затем серия дожи указала на некоторую нерешительность и возможный пик цен. Когда же 4 мая цены пошли вниз, один за другим стали включаться стоп-приказы и рынок рухнул. [c.252]

Не рекомендуется торговать внутри Треугольника — большая возможность потерь. Тем не менее при окончании этих фигур необходимо вступать в игру, так как работает эффект сжатой пружины, когда сильно зажатые в узком диапазоне цены вырываются из него с большой скоростью и силой, проходя очень большое расстояние. [c.115]

Внешний вид графиков примерно один и тот же. Основное отличие — в диапазоне абсолютного изменения цен чем крупнее масштаб времени, тем больше размах. Например, коридор движения цен "фунт — доллар" в период с 1995 по 1997 год составлял диапазон в 2200 пунктов. Такое количество пунктов можно было бы выиграть в частности, купив фунт в конце 1996 года и продав его в середине 1997 года. Нетрудно подсчитать, что при игре собственным капиталом, скажем, в 100000 доход составил бы около 40% годовых. [c.73]

Зная слабость и любовь неопытных игроков к ловле пробоев, профессионалы всегда играют в противоположную сторону, т.е. против пробоев и против большого числа малоопытных игроков. Это приводит к перетоку денег из кармана одних на счета других. На стороне профессионалов статистика, утверждающая, что большинство пробоев являются ложными. Это заставляет опытных игроков ловить пробои уровней и входить в рынок против этих пробоев, т.е. против основной рыночной толпы. Механика таких действий достаточно проста. Как только крупные участники убеждаются, что сила движения рынка на пробое истощилась, а цены готовы повернуть вспять, они начинают открывать позиции против пробоя, подталкивая цены обратно в тот диапазон, из которого их стремятся вывести неопытные игроки. Профессионал знает, что в сторону пробоя открыто достаточное количество позиций, защищенных приказами стоп-лосс, отстоящих от уровня пробоя на 0.5-1.5%. В случае пробоя вверх, например, участники рынка ищут момент истощения восходящего движения и начинают активные продажи. Это, естественно, заставляет цену снизится. Как только котировки опускаются ниже уровня пробоя до уровней выставленных защитных приказов стоп-лосс, брокеры выводят на рынок защитные заявки слабых игроков на продажу. В этот момент профессионалы охотно меняют сторону торговли и производят откуп отрытых коротких позиций. Именно на удовлетворении приказов стоп-лосс профессиональные спекулянты закрывают ранее открытые позиции, сняв в течение нескольких минут от половины до 1.5 и 2% прибыли на вложенные средства. [c.395]

Приведенные примеры показывают, что возможна стратегия игры, основанная на торговле диапазона в предпочтительном направлении. Суть ее состоит в том, что при игре в прорыв верхней границы диапазона открывается. длинная позиция вблизи нижней границы с близким приказом стоп-лосс. При приближении к верхней границе половина позиции закрывается. Это обусловлено более вероятной возможностью отката цен от уровня сопротивления. При откате вниз позиция восстанавливается до первоначальной вблизи нижнего уровня, а при прорыве диапазона наверх — прибыль приносит оставшаяся часть длинной позиции. Таким образом, производятся активные спекуляции половиной позиции внутри торгового диапазона. А в случае прорыва коридора наверх вторая половина длинной позиции удерживается до конца роста. Если первоначальный план оказался неверным, выход осуществляется без больших потерь. [c.447]

Волатильность определяется дневным диапазоном цен инструмента, которым вы торгуете. Чем больше разница между максимумом и минимумом дня, тем выше потенциальная прибыль. Стрелять по крупным мишеням легче, чем по мелким. Вспомните, что мы говорили о каналах. Если вы умеете играть, то в более широком канале сможете заработать больше при любом уровне мастерства. Трейдер-троечник, способный взять 10% канала, заработает 1 пункт [c.162]

Помните, что ваши чувства, желания и тревоги влияют на исход игры. В конце 90-х у меня был клиент в пригороде Нью-Йорка, который добился феноменальных успехов, торгуя акциями лишь одной компании — AOL. Он смотрел на вчерашние цены закрытия, на котировки акций AOL в Европе до открытия в США и анализировал новости, поступившие за ночь. Если после начала торгов цены акций AOL вырывались из диапазона открытия, он играл в направлении первого прорыва, а иногда и в направлении следующего разворота в первые 30 или 60 минут. Он зарабатывал 5000 долларов почти каждый день в течение первого часа торгов, покупая и продавая каждый раз по тысяче акций. А затем он проводил остаток дня, постепенно теряя деньги, и к закрытию оставался в убытке [c.174]

Эти цены служат основой для корректировки собственных заявок и построения стратегии игры в процессе биржевого торга. Проанализировав ситуацию, брокеры сами вводят цены на табло, которые видны всем трейдерам, находящимся в торговом зале. Заказы размещаются на табло в хронологическом порядке, поэтому приоритет времени играет определяющую роль. Заказ может быть не выполнен, если аналогичные заказы на ту же цену приходят раньше и поглощают заказы противоположной стороны рынка. Причиной невыполнения данного заказа, таким образом, может быть опережение заявки на акции. Если диапазон цен, который, как уже отмечалось, характеризует уровень сопротивляемости рынка, велик, маклер может внести корректировки в ходе биржевой торговли, исключив те заявки, которые слишком отрываются от цен спроса и предложения. Сама организация биржевой торговли позволит повысить ликвидность рынка путем установления предельного спрэда . [c.191]

Россия как один из крупных независимых производителей нефти также играет заметную роль в формировании мировых цен на нефть. С одной стороны, наша страна, не являясь членом ОПЕК, остается независимым производителем и экспортером нефти, но с другой стороны, она несомненно заинтересована в сохранении стабильности, предсказуемости развития мирового нефтяного рынка, разумеется, во взаимодействии с другими крупными экспортерами нефти. Диапазон цен, объявленный ОПЕК (22—28 дол. за баррель), является вполне приемлемым для России, так как он позволяет должным образом наполнять казну, а компаниям-производителям финансировать объем необходимых расходов для поддержания текущего уровня добычи в стране, а также стимулировать развитие нефтяного комплекса в целом. [c.308]

Можно пойти еще дальше в представлении корпоративных обязательств в качестве опционов. Например, предположим, что по долговой нагрузке корпорации выплачиваются периодические платежи (долговая нагрузка корпорации представлена купонными облигациями). В этом случае обыкновенные голосующие акции можно рассматривать как европейский опцион колл на акцию (ее роль играет стоимость компании), по которой выплачиваются дивиденды (роль дивидендов играют периодические купонные платежи по облигациям). Теперь предположим, что наши купонные облигации могут быть досрочно погашены в определенном диапазоне цен. Тогда обыкновенные голосующие акции компании аналогичны американскому опциону колл на акцию, по которой выплачиваются дивиденды, где цена страйк изменяется внутри заданного диапазона цен. Более того, возможность досрочного отзыва облигации может быть оценена как разность между стоимостью американского и европейского опционов колл, у которых цена страйк изменяется внутри заданного диапазона цен. [c.164]

Для этого покупателя режим ввода — наиболее важная характеристика, а мышка — вариант. Хотя цена и размер экрана также имеют значение, цена становится важным фактором только в диапазоне от 1500 до 2000 долларов. Как и ожидалось, предпочтение было отдано 17-дюймовому монитору. А разрешение экрана монитора (нормальное или высокое) не играет большой роли. Информация, полученная из функций полезности и весов относительной важности, использовалась для кластеризации респондентов для определения наиболее выгодных сегментов на рынке компьютеров [34]. [c.803]

Особенностью осцилляторов является их способность сигнализировать о развороте рынка. Они будут как нельзя кстати при игре в канале, то есть когда явно выраженного тренда рассматриваемого вами масштаба нет, но есть волнообразное движение цены между двумя уровнями, ограничивающими торговый диапазон сверху и снизу. [c.72]

I этап. Определение возможного диапазона понижения цен для увеличения массы получаемой прибыли в результате роста объема продаж. Оценивается эластичность спроса, и с помощью рыночных экспериментов подтверждается ожидаемый процент прироста объема продаж за счет понижения цены. Причем в ходе эксперимента конкуренты не должны обнаружить намерения масштабного снижения цен. В связи с тем что проведение экспериментов требует значительного времени при отсутствии гарантий конфиденциальности, обычно на данном этапе ограничиваются только расчетами и обоснованиями. При этом необходимо учесть динамический эффект снижения себестоимости, который инициируется следующей последовательностью действий понижение цен приводит к увеличению продаж и, соответственно, ведет к росту объема производства, что, в свою очередь, снижает себестоимость единицы продукции ( эффект масштаба ). Правильно спланированная игра на понижение , таким образом, не только приводит к росту объема продаж, но и сохранению маржи (удельной прибыли), так как в конечном итоге уменьшение цены ведет к сокращению себестоимости продукции. [c.157]

Большие диапазоны чаще всего сменяются малыми диапазонами. Ваша цель — открыть позицию перед большим изменением цен. Классический сценарий игры неудачника — понаблюдав рынок, разогретый большими диапазонами в течение дня или двух, влезть в него как раз перед боковым движением или движением внутри предыдущего диапазона. Большинство краткосрочных трейдеров — неудачники. Причина в том, что они бегают от одного горячего рынка к другому, не имея ни малейшего понятия о том, как, движется шатающийся пьяный моряк и как движутся цены по великим просторам своих графиков. [c.40]

Размах колебаний цены — очень важная характеристика поведения акций. Естественно, чем больше этот размах, тем больше возможная прибыль, но соответственно больше и риск. Этому вопросу посвящено много специальных исследований. Каждый трейдер должен сам определить границы своего риска, в которых он чувствует себя комфортно, и стараться оставаться в этих границах, выбирая соответствующие компании и стиль игры. Общее для всех правило — при большем риске играть меньшей суммой. Названные критерии выбора особенно важны при трейдинге в условиях консолидации рынка, когда средняя цена акций лишь колеблется в некотором диапазоне около относительно стабильного уровня. [c.157]

Следующий вопрос — где поставить стоп В данном варианте его ни в коем случае нельзя ставить очень близко к 20 долларам Если стоп будет равен 19 3Д доллара, то вероятность быть выброшенным из игры очень велика. Потери будут невелики, но они — как уже объяснялось ранее — очень вероятны. Самым разумным будет поставить стоп в середине диапазона предыдущих колебаний цены. Если такие колебания были в пределах 16—20 долларов, то стоп на 18 долларах будет оптимальным. В случае неудачи ваши потери от данного трейда [c.163]

Бывают также хвосты , направленные вверх, кратковременное превышение уровня сопротивления, сопровождаемое быстрым падением. Это следствие пожирания стопов , расставленных игроками на понижение. Такие хвосты встречаются реже, потому что на понижение играют немногие, и число стопов выше уровня сопротивления невелико. Чаще всего это результаты неудачных попыток трейдеров начать игру на повышение вблизи уровня сопротивления. Если при этом объем торговли акциями невелик, то такие попытки оканчиваются неудачей, а цена возвращается в старый диапазон колебаний. Прорыв уровня сопротивления при большом объеме продаж (в 3—5 раз превышающем среднюю величину) указывает на большую вероятность дальнейшего роста цены акций. Тактика трейдинга при таких прорывах описана в следующем разделе. [c.167]

Это возвращает нас к одной особенности японских свечей, о которой мы уже говорили выше. Не существует строгих правил интерпретации свечей, есть лишь общие принципы и закономерности. В данном примере модель игра на разрыве от ценовых минимумов не была идеальной, но японский управляющий счел, тем не менее, возможным сыграть на ней. В принципе для завершения модели игра на разрыве от ценовых минимумов должен произойти ценовой разрыв вниз. Минимальная цена 1 августа составляла 355,80, а максимальная цена 2 августа — 355,90. Строго говоря, ценового разрыва не было. Но тем не менее данную разность цен японец воспринял как сигнал к продаже. Обратите также внимание на то, что после резкого понижения, предшествовавшего появлению маленьких свечей, цена закрытия 23 июля не достигла ценового минимума. Однако, в течение последующих торговых сессий цены оставались в нижней части ценового диапазона этого дня, поэтому ситуация на рынке очень напоминала модель игра на разрыве от ценовых минимумов . Именно поэтому японский управляющий расценил движение цен 2 августа как сигнал к продаже. Это еще один пример, показывающий, что интерпретация моделей японских свечей — как и все другие методы графического анализа — допускает определенную долю субъективизма. [c.134]

Профессионалы ожидают, что большую часть времени цены будут колебаться, без особых отклонений от норм. Они ждут, когда прорыв наверх достигнет последних высот, а при прорыве вниз, когда цены, наконец, перестанут падать. Затем они играют против прорыва, поместив меры предосторожности на последнем максимуме или минимуме цен. Это очень жесткая остановка и их риск невелик, в то время как существует возможность получить большую прибыль, если цены вернутся в свой диапазон. Соотношение риска и прибыли настолько хорошее, что профессионал может ошибаться в половине случаев и все равно получать доход. [c.48]

Профессионалы играют против отклонений и за возврат к норме. Для цен нормально оставаться в пределах диапазона. Большинство прорывов делаются из последних сил и быстро пресекаются. Профессионалы любят кормить их, то есть играть против. Они продают, как только прорыв вверх останавливается, и покупают, когда прорыв вниз перестает давать новые минимумы. [c.144]

Рынок нужно анализировать больше, чем в одном временном масштабе. Играйте на повышение, когда цены растут от нижнего края диапазона и на дневном, и на недельном графике. Играйте на понижение, когда цены падают от верхнего края диапазона и на дневном, и на недельном графике. [c.144]

В обоих случаях необходимо определить условия вашей торговли. Вы должны определить либо диапазон, либо тренд. Когда вы решаете, на чем вы будете играть, вы одновременно должны определить, как отследить это событие. Определить тренд можно многими различными способами. Во-первых, требуется решить, на каком временном масштабе вы желаете определить тренд. Далее вы должны получить сигнал о начале тренда на этом временном масштабе, например если вы собираетесь торговать недельные тренды, то вы должны каким-либо образом определять тренд, пользуясь недельным графиком. Как только вы определили тренд, вы получите свой трендовый индикатор. Так, если вы установили, что более высокая максимальная цена на недельном графике означает, что установился восходящий тренд, то это и будет вашим индикатором. Либо вы можете решить, что принятие цены выше диапазона значений предыдущего дня (см. главы 15 и 18) означает начало восходящего тренда — тогда это будет вашим трендовым индикатором. [c.88]

Техника SAR дает неплохие результаты при игре на заключительной стадии тенденции и по тенденции в ходе ее стремительного развития. Если точка входа в позицию, обозначенная разрывом SAR, была верной, то индикатор позволяет выбрать почти всю прибыль при сильном движении котировок вверх или вниз. Рис. 29.1 иллюстрирует эту особенность индикатора. В другие времена, когда котировки движутся вбок, последовательное применение техники SAR приводит к убыткам. Эти убытки хотя и незначительны, но со временем накапливаются и становятся ощутимыми ввиду того, что цены большую часть находятся в игровом диапазоне. [c.291]

ОАО Сургутнефтегаз в течение всего 2002 г. Рассмотрим в качестве примера ситуацию, изображенную на рис. 35.2, где приведен часовой график акций этой компании за период с 3 по 20 сентября 2002 г. Цена бумаги быстро менялась на 2% и более за очень короткие промежутки времени. Котировки за два-три дня то проваливались на рубль ниже уровня 11.40, то взлетали выше этой отметки. Таким образом, уровень 11.40 выглядел абсолютно неустойчивым. В этих условиях игроки могли торговать не диапазон (покупать по 10.00 было опасно, равно как и продавать по 12.00), а вести игру относительно базовой линии. То есть можно было играть от уровня 11.40 вниз или вверх. Возможные точки входа обозначены на рис. 35.2 стрелками. Основная же проблема игрока состояла в том, чтобы быстро войти в рынок. Участники торгов могли настолько быстро сместить вверх или вниз свои заявки, что занять своевременно длинную или короткую позицию по бумаге было непросто. Например, в очереди заявок, представленной на том же рисунке ниже, при текущем уровне цен 11.462 на 11.470 один из участников торгов выставил заявку на покупку 100 лотов по цене 11.462. При последующем импульсе вверх эта заявка рискует зависнуть и не исполниться. Можно пойти по другому пути и выставить лимитированный при- [c.348]

Как правило, большинство частных инвесторов проигрывает деньги, пытаясь торговать диапазон. Поэтому к торговле диапазона необходимо подходить гораздо более взвешенно и аккуратно, нежели к торговле трендов. Более того, во избежание растраты капитала мы не рекомендуем играть в диапазон начинающим инвесторам. Ниже пойдет речь о торговле в предпочтительном направлении, т.е. об открытии позиций внутри диапазона — либо только длинных, либо только коротких. Еще раз подчеркнем, что поскольку заранее неизвестно, когда и куда выйдут цены из рейнджа, нужны очень веские причины для выбора определенного направления торговли диапазона. [c.509]

Своими действиями крупный брокерский дом оказывает очень жесткое давление на рынок. Ставить на повышение и играть вместе с ним тоже нет смысла. Он завтра уйдет, и уровень может быть резко пробит вниз с отрывом. Поэтому спекулянты уходят в сторону. Цену закрытия, равно как и дневную динамику, определяет крупный покупатель (или продавец). К появлению таких акул на рынке нужно относиться очень внимательно. Действовать вместе с ними можно лишь тогда, когда малым спрэдам сопутствуют большие объемы торгов. В этом случае велика вероятность, что цены двинутся в том же направлении или по крайней мере отскочат. Обычно же малым спрэдам соответствуют небольшие торговые обороты. После такой борьбы — а это именно борьба, так как цены зажаты в узком диапазоне — котировки могут резко двинуться в любом направлении. [c.408]

Начальный импульс дня соответствует закрытию с понижением и нейтральному открытию следующего дня. Закрытие overnight-позиций привело к тому, что цены вернулись на рубежи предыдущего дня и далее медленно снижались к цене открытия. Здесь начались покупки, и торговля перешла в исключительно узкий игровой диапазон. Такое бывает иногда, когда на рынок приходит крупный покупатель. В 17 00 продавцы отступили, и начался стремительный рост цен. Котировки пробили верхнюю границу утреннего коридора. В игр) включились профессиональные спекулянты, и под занавес торговой сессии игроки развили мощное бычье ралли. В результате цена бумаг РАО ЕЭС за час выросла на 0.20 руб., что составило более 8% Это в четыре раза превышает границы утреннего коридора. На рис. 39.1, напротив, изображено стремительное падение цены в заключительный час торгов. Начальный импульс дня соответствовал достаточно нейтральному закрытию накануне и открытию с отрывом наверх. В соответствии с нашей таблицей такая комбинация свидетельствует в пользу быков. Действительно, ничто не предвещало медвежьего закрытия торговой сессии. Торговля весь день велась в границах очень узкого утреннего коридора. Затем под давлением продаж покупатели отступили и началось безудержное падение цены, продолжавшееся вплоть до конца торгового дня. Результат впечатляет — заключительное движение цены почти в десять раз превзошло границы утреннего коридора. [c.447]

Стратегия проникновения часто используется в условиях рынка, не разделенного на сегменты по уровню цен — когда нет элитного рынка, желающего платить высокую цену. Такая стратегия подходит для тех новых товаров, которые не символизируют высокого социального статуса. Она, как правило, применима в тех случаях, когда потребители чувствительны к цене, а более низкие цены реально ведут к" большему объему продаж. Например, компания Paramount продавала видеокассету фильма Офицер и джентльмен по цене 39,95 — значительно более низкой, чем тогдашние стандартные цены на лучшие фильмы сезона (от 59,95 до 79,95). Продажи взлетели, и было продано 80 000 копий, когда 25 тысяч считались эквивалентом золотого диска. Но, заметьте, такой успех привлек внимание конкурентов и помог направить цены в этой отрасли вниз. Возврата к прежним ценам уже не было — в самом деле, домашние видеокассеты сегодня обычно продаются в диапазоне от 20 до 30. Для специалистов по маркетингу игра закончилась [c.242]

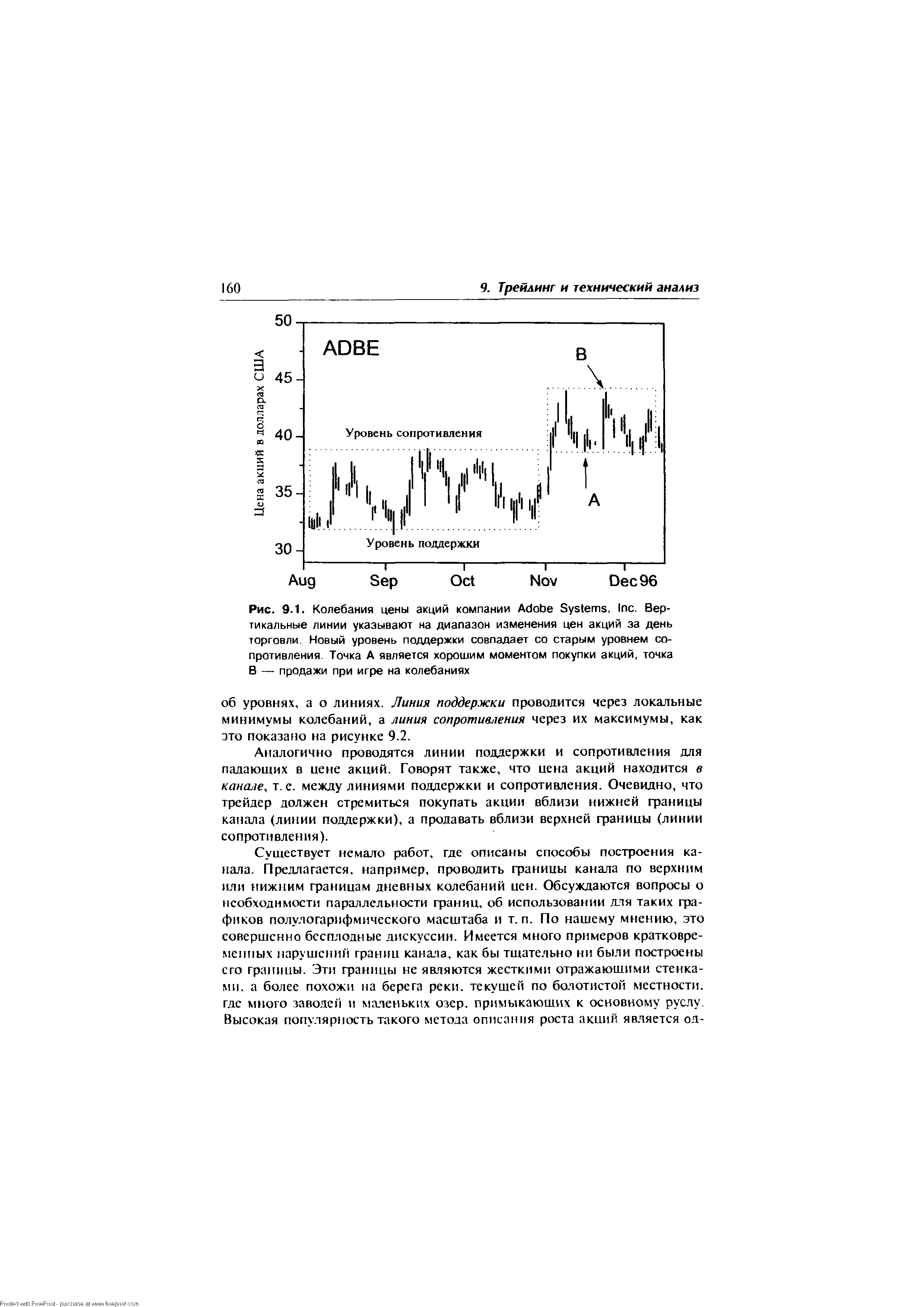

| Рис. 9.1. Колебания цены акций компании Adobe Systems, In . Вертикальные линии указывают на диапазон изменения цен акций за день торговли. Новый уровень поддержки совпадает со старым уровнем сопротивления. Точка А является хорошим моментом покупки акций, точка В — продажи при игре на колебаниях |  |

Длинноногий дожи играет особо важную роль, если он появляется на вершине. У дожи, показанного на рисунке 8.2, — длинные верхняя и нижняя тени, что явно свидетельствует о периоде нерешительности на рынке. В течение торговой сессии рынок быстро поднимался, а затем резко упал (или наоборот). Затем цена закрытия сравнялась с ценой открытия (или приблизилась к ней вплотную). Если цены открытия и закрытия находятся в центре ценового диапазона сессии, такую свечу называют рикшей . Если свеча не является дожи, но обладает очень длинной верхней и/или нижней тенью и маленьким телом, ее назьюают высокой волной (high-wave). Группа высоких волн является сигналом разворота тенденции. Японские аналитики говорят о свечах с очень длинными тенями, что они сбились с пути . [c.159]

Осенью 1998 года начался второй этап. Объём торгов был небольшим. Цены всех без исключений акций слабо колебались вблизи исторического минимума, вернувшись на уровень 1995 года. В это время с рынка ушло огромное количество торговцев, которые начинали ещё в эпоху приватизации, ваучеров и различных финансовых пирамид типа МММ здесь мы сталкиваемся с явлением смены поколений. Огромное количество инвесторов разочаровалось в ценных бумагах. Капитал начал понемногу перетекать в сферу реального производства. Однако мало-помалу вторичный рынок акций стал восстанавливаться. Каким-то чудом к лету 1999 года индекс вырос до 150 пунктов. Объяснить этот феномен очень просто. Для того, чтобы поднять акции от климактерического дна требуется не так много денег. Поэтому достаточно было нескольким крупным операторам вложится в эти бумаги, как рынок быстро подрос. Правда, после начала второй чеченской войны он снова упал до уровня 80 пунктов. После этого, правда, рынок начал восстанавливаться. Давайте ещё раз посмотрим на рис. 21 индекс РТС начал расти. Словно некоторые крупные игроки заранее знали, что президент России Б. П. Ельцин назначит своим преемником В. В. Путина. И под это они начали свою игру. После добровольной отставки первого президента России рынок стремительно вырос. Мартовские выборы, не оставившие шансов соперникам Путина, поставили точку в игре на повышение дойдя до уровня 240, рынок откатился. В дальнейшем он колебался в довольно широком диапазоне поддержка 170, сопротивление 240. Так продолжалось до зимы 2000 - 2001 годов. В это время индекс внезапно пробил уровень поддержки и остановился на отметке 130. Однако тревога держателей длинных позиций оказалась [c.92]

Лучшие сигналы к игре даются сочетанием диапазонов и других технических индикаторов. Индикаторы же дают самые сильные сигналы, когда они расходятся от цен (рис. 57). Маннинг Столлер описал метод сочетания диапазонов и дивергенции в интервью, данном автору этой книги. [c.144]

Одним из популярных технических индикаторов является индекс диапазона сырьевого рынка ( ommodity hannel Index- I). Он основан на тех же принципах, что и диапазоны, и измеряет отклонения от МА. Если в игре вы используете диапазоны, то можете отказаться от I. Диапазоны лучше потому, что они оставляют вас зрительно ближе к ценам. [c.146]

Рассмотрим подробнее технику игры на примере выделенной линии тенденции (для упрощения пока не будем использовать понятие диапазона торговли, а просто применил/ постоянные размеры прибыли и убытка, т.е. +35 и —30). Каь и с линией тренда, мы можем первый раз входить толькс на третьем контакте линии с ценой после двух последова тельных подтверждений. На этом начальном этапе лини тренда и линия тенденции совпадают (до "пробива", когдг линия тренда прекращает свое существование, превратив шись в тенденцию). [c.230]

На этой картинке показаны все три уровня, которые присутствовали на часовом графике (рис. 23 1), и добавлен еще один — уровень (4), образовавшийся после пробоя уровня (3) и выхода цены наверх. Видно, что уровень (2) отличается от уровней (1), (3) и (4). Он не выглядит таким же красивым и чистым, как другие. Это связано с тем, что его сформировали спекулянты при торговле на достаточно коротком временном отрезке. После того как цена покинула этот диапазон, они благополучно забыли о его существовании. Этот уровень в будущем не станет оказывать существенного влияния на игро- [c.236]