В статье дается анализ существующих методов оценки риска банкротства предприятия и описывается подход, основанный на нечеткой логике. [c.381]

Методы экономического анализа на пороге XXI в. существенно обновились. Особую роль в этом сыграли два фактора. Мировые экономические кризисы XX в. вынудили экономистов в разных странах изыскивать адекватные методы анализа, необходимые для подготовки обоснованных инвестиционных и хозяйственных управленческих решений, методы, основывающиеся на современных достижениях экономической теории и множества смежных наук. Второй фактор связан с быстрым распространением информационных технологий и компьютерной техники. Эти средства сделали широкодоступными экономическую информацию и сложные методы анализа, которые раньше могли использовать только отдельные научные организации и ученые. Компьютеры позволили автоматизировать и сделать общедоступным применение современных количественных методов анализа, статистических методов, методов оценки рисков. [c.3]

Методы оценки риска осуществления стратегии включают в себя прогнозирование финансовых коэффициентов (коэффициенты финансовой зависимости, коэффициенты ликвидности, коэффициенты рентабельности) анализ чувствительности матрицы решений имитационное моделирование. [c.241]

Для анализа и оценки риска именно таких многостадийных решений целесообразно использовать метод дерева решений (рис. 7.5). [c.236]

УК) методы оценки рисков, в том числе анализ чувствительности к рис- [c.531]

В Западной экономике применяется метод оценки рисков при вложении средств в ценные бумаги, который имеет название модель анализа колебания цен . Он основан на определении степени риска путем сравнения колебания цен на различные виды ценных бумаг или [c.52]

Стадия разгона свидетельствует о близости кризиса, что находит отражение в получаемых результатах от применения тех или иных методик анализа финансово-хозяйственной деятельности хозяйствующего субъекта. Из-за отсутствия ресурсов в необходимом объеме для разработки и реализации мероприятий по предупреждению развития кризисной ситуации или нейтрализации ее негативного воздействия группа аналитиков предпринимает попытки заранее оценить возможные потери в ходе развития кризиса. Поэтому предпочтение на этом этапе развития кризиса отдается оценочным вероятностным методам, например, таким, как анализ финансовых коэффициентов (с выявлением тренда), методы креативного менеджмента, вероятностные методы оценки риска и т.д. Это позволяет оценить дальнейшее развитие событий на основе оценки предыдущего опыта и сформировать антикризисную базу, позволяющую избежать в дальнейшем возникновения и развития кризисной ситуации по тем или иным причинам. Уровень значимости анализа фи-нансово-хозяй-ственной деятельности по сравнению с предыдущими стадиями невысок, поскольку в большей степени акцент делается на предположительное определение будущих потерь, а не на разработку мероприятий по их предупреждению. [c.76]

Получив данные об ожидаемом риске инвестиционных предложений и информацию об ожидаемой отдаче от вложений, необходимо их оценить и выработать решение. При выработке решения приходится также прибегать к анализу операционного левереджа (использование основных средств, ведущее к изменению прибыли) и вероятностным методам оценки риска. [c.57]

Наверное, впервые понятия риск и ущерб применительно к деловой сфере деятельности человека были сформулированы в страховом деле, а позднее и в биржевом. Традиционные области механики, в частности теория машин и механизмов, имеют дело с изучением надежности различных устройств. Из этой сферы в теорию управления риском перешли такие методы выявления риска, как деревья событий и деревья отказов. Менеджмент в качестве науки управления привнес в новую область знаний понимание того, как должен быть организован процесс анализа и оценки риска, а также такие специфические подходы, как потоковые и структурные диаграммы. При анализе широкого спектра деловых рисков используются методы финансового и инвестиционного анализа. И конечно, в управлении риском широко применяются понятия и методы теории вероятностей и математической статистики, факторного анализа, теории принятия решений. [c.10]

Оценка риска — это этап анализа риска, имеющий целью определить его количественные характеристики вероятность наступления неблагоприятных событий и возможный размер ущерба (рис. 5.1). Можно выделить три основных метода оценки риска для конкретных процессов анализ статистических данных по неблагоприятным событиям, [c.61]

Количественные методы анализа и оценки риска [c.263]

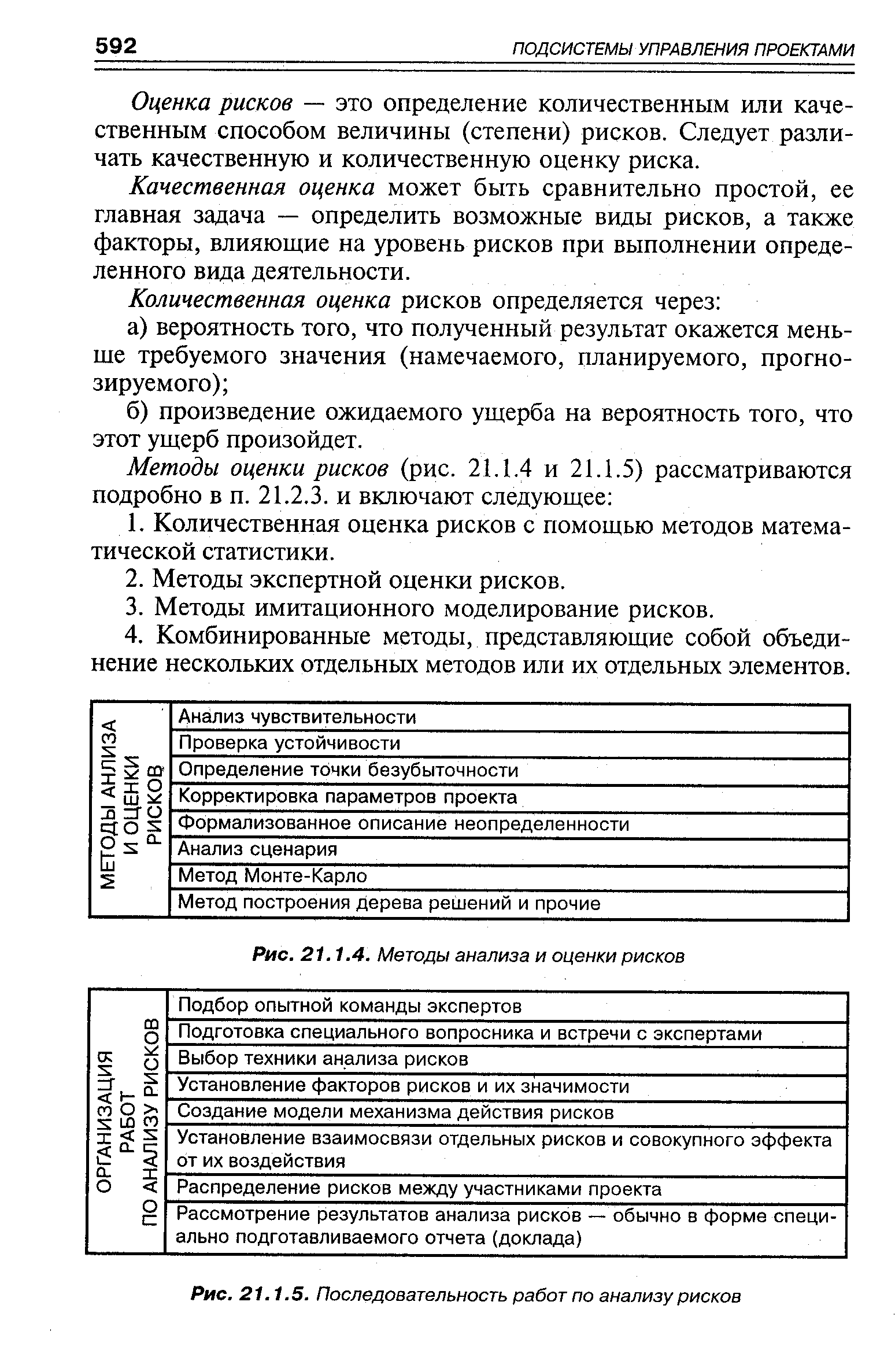

| Рис. 21.1.4. Методы анализа и оценки рисков |  |

Здесь следует отметить также, что статистический метод оценки риска обеспечивает приемлемую достоверность результатов анализа при условии сохранения в перспективе тенденций развития исследуемой системы и ее внешней среды. На практике для оценки тенденций развития широко используются методы экспертных оценок. Поэтому наиболее приемлемым вариантом для практики является комбинация статистического и экспертного методов. [c.43]

Эти методы страдают рядом недостатков, таких, как влияние авторитетных и напористых участников на суждение остальных и нежелание участников обсуждения отказываться от точек зрения, ранее высказанных публично. Поэтому на практике при подготовке решений по широкому кругу вопросов (в том числе по проблемам анализа и оценки риска) все большее распространение находят второй и третий типы групповых экспертных процедур. [c.70]

Для этого достаточно проанализировать вероятностные методы исследования случайных величин. И когда это будет проделано, можно будет наконец рассмотреть еще один подход к анализу рисков, который пригоден не только для ситуаций со случайным механизмом , — методы оценки рисков на основе субъективных оценок вероятностей. Но вначале — о методах объективной оценки случайных событий, на основе которых, по сути, строится вся теория вероятностей. [c.235]

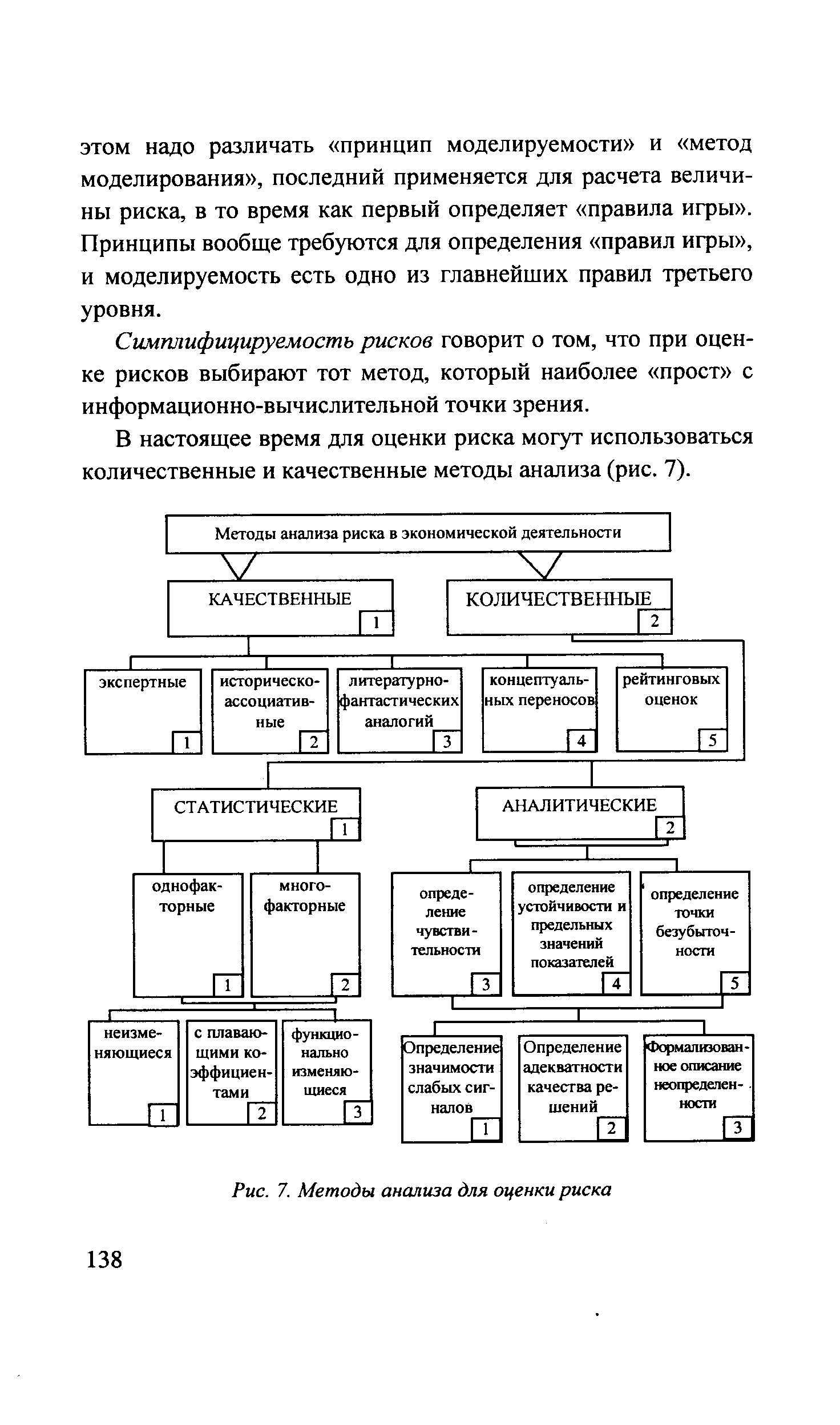

| Рис. 7. Методы анализа для оценки риска |  |

Методом оценки риска на основе капитальных активов САРМ. Метод включает расчет безрисковой ставки по доходности ценных бумаг и среднерыночной ставки по всем акциям, работающим на рынке ценных бумаг. На основе расчетов и анализа в качестве критерия принимается показатель (З(бета) — коэффициент, характеризующий колебания курсов ценных бумаг на финансовом рынке. [c.131]

Метод, названный нами У М-метод оценки риска инвестиций , и предложенный здесь показатель степени риска, названный нами У М-показатель оценки риска инвестиций , использованы в разработанной консультационной группой "Воронов и Максимов" программной модели "МАСТЕР ПРОЕКТОВ Предварительная оценка" и широко применяются в автоматизированном инвестиционном анализе. [c.79]

Метод аналогий чаще всего используется в том случае, если другие методы оценки риска неприемлемы, и связан с использованием базы данных о рисках аналогичных проектов. На наш взгляд, важным подспорьем при проведении анализа проектных рисков с помощью метода аналогий является оценка проектов после их завершения [c.116]

Существующие методы (количественные и качественные) анализа и оценки рисков при реализации инвестиционных проектов группируются, например, следующим образом [c.194]

Анализ рыночной конъюнктуры (ситуационный анализ), его задачи. Система характеристик рыночной конъюнктуры. Статистическое моделирование устойчивости/колеблемости рынка, цикличности (сезонности) и тенденций его развития. Конъюнктурные индикаторы. Индексы деловой активности. Шкальные оценки рыночной ситуации. Методы оценки сбалансированности рынка. Оценки насыщенности рынка. Моделирование поведения покупателей, анализ структуры конкуренции, конкурентоспособности фирмы и марки, анализ портфеля заказов, анализ приоритетных конкурентов, анализ проникновения в систему сбыта, анализ программы коммуникации. Анализ риска и планирование чрезвычайных обстоятельств. [c.136]

Во 2-й главе книги дан подробный анализ методов денежной оценки месторождений. Она важна в трех отношениях во-первых, как мерило эффективности поисковых и разведочных работ, во-вторых, как главный( показатель кадастровой оценки месторождений в составе национального богатства и валового национального продукта, в-третьих, как основа для исчисления горной ренты и платежей за разработку месторождения. Формулы денежной оценки месторождений анализировались многочисленными авторами неоднократно, но приведенный анализ тесно увязан как с идеологической основой, так и с правовыми вопросами платы за недра в их историческом (в России) развитии. Особое внимание уделено анализу фактора времени и фактору риска при оценке месторождений, т. е. вопросам, исчерпывающее решение которых все еще остается проблемой, особенно в части применимости кондиций, рассчитанных с дисконтированием. [c.4]

Статистические методы, применяемые для оценки риска. - это дисперсионный, регрессионный и факторный анализ. [c.205]

В общем плане анализа организации определяются методы его проведения на основании результатов предварительного анализа, оценки надежности системы внутреннего контроля, оценки рисков. [c.36]

Анализ чувствительности [sensitivity analysis] — метод оценки рисков, состоящий в измерении влияния возможных отклонений отдельных параметров проекта от расчетных значений (например, падение цен на выпускаемую продукцию, задержка пуска в эксплуатацию и т. п.) на конечные показатели ценности проекта. [c.368]

Один из методов оценки риска базисной обыкновенной акции для определения стоимости опциона колл включает анализ динамики цен за предыдущие периоды. Сначала необходимо получить набор рыночных цен базисной акции в количестве я + 1 или из финансовых изданий (например, Wall Street Journal) или из компьютерной базы данных. После этого цены используются для получения я значений доходности на основе непрерывного начисления, как это показано ниже [c.662]

Фундаментальный анализ возможности (вероятности) возникновения кризиса Комплексный экономический анализ эффективности хозяйственной деятельности. Альтернативный анализ перспектив кризиса в отрасли с использованием элементов р-анализа (с использованием исторической р , технического анализа фондового рынка и т.д. Использование глобальных показателей вероятности банкротства (метод Бивера, метод Альтмана, модель Аа-рони-Джоиса-Свори и т.д.). Использование вероятностных методов оценки риска (метод экспертных оценок, метод дерева решений, метод аналогий, анализ чувствительности и связанный с ним метод критических значений, анализ сценариев, метод Монте-Карло). Анализ эффективности диверсификации портфеля активов. Оценка влияния несистематических рисков. Оценка бизнеса (операционный аспект). Оценка бизнеса (ликвидационный аспект). [c.74]

Краткосрочный анализ вероятных потерь Использование вероятностных методов оценки риска (метод аналогий, упрощенный анализ чувствительности, анализ сценариев. Анализ1 финансовых коэффициентов. Альтернативный анализ краткосрочных перспектив кризиса в отрасли с использованием элементов Р-анализа, технического анализа фондового рынка и т.д. [c.74]

Практика анализа и оценка риска (рискологические исследования) требуют новых подходов, создания более современных методов расчетов, а главное — накопленный опыт нередко используется для интенсивного продвижения вперед. [c.35]

Одним из методов анализа и оценки риска является метод рейтинга. Рейтинг-метод основан на формализации оценок, полученных каким-либо образом. Если для этого привлекаются эксперты, данный метод считается разновидностью метода экспертных оценок. Однако в последнее время нередко используют полуформализованные процедуры, поэтому данный метод считается самостоятельным. Довольно простой формой проведения рейтинговой оценки является так называемый рейтинг (ranking), то есть ранжирование. Далее описание рейтинга ведется в соответствии с работой Гунина В.Н. и др. Управление инновациями , являющимся седьмым модулем 17-ти модульной программы для менеджеров Управление развитием организации . Ранжирование состоит в упорядочении оцениваемых объектов исследования в порядке возрастания или убывания их качеств (см. пример к экспертным методам). Примером так называемых мягких рейтинговых оценок является метод, заключающийся в том, что эксперты оставляют в списке, не указывая приоритет, наилучшие с их точки зрения оцениваемые объекты. Наивысший ранг получает объект, набравший большее число голосов экспертов. Данный метод используется при формировании комиссии законодательных собраний. [c.249]

Применение количественных методов анализа и оценки рисков целесообразно в случаях устойчивой экстраполяцион-ной направленности исследуемого явления, когда поля рисков качественно и количественно не изменяются. Иначе говоря, лишь тогда, когда можно предположить, что деятельность в прошлом имела определенную тенденцию, которую можно ожидать и в перспективе, имеющейся информации достаточно для внесения возможных корректив и выявления статистически достоверных зависимостей. [c.283]

Overnight-трейдинг следует рассматривать аналогично дэй-трей-дингу в качестве краткосрочной инвестиции в широком смысле этого слова. Профессиональные спекулянты играют в обе стороны в одних случаях — на повышение, в других — на понижение с целью получить прибыль от своих операций. Для тех и других время инвестиции не превышает одного дня. Однако в отличие от внутридневной торговли overnight-трейдинг представляет торговлю, основанную абсолютно на других методах оценок рисков и потенциальной прибыли. Решение на открытие overnight-позиции принимается на основе тщательного анализа внутридневной тенденции цены, массивов исторических данных, новостей, которые еще только могут [c.449]

Методы анализа и оценки рисков рассмотрены в п. 21.2. Методы снижения рисков приведены на рис. 21.1.6 и подробно расмотрены в п. 21.3. Основные из них приведены ниже. [c.593]

Овернайт-трейдинг следует рассматривать аналогично дэй-трей-дингу в качестве краткосрочной инвестиции в широком смысле этого слова. Профессиональные спекулянты играют в обе стороны в одних случаях — на повышение, в других — на понижение с целью получить прибыль от своих операций. Для тех и других время инвестиции не превышает одного дня. Однако в отличие от внутридневной торговли овернаит-треидинг представляет торговлю, основанную абсолютно на других методах оценок рисков и потенциальной прибыли. Решение на открытие овернайт-позиции принимается на основе тщательного анализа внутридневной тенденции цены, массивов исторических данных, новостей, которые еще только могут появиться за ночь, а также анализов и прогнозов смежных рынков — процентных ставок и валютных курсов. Практически невозможно сочетать в одном лице и удачный дэй-трейдинг, [c.469]

Риск простейших стратегий наступает в момент истечения контракта, т.е. худший вариант незахеджированной стратегии можно оценить изначально. Но как только речь заходит о хеджировании, возникает необходимость в оценке промежуточных рисков. На смену визуальному анализу приходит анализ греков и VAR (value at risk — метод оценки риска вложений в зависимости от волатильности и корреляции разных активов в портфеле). [c.320]

В предпринимательстве следует в рамках возможного оценивать предстоящие риски. Причем на первом месте стоит умение бизнесмена чувствовать возможные угрозы. Категория чувстйа, разумеется, нерыночная, а скорее всего психологическая, зависящая от личности предпринимателя. На сегодня в России в силу неполной рыночной информации, слабости расчетно-аналитических методов оценки рисков чутье для предпринимателя играет заметную роль. Многие бизнесмены при технико-экономическом обосновании своих проектов отсутствие точных цифр и формул компенсируют логическими построениями. Предлагаемая методика оценки рисков в предпринимательской деятельности построена именно на таких приемах работы. В маркетинге одним из этапов его управления является анализ рыночных возможностей фирмы. Предприниматель на этом этапе в обязательном порядке изучает ряд важных моментов, прежде чем начать свое дело. При этом он анализирует рыночную информацию, изучает маркетинговую среду в регионе или на рынке, определяет спрос на товар, анализирует спрос и, конечно же, оценивает риски или угрозы его предприни- [c.12]

Особое внимание в проектном анализе уделяется выявлению и оценке рисков, связанных с реализацией инвестиционного проекта. Для этого используются такие методы, как оценка чувствительности проекта, определение точки безубыточности и др. Учитывая высокие риски проектного финансирования, кредиторы стремятся обеспечить максимально эффективное управление ими. Помимо традиционных методов снижения рисков (например, их страхование) используется метод их распределения между участниками реализации инвестиционного проекта. К таковым относятся проектная компания (заказчик проекта) учредители проектной компании (спонсоры) кредиторы консультанты поставщики оборудования подрядчики покупатели проектного продукта компания-оператор банки-гаранты другие участники. На разных стадиях проектного цикла роль отдельных участников в покрытии рисков меняется. Так, на инвестиционной стадии кредитующий банк, как правило, снимает с себя ответственность за качественное и своевременное завершение строительно-монтажных работ. Риски, связанные с качеством и сроками сдачи объекта, а также превышением сметной стоимости проекта, возлагаются на проектную компанию и ее учредителей, подрядчика, поставщиков машин и оборудования, страховые компании и т.д., что отражается в договорах и контрактах (подрядных, поручительства, страхования и др.). На этапе эксплуатации объекта банк-кредитор обычно берет на себя часть коммерческих, валютных, страновых рисков. Часть рисков на этом этапе может перекладываться на покупателей проектного продукта через заключение контрактов типа бери или плати ( take or pay ). [c.262]

С целью достижения оптимального страхования валютного и кредитного рисков контрагенты допускают уступки по одним статьям соглашения, добиваясь преимуществ по другим. Одним из методов страхования рисков являются защитные оговорки — договорные условия, включаемые в соглашения и контракты, предусматривающие возможность их пересмотра в процессе исполнения в целях страхования валютных, кредитных и других рисков, т. е. ограничения потерь контрагентов МЭО. Составной частью защитных мер от валютного риска является прогнозирование валютного курса и процентных ставок. При этом практикуются метод экспертных оценок, базирующийся на знаниях, интуиции субъектов рынка, и формализованные методы. В их числе рыноч-но-ориешированные методы, многофакторные эконометрические, а также методы, основанные на ретроспективном анализе динамики валютного курса. [c.402]

Оценка риска статистическим методом. Полная и всесторонняя оценка риска имеет принципиальное значение при принятии финансовых решений, поэтому в западном финансовом менеджменте разработаны многочисленные методы, позволяющие с помощью математического аппарата просчитать последствия предпринимаемых мер. В контексте анализа безубыточности производственный риск принято рассчитывать тремя методами с помощью показателя финансовой прочности, статистическим и с использованием оценки силы производственного рычага (операционного левериджаЛ [c.101]

Смотреть страницы где упоминается термин Анализ методов оценки риска

: [c.290] [c.107] [c.108] [c.479]Смотреть главы в:

Управление инвестиционными проектами -> Анализ методов оценки риска