Жизненный цикл инвестиционного проекта (проектный цикл) [c.13]

Основные фазы инвестиционного проекта Весь цикл инвестиционного проекта включает комплекс задач (экономических, организационно-управленческих, технологических и др.) от первоначальной идеи до эксплуатации объекта и состоит из трех фаз [c.95]

Инвестиционные проекты. Инвестиционный цикл , [c.440]

Инвестиционный анализ охватывает период времени, в течение которого воплощается в жизнь предпринимательская идея, связанная с созданием предприятия, его называют жизненным циклом инвестиционного проекта. Жизненный цикл проекта включает инвестиционную фазу (фазу основания предприятия) и этап реализации (производство) вплоть до ликвидации. Результаты инвестиционного анализа документируются в специальной пояснительной записке (бизнес-плане). [c.21]

Черная металлургия - это капиталоемкая отрасль экономики, имеющая большую продолжительность инвестиционных циклов и столь же большую продолжительность сроков окупаемости инвестиционных проектов. Поэтому черная металлургия характеризуется большой инерционностью своего развития. [c.65]

Итак, в течение четырех последних десятилетий на мировом рынке черных металлов наблюдается постоянно нарастающее обострение конкуренции. Главным фактором ее обострения является большая инерционность развития, свойственная черной металлургии. Большая продолжительность инвестиционных циклов в отрасли делает неизбежным возникновение следующего феномена металлургические компании принимают решение о крупных инвестиционных проектах в условиях благоприятного для металлургии инвестиционного климата, а реализация проектов завершается в изменившихся, сильно ухудшившихся условиях, предсказать которые компаниям не удается. Ухудшение народнохозяйственных условий ведет к снижению рентабельности инвестиций, растягиваются и без того длительные сроки окупаемости капиталовложений. Иначе говоря, металлургические компании, осуществляющие крупные инвестиционные проекты, все чаше принуждают себя к длительной работе в условиях предельно жестких финансовых ограничений. Компании лишаются всякой возможности маневра ресурсами, попадают в полное подчинение жестким требованиям рынка. Металлургические компании имеют меньшую свободу выбора, меньшую свободу действий, чем компании многих других секторов мировой экономики. Можно совершенно определенно утверждать, что крупные инвестиционные проекты в черной металлургии в настоящее время связаны с огромным риском (чаще всего неоправданным). [c.70]

Жизненный цикл инвестиционного проекта. [c.41]

Место инвестиционного проектирования в жизненном цикле инвестиционных проектов. Расчетно-экспериментальный и объектно-ориентированный подходы в инвестиционном проектировании. Проектирование схем формирования внешних и внутренних эффектов инвестиционной деятельности. Принцип логической основы (ПЛО). Формы представления и анализ требований к инвестиционным проектам. [c.75]

Формирование, оценка и управление инвестиционным портфелем компании. Принципы и последовательность формирования инвестиционного портфеля компании. Особенности формирования и оценки портфеля реальных инвестиционных проектов. Необходимость учета жизненного цикла товара на рынке при формировании портфеля инвестиций. Оперативное управление инвестиционным портфелем. [c.470]

Оценка предстоящих затрат и выгод при определении эффективности инвестиционного проекта "Внедрение УЛФ на месторождениях АНК "Башнефть" осуществляется в пределах расчетного периода (или жизненного цикла проекта), шагом расчета которого могут быть месяц, квартал или год. [c.109]

При резком и продолжительном падении объемов капиталовложений очень важно эффективно использовать как имеющиеся инвестиционные ресурсы, так и действующий производственный аппарат. Речь идет, в данном случае, о размещении инвестиционных заказов и предложений на конкурсной основе посредством системы торгов. Должны быть разработаны такие процедуры торгов, которые делают ее прозрачной , доступной для контроля со стороны соответствующих государственных органов, владельцев предприятий, кредиторов и общественности, что позволит устранить заслон на пути неэффективного расходования средств и коррупции. При этом очень важна достоверная экономическая оценка инвестиционных проектов, базируемая на комплексном финансовом анализе, охватывающем все стадии инвестиционного цикла. Методология определения экономической эффективности должна базироваться на общепринятых в мире подходах и показателях, приемлемых для инвестора и соответствующих условиям перехода к рынку. Большое значение для повышения эффективности имеющихся инвестиционных ресурсов имеет снижение совокупных издержек на создание инвестиционных проектов в виде экономии материальных затрат и сокращения энергопотребления. [c.192]

И наконец, современное жилищное строительство характеризуется развитием проектно-ориентированных структур нового типа, специализирующихся на управлении инвестиционным циклом жилищных проектов. Развитие проектно-ориентированных организационных форм управления приводит к тому, что по сравнению с традиционной формой генерального подряда существенно изменяются и перераспределяются роли участников инвестиционной и строительной деятельности. Распространенной формой проектно-ориентированных структур, как за рубежом, так и в нашей стране, являются управляющие компании по реализации инвестиционно -строительных проектов. Эти компании осуществляют предоставленные им полномочия по профессиональному управлению инвестиционным проектом на всех его стадиях, отвечая за конечный результат. В итоге деятельности таких компаний сокращается инвестиционный цикл на 40%, наблюдается экономия затрат до 20% и повышается качество строительства. [c.194]

Проектное финансирование — современная форма долгосрочного международного кредитования. Хотя общепринят термин проектное финансирование , речь идет не о безвозвратном субсидировании, а о кредитовании инвестиционных проектов на определенный срок. Его специфика заключается в том, что основные этапы инвестиционного цикла увязаны между собой и входят в компетенцию определенного банковского синдиката, возглавляемого банком-менеджером. Банк, организующий проектное финансирование, выделяет шесть этапов инвестиционного цикла [c.257]

Всякий инвестиционный проект связан с затратами (капитальные или единовременные вложения, текущие расходы) на его осуществление и предпринимается для получения определенных выгод (дохода, прибыли). Распределение затрат и выгод в рамках жизненного цикла условного проекта представлено на графике. [c.145]

Дайте определение следующим ключевым понятиям инвестиция, инвестиционный процесс, реальные и финансовые инвестиции, участники инвестиционной деятельности, инвестиционный проект, критерии оценки проектов, чистая приведенная стоимость, индекс рентабельности, внутренняя норма прибыли, срок окупаемости, оборотные активы, иммобилизация, финансовый цикл, резерв по сомнительным долгам, эквиваленты денежных средств, временная ценность денег, капитализация процентов, дисконтирование и наращение, доходность (норма прибыли), приведенная (дисконтированная) стоимость, теоретическая (внутренняя) стоимость финансового актива, модель Уильямса. [c.141]

Метод текущей окупаемости. Показатель текущей окупаемости определяет минимально необходимый период для инвестиции, чтобы была обеспечена ставка доходности. Другими словами, период текущей окупаемости инвестиционного проекта — это число лет, необходимых для возмещения стартовых инвестиционных расходов. Он равен отношению исходных инвестиций к годовому притоку наличности за период возмещения (если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет — отвергается). Текущая окупаемость достигается в периоде, когда накопленная положительная текущая стоимость становится равной отрицательной текущей стоимости всех вложений. Это та точка в прогнозируемом жизненном цикле инвестиции, когда [c.429]

Качество инвестиционного проекта зависит от качества прогноза поступлений от инвестиций, срока жизненного цикла проекта, оценки степени риска и процентной ставки для учета фактора времени и риска. [c.442]

С развитием рыночных отношений возникает потребность использовать на практике адекватный инструментарий управления подготовкой, реализацией и эксплуатацией долгосрочных инвестиционных проектов с целью максимизации их коммерческой эффективности. В данной главе анализируется использование аудита в контексте объективных требований кредиторов по обеспечению минимизации рисков на всех стадиях жизненного цикла проекта. [c.305]

Определяющим побудительным мотивом преобразования сбережений предприятия в инвестиции является способность накопленного капитала (вовлекаемого в инвестиционный процесс) генерировать инвестиционную прибыль. С расширением объема использования сбережений в инвестиционном процессе норма инвестиционной прибыли имеет тенденцию к снижению, что связано с уменьшающейся производительностью капитала. Однако этот всеобщий экономический закон на уровне отдельных предприятий в определенные периоды их функционирования может иметь множество исключений, определяемых стадией их жизненного цикла, уровнем деловой активности в избранном сегменте рынка, уровнем инвестиционной привлекательности избранных инвестиционных проектов (инструментов) и другими факторами. Иными словами, уровень (норма) инвестиционной прибыли отдельных предприятий может колебаться в довольно значительном диапазоне, что предопределяет различную степень интенсивности процесса преобразования его сбережений в инвестиции (за счет различной степени мотивации). [c.38]

Основу прединвестиционной стадии цикла реального инвестирования составляет подготовка инвестиционного проекта (аналогом этого термина выступают бизнес-план", технико-экономическое обоснование" и др). [c.227]

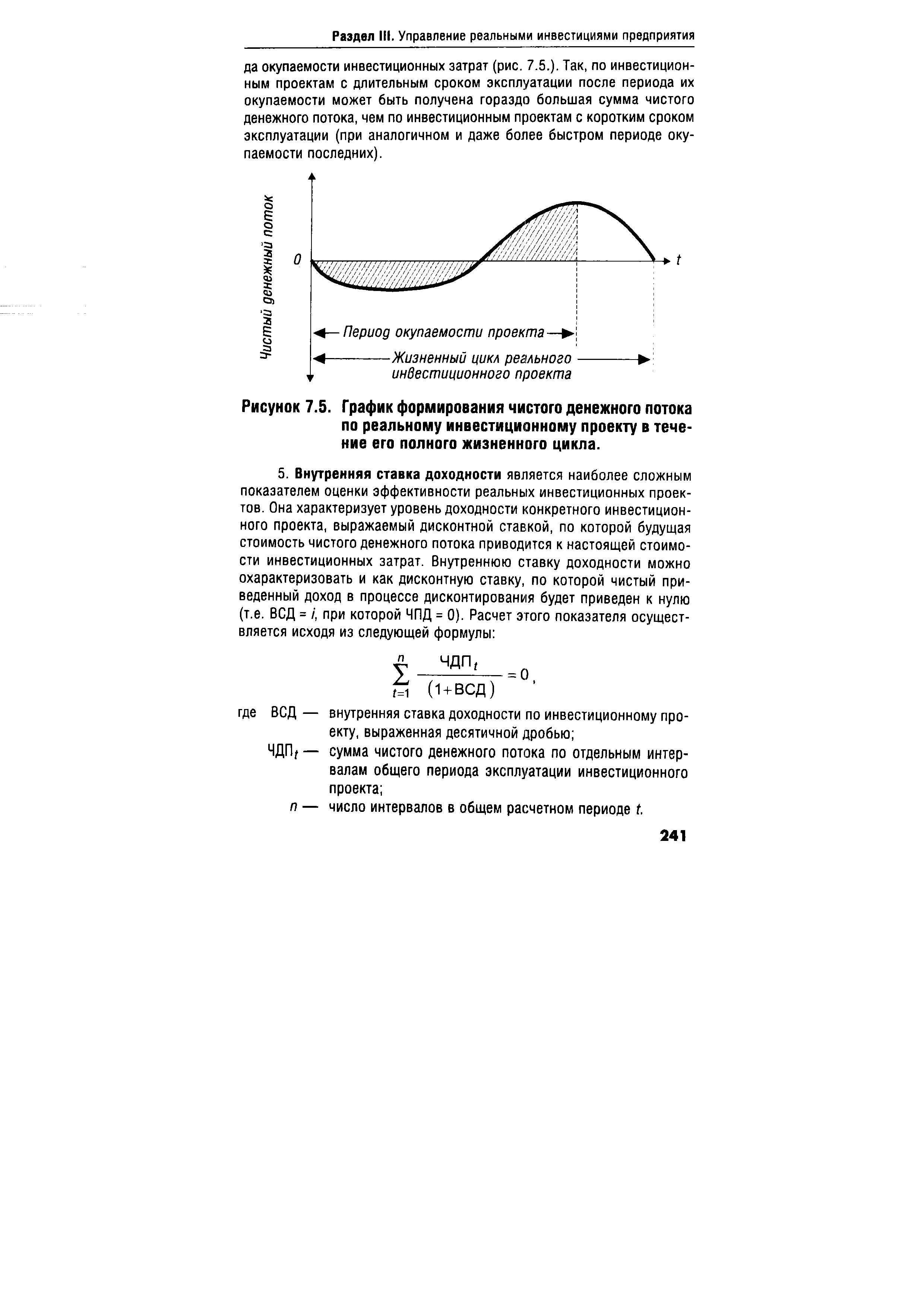

| Рисунок 7.5. График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла. |  |

Эта глава дает комплексное представление о понятии инвестиций, сущности инвестиционного проекта и фазах его жизненного цикла, его внешней и внутренней среде, их взаимосвязи, направлениях системного анализа проекта. [c.62]

Итак, любой инвестиционный проект от момента своего зарождения до момента окончания проходит ряд определенных этапов, которые мы назвали жизненным циклом проекта. Деление на этапы, как и всякая классификация, носит условный характер. Однако ввиду того, что последовательному развитию любого проекта присущи общие характерные другим проектам этапы, возникла потребность описать такие периоды. Рассмотрим несколько вариантов (примеров) жизненного цикла проекта. [c.76]

Рассмотрим подробнее прединвестиционную фазу жизненного цикла проекта, так как данная фаза имеет решающее значение для удачного осуществлении всего инвестиционного проекта. [c.77]

Отечественная практика инвестиционного проектирования предлагает использовать процедуру учета влияния инфляции на показатели эффективности инвестиционного проекта на основе расчетов прогнозных показателей инфляции по годам на протяжении всего жизненного цикла проекта, корректируя таким образом величину денежного потока проекта. Предлагается прогнозировать следующие показатели инфляции [c.263]

Итак, инвестиционный проект — нетрадиционный объект аудиторской проверки. Каждый крупный инвестор должен иметь свою систему аудиторского контроля за эффективностью реализации долгосрочных управленческих решений. Необходимость такой процедуры очевидна огромные средства вложены в реальный проект, отлично подготовленный и согласованный со всеми его участниками, но сам процесс его реализации и эксплуатации требует (как всякий процесс управления реальной хозяйственной деятельностью) контроля со стороны собственников за соблюдением целевой направленности финансовых потоков и определенным соотношением между денежными притоками и оттоками. Аудит эффективности инвестиционных проектов — один из инструментов доказательства его успешного прохождения по всем стадиям жизненного цикла. [c.338]

Эффективность инвестиционного проекта — категория, отражающая соответствие проекта, порождающего этот ИП, целям и интересам участников проекта (см. ниже). Для оценки эффективности ИП необходимо рассмотреть порождающий его проект за весь период жизненного цикла — от предпроектной проработки до прекращения. Поэтому термин "эффективность инвестиционного проекта" ("эффективность ИП") понимается в Рекомендациях как "эффективность проекта". То же относится и к показателям эффективности. [c.106]

Строительство имеет ряд особенностей, отличающих его от других отраслей экономики. К ним относятся территориальная закрепленность продукции строительства, ее уникальный характер, длительность производственного цикла, которая обусловливает необходимость учета выпуска по мере реализации, а не завершения инвестиционных проектов по строительству, расширению, реконструкции и техническому перевооружению объектов. [c.240]

Пример. Пусть в течение 3 лет ведется капитальное строительство производственного объекта, общий капитал которого (основной и оборотный) на момент завершения строительства равен 5 млрд руб. Производство продукции начинается сразу после окончания строительства и прекращается через 8 лет, так что цикл инвестиционного проекта составит 11 лет. Поток платежей представлен в табл. 3.1 и показан на рис. 3.3. [c.32]

Чистая приведенная стоимость характеризует общий абсолютный результат инвестиционного проекта. Ее определяют как разницу между текущей приведенной стоимостью потока будущих доходов (выгод) и текущей приведенной стоимостью потока будущих затрат на реализацию и функционирование проекта во время всего цикла его жизни [c.365]

Проектный цикл — временные стадии разработки и реализации инвестиционного проекта [c.885]

Инвестиционный проект целесообразно рассматривать во втором смысле, т. е. как совокупность документов, определяющих проект с момента его зарождения до прекращения существования . При этом инвестиционный проект в смысле инвестиционная деятельность предлагается трактовать в виде хозяйственной деятельности, осуществляющейся в течение инвестиционного цикла. [c.11]

Недостаток этого метода — трудно определить ставку дисконтирования, т.е. возможности альтернативного использования капитала (в разных источниках приводятся различные варианты ее выбора — см. ниже). Трудность состоит еще и в том, что, строго говоря, длительность жизненного цикла сравниваемых инвестиционных проектов должна быть одинаковой, что на практике достаточно редко встречается. [c.105]

Излагаемые в п. 8.4 методы оценки экономической эффективности инвестиционных проектов требуют для их применения значительного объема исходных данных по доходам и затратам на третьем этапе инвестиционного цикла (этапе эксплуатации вновь созданных или реконструированных объектов). [c.312]

Чаще всего расчетный период (жизненный цикл) инвестиционного проекта обосновывается [c.318]

Особое внимание в проектном анализе уделяется выявлению и оценке рисков, связанных с реализацией инвестиционного проекта. Для этого используются такие методы, как оценка чувствительности проекта, определение точки безубыточности и др. Учитывая высокие риски проектного финансирования, кредиторы стремятся обеспечить максимально эффективное управление ими. Помимо традиционных методов снижения рисков (например, их страхование) используется метод их распределения между участниками реализации инвестиционного проекта. К таковым относятся проектная компания (заказчик проекта) учредители проектной компании (спонсоры) кредиторы консультанты поставщики оборудования подрядчики покупатели проектного продукта компания-оператор банки-гаранты другие участники. На разных стадиях проектного цикла роль отдельных участников в покрытии рисков меняется. Так, на инвестиционной стадии кредитующий банк, как правило, снимает с себя ответственность за качественное и своевременное завершение строительно-монтажных работ. Риски, связанные с качеством и сроками сдачи объекта, а также превышением сметной стоимости проекта, возлагаются на проектную компанию и ее учредителей, подрядчика, поставщиков машин и оборудования, страховые компании и т.д., что отражается в договорах и контрактах (подрядных, поручительства, страхования и др.). На этапе эксплуатации объекта банк-кредитор обычно берет на себя часть коммерческих, валютных, страновых рисков. Часть рисков на этом этапе может перекладываться на покупателей проектного продукта через заключение контрактов типа бери или плати ( take or pay ). [c.262]

Анализ риска. При уменьшении риска компании относительно ожидаемого дохода международная диверсификация часто оказывается болбе эффективной, чем диверсификация внутри страны. Вы должны помнить из нашего обсуждения риска портфельных инвестиций в гл.5, что ключевым моментом является корреляция между проектами в активе портфеля. Комбинируя проекты с низкой степенью корреляции, фирма может уменьшить риск по отношению к ожидаемому доходу. В связи с тем, что отечественные инвестиционные проекты имеют тенденцию к взаимосвязанности, причем большая часть из них сильно зависит от состояния экономики, зарубежные инвестиции имеют преимущество. Экономические циклы различных стран обычно не полностью синхронизированы по времени, поэтому существует возможность уменьшить риск относительно предполагаемого дохода, производя инвестиции в другие страны. [c.726]

Заметим, что до последнего времени в России, в соответствии с традициями административной экономики, концом инвестиционного проекта считалось завершение работ над его реализацией, т.е. ввод в действие его объектов, начало их эксплуатации и использования результатов выполнения проектов. Иначе говоря, проектный цикл отождествлялся с его предынвестици-онной и инвестиционной фазами. Вместе с тем ясно, что общие расходы по проекту и общие доходы от его реализации в значительной степени зависят от периода использования результатов выполнения проекта вплоть до вывода из эксплуатации его объектов. Да и на размер будущих эксплуатационных расходов легче повлиять на ранних стадиях разработки проекта, чем тогда, когда основные объекты проекта уже готовы. Однако, в последние годы точка зрения на эту проблему изменилась в сторону, принятую в мировой практике. [c.14]

Высокая зависимость от продолжительности жизненного цикла проекта, фактор времени оказывает существенное влияние на общий уровень проектного риска, определяя различную неопределенность последствий. По краткосрочным инвестиционным проектам де-терминируемость внешних и внутренних факторов позволяет избрать параметры их реализации, генерирующие наименьший уровень риска. В то же время по долгосрочным инвестиционным проектам недетерминированность многих факторов и соответственно неопределенность результатов их реализации возрастает. Зависимость общего уровня проектного риска от продолжительности жизненного цикла проекта носит прямой характер. [c.245]

При разработке капитального бюджета реализации инвестиционного проекта может быть использован метод гибкого" его составления. Он предусматривает установление планируемых капитальных затрат не в твердо фиксируемых суммах, а в виде норматива расходов, привязанных" к овтвететвующим обьемным показателям инвестиционной деятельности. По инвестиционному циклу проекта, связанному со строительством объекта, таким показателем выступает обычно объем строительно-монтажных работ. Рассматриваемый метод разработки бюджета позволяет обеспечивать автоматическую его корректировку в зависимости от реального объема деятельности по реализации инвестиционного проекта. [c.278]

Полное Внутренние самофинансирование предусматривает финансирование инвестиционного проекта исключительно за счет собственных финансовых ресурсов, формируемых из внутренних источников. Такая схема финансирования, характеризуемая в зарубежной практике термином финансирование без левериджа" [unlevered], характерна лишь для первого этапа жизненного цикла предприятия, когда его доступ к заемным источникам капитала затруднен, или для реализации небольших реальных инвестиционных проектов. [c.399]

Смотреть страницы где упоминается термин Инвестиционные проекты. Инвестиционный цикл

: [c.74] [c.294] [c.388] [c.101] [c.102] [c.208]Смотреть главы в:

Экономика предприятия изд 4 -> Инвестиционные проекты. Инвестиционный цикл