Раздел I посвящен характеристике банка как элемента банковской системы. В этом разделе раскрываются сущность банка и содержание банковской деятельности, показаны место центрального банка в банковском секторе и взаимодействие между денежно-кредитными институтами. В данном разделе охарактеризованы правовые и экономические основы деятельности коммерческих банков, комментируются законы, регулирующие деятельность банковской системы. [c.10]

Этот Закон регулирует отношения, связанные с предпринимательской деятельностью только в реальном секторе экономики России. Деятельность иностранных инвесторов в банковской, страховой, благотворительной, образовательной или религиозной сферах регулируется законодательством Российской Федерации о банках и банковской деятельности, страховании, некоммерческих организациях. [c.400]

Для этого необходимо дальнейшее развитие и совершенствование функций, позволяющих нацелить деятельность подразделений Банка России на обеспечение определенности в рамках гражданского соглашения и соглашения об общественном мнении относительно устойчивости государственной денежной единицы, т.е. функций по формированию общественно-политических и социальных основ обеспечения устойчивости рубля. В первом приближении среди них можно выделить, прежде всего, функции по координации и согласованию мер государственной политики, влияющих на монетарную сферу в целом, а также в части воздействия на второй уровень банковской системы Российской Федерации, в том числе на региональном уровне и функции по формированию общественных ориентиров развития монетарной сферы путем информационного воздействия на характер ожиданий членов общества относительно устойчивости государственной денежной единицы, развития параметров развития денежно-кредитной сферы и банковского сектора. [c.158]

Раскрытие информации. Банк России уделяет особое внимание вопросам транспарентности как деятельности отдельных кредитных организаций, так и банковского сектора в целом. Так, в 2004 году подготовлен очередной выпуск издания Банка России "Отчет о развитии банковского сектора и банковского надзора". Банк России также ежемесячно размещает информацию о состоянии банковского сектора Российской Федерации на сайте Банка России в сети Интернет. [c.57]

Кредитная деятельность Центрального банка и банковской системы России не ориентирована на кредитование реального сектора. Анализ соотношения активов ЦБ и коммерческих банков выявляет неблагоприятную ситуацию на ЦБ РФ приходит- [c.12]

Банковское дело и банковский сектор заслуживают и в России достойного внимания, понимания и поддержки. Банковский сектор (банковская система) - неотъемлемый элемент национальной рыночной экономики, без которого принципиально невозможно обойтись, а его вопросы относятся к числу наиболее значимых для общества, желающего иметь собственную и современную экономику цивилизованного типа. Последняя вообще невозможна, если в стране не создана надлежащая банковская инфраструктура (сети банковских учреждений) и если банки не обеспечивают все звенья остальной экономики нормальным внутренним финансовым кровообращением , нормальными условиями расчетно-платежного обслуживания и кредитования, достаточным объемом денежных ресурсов, причем в национальной валюте, обращающейся внутри страны и в легальном банковском обороте. [c.56]

Понятие и структура рынка труда в банковском секторе экономики. Общее понятие персонального менеджмента особенности управления персоналом в банковской сфере основные принципы управления банковскими персоналом. Система персонального менеджмента методология организации и структура. Базовые доктрины персонального менеджмента. Кадровая политика банка, операционные подсистемы блок обеспечения. [c.320]

Общее понятие кадровой стратегии банка и определяющие ее факторы понятие кадровой стратегии особенности кадровой стратегии в банковском секторе экономики факторы, определяющие особенности кадровой стратегии конкретного банка методические требования к кадровой стратегии общая последовательность формирования стратегии общие особенности формирования и реализации кадровой стратегии банка в современных отечественных условиях. [c.382]

Общее понятие, цель и принципы системного управления финансами банка понятие финансового менеджмента стратегическая цель финансового менеджмента особенности финансового менеджмента в банковском секторе экономики основные факторы, влияющие на стратегию и тактику финансового менеджмента в современном российском банке базовые методические принципы финансового менеджмента главное методическое требование к результатам финансового менеджмента. [c.476]

Ипотечное жилищное кредитование (ИЖК) получило широкое распространение в мировой банковской практике. Зарубежный опыт, да и опыт тех российских регионов, где ипотека уже развивается, показывает, что каждый рубль кредита в конечном счете вовлекает в хозяйственный оборот не менее четырех рублей средств населения. Благодаря ипотеке можно задействовать те огромные финансовые средства, которые хранятся на руках населения в виде наличной иностранной валюты и объемы которых сопоставимы с государственным бюджетом страны. Ипотечное кредитование и есть тот механизм, который обеспечивает взаимосвязь между денежными ресурсами населения, банками и предприятиями стройиндустрии, направляя финансовые средства в реальный сектор экономики. [c.265]

Интенсивное снижение банковского кредитования промышленности закончилось в 1995 году, а последнее время можно в целом охарактеризовать как период стабилизации. В 1996 году "чистый" приток кредитов (за вычетом просроченной задолженности по основному долгу и процентов) в промышленный сектор в реальном выражении сократился на 8 %, тогда как задолженность предприятий банкам увеличилась за год на 3,5 %, Рост долгов был вызван, с одной стороны, переводом просроченной задолженности по процентам в задолженность по банковским кредитам, с другой -некоторым перераспределением кредитов от торгового сектора к производственному. Во II квартале 1997 года появилась тенденция не только к увеличению задолженности промышленных предприятий и реального сектора в целом коммерческим банкам, но и притока в промышленность кредитов валового - 9,7 % и "чистого" - на 2,6 % по отношению к началу года. [c.101]

Стабилизация банковского кредитования предприятий происходит на крайне низком уровне (не говоря уже о дефиците долгосрочного финансирования), который остается на 17-20 % ниже предыдущего значения данного показателя, достигнутого в конце 1994 года. Радикальному изменению взаимоотношений промышленности и банков препятствует как усугубляющийся кризис платежеспособности предприятий, так и общий дефицит ресурсов банковской системы (особенно долгосрочных пассивов). Тормозящее влияние оказывают - со стороны предприятий - возросшие требования к надежности банков и качеству их кредитного портфеля, со стороны банков - сохраняющиеся высокие риски кредитования реального сектора, а также взаимный дефицит опыта управления кредитами, характерный как для самих кредиторов, так и для заемщиков. [c.102]

Качество кредитования промышленности продолжает ухудшаться, тогда, как в целом в банковском секторе в 1997 году доля просроченных кредитов, предоставленных реальному сектору экономики, понизилась в середине 1996 года до 12,6 %. Вместе с тем, просроченная задолженность по банковским кредитам и займам в промышленности выросла за тот же период. В кризисных, убыточных отраслях (например, в легкой и химической промышленности) она выросла до 33-37 % задолженности банкам. [c.103]

Финансовые потоки, не связанные с прямым и портфельным инвестированием, а также движением централизованных резервов, включаются в статью Прочие активы . Наиболее важные из них — долгосрочные кредиты, полученные Россией. К прочим инвестициям относится и баланс движения наличной иностранной валюты. В 1997 г. было ввезено наличной валюты на 43,2 млрд долл., вывезено (банками, эмигрантами, туристами, по каналам нерегистрируемой торговли) 29,7 млрд долл. Прирост наличной валюты у резидентов составил 13,5 млрд долл., в банковском секторе — 0,1 млрд долл. Остальная часть пришлась на сектор нефинансовых предприятий и сектор домашних хозяйств (население). Аналогичная картина наблюдалась и в предыдущие годы, что обусловило накопление у населения крупных сумм в долларах, а также долларизацию экономики. [c.521]

Обязательства сектора государственного управления в России, номинированные в иностранной валюте, увеличились за вторую половину 90-х годов на 64 36 млрд дол. США, что при курсе 25 руб. за 1 дол. США равно 1609 млрд руб. и превышает долю консолидированного бюджета в ВВП на начало 2000 г., а обязательства Банка России по кредиту МВФ — 3,78 млрд дол. США. Обязательства банковского сектора за этот период возросли на 10,83 млрд дол. США, причем в 1998 г. имело место их снижение на 6,12 млрд дол. США. Обязательства прочих секторов экономики увеличились на 21,92 млрд дол. США. Таким образом, обязательства органов денежно-кредитного регулирования в 2,1 раза превышают обязательства банковского и других секторов экономики. [c.750]

Этот период связан и с процессом активного встраивания в банковский сектор страховых компаний. Использовались различные формы — от соглашений о стратегическом партнерстве до перекрестного владения неконтрольными пакетами акций. Для данного этапа характерна активизация в деятельности региональных банков, связанная со структуризацией банковского бизнеса путем создания региональных банков развития, различных альянсов местных коммерческих банков с целью защиты экономических, политических и электоральных интересов местных властей. Наиболее активно указанные процессы проходили в Москве, Санкт-Петербурге и Башкортостане. [c.76]

Финансовые институты в рамках собственно финансового сектора включают организации, относящиеся к банковской системе, а также к небанковским финансовым посредникам. В свою очередь, в банковской системе особое место отводится центральным банкам. Различают центральный эмиссионный банк, ответственный за проведение кредитно-денежной политики в стране и эмиссию банкнот и других кредитных денег, а также центральные банки, которые выполняют регулирующие функции в рамках определенных банковских групп, Например центральные банки кооперативного кредита. Наиболее крупную группу банков образуют коммерческие банки, которые можно рассматривать как сердцевину финансовой и банковской систем. Функции, принципы организации и полномочия банков обеих [c.561]

Имеются следующие условные данные, млрд объем кредита Центрального (Федерального) банка и кредитных учреждений — 31,5 чистые заграничные требования кредитных учреждений и Центрального (Федерального) банка — 14,5 вклады частных лиц в финансовый сектор в отчетном периоде — 12 остатки вкладов населения в банковских учреждениях на конец отчетного периода — 12 депозиты внутренних органов государственного управления в Центральном (Федеральном) банке — 20,5. [c.507]

Этот класс ПС, пожалуй, один из наиболее непростых и ответственных из рассматриваемых, о чем свидетельствует очень небольшое число фирм, пытающихся работать в этом секторе. Данное направление особенно необходимо в условиях рынка, где использование ПС финансово-экономического анализа - этого незаменимого инструмента для анализа, прогнозирования и управления бизнесом (более всего в банковской, биржевой сфере) - помогает получить наиболее эффективные (оптимальные) варианты развития предприятия (объекта деятельности, исследования), принять взвешенные, просчитанные решения. Банки и другие финансовые институты, решающие задачи управления финансовыми ресурсами, или организации, реализующие проекты и заинтересованные в эффективном использовании собственного и привлекаемого капитала, должны просчитывать немало вариантов капиталовложений. Задача финансовых менеджеров как раз и состоит в осмыслении происходящих процессов и их прогнозировании на перспективу. Видение завтрашних проблем позволяет упредить негативные и реализовать позитивные тенденции. [c.365]

Напомним, что в конкурентном банковском секторе график предельных издержек является графиком предложения кредита каждого банка. К тому же совокупность таких графиков является графиком совокупного рыночного предложения банковского кредита. В соответствии с нашими упрощениями у каждого банка один и тот же горизонтальный график предельных издержек, так что графиком предложения банковского кредита в конкурентной банковской системе является тот же самый график предельных издержек. [c.269]

Левая часть уравнения (14-7) — общее изменение предложения денег со стороны государства. Правая часть уравнения показывает, что такое изменение зависит от изменения объема депозитов в банковской системе, которое в свою очередь зависит от требуемой нормы резервного покрытия, уровня избыточных резервов, ожидаемого банками, и отношения наличных денег к объему трансакционных депозитов, ожидаемого небанковским сектором. [c.363]

Значения других переменных (е и с) полностью зависят от поведения банковской системы и небанковского сектора соответственно. Если банки становятся более консервативными (возможно, они ожидают спада в экономике), то величина е может увеличиваться, вследствие чего денежный мультипликатор будет меньше. То же самое, если небанковский сектор будет снимать больше наличных денег со счетов при потере доверия к стабильности банковской системы, и значение с станет больше. (Так, в нашем примере денежный мультипликатор равен 3,125 при с = 0,25. Если с увеличится до 0,30, тогда новое значение денежного мультипликатора будет (1 + 0,30)/ (0,10 + 0,05 + 0,30) = (1,30)/(0,45) = 2,889, что, естественно, меньше, чем 3,125.) [c.366]

Компании, которые работают в нескольких странах, сталкиваются с определенными организационными сложностями. Например, когда американской компьютерной компании необходимо установить цены на суперкомпьютеры для крупного немецкого банка, какие роли должны играть менеджер по производству, менеджер по маркетингу банковского сектора и торговый представитель компании-производителя в Германии Ответ зависит от того, принимаются ли решения на самом высоком уровне компании или на местах. [c.496]

Еще одно условие — развитие банковского сектора усиление конкурентных начал в этой сфере и, благодаря этому, отбор в пользу более эффективных и надежных банков. Общепризнан факт, что без устойчивости банковской системы как основного финансового института невозможен стабильный и долговременный подъем инвестиционной активности. Между тем, замедление инфляции, [c.171]

Но за эти успехи тут же пришлось заплатить. Многие банки и прочие финансовые организации в Соединенных Штатах и особенно в Южной Америке чрезмерно понадеялись на будущие нефтяные прибыли. Когда цены на нефть рухнули, банки постигла та же участь. Банковский кризис 1980-х годов привел в панику многих, но в долгосрочной перспективе оказал в высшей степени благотворное влияние как на экономику в целом, так и на финансовый сектор. [c.29]

Вскоре стало очевидно, что рефинансирование государственного долга — вроде бы, неразрешимая проблема. Программа МВФ исходила из того, что отечественные держатели ценных бумаг при наступлении сроков погашения возобновят их (реинвестируют) единственный вопрос заключался в том, по какой цене. Если бы правительство умело успешно собирать налоги, то процентные ставки в конечном счете снизились бы до приемлемого уровня, скажем, до 25%, и кризису был бы положен конец. Но в этих рассуждениях специалисты МВФ упускали из виду тот факт, что значительная доля облигаций принадлежала отечественным держателям, которые могли возобновить покупку ГКО, по которым истекали сроки, по любой цене. Компании были вынуждены платить налоги, но они уже не могли реинвестировать в ГКО соответствующие суммы. Однако еще важнее, что банковский сектор, за исключением принадлежащего государству Сбербанка, покупал ГКО на заемные средства. В связи со снижением активности на рынке акций и облигаций большинство банков стали неплатежеспособными, а те, что еще оставались платежеспособными, лишились возможности возобновлять свои кредитные линии. В результате они не только перестали быть покупателями, но вынуждены были ликвидировать некоторые из своих активов, чтобы внести гарантийные депозиты. Значительная часть средств была заимствована у иностранных банков, некоторые из этих банков даже попытались изъять свои средства. Массовый сброс деноминированных в долларах российских долговых обязательств привел к их обесценению до рекордно низкого уровня. Разрастался полномасштабный банковский кризис. [c.102]

Более того, в модели реального цикла деловой активности банковские деньги на депозитах не имеют значения при определении уровня цен. Вместо этого уровень цен определяется исключительно соотношением спроса и предложения денег и банковских резервов — называемых внешними деньгами (outside money), потому что они находятся вне контроля банков и небанковского сектора, — выпущенных государством. Согласно данной теории, это единственный компонент номинальной денежной массы, который государство вообще может контролировать и который определяет уровень цен, т. е. в новой классической теории положение графика совокупного спроса определяется только номинальным объемом наличных денег и банковских резервов. Короче говоря, единственные деньги, играющие роль в модели реального цикла деловой активности, — это денежная база (внешние деньги), а денежная база имеет значение только при условии, что предложение денег определяет уровень цен на товары и услуги. [c.635]

Планирование и индустриальное развитие холдингов не были бы успешными, если бы не поддержка государства и банковского сектора. Управляющий Центральным банком (Ban a d ltalia) был единственным постоянным членом межведомственной комиссии по финансам - государственного органа, который осуществлял контроль за выпуском предприятиями акций и облигаций. Разрешение этой комиссии требовалось на все, превышающие определенную сумму банковские кредиты предприятиям. Сам Центральный банк непосредственно контролировал значительную часть кратковременных кредитов, используя механизм переучета. Помимо этого он обладал правом наблюдателя в большинстве национализированных или контролируемых государством банков. Таким образом, речь шла об очень влиятельном институте. Несмотря на наличие очевидных его связей с правительством, банк сохранил определенную степень независимости и влияния, которые использовал для выработки стратегии долговременного промышленного развития. В свою очередь он предоставил достаточную свободу коммерческим банкам в. деле осуществления их политики инвестирования. Однако Центральный банк настаивал на том, чтобы банки шли в русле проводимой им антициклической политики и выполняли его директивы в периоды перегрева экономики или в моменты, когда ей угрожал кризис. [c.191]

В сроки, установленные Специальным стандартом распространения данных МВФ, в представительстве Банка России в сети Интернет публикуются предварительные данные по основным агрегатам аналитических группировок счетов органов денежно-кредитного регулирования и банковского сектора, некоторые элементы которых основываются на оценках. В течение квартала (для данных за декабрь — в течение полугодия) данные могут уточняться. Окончательные данные публикуются в ежемесячном издании Банка России "Бюллетень банковской статистики" и статистическом издании МВФ "International Finan ial Statisti s". [c.137]

Совершенствование инструментов денежно-кредитной политики совпала с успешной реформой финансового сектора, которая способствовала повышению доверия общественности к банковскому сектору. В рамках этой реформы был успешно осуществлен проект структурной перестройки финансового сектора (FINSA ), предусматривающий реорганизацию финансового и банковского секторов и развития конкуренции (1996-1997 гг.). Были ликвидированы два оставшихся государственных банка и рекапитализированы два других бывших государственных банка, начал свою деятельность ряд новых частных банков, в том числе с участием иностранного капитала. В процессе реализации проекта были введены пруденциальные нормы для всей банковской системы, соответствующие международным стандартам. Это и успешный переход на международные стандарты бухгалтерского учета (с 1 апреля 1997 года) и введение требований по адекватности капитала и другие нормативы. Были приняты новые законы, касающиеся деятельности финансово-кредитных учреждений. [c.138]

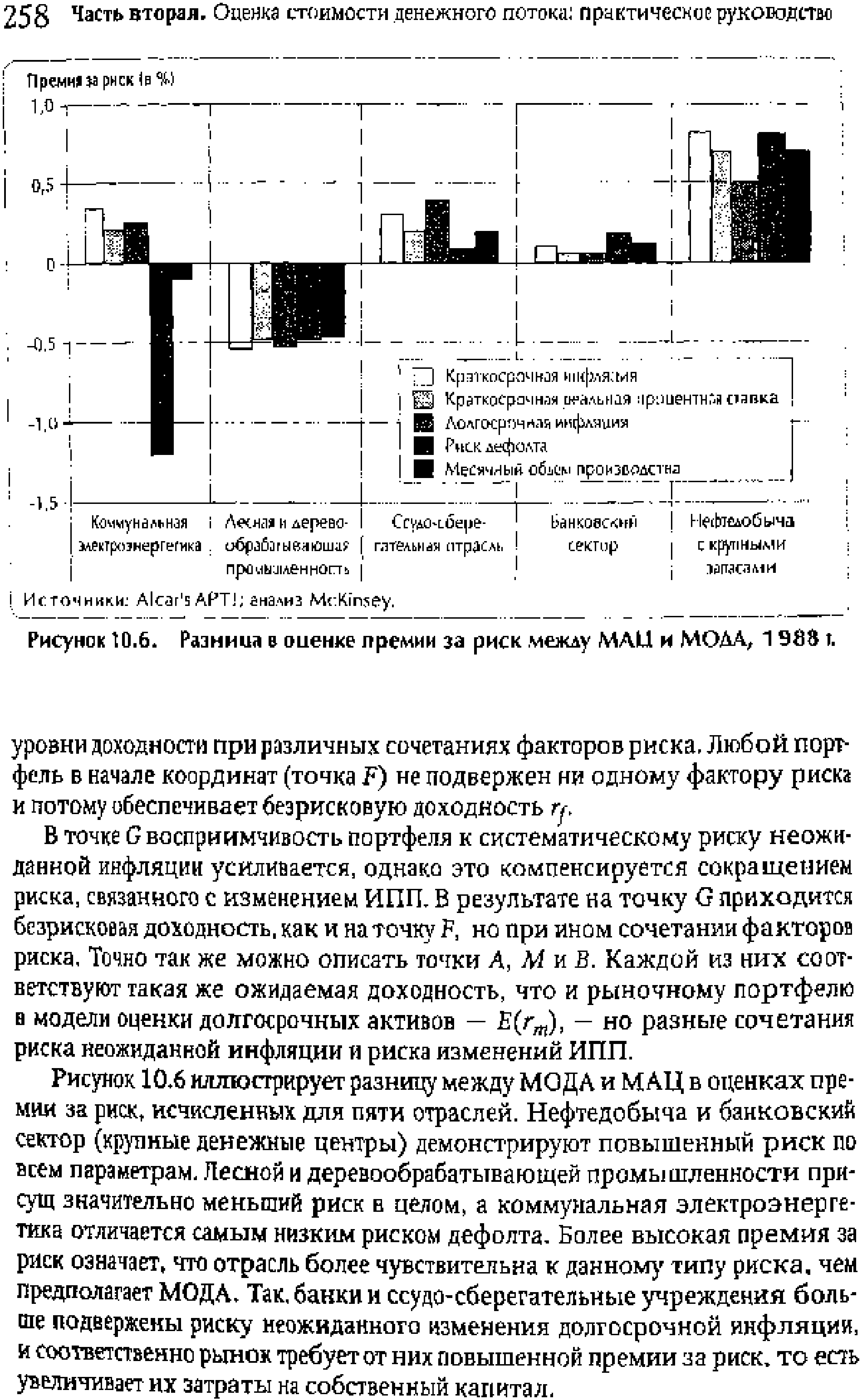

| Рисунок Ю+б иллвдстрируег разницу между МОДА и МАЦ в оценках премии за риск, исчисленных для пяти отраслей. Нефтедобыча и банковский сектор (крупные денежные центры) демонстрируют повышенный риск по всем параметрам- Яесиой и деревообрабатывающей промышленности присущ значительно меньший риск в целом, а коммунальная электроэнергетика отличается самым низким риском дефолта. Более высокая премия за риск означает, что отрасль более чувствительна к данном типу риска, чем предполагает МОДА, Так, банки и ссудо-сберегательные учреждения больше подвержены риску неожиданного изменения долгосрочной инфляции, и соответственно рынок требует от них повышенной премии за риск, то есть увеличивает их затраты на собственный капитал- |  |

Европейский банк реконструкции и развития и Россия. СССР был одним из учредителей ЕБРР в 1990 г. Его доля в первоначальном акционерном капитале этой организации составила 6% (600 млн ЭКЮ, или 720 млн долл.). После распада СССР Россия стала членом ЕБРР. Она унаследовала акции (4% капитала Банка). На 31 декабря 1998 г. доля России в капитале ЕБРР — 800 млн ЭКЮ (с 1999 г. — евро), или 936 млн долл., из которых реально оплачены 16,4%. Россия — крупнейший получатель кредитов ЕБРР. Ее доля в кредитном и инвестиционном портфеле Банка на конец 1998 г. составляла 24%. Ключевым элементом стратегии ЕБРР в России является кредитование и финансирование путем вложений в акционерные капиталы конкретных инвестиционных проектов преимущественно в частном секторе (как правило, до 35% стоимости проекта), имеющих целью содействие структурной перестройке, приватизации, а также развитию финансового сектора и инфраструктуры (транспорт, связь, телекоммуникации и др.), обеспечивающих производственную деятельность. Кроме того, Банк оказывает России кредитную и финансовую помощь в сфере развития энергетики (нефте- и газодобыча), горнодобывающей промышленности, конверсии промышленного производства, в банковском секторе, подготовке кадров. ЕБРР обычно не требует гарантий правительства. [c.583]

Банковская деятельность неразрывно связана с политическим и экономическим состоянием страны в целом. Парадокс последних лет функционирования банковской системы России заключается в том, что чем ниже падали общеэкономические показатели страны, тем более бурно шло развитие банковского сектора. Банковская сфера приносила самые высокие доходы. Банковские капиталы создавались на сравнительно простых операциях. Выдача краткосрочных кредитов в валюте при активном росте курса доллара обеспечивала беспроигрышный результат. Невозможность для населения защитить свои средства от инфляции давала приток сбережений физических лиц. Выгодны-, ми были валютнообменные операции с населением. В этот период появилось много банков, увеличивалось число отделений [c.281]

На этом этапе японские компании обменивались пакетами акций, неформально договариваясь взаимно не продавать их. Тем самым сохранялся сконцентрированный контроль над компаниями, но формально собственность была достаточно раздробленной. Это был один из тех процессов, который привел к формированию современных финансово-промышленных групп Японии — кейрецу. Разукрупнение проводилось в основном в сфере промышленности и торговли и не коснулось банковского сектора. В дальнейшем японское правительство разработало собственную программу развития, четко сформулировав перспективные направления. Оно сконцентрировало для целей реализации существенные финансовые ресурсы и распределило их среди шести крупных банков. Банки самостоятельно должны были организовать инвестиционный процесс, взяв все риски на себя. Вокруг этих банков сконцентрировались группы взаимосвязанных промышленных и торговых предприятий, страховых компаний. Постепенно сформировались шесть горизонтальных финансово-промышленных групп (табл. 26.1). [c.393]

У1ногие депозитные учреждения принимают трансакционные депозиты, или депозиты для сделок (transa tions deposits). Это означает, что они будут хранить ваши средства и выплачивать их, когда вы это им поручите. Таким институтам — коммерческим банкам и сберегательным учреждениям — не нужно держать все резервы в обеспечение обязательств по депозитам. От них требуется хранить только часть своих резервов часть они ссужают, и часть постоянно остается в качестве резервов. Как будет показано в этой главе, частичные резервы для покрытия операционных остатков на трансакционных счетах ведут к пропорциональному увеличению (или уменьшению) денежной массы, когда соответственно изменяются резервы депозитных учреждений. Например, если ФРС выкупает государственные ценные бумаги у небанковского сектора (домашние хозяйства и фирмы) и последние вкладывают полученные средства в депозитные учреждения, то только их часть банкам необходимо хранить в качестве резервов. Депозитные учреждения могут выдать ссуды из оставшейся части. В свою очередь заемщики повторно вкладывают эти средства в банковскую систему. И опять депозитные учреждения могут держать часть средств в качестве резервов, а остаток выдать в виде ссуд. Таким образом, происходит многократное увеличение депозитов, которые, в свою очередь, являются частью денежной массы. [c.349]

Этот исторический законопроект, создавший институт центрального банка США, был подписан президентом США Вудро Вильсоном и стал законом 23 декабря 1913 г. Как было задумано первоначально, ФРС должна была стать чем-то вроде органа, объединяющего предпринимателей, потребителей, банкиров и федеральное правительство. Ее создатели надеялись, что Фед (the Fed), как ее стали называть, обладала достаточной мощью, чтобы предотвратить финансовые паники (подобно имевшей место в 1907 г.), поскольку она могла давать ссуды банкам (и таким образом обеспечивать их ликвидность) во время денежных кризисов. ФРС первоначально не была задумана как институт для контроля над денежной массой, процентными ставками и объемом кредитования. Скорее она должна была придать эластичность деньгам и банковским резервам. Деньги были эластичными, если предложение денег могло значительно меняться в краткосрочные интервалы в ответ на изменение спроса на деньги со стороны небанковского сектора. Таким образом, ФРС рассматривали не как институт, изменяющий предложение денег для достижения экономических целей, а как учреждение, которое будет изменять предложение денег в соответствии со спросом на деньги. [c.386]

В свете того внимания, которое уделяется проблемам работы банков в современной литературе финансово-экономического профиля (как профессиональной, так и популярной), какие-то дополнительные доводы в пользу актуальности тем, связанных с экономико-математическим моделированием их деятельности, представляются излишними. Единственно хотелось бы подчеркнуть следующий момент. Даже те из приводимых ниже моделей, которые имеют изначально теоретический характер и потому не могут быть непосредственно реализованы в рамках конкретных автоматизированных систем, оказываются г есомненно полезными с точки зрения качественного объяснения процессов развития финансово-банковского сектора экономики, которые мы наблюдаем в течение последних лет. [c.6]