| Таблица 7.1.4 Классификация источников и участников финансирования проектов |  |

В карточке "Детализация" устанавливают флажки в прокручиваемом списке около SO наименований детализированных таблиц, которые можно сформировать в результате расчета проекта. Флажок "Доходы участников", расположенный ниже общего списка, санкционирует расчет показателей эффективности для отдельных участников финансирования проекта. Дальнейшая настройка параметров этого расчета (указание участника, валюты и др.), а также [c.205]

Естественно, что у спонсоров-промышленников (главным образом строителей и эксплуатационников) несколько иные представления о "рыночных" условиях сделки, чем у банков. Эти условия самым тесным образом зависят от отношения к рискам главных участников финансирования проекта - спонсоров и банков. Как правило, в результате адекватного управления рисками проектное финансирование организуется на довольно выгодных для всех участников проекта условиях и приемлемых для них уровнях рисков. [c.31]

Проектное финансирование, связанное с повышенными рисками для банка-кредитора, имеет внешнее сходство с венчурным (рисковым) финансированием. Однако эти механизмы финансирования принципиально различны. Венчурное финансирование осуществляется из фондов венчурного бизнеса, которые специально создаются для финансирования проектов с высокими и очень высокими рисками. Как правило, это проекты, связанные с разработкой новых технологий и новых продуктов. Соответственно при венчурном финансировании преобладают риски научно-технического характера и коммерческие (рыночные) риски. Проектное финансирование имеет дело обычно с более или менее известными технологиями, а проекты чаще всего ориентированы на выпуск традиционных товаров и услуг (нефть, газ, другие энергоносители, золото, другие сырьевые товары и полуфабрикаты с устойчивым спросом на мировом рынке). В проектном финансировании преобладают проектные риски (задержки ввода в действие объекта превышение сметы по строительству низкое качество оборудования и строительных работ повышение цен на сырье и другие элементы издержек производства неквалифицированное управление объектом на стадии эксплуатации и т.п.). Главное различие между проектным и венчурным финансированием в следующем. При венчурном финансировании закладываются допустимые нормы убытков, которые для участников проектного финансирования являются неприемлемыми. А для венчурных фондов в убытки из-за провалов в реализации проектов списывается 50% и более капитала фонда, и на их учредителях такие убытки серьезно не отражаются. Для участников проектного финансирования, прежде всего банков, провалы в реализации проектов могут иметь серьезные последствия вплоть до банкротства. [c.263]

Формой долгосрочного международного кредитования является проектное финансирование. Банк, организующий такое финансирование, обеспечивает выбор объекта вложений, оценку рентабельности и риска проекта, разработку схемы кредитования, заключение взаимоувязанных соглашений с участниками финансирования, выполнение финансовой программы, оценку конечных финансовых результатов. [c.739]

Определение потоков реальных денег для конкретных участников проекта часто вызывает и определенные трудности, особенно для проектов с достаточно сложными схемами финансирования. Они, в первую очередь, связаны с тем, чтобы правильно определить, какие денежные потоки нужно включать в суммарный поток реальных денег проекта. Например, в поток реальных денег проекта часто включают потоки, связанные с выплатой процентов за кредит и реинвестированием свободных денежных средств, а также другие пто-ки, связанные с финансированием проекта. В отечественной литературе [10, С.45-46 19 26, С.252-255] нет единства в этом вопросе из-за того, что, как правило, авторы, давая собственное определение потока реаль- [c.39]

Ниже, в разделах 2.2.2.2-2.2.2.4 на рисунках 2.7-2.9 представлены отношения участников процесса финансирования проекта для основных схем его финансирования. Там же указаны основные финансовые потоки, порождаемые этими схемами финансирования. [c.87]

Повышение эффективности проекта при смешанном финансировании обусловливается возможностью снижения риска участников проекта при увеличения их числа и, следовательно, приводит к снижению стоимости финансовых ресурсов. Кроме того, при использовании некоторых схем появляется выигрыш в уплате налогов. С другой стороны, чрезмерное усложнение схемы финансирования проекта может привести к увеличению затрат на управление проектом. [c.123]

Управленческое решение о проектном финансировании принимается с учетом значений всех перечисленных критериев и интересов всех участников инвестиционного проекта. Важную роль в этом решении играет также структура и распределение во времени капитала, привлекаемого для реализации проекта. [c.244]

Разработка системы стимулирования внедрения проекта заключается в формировании на период внедрения специальных положений о материальном и моральном поощрении участников внедрения проекта. В качестве источника финансирования расходов по внедрению -могут использоваться себестоимость продукции или прибыль. [c.110]

Показатели коммерческой эффективности ИП учитывают финансовые последствия его реализации у того участника, который предположительно должен осуществлять финансирование проекта. При этом исходят из предпосылки, что при оценке эффективности проекта в целом его финансирование осуществляет один участник. Эффективность участия в проекте рекомендуется рассчитывать с целью проверки финансовой реализуемости проекта и оценки его эффективности. Финансирование ИП могут осуществлять несколько участников различного типа акционеры, банки, бюджет и т.д. [c.110]

Оценка эффективности инвестиционного проекта в целом, как правило, проводится в два этапа на первом дается оценка общественной эффективности ИП на втором - оценка его коммерческой эффективности. Оценку коммерческой эффективности ИП можно не проводить, если к моменту разработки проекта известны условия и источники его финансирования. Оценка эффективности ИП в целом проводится с целью обеспечения его инвестиционной привлекательности, поэтому проект оценивается с точки зрения как бы единственного участника, реализующего проект за свой счет. При наличии нескольких вариантов ИП эффективность каждого варианта оценивается самостоятельно, т.е. наиболее эффективный вариант рекомендуется к реализации. [c.134]

Заказчики — юридические или физические лица, осуществляющие финансирование проекта, контроль за реализацией и управление работами, начиная от разработки технико-экономического обоснования и заканчивая сдачей выполненного проекта. Если заказчик не является инвестором, то он выполняет функции владельца, пользователя и распорядителя инвестициями на период и на условиях, определяемых договором между участниками инвестиционного процесса. [c.21]

Заказчик - главная сторона, заинтересованная в осуществлении проекта и достижении его результатов, будущий владелец и пользователь результатов проекта. Он определяет основные требования и масштабы проекта, обеспечивает финансирование проекта за счет своих средств или средств привлекаемых инвесторов, заключает контракты с основными исполнителями проекта, несет ответственность по этим контрактам, управляет процессом взаимодействия между всеми участниками проекта, несет ответственность за проект в целом перед обществом и законом. [c.202]

С этой же целью определяется и доля участников в общем объеме инвестиций — только для участников, предоставляющих свое имущество или денежные средства для финансирования проекта, как отношение интегральных дисконтированных затрат участника на указанные цели (стоимость переданного или вложенного имущества и денежных средств) к интегральному дисконтированному общему объему инвестиций по проекту. [c.336]

В состав расходов бюджета включаются средства, выделяемые для прямого бюджетного финансирования проекта, кредиты банков, выделяемые в качестве заемных средств для отдельных участников проекта и подлежащих компенсации за счет бюджета, выплаты пособий для лиц, оставшихся без работы, выплаты по государственным ценным бумагам, государственные или региональные гарантии инвестиционных рисков иностранным и отечественным участникам и т.д. После расчета доходов и расходов бюджета, связанных с реализацией конкретного проекта, и определения интегрального бюджетного эффекта можно определить такие дополнительные показатели бюджетной эффективности как внутренняя норма рентабельности, срок возмещения бюджетных затрат и др. [c.319]

При организации финансирования инвестиционных проектов их инициаторы совместно с другими предполагаемыми участниками и в тесном взаимодействии с банками составляют детально проработанное и квалифицированное технике-экономическое обоснование (ТЭО) намечаемого проекта. Оно должно соответствовать международным стандартам, только тогда его можно представлять потенциальным инвесторам и первоклассным банкам, заинтересованным в финансировании проекта. [c.104]

Если показатели общественной и коммерческой эффективности, рассчитанные согласно приведенных на рис. 3.2 и 3.3 схем, оценены положительно, то после выбора схемы финансирования проекта необходимо приступить к определению эффективности проекта для каждого из участников. Причем участниками проекта могут быть предприятие, реализующее проект, и его акционеры, банки, осуществляющие кредитование проекта, лизинговая компания, предоставляющая оборудование для проекта, и т. д. [c.79]

Однако на следующей стадии, когда уровни безубыточности рассчитываются по предприятиям-участникам с учетом схемы финансирования проекта, платежи в погашение займов и проценты по ним в состав полных операционных издержек включаются. При этом [c.161]

Создание внедренческих СП, где иностранный участник может обеспечить валютное финансирование проекта, приобретение или взятие в аренду необходимого оборудования, маркетинг готового продукта, организацию и покрытие расходов на юридическую защиту промежуточных и окончательных результатов проводимых работ и др. [c.144]

Завершая рассмотрение функций основных участников проекта, отметим важнейшую роль Банка — одного из основных инвесторов, обеспечивающих финансирование проекта. В обязанности банка входит непрерывное обеспечение проекта денежными средствами, а также кредитование генподрядчика для расчетов с субподрядчиками, если у заказчика нет необходимых средств. [c.106]

Бизнес-план предназначен для доведения деловой информации до всех заинтересованных участников инвестиционного проекта потенциальных инвесторов и кредиторов, экспертов, местной администрации и т. д. Понимание бизнес-плана как документа связано также с закрытостью всей содержащейся в нем информации, что подтверждается соответствующей записью ответственных лиц. Прежде всего бизнес-план используют для обоснования долгосрочных инвестиционных решений, связанных с мобилизацией внешних источников финансирования для осуществления выпуска новой продукции посредством создания новых производственных мощностей или увеличения ее изготовления на базе технического перевооружения или реконструкции действующего производства. [c.71]

Как правило, в результате адекватного управления рисками проектное финансирование организуют на довольно выгодных для всех участников проекта условиях и приемлемых для них уровнях риска. Эти условия самым тесным образом зависят от отношения к рискам главных участников реализации проекта — спонсоров и кредиторов (банков). [c.201]

Среди участников реализации проекта уже упоминалась так называемая проектная компания. Ее наличие некоторые авторы относят к числу важнейших признаков проектного финансирования. Такая ком- [c.271]

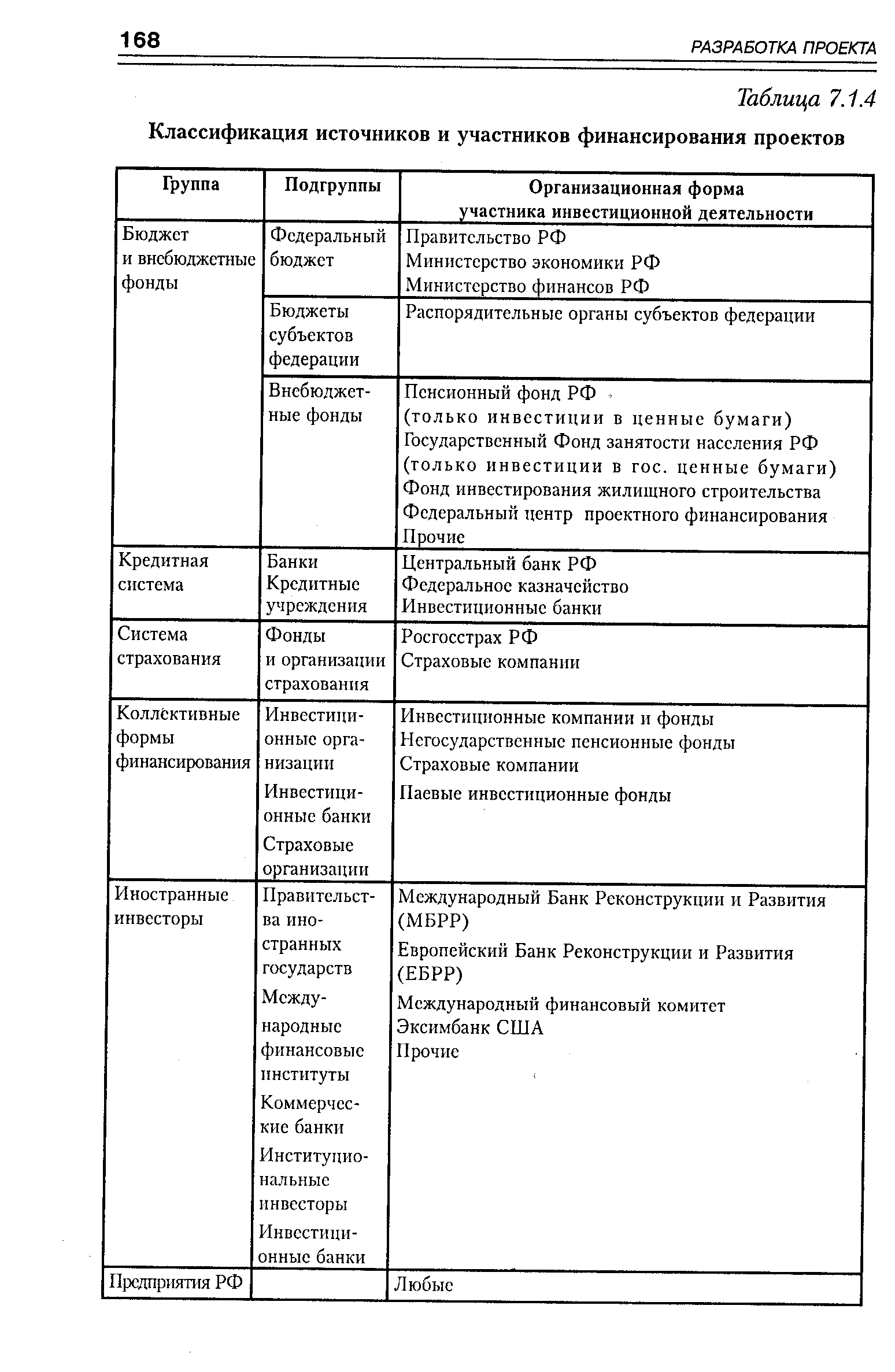

Организационные формы участников финансирования инвестиционных проектов приведены в таблице 7.1.4. [c.167]

Соответственно, для организации финансирования проекта привлекаются разнообразные участники — такие, как коммерческие и инвестиционные банки, инвестиционные фонды и компании, пенсионные фонды, страховые компании и другие институциональные инвесторы, лизинговые компании и другие финансовые, кредитные и инвестиционные институты (табл. 7.1.4). Инвесторами могут выступать и компании, и предприятия. При традиционном банковском кредитовании банк практически единолично выступает в качестве кредитора. [c.174]

В таблице 7.2.2 приведены варианты форм финансирования проекта различными его участниками при проектном финансировании. [c.178]

В настоящее время вопрос обеспечения финансирования проекта и связанных с ним проектных рисков — краеугольный камень, одна из центральных проблем системы управления проектами. Наиболее перспективная форма финансирования проектов — проектное финансирование, основной особенностью которого (в отличие от других форм, которые будут рассматриваться далее) является учет и управление рисками, распределение рисков между участниками проекта, оценка затрат и доходов с учетом этого. Проектное финансирование называют также финансированием с определением регресса (регресс — это требование о возмещении предоставленной в заем суммы). Проектное финансирование требует солидной законодательно-нормативной базы, развитой рыночной инфраструктуры, а также целенаправленных мер государственного стимулирования и поддержки инвестиций в этой принятой во всем мире форме организации проектных инвестиций. [c.186]

До сих пор здесь не было речи о перераспределении обязанностей участников уже законченного проекта. В случае нормального завершения проекта сотрудники переключаются на другую работу постепенно, и этот процесс сопровождается соответствующими рекомендациями. Преждевременное завершение проекта обычно застает людей врасплох например, в тех случаях, когда внезапно прекращается финансирование проекта или исчезает необходимость в программном изделии. Руководитель проекта должен [c.116]

ОЦЕНКА ЭФФЕКТИВНОСТИ ПРОЕКТОВ СИСТЕМЫ УПРАВЛЕНИЯ ПЕРСОНАЛОМ — экон. обоснование необходимости и целесообразности разработки и внедрения мероприятий по развитию системы управлении персоналом. Разработка и внедрение организационных проектов системы управления персоналом организации требует определенных инвестиций, поэтому при расчете экон. эффективности данных проектов следует пользоваться методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования (утвержденными Госстроем, Министерством экономики. Министерством финансов и Госкомпромом РФ №7-12 47 от 31 марта 1994г.). Данный документ предусматривает три вида эффективности проектов коммерческая (финансовая) эффективность, учитывающая финансовые последствия реализации проекта для его непосредственных участников бюджетная эффективность, отражающая финансовые последствия осуществления проекта для федерального, регионального или местного бюджета народнохозяйственная экон. эффективность, учитывающая затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение. Для крупномасштабных (существенно затрагивающих интересы города, региона или всей России) проектов рекомендуется обязательно оценивать их народнохозяйственную экон. эффективность. [c.444]

Среди участников реализации проекта уже упоминалась так называемая проектная компания. Ее наличие некоторые авторы относят к числу важнейших признаков проектного финансирования. Проектная компания создается спонсорами (инициаторами) проекта исключительно в целях реализации проекта. Если при обычных кредитных операциях банк интересуется финансовыми результатами деятельности заемщика в кредитующие годы, его репутацией и надежностью, то в отношении проектной компании все это теряет смысл. Свои усилия банк сосредоточивает на оценке самого инвестиционного проекта и на вопросах гарантий, обеспечивающих деятельность проектной компании. Чаще всего создание проектной компании диктуется тем, что получение проектного кредита отражается на балансе проектной компании, а не на балансе учредителей, которые этой операцией не хотели бы ухудшать свое финансовое положение. Такой метод кредитования носит название вне баланса (off-balan e sheet). Возможности внебалансового финансирования зависят от законодательства, определяющего правила бухгалтерского учета и отчетности. В ФРГ, например, балансы всех зарубежных дочерних фирм подлежат консолидации. В США консолидация обязательна в случае, если доля участия в капитале дочерней компании составляет 50% и более. Фирма-спонсор нередко выставляет гарантии в пользу проектной компании, однако обязательства материнской компании отражаются отдельной строкой за балансом и списываются по истечении срока действия гарантии. Внебалансовая задолженность не очень страшна для компании-спонсора, так как обычно не учитывается банками и рейтинговыми агентствами при оценке ее платежеспособности. [c.205]

Е. Н. Лобанова — научный руководитель и ведущий преподаватель учебного модуля "Управление финансами " эксперт Международной организации экономического развития (OE D) участник консультационных проектов по управлению финансами российских предприятий. Е. Н. Лобанова является автором целого ряда методических пособий, конкретных аналитических ситуаций (кейсов) статей в отечественных и зарубежных журналах по проблемам стратегического финансового планирования, долевой экономики, финансированию госзаказов, цикличности экономического развития. Руководит авторским коллективом учебного модуля Управление финансами (1999 г.), работает научным редактором переводных изданий, среди кото- рых Финансы. Мастерство (1998 г.), Факторы стоимости (2000 г.). [c.393]

При оценке эффективности каждого инвестиционного проекта необходимо установить степень его финансовой реализуемости. Данный параметр (принимает два значения — да или нет ) выражает наличие финансовых возможностей для реализации проекта. Требование финансовой реализуемости предполагает необходимый объем финансирования проекта. При наличии его финансовой нереализуемости схема финансирования проекта должна быть пересмотрена. Финансовую реализуемость проверяют для консолидированного капитала всех участников (включая инвесторов, кредиторов и государство). Денежные потоки, поступающие от Каждого участника в данный проект, являются притоками (показываются со знаком плюс ), а денежные потоки, поступающие каждому участнику из проекта, — оттоками (берутся со знаком минус ). Кроме того, рассматривают денежный [c.91]

Дефицит инвестиционных ресурсов для долгосрочных вложений в реальный сектор экономики со стороны банковской системы РФ объясняется не только нежеланием банков вкладывать средства в развитие производства (из-за высоких рисков и низкого уровня доходности вложений), но и отсутствием на рынке капитала стимулов для долгосрочных кредитов и финансовых инструментов для финансирования производственных инвестиций. Кроме того, на рентабельность проектов негативно влияет высокая цена кредита. Вместе с тем в индустриально развитых странах одним из наиболее перспективных методов финансового обеспечения реальных инвестиций является проектное финансирование. Данное направлейие инвестиционной деятельности имеет существенное значение для таких отраслей, как горнодобывающая промышленность, электроэнергетика, развитие производственной инфраструктуры и т. д. В тех случаях, когда в реализации крупномасштабного проекта участвуют финансово-кредитные организации, а инвестиционные затраты возмещают за счет будущих доходов вновь создаваемого предприятия (объекта), применяемый метод мобилизации денежных ресурсов носит название проектного финансирования . Он позволяет российским предприятиям уже сегодня получить заемное финансирование для реализации долгосрочных проектов по более низким процентным ставкам, чем существующие на мировых и отечественных рынках ссудного капитала. Кроме того, данный метод позволяет значительно снизить инвестиционные риски за счет распределения их среди многих участников, применения системы гарантий, большого числа источников и эффективных схем финансирования проекта. [c.199]

В регионе Ближнего и Среднего Востока масштабы проектного финансирования оцениваются как сравнительно высокие. В регионе особенно выделяется Катар (три сделки на сумму 4,7 млрд дол.). Наиболее известной сделкой является соглашение о финансировании проекта производства сжиженного газа Рас Лаффан . Данный проект замечателен тем, что в составе финансового пакета основная часть средств приходится не на банковские кредиты (их сумма равняется 900 млн дол.), а на облигационный заем. Первоначально предполагалась одна эмиссия облигаций на сумму 400 млн дол., однако в дальнейшем ее объем удалось увеличить до 1,2 млрд дол., что является беспрецедентной суммой для ПФ. Следует обратить внимание, что в финансировании ряда проектов в регионе активно участвуют арабские банки и финансовые учреждения. Например, для финансирования в Кувейте нефтехимического проекта Эквейт был организован консорциальный кредит в размере 1,35 млрд дол. из 15 участников банковского консорциума девять — арабские банки. [c.287]