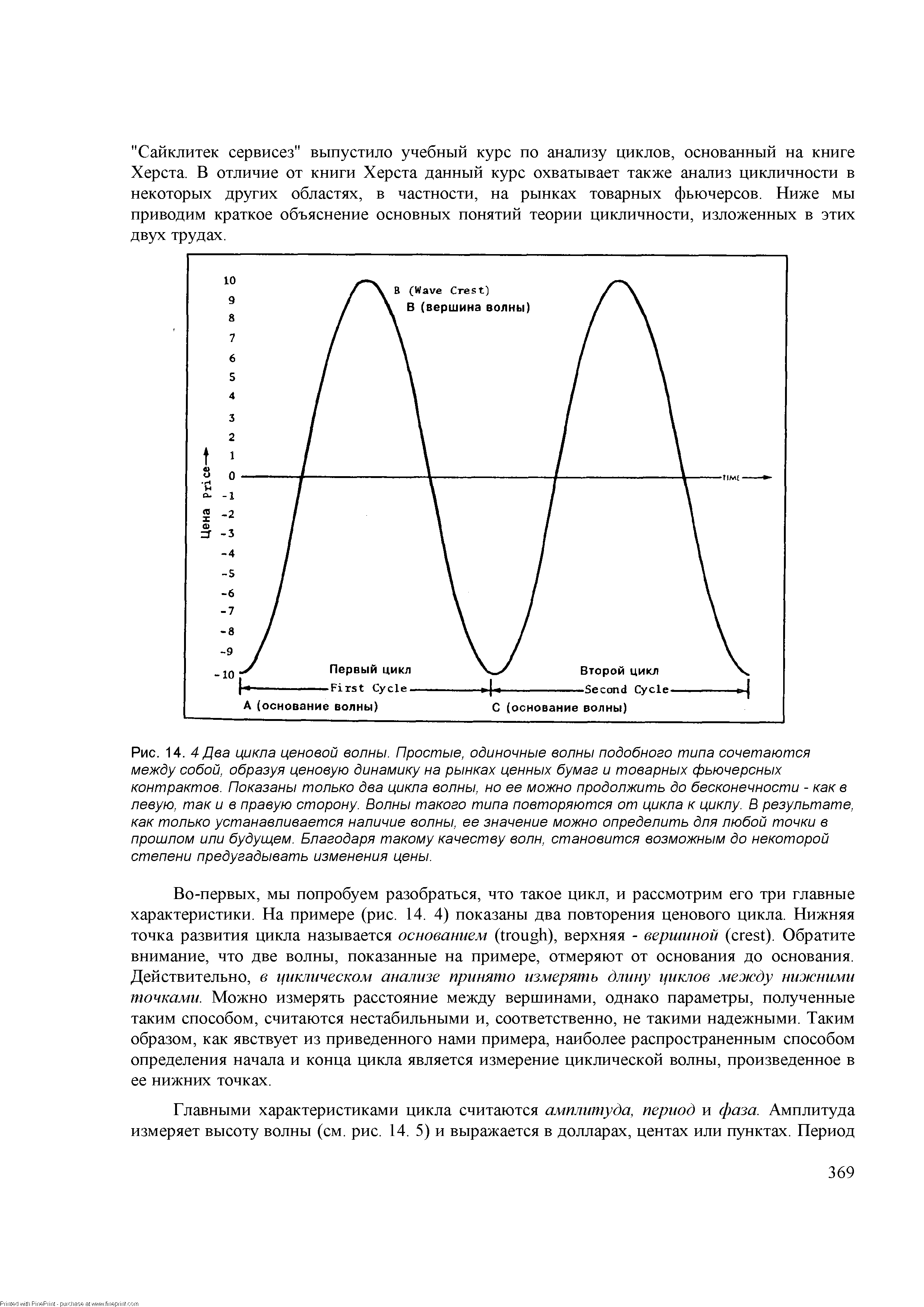

| Рис. 14. 4 Два цикла ценовой волны. Простые, одиночные волны подобного типа сочетаются между собой, образуя ценовую динамику на рынках ценных бумаг и товарных фьючерсных контрактов. Показаны только два цикла волны, но ее можно продолжить до бесконечности - как в левую, так и в правую сторону. Волны такого типа повторяются от цикла к циклу. В результате, как только устанавливается наличие волны, ее значение можно определить для любой точки в прошлом или будущем. Благодаря такому качеству волн, становится возможным до некоторой степени предугадывать изменения цены. |  |

Данные пары смежных волн длинная — короткая , хорошо различимые на рис. 1 -6, представляют собой по отдельности полный цикл ценового движения. Данный цикл всегда начинается с длинной волны, которая называется действующей волной или движущей фазой рынка, так как именно в этом направлении развивается доминирующее движение цен. Полный цикл всегда завершается более короткой волной, которая называется противодействующей [c.23]

Рассмотрим полный цикл ценового движения подробнее. [c.24]

В самой общей форме под воздействием чисто экономических факторов, но без учета в длительной перспективе колебаний иен на нефть под влиянием тех или иных фаз экономического цикла варианты ценовой динамики нефти могут быть до 1990 г. следующими [c.98]

Участник конкурса или эксперт должны оценить завершенность стадий жизненного цикла инновационного продукта с точки зрения полученного после каждой стадии результата. Чем выше завершенность стадий, тем инвестиционная привлекательность проекта выше. В таблице 9 приведены рекомендуемые величины бальных оценок. Обработка заключается в определении уровня завершенности ЖЦП в процентах. В некоторых случаях, когда известны уже понесенные затраты и оценен весь объем затрат на реализацию ЖЦП, оценка завершенность может быть произведена как отношение этих ценовых показателей (стоимость затраченных финансовых средств/стоимость ЖЦП). [c.31]

Это самая прибыльная стадия в жизненном цикле товара доля на рынке завоевана, и, возможно, относительно стабильна, как стабильны и метод производства, каналы распределения, методы маркетинга и так далее. Однако возможно появление конкурентов, а вместе с ними — ценовой и неценовой дифференциации на рынке. Поэтому на этой стадии фирма может начать снижать цены с тем, чтобы выиграть в конкурентной борьбе. Себестоимость, наоборот, может возрасти в связи с попытками приобрести конкурентное преимущество за счет дифференциации и, следовательно, с необходимостью доработки товара/услуги. [c.343]

Содержание пояснительной записки (аналитического отчета) должно быть достаточно полным. Прежде всего она должна заключать в себе общие вопросы, отражающие экономический уровень развития предприятия, условия его хозяйствования, характеристику ассортиментной и ценовой политики, конкурентоспособности продукции, сведения о доле рынков сбыта продукции, о репутации предприятия, его имидже в деловом мире. Необходимо также указать положение товаров на рынках сбыта, т.е. на какой стадии жизненного цикла находится каждый товар на рынке (внедрения, роста и развития, зрелости, насыщения и спада). Следует охарактеризовать реальных и потенциальных конкурентов, указать сильные и слабые стороны их бизнеса. [c.90]

Ценовая политика состоит и том, что предприятие устанавливает цены на таком уровне и так изменяет их в зависимости от ситуации на рынке, чтобы обеспечить достижение краткосрочных и долгосрочных целей (овладение определенной долей рынка, завоевание лидерства на рынке, получение запланированной суммы прибыли, максимизация прибыли, выживание фирмы и т.д.). При этом она должна корректироваться с учетом стадии жизненного цикла товаров. [c.216]

Ценовая политика предприятия должна корректироваться с учетом стадии жизненного цикла товаров. На стадии проникновения товара на рынок обычно применяют политику "снятия сливок". На стадии роста политика ценообразования должна ориентироваться на долгосрочную перспективу. На стадии зрелости ценовая политика, как правило, нацелена на получение краткосрочной прибыли, а на стадии спада следует применять скидки, пока не появится новый товар. [c.435]

Третий этап жизненного цикла продукта, называемый этапом зрелости продукта, охватывает период, которому соответствуют насыщение рынка данным товаров и стабилизация, или даже снижение прибыли от его реализации. Для данного этапа характерны усиление ценовой конкуренции, медленное снижение цен, приводящее к постепенному снижению прибыльности товара в конце фазы. [c.91]

Сильными сторонами деятельности предприятия в отчетном бюджетном периоде явились, во-первых, эффективная ценовая политика в сфере реализации продукта В и, во-вторых, общая интенсификация производственного цикла и коммерческой деятельности, что позволило компенсировать часть убытков неблагоприятных тенденций бизнеса. [c.480]

В результате организации своего производства по замкнутому технологическому циклу и значительного снижения внутрипроизводственных издержек - себестоимость производимой на ОАО Алена продукции на 10-15% ниже, чем в среднем по отрасли. Поэтому наша фирма имеет возможность установить отпускные цены своей продукции на 10-15% ниже среднерыночных - при том, что ее качество будет неизменно высоким. Соответственно, основной стратегией маркетинга будет ценовая конкуренция. [c.182]

Самая известная и самая критикуемая концепция — это концепция жизненного цикла продукта. Она исходит из того, что каждый продукт находится на рынке ограниченное время вследствие морального старения и имеет прямое отношение к ценообразованию, ибо позволяет изучить поведение цены на различных фазах жизненного цикла товара и тем самым выработать ценовую политику для каждой фазы цикла. Политика жизненного цикла товара предполагает учет в ценообразовании ряда факторов 1) изменения издержек в результате расширения объемов производства товара 2) изменение покупательского спроса в зависимости от степени новизны товара 3) учет времени нахождения товара на рынке. Каждый товар проходит следующие стадии разработки и вступления на рынок, роста, зрелости, падения и исчезновения с рынка, то есть имеет свой жизненный цикл, имеющий общую продолжительность, различную длительность отдельных стадий в пределах цикла, особенности развития самого цикла. Для каждого этапа жизненного цикла продукта редко устанавливается единственная цена, на каждой стадии на рынке появляются новые потребительские сегменты с различной ценовой чувствительностью, что учитывается в практике ценообразования. [c.265]

Стратегия низких цен (стратегия ценового прорыва) Стратегия может быть применена на любой фазе жизненного цикла. Особенно эффективна при высокой эластичности спроса по цене. Применяется в следующих случаях [c.268]

Длительность производственного цикла Уровень производственных запасов Оборачиваемость средств Сегментация рынка (соотношение массовых и целевых рынков сбыта, рыночные окна и ниши) Товарная политика Ценовая политика Сбытовая политика [c.377]

Решать продуценту подобные проблемы в комплексе помогает разработка ценовой политики в системе маркетинга, которая предусматривает не только установление уровня цен, но и формирование стратегической линии ценового поведения продуцента на рынке и в комплексе по всей товарной номенклатуре и отдельно по каждому виду товара на всем протяжении жизненного цикла. [c.9]

В маркетинге такой анализ принято называть ситуационным анализом. Он проводится как комплексно, так и по отдельным блокам, направлениям и разделам. Но главным разделом анализа, определяющим ценовую политику маркетинга, является раздел Ценообразование , который позволит решить вопросы, как устанавливать цены на товары и как их изменять в зависимости от ситуации на рынке, чтобы овладеть определенной долей рынка, получить намеченный объем прибыли, и т.д., то есть, по сути, решить оперативные задачи, связанные с реализацией товара в определенной фазе его жизненного цикла, ответить на акции конкурентов и т.п. [c.145]

Свинг-трейдинг требует проведения довольно длительного времени за приготовлениями и анализом. При этом наибольшее внимание следует уделять начальной подготовке к сделке. Ганн чувствовал, что успешный трейдер должен иметь план и знания, чтобы применять его. Чем больше времени вы проводите, приобретая знания, тем больше денег вы сделаете в последствии. Для Ганна путем "приобретения знания" было обширное использование точек разворота, временных циклов, сезонности и замысловатых графических методов. Эти усилия внутренне удерживают трейдера вовлеченным в ценовое действо. Многие успешные свинг-трейдеры вели записи и рисовали графики от руки, утверждая, что это помогает их "чувству рынка". [c.38]

Эта интерпретация влияния комбинации циклов на движение акций и индексов не подразумевает, что только четыре цикла определяют флуктуации цен на акции. Вероятно, существует множество циклов, действующих одновременно на рынке и делающих анализ более трудной процедурой, чем разложение математических формул. Однако, изложенные в этой главе техники применения циклов, не требуют математических познаний и могут быть использованы для проектировок ценовых ориентиров на индексы и, в некоторых случаях, на отдельные бумаги. [c.158]

Рис. 103 показывает принцип проектировок цены при помощи такой техники. После сдвига линии средней цены вперед, на расстояние, равное половине анализируемого цикла, вы просто ждете, когда реальная цена пересечет вниз или вверх эту "офсетную линию". Заметим, как срединная линия, соединяющая медианы ценовых баров встречается с офсетной линией в значении 15. Для генерации проектировки цены, просто отметьте цену, в которой срединная линия пересекает вверх или вниз офсетную линию, что, теоретически, является половиной периода полного цикла. В этом идеализированном примере, минимум срединной линии равен 10. Когда она пересекает офсет в точке 15, арифметика проста. Если движение началось с 10, а 15, теоретически, половина пути, то цена может пройти еще 5 пунктов, прежде, чем достигнет вершины. Добавление 5 к 15, дает проектировку цены 20 для максимума срединной линии. [c.161]

Рассмотренный выше пример был 20-ти недельным циклом, и 10-ти недельной офсетной линией. Когда используются недельные графики, отсутствует необходимость рисовать различия между диаграммой "календарной недели" и "рыночной недели", как это необходимо делать для дневных графиков. Действительно, недельные диаграммы представляются хорошим началом для изучения техники расчета ценовых проектировок. Существуют также и дневные циклы меньшие, чем номинальный 10-ти недельный. Это номинальный 10-дневный и 20-дневный циклы, которые используют 5-ти и 10-ти дневные офсетные линии для генерации проектировок, а также 35 Ю-дневный цикл. Далее, номинальный 70-80-дневный цикл есть то же самое, что и номинальный 10-недельный цикл, а 140-160- дневный цикл — то же, что и номинальный 20-ти недельный цикл. Как вы можете видеть, анализ дневных и анализ недельных циклов перекрываются, и всегда небезынтересно использовать оба варианта на одном и том же эквивалентном периоде (например, 140-160 дней и 20 недель) для сравнения результатов. Они должны давать схожие результаты. [c.162]

Другой способ, приводящий к тем же общим результатам, заключается в делении номинального цикла на четыре. Результат показывает общий период времени с даты появления проектировки (текущая цена пересекает офсетную линию) до предполагаемого момента исполнения проектировки. Вот пример. Предположим, рынок достигает дна 1 марта. Пять дней спустя, 6-го марта, появляется проектировка 20-дневного цикла. Поскольку цикл поднимался уже 5 дней, его идеальный путь - это дальнейший подъем до пика 20-дневного цикла, затем падение в течение 10-ти дней до нового дна. Таким образом, ценовая проектировка могла бы быть достигнута 11 -го марта. [c.163]

Вспомните еще раз, что цикл дыхания любого рынка можно отследить, наблюдая за красными, зелеными и серыми ценовыми ба- [c.95]

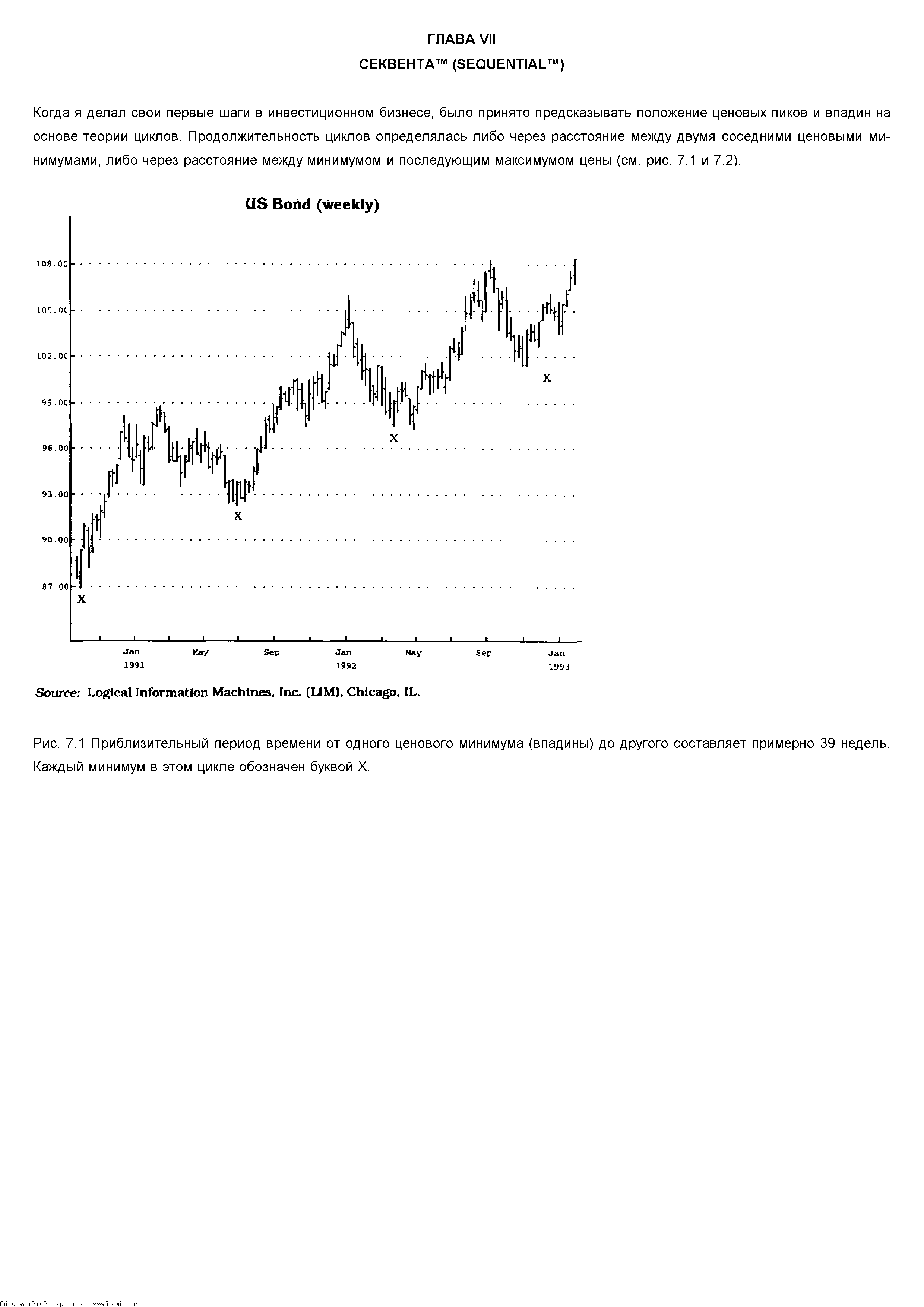

Когда я делал свои первые шаги в инвестиционном бизнесе, было принято предсказывать положение ценовых пиков и впадин на основе теории циклов. Продолжительность циклов определялась либо через расстояние между двумя соседними ценовыми минимумами, либо через расстояние между минимумом и последующим максимумом цены (см. рис. 7.1 и 7.2). [c.96]

| Рис. 7.1 Приблизительный период времени от одного ценового минимума (впадины) до другого составляет примерно 39 недель. Каждый минимум в этом цикле обозначен буквой X. |  |

Внешние ограничения убытков управляют крупными циклами ценовых разворотов. Индивидуальные акции развернутся и последуют волатильным межрыночным условиям, таким, например, как программа распродаж или прорыв ведущего индекса. Подготовка stop-ордера в уме подразумевает идентификацию внешних условий, которые и предопределят закрытие активной позиции. Когда на графиках фьючерсов или индексов появляются необъяснимые развороты, инициирующие резкие движения, сначала закройте позиции, а затем выясняйте, что произошло. Не ждите реакции отдельно взятой акции. Используйте тот короткий интервал времени, который вам отведен для того, чтобы ретироваться прежде, чем толпа заметит это событие. [c.269]

Механизм повторных насыщений весьма сложен. Оживления в торговле, рост оборотов достигаются за счет взбадривания , которое предусматривает резкое снижение, иногда за пределами действия эластичности ценовой функции, — на 30, 40, 50% и более от уровня продажной цены товара. Как следствие таких взбадриваний — растущие на этой стадии жизненного цикла товара расходы на маркетинг, еще более значительные потери в валовых доходах и прибыли. Такие решения должны быть предусмотрены фирмой заблаговременно. [c.133]

Логика подобной системы взглядов на законы движения в мире материального производства Предполагала, что отклонения от требуемого равновесия возможны только временные, а длительное завышение уровня цен или сокращение объема производства невозможны, так как ценовой механизм, обеспеченный условиями совершенной конкуренции, в конце концов все отрегулирует. Но Великая депрессия потому и имела место, что реальные процессы совсем перестали укладываться в концепцию автоматической самонастройки и это относилось прежде всего к инфляции и безработице. Быстро растущая монополизация большинства рыночных структур уничтожила условия совершенной конкуренции, а вместе с ними и ценовое саморегулирование. Объем совокупного спроса, который мог быть создан силами рынка (частное потребление плюс частное рас- > ходование капитала), был уже недостаточен, чтобы сохранить полную занятость. Брешь, которую необходимо было заполнить для стабилизации хотя бы относительного макроравновесия, намного превосходила ту норму частного инвестирования, которую тогда можно было поддерживать. Массовая безработица усилила роль социальных факторов, также деформирующих законы стихийного действия рыночных регуляторов. В отличие от предыдущих циклических кризисов перепроизводства, Великая депрессия 30-х обозначила кризис всей существующей системы мотивов, целей, методов экономического управления, а также обеспечивающих их экономических теорий. Государственная политика в отношении цикла не была готова к новой постановке проблемы поиска методов для достижения равновесия. В этих условиях в обществе всегда появляется острая необходимость в совершенно новых экономических концепциях (аналогичный случай имеет место в настоящее время в Российской Федераций, но пока, к сожалению, успеха Не принес), экономических моделях, позволяющих создать новые условия для продолжения суще - ствования рыночной системы и объяснить законы последующего развития на Другой теоретической высоте. Поэтому конец Великой депрессии с позиций эволюции производственных отношений и генезиса экономических теорий можно образно сравнить с жирной чертой , проведенной под длительным этапом существования капитализма свободной конкуренции и царства классики . [c.35]

Средняя часть книги углубляется в модели, которые определяют рыночные повороты, циклы, и проектировки. Мой друг и наставник, Том ДеМарк, описывает два революционных осциллятора, которые переопределяют концепцию параметров перекупленности и перепроданности. Читатели убедятся в бесполезности старых фаворитов, типа, Индекса Относительной Силы и стохастиков. За Томом следует одно из самых больших имен в работе с циклами, Питер Элиадес, который ловко объясняет концепцию и использует определение рыночного цикла, чтобы помогать предсказывать синхронизацию, ценовое движение, и точки проектировки. Этот раздел книги заканчивается работой Стива Позера, одного из немногих людей, кого я знаю, кто может фактически делать деньги, используя анализ волн Эллиотта в реальном времени. Эта методология всегда была тайной для меня, поскольку я редко находил кого-то, кто знал, на какой волне рынок находится, в то время как он там находился. Стив имеет очень хорошее понимание концепции, большую практику и написал потрясающую главу и для новичков, и для долговременных волновых серферов. [c.20]

Последняя концепция боковых линий (sideways line), первоначально была определена как боковые движения, длящиеся в течение нескольких недель с колебаниями цены в пределах 5 процентов. Боковые линии являются периодом накопления или перераспределения и часто встречаются в середине вторичных колебаний. Однако, маленькие "линии" или периоды консолидации могут встречаться практически в любом графике, на любом рынке, в любом временном интервале. Различение прорывов от боковых линий требует анализа большего количества факторов, чем для простого ценового движения, что приводит к рассуждениям о циклах волатильности или о принципе последовательной смены фазы сжатия зоны консолидации, фазой её расширения. [c.27]

Ганн был способным учеником самого рынка. Он имел опыт работы курьером, брокером, трейдером и писателем. И писал он о различных аспектах рынка, включая рыночную психологию, практические торговые советы и эзотерические идеи, касающиеся астрологии и геометрии. Одним из главных его вкладов в анализ рыночных колебаний было изучение важности временной составляющей. Он чувствовал, что время является наиболее важным фактором, поскольку время регулирует момент наступления экстремума цены. Его наиболее известная концепция постулирует, что "цена равна времени" (pri e equals time). Другими словами, должно пройти много времени прежде, чем цена изменит направление. Ганн считал количество дней от максимумов и минимумов колебания для того, чтобы определить временные циклы и периоды. Например, множество технических аналитиков используют длину ценового колебаний для определения тренда, то есть когда ценовая длина движения наверх, превышает длину предыдущего колебания вниз, назревает разворот тренда. Ганн применил ту же концепцию ко времени. Если количество дней, в течение которых рынок двигался вверх, превышает временную протяженность последней ветки, идущей вниз, тренд развернулся. [c.37]

Хёрст постулировал, что существуют, так называемые, номинальные циклы в ценовых колебаниях рынка ценных бумаг, которые могут быть использованы для ценовых проектировок множества индексов и средних. Он идентифицировал пять основных "номинальных" циклов, которые необходимо анализировать на недельных графиках [c.162]

Давайте проделаем финальное упражнение с проектировками и посмотрим на недавнюю ценовую активность в ретроспективе до 1998 года. Это хорошее время для представления таблицы из восьми основных номинальных циклов с эквивалентными офсетными линиями. Стоит заметить, что техника цикловых проектировок может быть использована на внутридневных диаграммах, например, на часовых графиках индексов (в данном случае, 65 минут и, таким образом, будет точно 6 внутридневных периодов каждый рабочий день рынка, или 30-ти минутные графики, в точности с 13-тью периодами в каждом рыночном дне). Таблица выше, содержит список номинальных циклов вместе с полупериодными офсетными линиями, используемыми для генерации этими циклами проектировок. [c.175]

Существует множество хитростей и нюансов в технике анализа циклов и ценовых проектировках, которые остались за рамками настоящей главы. Однако, основание было положено и заинтересованные технические аналитики могут генерировать собственные цикловые проектировки, используя описанные приемы. Полупериодные офсетные линии показали в прошлом хорошую эффективность на товарном рынке и индексах акций. По общему правилу, чем активнее торгуется конкретный финансовый инструмент, тем более вероятна для него аккуратная работа анализа ценовых циклов. [c.178]

Циклисты имеют дело исключительно со временем. Но попробуй-ка найти банкира, который позволит внести на счет дни, недели или месяцы Я имею в виду, что циклист может докопаться до определения рыночного минимума — скажем, 18-летнего минимума, но цена может и не пойти от него резко вверх, а будет с трудом карабкаться по той вертикальной шкале долларов, определяющей размер вознаграждения в этой игре. В теории, идентификация крупного цикла как минимума или максимума, если бы вам действительно удалось сделать это, вызвала бы движение некоторой величины. Но в реальном мире, где я живу и торгую, такое редко случается, гораздо чаще цикл быстро сходил на нет. Несомненно, цена останавливалась там во времени и болталась примерно на одном месте на протяжении нескольких дней или недель, но не было достаточной ценовой величины для извлечения прибыли. [c.35]

Я докажу свою точку зрения на примере фактического изучения ценовой активности в прошлом. На рисунке 2.1 показаны результаты испытаний системы выбора времени на примере сои. Я запустил свой компьютер, запрограммировав его покупать, когда краткосрочная скользящая средняя (moving average) цены превысит скользящую среднюю более длительного периода. Это стандартный прием технического анализа. Единственной переменной было время, число дней в скользящей средней. Таким образом, эта схема подвержена воздействию цикла. Скользящая средняя — это просто средняя цена закрытия за N дней. Нет никаких других переменных, только время. [c.35]

Цикличность цен на акции. Даже долговременный инвестор вряд ли может игнорировать цены акций и руководствоваться соображением, что долгосрочный рост все покроет . Чтобы показать значение цен, в таблице 2.6 выявлены характеристики ценовых циклов за 116 лет (с 1871 по 1986 г.), то есть за период, о котором мы имеем надежные данные (использована статистика, собранная Комиссией Коулса и агентством S P 500). [c.33]

Проводились также исследования ценовых циклов. Циклическое поведение цен наиболее открыто проявляется у сезонных сел ьскохозяй стае иных товаров, но его можно до он ре делен ной степени заметить практически на всех фьючерсных рынках. [c.91]

Когда Дж. Уэллес Уайлдср представил свой индекс относительной силы а 1978 г., он выбрал в качестве основы для своих вычислений период в 14 тор-юных дней. Он полагал, что этот период представляет нормальное расстояние между взлетами и падениями цен на биржевые товары, или половину естественного ценового цикла. [c.270]