Если опционная стратегия вертикального спреда строится на соотношении цены акций, лежащих в основе опционов, и цены его исполнения (т.е. на вертикальной шкале оценки опциона), то календарный спред опирается на временной фактор (горизонтальную шкалу). В календарном спреде инвестор сна- [c.326]

Как было показано выше, опционная стратегия пут и колл может быть использована на любом рынке. Опционы можно применять как отдельно, так и в комбинациях, обеспечивающих разные сочетания выгоды и риска. Однако в конечном счете успех операций с опционами зиждется на точной оценке внутреннего потенциала акции или индекса, лежащих в основе опциона. [c.336]

Разрабатывая стратегию опционной торговли, трейдер применяет методы технического анализа - но не к самому опционному контракту. Предметом его исследования становится фьючерсный рынок, лежащий в основе этого контракта. Получив с помощью технического анализа представление о предстоящем развитии рынка, он подбирает и реализует оптимальную стратегию - бычью, медвежью или нейтральную. Еще раз следует напомнить, что использование опциона - это лишь один из способов торговли на фьючерсном рынке, поэтому самым главным фактором, определяющим его стоимость и влияющим на выбор опционной стратегии, является состояние соответствующего фьючерсного рынка. Следовательно, первым и самым важным шагом в разработке опционной стратегии становится анализ рыночной ситуации, который рекомендуется выполнять с помощью технических средств, которым полностью посвящена эта книга. [c.467]

Фьючерсы и опционы являются одновременно простыми и сложными финансовыми инструментами. С одной стороны, вполне успешные спекулятивные операции с ними можно проводить на основе тех же умений и навыков, которые применяются на рынках базисных активов (акций, валюты и т.п.). С другой стороны, диапазон применений данных инструментов гораздо шире. В книге рассматриваются такие вопросы, как ценообразование фьючерсов и опционов, арбитраж, хедж, опционные стратегии, особенности срочных инструментов на фондовые индексы и другие. [c.1]

В настоящей главе рассматриваются опционные контракты, опционы колл и пут, организация опционной торговли, опционные стратегии. Представлены основы ценообразования на рынке опционов, техника хеджирования опционными контрактами. В заключение главы дается определение такому понятию как варрант. [c.196]

Эта книга не адресована начинающим, тем не менее в нее включены все необходимые определения. Таким образом, серьезные трейдеры могут без проблем проходить некоторые разделы с повышенной скоростью. Фактически многие методы в данной книге вообще не требуют знакомства с опционными стратегиями. Определения самых элементарных стратегий не приведены, поскольку моя основная цель — их практическое применение. Например, я не ставил перед собой задачу детального описания вычисления точек безубыточности и объяснения последующих действий для этих простых стратегий. Читателям, чувствующим необходимость лучше разобраться в основах, следует обратиться к упомянутой выше работе Опционы как стратегические инвестиции . В ней практически все возможные стратегии описаны гораздо подробнее. [c.435]

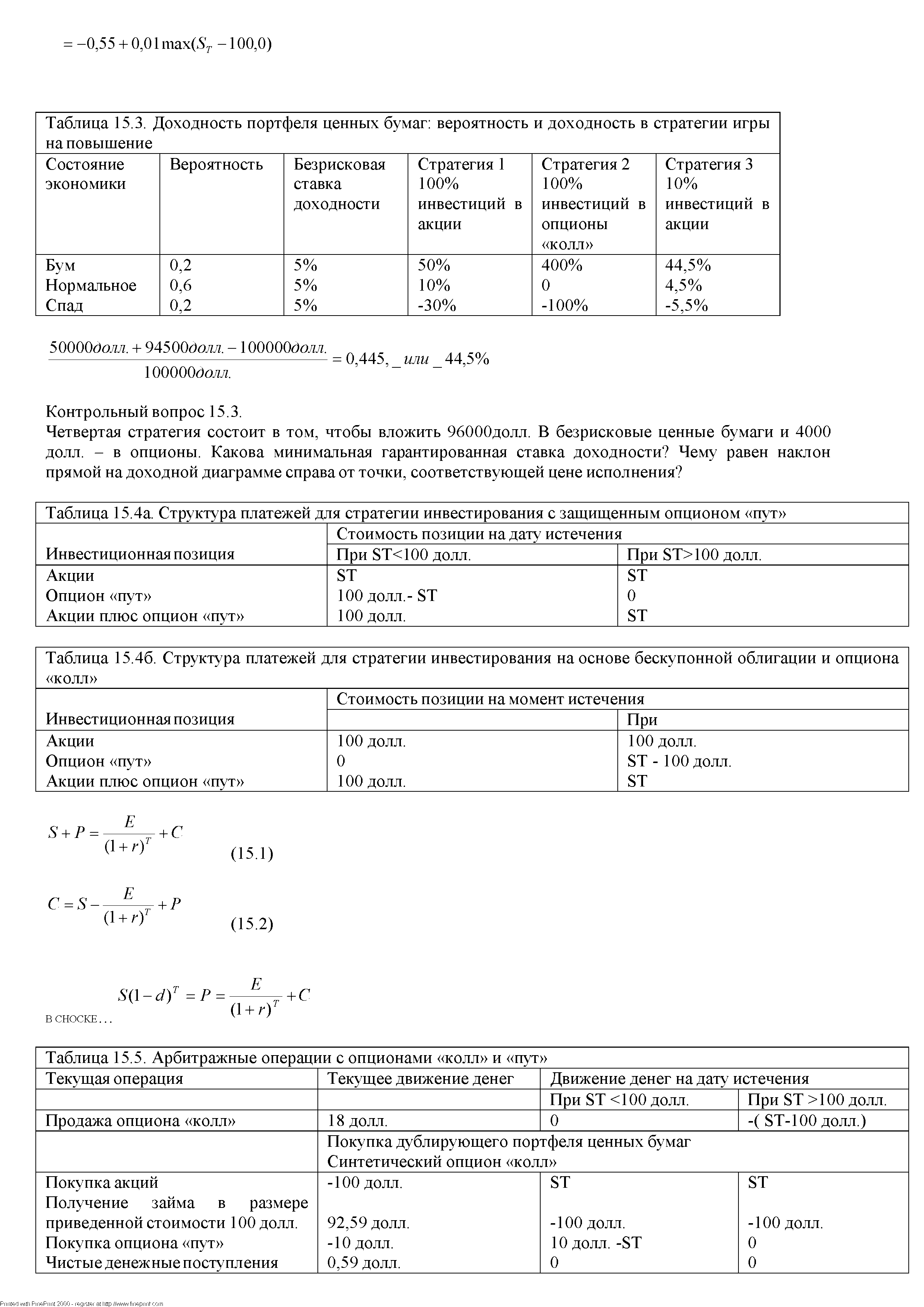

| Таблица 15.46. Структура платежей для стратегии инвестирования на основе бескупонной колл облигации и опциона |  |

Две следующие стратегии снижают риск, хотя и позволяют инвестору участвовать в торговле и пытаться заработать дополнительную прибыль. Продажа имеющегося опциона колл и использование части полученной прибыли на приобретение нового опциона с более высокой ценой страйк дает инвестору возможность продолжить свою позицию, затратив или незначительные средства, или вообще не понеся никаких расходов. Он сохранит всю или большую часть своей прибыли. Вторая альтернатива - продажа опциона с более высокой ценой страйк против имеющегося опциона с более низкой ценой исполнения. Инвестор создает бычий спред. Кроме того, он фиксирует определенную величину прибыли или, по крайней мере, минимизирует риск таким образом, чтобы достичь уровня безубыточности (до тех пор, пока стоимость опциона не изменится более чем на 5 пунктов). Инвестор может получить дополнительную прибыль, если цена лежащих в основе опциона акций относительно не изменится до [c.23]

Нет такого типа торговли, к которому нельзя было бы применить методы управления капиталом. Некоторые трейдеры ошибочно думают, что управление капиталом предназначено только для тех, кто занимается торговлей на регулярной основе. В то же время постоянные участники торгов полагают, что управление капиталом предназначено только для тех, кто торгует, вообще не вставая со своего рабочего места. Принципы управления капиталом, изложенные в этой книге, необходимы почти для всех видов и форм торговли. Это касается дневной, сезонной торговли, торговли опционными спрэдами, синтетическими опционами, долгосрочного трейдинга, торговли по методу следования за трендом, по методу прорыва - список можно продолжать бесконечно. Управление капиталом особенно эффективно в применении к различным комбинациям упомянутых форм торговли просто потому, что каждый метод или рынок приносит либо убытки, либо прибыли. Причем абсолютно не имеет значения, какая стратегия принесла вам убытки (или прибыли), а также на каком рынке вы торгуете, - это действительно не важно. [c.15]

В действительности вам нужно провести 16 убыточных сделок подряд, прежде чем ваша ставка упадет до минимального уровня в 1 доллар. Чем больше счет превышает 100 долларов, тем более продолжительной должна быть цепь убыточных сделок, чтобы вывести вас из игры. После 30 сделок, в которых количество выигрышей и проигрышей одинаково, величина счета будет составлять приблизительно 780 долларов, и тогда для того, чтобы вывести вас из игры, потребуется 23 подряд убыточные сделки. Поэтому нет причин переживать о возможной потере 16 убыточных сделок подряд - явление почти невероятное. Однако лучше сравнивать апельсины с яблоками, чем игру в подбрасывание монеты с торговлей. Подбрасывание монеты и торговля похожи не более чем картошка и мандарины. Здесь сравнений быть не может. Торговля совершенно непредсказуема, несмотря на все показатели, которые можно вычислить на основе имеющейся статистики. Не поймите меня превратно, но с помощью логики мы можем всего лишь сделать определенные выводы относительно разумных ожиданий и вероятностей. Никакое математическое выражение не может нам гарантировать, что из "х"-количества сделок 50% будут прибыльными, а остальные 50 принесут убытки. А если соотношение не будет ровно 50/50, что, как правило и происходит в реальности Торговые стратегии формируются на основе логики и в значительной степени рыночной статистики. Поведение рынка меняется. То, что вчера представлялось благоприятным, сегодня может стать опасным. Поэтому смешно думать, что доля риска в сценарии с подбрасыванием монеты может быть перенесена на торговлю, вне зависимости оттого, связана ли она с акциями, опционами или фьючерсами. [c.78]

Далее в этой главе я представлю дополнительную информацию о том, как сформировать портфель после изучения всех результатов работы определенной системы или финансового инструмента. Хорошо диверсифицированный портфель состоит из одного долгосрочного метода торговли, одного краткосрочного метода и, возможно, одной стратегии торговли опционами или другой системы, не имеющей отношение к первым двум. Обратите внимание на то, чтобы не использовать похожих стратегий, поскольку тогда часто вы будете испытывать на себе одинаковое действие нескольких систем. Если у вас есть две системы, которые работают в долгосрочном периоде на основе трендов, падение цен часто будет происходить в обеих системах одновременно. [c.219]

На Рисунке 4.2 графически показано, что торговля является производительной просто из-за наличия ценового изгиба. Также заметьте, что результирующий профиль прибылей тоже изогнут. Крайне полезно рассмотреть стратегию с точки зрения экспозиции по акции. Начнем с точки "В", где обе позиции имеют равные, но противоположные экспозиции, то есть начинаем с рыночно-нейтрального положения. Если цена базовой акции растет, то экспозиция опциона по акции поднимается над постоянной экспозицией короткой позиции на акцию, поэтому весь портфель автоматически становится длинным. Чем значительней движение, тем более портфель становится лонг. И наоборот, если цена лежащей в основе стратегии акции падает, то экспозиция опциона опускается ниже постоянной экспозиции короткой позиции на акцию, поэтому весь порт- [c.67]

Подводя итог можно сказать, что продавцы опционов взамен на получение премии подвергаются довольно существенному риску. Эта ситуация аналогична той роли, которую играют страховые компании. За весьма скромную сумму они готовы застраховать ваш дом от пожара, но если дом сгорит - им придется выплачивать многие тысячи фунтов. Причина того, что страховые компании и продавцы опционов заключают подобные контракты, заключается в том, что пожары случаются довольно редко, а цены на рынках не часто меняются очень существенно. Правильно назначив цену на опцион, продавцы опционов во многих случаях могут рассчитывать на получение прибыли. Роль продавца опционов не подходит для людей, по натуре осторожных, и не обладающих достаточными финансовыми ресурсами. С другой стороны, необходимо отметить, что многие консервативные участники рынка занимаются продажей опционов в рамках общей стратегии торговли лежащим в основе опциона товаром (базовым товаром). Такие методы использования опционов с покрытием связаны со значительно меньшим риском. [c.18]

Четыре рассмотренные выше стратегии являются базовыми компонентами, составляющими основу более сложных методов работы с опционами. Для понимания природы опционов необходимо четко представлять себе ответы на следующие три вопроса. [c.24]

Значит, при хеджировании с опционом пут по сравнению с ранее проведенной стратегией хеджирования с помощью опциона колл мы сэкономим 8.84 — 8.25 = 0.59 руб. На чем основывается эта экономия Тот, кто думает, что ее основой может быть какое-то имманентное различие [c.270]

Организация продуктивного стратегического диалога между руководителями компании (членами совета директоров и топ-менеджерами) - важное условие повышения эффективности корпоративного управления. Исполнительные и неисполнительные должностные лица высшего звена должны совместно решить множество трудных вопросов выбрать позицию, которая ляжет в основу корпоративной стратегии (формирующая, адаптивная, сохраняющая право на участие в игре), определить главный источник конкурентного преимущества компании (структурное превосходство, качественное выполнение повседневных операций, глубокое понимание причинно-следственных связей), обосновать важнейший метод применения бизнес-концепции (высокие ставки, реальные и финансовые опционы, беспроигрышные ходы, страховки), выявить уровень неопределенности, на котором будет действовать фирма (уверенный прогноз, набор сценариев, ограниченная неопределенность, полная непредсказуемость) и т. д. Сформулировав и утвердив общий курс, лидеры компании приступают к его последовательной реализации. [c.74]

Продажа защищенного опциона пут . Такая стратегия предполагает, наряду с продажей опциона пут на внебиржевом рынке короткую продажу активов, лежащих в основе проданного опциона. [c.220]

Для удобства изложения можно разделить информацию для инвесторов на пять видов, каждый из которых относится к одной из важных сторон процесса инвестирования. 1. Экономическая и общеполитическая информация дает общий фон, а также фактический материал для прогнозирования тенденций в экономике, политике и социальной сфере в масштабах страны и всего мира. Такая информация нужна всем инвесторам, так как она лежит в основе оценки самой среды, в которой принимаются решения. 2. Информация о состоянии отрасли или компании дает фактическую картину и прогнозные данные о ее развитии. Этот вид информации используется инвесторами для оценки хода дел в рамках отрасли или компании. Поскольку эта категория информации относится к компании, постольку она наиболее ценна прежде всего для вложений в акции, облигации и опционы. 3. Информация о различных финансовых инструментах обеспечивает данные для прогнозирования поведения других ценных бумаг (кроме акций, облигаций и опционов), а также различных вложений в реальные активы. 4. Информация о ценах содержит текущие котировки цен на различные финансовые инструменты, в частности курсы ценных бумаг. Эти котировки обычно сопровождаются статистическими данными о динамике цен на данные инструменты за последнее время. 5. Информация о стратегиях индивидуальных вложений состоит из рекомендаций по поводу вариантов инвестиционной стратегии или по поводу отдельных операций с финансовыми инструментами. В целом это информация не столько описательная, сколько аналитическая или предназначенная для обучения. [c.103]

Опционы "пут" и "колл" продаются с разными целями, многие из которых мы рассмотрим позднее. Здесь же следует сказать, что продажа опционов может быть жизнеспособной стратегией вложения средств и прибыльным направлением деятельности, поскольку чаще всего опционы остаются неисполненными в положенный срок. Но когда опционы приносят успех, он обычно бывает большим. В результате инвесторы склоняются к покупке подобных ценных бумаг, ориентируясь на эти их стороны — прибыль, которую они приносят, их низкую цену и спекулятивную природу. По существу, покупатели опционов "пут" и "колл" готовы охотно вкладывать свой капитал в обмен на право участвовать в игре курсов лежащих в их основе ценных бумаг, уплачивая при этом низкую цену и подвергаясь незначительному риску. [c.547]

Главный недостаток опционов "пут" и "колл" состоит в том, что держатель не получает ни процентов, ни дивидендов, ни каких-либо других видов дохода от собственности. Более того, поскольку срок действия опционов ограничен, инвестор располагает ограниченным отрезком времени, чтобы использовать выгодную для него динамику курсов на рынке. Еще один недостаток заключается в том, что опционы "пут и "колл достаточно необычны и большинство вариантов рыночной стратегии на их основе достаточно сложны. Таким образом, инвесторы должны обладать специальными знаниями и хорошо понимать тонкости этих инвестиционных инструментов торговли. [c.549]

Опционы на акции по большей части могут быть использованы при трех вариантах торговой стратегии 1) покупка опционов "пут" и "колл" для спекуляции 2) хеджирование (страхование) на основе опционов "пут" и "колл" 3) выпуск опционов и игра на спреде. [c.560]

Хеджирование в действительности не представляет собой ничего иного, кроме комбинирования двух или более ценных бумаг в единую инвестиционную позицию с целью уменьшения риска. Такая стратегия может, к примеру, включать покупку акций и одновременно опциона "пут" на эти же акции или она может состоять в покупке акций и последующей продаже опциона "колл". Существует масса разновидностей хеджирования, одни из которых достаточно сложны, а другие, наоборот, весьма просты, но все они употребляются как способ получения или предохранения прибыли без возможных серьезных потерь со стороны инвестора. Хеджирование на основе опционов незаменимо, если вы получили прибыль от предшествующих инвестиций в обыкновенные акции и хотите защитить прибыль или собираетесь инвестировать в обыкновенные акции и хотите обезопасить ваши деньги, ограничив возможные потери капитала. Если вы владеете акциями, курс [c.562]

Опционный стратег должен иметь некоторую идею относительно общих изменений позиции, если подразумеваемая волатильность будет изменяется. Важно понять некоторые основы влияния волатильности на цену опциона. Технически говоря, термин vega используется, чтобы количественно определить воздействие изменений волатильности на цену опциона. Проще говоря, vega - это величина на которую изменится цена опциона, когда волатильность изменяется на 1 %. [c.221]

Многие трейдеры-новички используют эту стратегию кредитного спрэда, но вскорости обнаруживают, что затраты на комиссии огромны, относительно реализуемой прибыли, и что потенциал прибыли является маленьким, по сравнению с потенциалом риска. Кроме того, есть риск раннего присвоения (assignment), который является существенным в случае индексных опционов на основе наличных денег и которое может драматично изменять требования маржи, вынуждая стратега, таким образом, выйти из позиции преждевременно и с убытком. [c.237]

Спрэд "бабочка" (спрэд "баттерфляй") (butterfly spread) - опционная стратегия на основе комбинации спрэда "быка" и спрэда "медведя". [c.283]

Спрэд "быка" (bull spread) - опционная стратегия на основе комбинации покупок и продаж опционов, которая приносит прибыль при подъеме конъюнктуры. [c.283]

FASTI построен по модульному принципу. В соответствии с ним написана книга — она состоит из 5 частей лекции но четырем модулям и в пятой части — описание Финансовой Торговой Системы и торговых сессий но каждому модулю. Первый модуль посвящен рынку государственных облигаций, который является основой финансового рынка. В рамках этого модуля слушатели знакомятся с временной структурой процентных ставок к учатся управлять риском, связанным с изменением процентных ставок. Второй модуль посвящен методам управления риском и доходностью портфеля корпоративных акций, третий — производным ценным бумагам (фьючерсам и опционам). Изучаются различные виды опционных стратегий, принципы дельта-хеджирования, модель Блэка—Шоулза. Четвертый модуль связан с вопросами информационной эффективности рынка, агрегирования и перераспределения информации на финансовом рынке, а также с изучением модели рациональных ожиданий. [c.11]

Исходя из опыта, можно сказать, что большинство трейдеров начинает торговлю опционами на основе своих предположений относительно поведения курса spot. Только на более поздней стадии они осознают, что при разработке опционной стратегии следует подумать о периоде, в течение которого они будут держать позицию. И еще позже они начинают понимать ту роль, которую играет волатильность при разработке стратегии. [c.210]

В современной литературе по рынку ценных бумаг [8,23,24] при рассмотрении результативности опционной торговли обычно используется статическая схема рассуждений. Сущность этой схемы состоит в том, что для конкретных возможных действий с опционами (put и all) для покупателя и продавца, а также возможных комбинаций опционов в сочетании с лежащими в их основе активами, рассматриваются возможные действия (купля-продажа) и результаты, к которым они приводят при том или ином развитии рыночной ситуации. Всё многообразие возможных действий с опционами обычно называют опционными стратегиями. Изучение подобных стратегий и результатов, к которым они приводят при том или ином развитии рыночной ситуации, требует от [c.72]

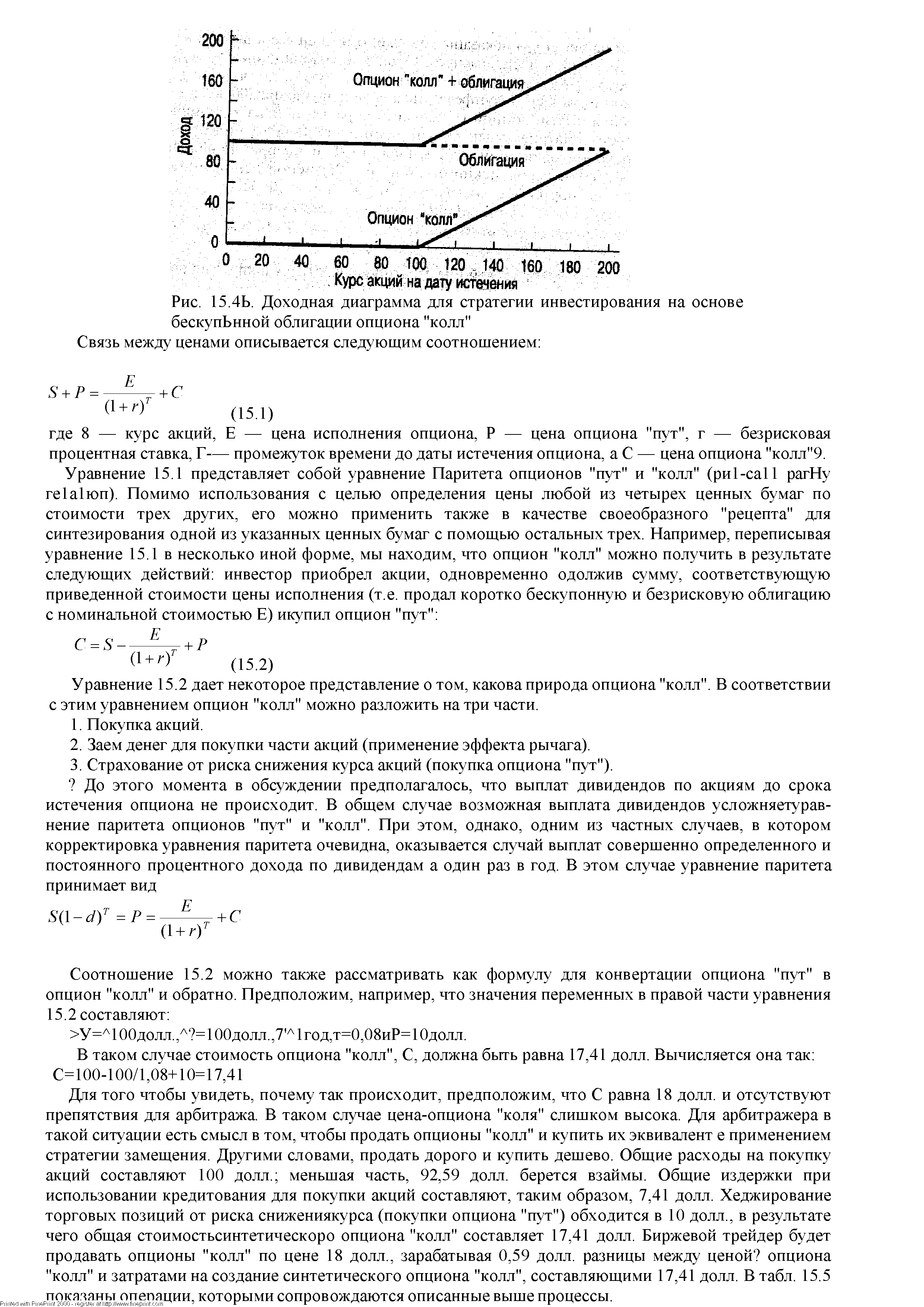

В предыдущем разделе мы показали, что при использовании стратегии, предусматривающей вложение части средств в безрисковые ценные бумаги, а части — в опцио-ы "колл", можно создать портфель с гарантированной минимальной стоимостью, тот портфель характеризуется таким же наклоном графика цена/доходность, что и Яклон графика в случае вложения в акции, лежащие в основе опциона. Существует и )№й путь получения таких же денежных доходов от инвестиций покупка акций и щиона "пут". [c.268]

| Рис. 15.4Б. Доходная диаграмма для стратегии инвестирования на основе бескупЬнной облигации опциона "колл" Связь между ценами описывается следующим соотношением |  |

Книга Торговля фьючерсами и опционами на рынке энергоносителей представляет собой учебник для тех, кто мало знаком с этими финансовыми инструментами. Стивен Эррера, бывший вице-президент Нью-Йоркской товарной биржи, и Стюарт Браун, профессор финансов, в ясной и доступной форме излагают основы функционирования фьючерсных и опционных рынков энергоносителей, дают их общую характеристику, приводят полезные сведения об операциях на фьючерсных рынках и об опционах на фьючерсные контракты. Авторы анализируют поведение фьючерсных цен и их взаимосвязь с наличными ценами, обсуждают стратегии получения прибыли на относительном изменении цен, объясняют технику хеджирования, позволяющую получить выгоду от использования фьючерсов, а кроме того, знакомят читателей с историей фьючерсных и опционных контрактов на энергоносители, обсуждают перспективы дальнейшего развития фьючерсных рынков энергоносителей и их влияние на энергетические компании и общество в будущем. [c.253]

Со временем мы доросли до финансовых фьючерсов, включая валюты, евродоллары и фьючерсные контракты на основе фондовых индексов. Но на этих рынках встречаются те же самые игроки. Например, во фьючерсной яме S P, где я торгую, хеджеры — это организации с большими портфелями акций. Им нужно снять риск или зафиксировать прибыль или реализовать любое число сложных "хеджевых" стратегий с участием акций, фьючерсов и опционов. А спекулянты — это те, кто находятся на "другой стороне" этих сделок, а именно, независимые "местные" трейдеры — такие, как я. Мы обеспечиваем ликвидность для тех других спекулянтов, позволяя им торговать иногда сотнями или даже тысячами контрактов. По мере чередования покупки и продажи контрактов цена колеблется, иногда с большой волатильностью. Это позволяет этим другим спекулировать исключительно на ценовом движении. [c.27]

Именно в этом случае использование опционов в торговой стратегии столь полезно. Покупка пут или колл-опциона в обратном направлении от позиции по базовому инструменту для ограничения проигрыша либо торговля опционами вместо базового инструмента дадут вам заранее известный максимальный проигрыш, что очень пригодится в управлении деньгами, особенно при оптимальном f. Более того, если вы знаете заранее, каким будет ваш максимальный проигрыш (например, при дневной торговле), тогда вы всегда сможете точно определить величину f в долларах для каждой сделки как следующую дробь риск в долларах на единицу/оптимальное f. Например, дневной трейдер знает, что его оптимальное f =0,4. Его стоп (stop-loss) сегодня на основе 1 единицы равен 900 долларам. Поэтому оптимально торговать 1 единицей на каждые 2250 долларов ( 900 / 0,4) на балансе счета. [c.71]

При выявлении ценового профиля вышеописанной комбинации линии цен отдельных компонентов, имеющие значение для определения размеров позиций, были просто сложены друг с другом. Само по себе это утверждение вполне очевидно, но процедура эффективна только потому, что отдельные компоненты зависят от цены акции, лежащей в основе, а не друг от друга. (Для портфеля, содержащего различные акции, такая процедура не является приемлемой.). Понятие аддитивности (additivity) цены может быть применимо к большинству сложных портфелей, состоящих из большого количества разных позиций на опционы пут и колл. Однако когда количество разных позиций превышает число три, вышеуказанный графический метод не дает полного представления о стратегии. В конце концов, придется обратиться к компьютерной программе, которая смогла бы прочертить линию цены более сложных портфелей. В основе программы лежит модель Блэка-Шоулза. Мы делаем предположение о том, что цены модели и ценовая чувствительность в точности отражают то, что происходит на рынке. Для большинства рынков и в подавляющем числе случаев это предположение вполне допустимо. [c.165]

Продажа обеспеченного опциона квлл . Данная стратегия предполагает, наряду с продажей опциона колл иа внебиржевом рынке, еще и покупку активов, лежащих в основе этого опциона, [c.220]