ЭТАПЫ ОЦЕНКИ РИСКОВ РЕАЛЬНЫХ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ ПРЕДПРИЯТИЯ [c.254]

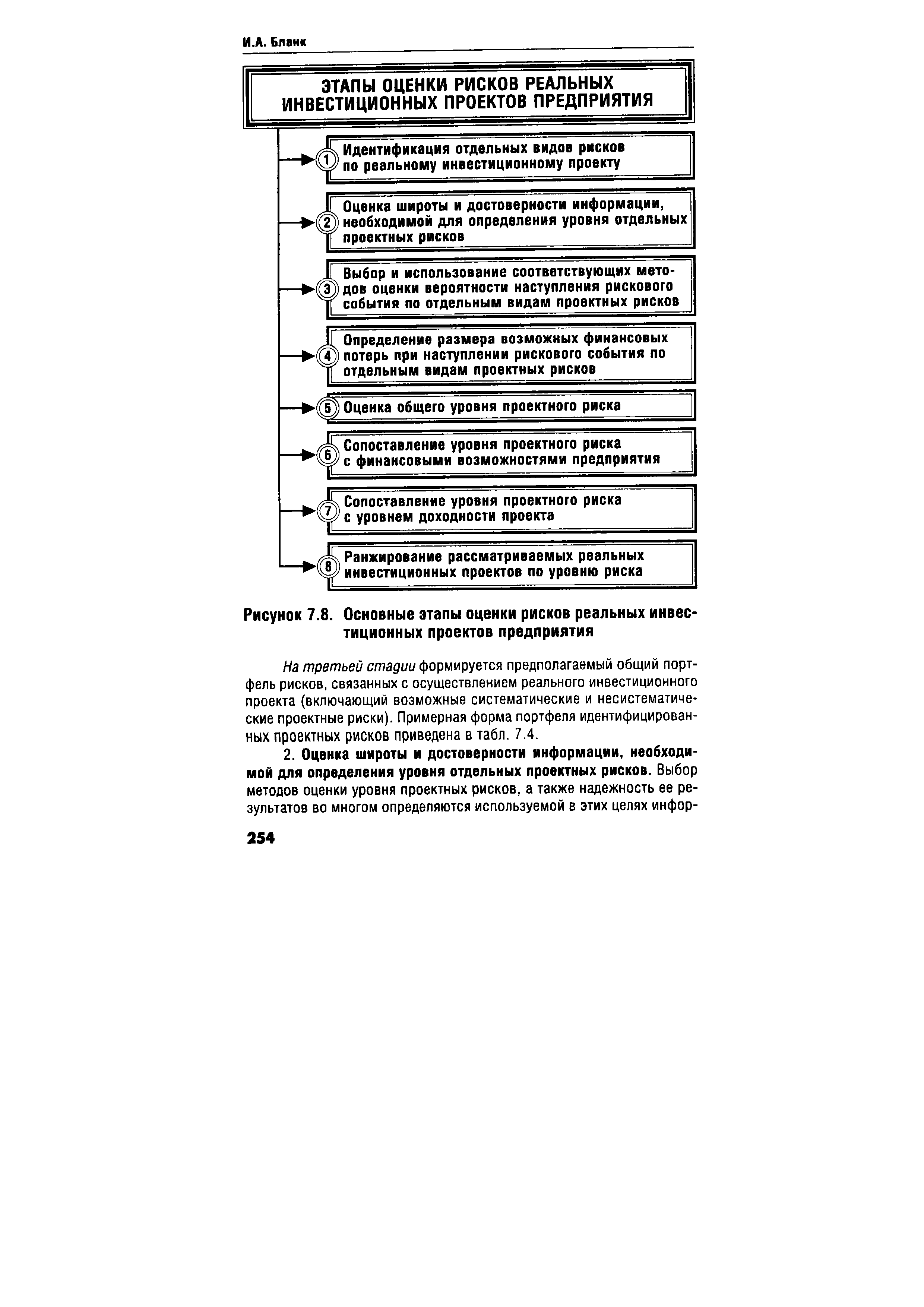

| Рисунок 7.8. Основные этапы оценки рисков реальных инвестиционных проектов предприятия |  |

Отсутствие достаточной информационной базы для оценки уровня риска. Уникальность параметров каждого реального инвестиционного проекта и условий его осуществления не позволяет сформировать на предприятии достаточный объем информации, позволяющей использовать в широком диапазоне экономико-статические, аналоговые и некоторые другие методы оценки уровня проектного риска. Поиск необходимой информации для расчета этого показателя связан с осуществлением дополнительных финансовых затрат по подготовке и оценке альтернативных реальных инвестиционных проектов. [c.246]

Обеспечение ликвидности объектов реального инвестирования. Осуществляя реальное инвестирование следует предусматривать, что в силу существенных изменений внешней инвестиционной среды, конъюнктуры инвестиционного рынка или стратегии развития предприятия в предстоящем периоде по отдельным объектам реального инвестирования может резко снизится ожидаемая доходность, повыситься уровень рисков, снизиться значение других показателей инвестиционной привлекательности для предприятия. Это потребует принятия решения о своевременном выходе ряда объектов реального инвестирования из инвестиционной программы предприятия (путем их продажи) и реинвестирования капитала. С этой целью по каждому объекту реального инвестирования должна быть оценена степень ликвидности инвестиций. По результатам оценки проводится ранжирование отдельных реальных инвестиционных проектов по критерию их ликвидности. При прочих равных условиях отбираются для реализации те из них, которые имеют наибольший потенциальный уровень ликвидности. [c.225]

Ч а ОЦЕНКА РИСКОВ РЕАЛЬНЫХ /.J. ИНВЕСТИЦИОННЫХ ПРОЕКТОВ [c.244]

Реальное инвестирование во всех его формах сопряжено с многочисленными рисками, степень влияния которых на его результаты существенно возрастает с переходом к рыночной экономике. Возрастание этого влияния связано с высокой изменчивостью экономической ситуации в стране, колеблемостью конъюнктуры инвестиционного рынка, появлением новых для нашей практики видов реальных инвестиционных проектов и форм их финансирования. Основу интегрированного риска реального инвестирования предприятия составляют так называемые проектные риски, т.е. риски, связанные с осуществлением реальных инвестиционных проектов предприятия. В системе показателей оценки таких проектов уровень риска занимает третье по значимости место, дополняя такие его показатели, как объем инвестиционных затрат и уровень чистой инвестиционной прибыли (чистого денежного потока). [c.244]

Различие видовой структуры на разных стадиях осуществления реального инвестиционного проекта. Каждой стадии процесса осуществления реального инвестиционного проекта присущи, как правило, свои специфические виды проектных рисков. Поэтому оценка совокупного уровня проектного риска осуществляется обычно по отдельным стадиям инвестиционного процесса. [c.245]

В целях проведения сопоставимой оценки уровня риска по отдельным реальным инвестиционным проектам, колеблемость рассматриваемых конечных показателей их эффективности определяется в относительных показателях на основе расчета коэффициента вариации. Чем выше расчетное значение этого коэффициента по рассматриваемому проекту, тем соответственно выше общий уровень его риска. В инвестиционной практике используются следующие критерии общего уровня риска проекта по значениям коэффициента вариации избранного показателя конечной его эффективности [c.259]

Ранжирование рассматриваемых реальных инвестиционных проектов по уровню риска. Обобщенная сравнительная оценка альтернативных инвестиционных проектов по уровню риска осуществляется двумя способами [c.259]

Что касается экспертного установления вероятностного распределения, то такой метод был бы хорош, если бы набор сценариев был одинаков или почти одинаков для всех проектов, ибо только в этом случае эксперты могли бы давать согласованные ответы, основываясь на анализе хода выполнения ранее рассмотренных проектов. Но в современной России совокупность сценариев для каждого из реальных инвестиционных проектов обычно своя, набор конкретных видов рисков по каждому проекту также собственный, прогнозы параметров экономического окружения все время меняются, а мониторинг реализации инвестиционных проектов практически не ведется. В этих условиях не существует ни исходной статистической базы для экспертных оценок, ни достаточного количества экспертов, которые могли бы дать согласованное мнение о вероятностях осуществления отдельных сценариев конкретного проекта. С другой стороны, нельзя допустить использования никем не контролируемых экспертных оценок при оценке эффективности проектов, претендующих на государственную поддержку. [c.181]

Для большинства финансовых операций характерно нормальное распределение вероятностей (распределение Гаусса), хотя в практике оценки риска отдельных реальных инвестиционных проектов могут использоваться и другие их виды (распределение Лапласа, распределение Стьюдента, треугольное распределение). График нормального распределения представлен на рис. 33.5. [c.162]

Обеспечение минимизации уремия рисков, связанных с реальным инвестированием. В процессе реализации этого направления инвестиционной политики должны быть в первую очередь идентифицированы и оценены риски, присущие каждому конкретному объекту инвестирования. По результатам оценки проводится ранжирование отдельных объектов инвестирования по уровню их рисков и отбираются для реализации те из них, которые при прочих равных условиях обеспечивают минимизацию инвестиционных рисков. Наряду с рисками отдельных объектов инвестирования оцениваются инвестиционные риски, связанные с реальным инвестированием в целом. Это направление инвестиционной деятельности связано с отвлечением собственного капитала в больших размерах и, как правило, на длительный период, что может привести к снижению уровня платежеспособности предприятия по текущим обязательствам. Кроме того, финансирование отдельных инвестиционных проектов осуществляется часто за счет привлечения значительного объема заемного капитала, что может привести к снижению финансовой устойчивости предприятия в долгосрочном периоде. Поэтому в процессе формирования данной инвестиционной политики следует заранее прогнозировать, какое влияние инвестиционные риски окажут на доходность, платежеспособность и финансовую устойчивость предприятия. [c.225]

Оценка эффективности реализации отдельных инвестиционных проектов предприятия осуществляется в процессе мониторинга осуществления каждого из них. Этот мониторинг охватывает обычно инвестиционную стадию реализации реального проекта, в процессе которого определяются показатели выполнения заданий календарного плана, капитального бюджета и других наблюдаемых параметров. С учетом отклонений фактических показателей реализации проекта на инвестиционной стадии от предусмотренных, просчитывается влияние отдельных негативных отклонений на конечные показатели эффективности и риска в предстоящей стадии его эксплуатации. [c.292]

Определение долгосрочных целей инвестиционной деятельности, выявление и расчет на основе объективной и комплексной информации проектных выгод и затрат, оценка эффективности участия в проекте для всех заинтересованных в нем групп, выявление рисков и их минимизация, оценка последствий проекта, особенно социально-экономического характера — вот сферы использования принципов проектного анализа, который может быть определен как система знаний о теории и практике инвестирования в реальные активы. [c.4]

Постоянные цены обеспечивают сопоставимость разновременных показателей. При проведении предварительного анализа инвестиционного проекта, как правило, используются именно цены, зафиксированные на уровне, существующем в момент принятия решения — неизменные или постоянные. К достоинствам работы с постоянными ценами следует отнести простоту при расчете и анализе реальной динамики ключевых показателей проекта (себестоимость продукции, объем продаж и т.д.) и отсутствие необходимости прогноза цен. На этом базируется убежденность большинства проектных аналитиков в том, что если расчеты проводятся в неизменных (постоянных) ценах, то учет инфляции можно проводить на стадии оценки рисков проекта. При этом необходимо иметь в виду, что учет влияния инфляции на будущие денежные потоки при нестабильной экономической ситуации, как правило, проводится в условиях неполной и недостаточно достоверной информации. [c.262]

Статистический подход к оценке инвестиционных рисков сводится к нахождению функции распределения вероятности достижения некоторой нормы доходности проекта. Задаваясь желаемой величиной доходности, можно вычислить вероятность того, что реальная доходность проекта будет не меньше заданной. И наоборот, задаваясь некоторой желаемой величиной вероятности успешной реализации проекта (например, 90 или 95%), можно определить норму доходности, которая будет достигнута с заданной вероятностью. Данный тезис иллюстрируется на рис. 12.3. [c.195]

Значимость данной работы заключается в реальной возможности практического применения полученных результатов при оценке и анализе эффективности инвестиционного проекта в виде раздела анализа рисков. Разработанный алгоритм своей прозрачностью, комплексностью и возможностью учета практически полного спектра изменений параметров проекта может привлечь инвесторов и аналитиков, проводящих оценку эффективности инвестиционных проектов, ранее ограничивавшихся анализом чувствительности результативных показателей. [c.49]

Во всех приведенных выше расчетах инвестиционных проектов ставка процента предполагалась неизменной. В действительности такое бывает крайне редко. Поэтому вопрос о выборе подходящей ставки процента становится одним из основных при практической оценке инвестиционного проекта. Только тщательный экономический анализ и прогноз позволит правильно принять ставку в конкретной ситуации. Чем ставка выше, тем в меньшей мере влияют на судьбу проекта отдаленные во времени платежи. Более значительным является тот факт, что будущее вносит элементы неопределенности, а значит риска во всем в величине будущих доходов и в их реальной ценности, ибо инфляция в будущем — вещь в высшей степени неопределенная. Больший риск значительно обесценивает реальные возможности будущих платежей. [c.204]

Эти данные подтверждают приоритетное значение проекта № 1 для инвестора. Характеризуя показатель дисконтированный период окупаемости , необходимо отметить, что он может быть использован не только для оценки эффективности капитальных вложений, но и для уровня инвестиционного риска, связанного с ликвидностью. Это вызвано тем, что чем длительнее период реализации проекта до полной его окупаемости, тем выше уровень инвестиционного риска. Недостатком данного показателя является то, что он не учитывает те денежные потоки, которые образуются после периода полной окупаемости капитальных вложений. Так, по проектам с длительным сроком эксплуатации после наступления периода окупаемости может быть получена большая сумма чистой текущей стоимости, чем по проектам с коротким сроком окупаемости. Внутренняя норма доходности, или маржинальная эффективность капитала (IRR), является наиболее сложным показателем для оценки эффективности реальных проектов. IRR характеризует уровень прибыльности (доходности) проекта, выражав- [c.106]

Формирование программы реальных инвестиций организации. После оценки всех инвестиционных проектов организации они ранжируются по критерию уровня доходности, риска и ликвидности, соответствия их обшим целям инвестиционной политики организации. [c.275]

Кроме того, каждое предприятие с учетом своего уровня инвестиционных рисков может устанавливать для себя критерий ВНД, используемый для оценки инвестиционных проектов. Проекты с более низкой ВНД будут автоматически отклоняться как несоответствующие требованиям эффективности реальных инвестиций. Такой показатель в практике оценки инвестиционных проектов носит название предельная ставка ВНД . [c.151]

Существуют две группы методов оценки-простые и дисконтированные. В основе дисконтированных лежит оценка будущих денежных поступлений и платежей и приведение их к настоящему моменту времени через коэффициент приведения (1 + г)1. Ставка дисконтирования должна учитывать темп инфляции, минимальную реальную норму доходности и инвестиционный риск проекта. ЧДД базируется на показателе дисконтирования и представляет собой сумму чистого дохода, дисконтированного в течение всего жизненного срока проекта. [c.101]

В целях обеспечения ликвидности инвестиций следует взвесить вероятность значительных изменений внешней инвестиционной среды, конъюнктуры, рынка или стратегии развития предприятия в предстоящем году. Подобные изменения способны существенно снизить доходность отдельных объектов инвестирования, повысить уровень рисков, что окажет негативное влияние на общую инвестиционную привлекательность предприятия. В силу воздействия этих факторов часто приходится принимать решение о своевременном выходе из неэффективных проектов и реинвестировании высвобождающегося капитала. Вот почему целесообразно оценить уровень ликвидности инвестиций в каждый объект. По итогам оценки проводят ранжирование реальных проектов по критерию их ликвидности. Для реализации отбирают те из них. которые имеют максимальный уровень ликвидности. [c.213]

Замечание. В реальной ситуации при планировании инвестиционного портфеля совершенно необходимы расчет рисков, вероятностные оценки различных случайных факторов. Однако если считать, что такой расчет рисков проводился при определении индексов надежности проектов г,, г2,. .. гп, а также если пренебречь вероятностью сильных вариаций планируемых ежемесячных денежных потоков 5 52,. .. Si2, опять получится модель, в которой все известно и осталось только из множества приличных проектов выбрать набор наилучших для банка. [c.24]

Итак, при минимаксном подходе формируется некий класс ожидаемых сценариев развития событий в инвестиционном процессе, и из этого класса выбирают два сценария, при которых процесс достигает максимальной и минимальной эффективности соответственно. Затем ожидаемый эффект оценивается по формуле Гурвица с использованием параметра согласия /. При / = 0 (точка Вальда) за основу при принятии решения выбирается наиболее пессимистичная оценка эффективности проекта, когда в условиях реализации самого неблагоприятного из сценариев сделано все, чтобы снизить ожидаемые убытки. Такой подход, безусловно, минимизирует риск инвестора. Однако в условиях его использования большинство проектов, даже имеющих реальные шансы на успех, будет забраковано. Возникает опасность паралича деловой активности с деградацией инвестора как лица, принимающего решения. [c.13]

Минимизация рисков. Инвестиционные риски многообразны и сопутствуют всем видам инвестирования. При неблагоприятных условиях они могут вызвать не только потерю прибыли (дохода) от инвестиций, но и всего авансированного капитала или его части. Поэтому рекомендуется ограничивать инвестиционные риски путем отказа от реализации наиболее рисковых проектов. Во многих случаях инвесторы фактически игнорируют риск, по крайней мере при формальном анализе проекта. Результаты анализа часто принимают форму однозначных оценок, а риск учитывают интуитивно. Например, проект обещает принести чистый дисконтированный доход в сумме 10 млн руб., однако его отвергают, так как при обсуждении руководители предприятия пришли к выводу, что проект слишком рискованный. Сущность однозначного подхода заключается в том, что не делают реальных попыток количественной оценки проектного риска (например, с помощью расчета разброса ожидаемого дохода от проекта). Такой подход мог бы быть оправданным, если ничего нельзя было сделать, кроме однозначного прогноза. Например, использование подобного прогноза могло бы быть желательным, если бы дирекция предприятия не имела реального представления о величине и возможном направлении отклонений от ее оценок. Часто руководство предприятия имеет особое мнение по поводу рискованности проекта, отличное от мнения его инициатора. Включение этого мнения в оценку проекта может обеспечить лучшее решение хотя бы потому, что оно позволит инициатору проекта рассмотреть больший объем относящейся к нему информации. Кроме того, процесс формирования такой информации может заставить предприятие подходить к принятию инвестиционных решений с более реальных позиций. [c.61]

В процессе оценки возможного размера финансовых потерь от инвестиционной деятельности используют абсолютные и относительные показатели. Абсолютный объем финансовых потерь, связанных с реальным инвестированием, представляет собой сумму убытка (ущерба), причиненного инвестору в связи с наступлением негативных обстоятельств. Относительный размер финансовых потерь (убытка), связанных с инвестиционным риском, выражается отношением суммы возможного убытка к избранному базовому показателю (к величине ожидаемого дохода от инвестиций или к сумме вложенного капитала в данный проект) [c.116]

В настоящее время на практике используется несколько приемов и подходов, позволяющих анализировать проектные риски. Этот известный метод эффектных оценок, основанный на определении периода (срока) окупаемости инвестиций или срока возврата (в оз-мещения) первоначально затраченных инвестиционных ресурсов. Под последним понимается необходимый период для возвращения первоначального капитала за счет накопленных реальных денежных средств, генерированных Проектом. Недостатком такого подхода является выделение из потока затрат только объема начальных инвестиций, т.е. начальной фазы периода реализации Проекта. Используются также методы аналогий, метод ставки процента с поправкой на риск и метод критических значений. [c.315]

Используя в инвестиционных расчетах денежный поток для собственного капитала, в качестве ставки дисконта достаточно применять номинальную или реальную (в зависимости от того, какие -номинальные либо реальные - будущие денежные потоки оцениваются) безрисковую ставку процента (на практике - соответствующую ставку по государственным долгосрочным облигациям), которая, согласно приводимым ниже методам, с целью приведения безрисковой ссудной альтернативы инвестирования той же суммы стартовых инвестиций к сопоставимому с обсчитываемым проектом уровню рисков наращивается на величину принятых на рынке премий за риски данного проекта. Эта ставка и называется ставкой дисконта для оценки собственного капитала предприятия L Она рассматривалась в предыдущем разделе. [c.60]

Ограниченная ответственность или, скорее, способность уходить от финансовых обязательств путем банкротства и/или отказа от выплаты процентных платежей является риском или выгодой, в зависимости от точки зрения и от некоторых финансовых соглашений. При оценке проекта с использованием D F метода такие финансовые вливания могут быть учтены двояко или путем корректировки NPV основного случая в отсутствие финансовых вливаний (то есть все финансы — собственный капитала), или регулированием ставки дисконта. Однако в случае подхода на основе опционов финансовые вливания могут рассматриваться как опцион на невыполнение выплат долгов, который, конечно, имеет некоторую стоимость вдобавок к опциону всего лишь на отказ от проекта. Фактически, объединенная стоимость отказа от выплат и опциона на отказ может быть значительно больше, чем одна стоимость опциона на отказ от проекта. В случае патента, очевидно, имеются опционы на отказ, чтобы позволить патенту истечь, и, следовательно, различные опционы, связанные с финансированием приобретения патента отдельно от других опционов, вовлеченных в инвестиционные возможности, связанные с патентом. Очевидно, отказ от патента подобен отказу от проекта, за исключением того, что, будучи чистым реальным опционом без обязательств, приложенных к отказу, без какой-либо нижней границы к прекращению, предотвращает потери начальных инвестиционных затрат и, возможно, верхней границы в способности осуществить то, что составляет опцион пут на отказ от проекта. Можно было говорить, что опцион на отказ от проекта, где отказ не влечет никаких затрат или штрафов, предполагает форму ограниченной ответственности. [c.202]

Метод дерева решений" [ tree-de ision" method]. Этот метод позволяет наиболее комплексно учесть риски реального инвестиционного проекта по отдельным последовательным этапам его осуществления. Экспертные оценки возможных сценариев вариации исходных параметров проекта при использовании этого метода являются более обоснованными, т.к. в этом случае они определяются не по проекту в целом, а в разрезе отдельных этапов его реализации и с учетом периода времени каждого из этапов. Вероятность неблагоприятного исхода в достижении заданных конечных показателей эффективности проекта и будет характеризовать меру его риска. [c.257]

Юдаков О. Методы оценки финансовой эффективности и рисков совокупности реальных инвестиционных проектов в условиях неопределенности // Инвестиции в России. 1999. № 5. [c.183]

Высокая степень связи с колебаниями конъюктуры инвестиционного рынка и другими факторами внешней инвестиционной среды. Доходность отдельных финансовых инструментов инвестирования в значительно большей степени определяется условиями внешней инвестиционной среды в сравнении с доходностью реальных инвестиционных проектов. Кроме того, колеблемость уровня доходности отдельных финансовых инструментов инвестирования характеризуется значительно меньшими интервалами времени (иногда существенные изменения этого показателя под влиянием изменения условий внешней инвестиционной среды происходят в считанные часы). При этом, колеблемость уровня доходности финансовых инструментов инвестирования в значительной мере определяется изменением коньюктуры не только тех сегментов инвестиционного рынка, с которыми связана деятельность эмитентов и инвесторов, но и рынка в целом. Рыночный риск отдельных финансовых инструментов инвестирования носит неустранимый для инвестора характер и поэтому требует индивидуальной его оценки в процессе инвестиционной деятельности предприятия. [c.333]

При построении матрицы решений с учетом вероятности реализации отдельных ситуаций могут быть использованы методы анализа сценариев, иммитационного моделирования, дерева решений и другие (подробно каждый из этих методов рассматривается в третьем томе Энциклопедии на примере оценки рисков отдельных реальных инвестиционных проектов). [c.163]

МЕТОД АНАЛИЗА СЦЕНАРИЕВ ПРОЕКТА [proje t s enario analysis] — один из методов оценки уровня проектных рисков, позволяющих учесть одновременное возможное изменение нескольких исходных параметров реального инвестиционного проекта на конечные показатели его эффективности. [c.404]

Наряду с оценкой инвестиционных проектов по критерию эффективности осуществляется их оценка по уровню инвестиционного риска и уровню ликвидности. Мерой риска является ожидаемый уровень вариабельности показателя чистого денежного потока или инвестиционной прибыли по проекту (рассчитываемый с помощью сред-неквадратического отклонения и коэффициента вариации), а мерой ликвидности — период инвестирования до начала эксплуатации проекта (исходя из того, что осуществленный инвестиционный проект, приносящий реальный чистый денежный поток, может быть продан в относительно более короткий срок, чем объект незавершенный). [c.372]

Все арифметические операции с треугольными нечеткими числами подчиняются правилам мягких вычислений, о чем подробно см. в [35]. Результат мягких вычислений, что мы оговариваем особо, может быть трианглизирован (приведен к виду треугольного нечеткого числа). Такое допущение справедливо во всех случаях реального бизнес-планирования и выполняется точно для операций мягкого сложения и вычитания. Если же трианглизация невозможна, то оценку риска инвестиционного проекта можно произвести приближенно, о чем говорится в самом конце статьи. [c.47]

Нечеткие множества уже доказали свою состоятельность, будучи использованными в процессах финансового менеджмента ряда корпораций (оценка риска банкротства, оценка риска инвестиционного проекта, управление фондовым портфелем). Также автор, выступая в качестве бизнес-аналитика в проекте разработки системы стратегического планирования для компании Siemens AG, имеет отчетливое представление о том, какую реальную службу могут сослужить нечетко-множественные описания для позиционирования бизнеса и оценки его риска. Поэтому следует отметить, что научные результаты, приведенные в данной работе, не являются плодом кабинетных измышлений, но родились в процессе многолетней работы автора в соответствующих бизнес-проектах. Достаточно сказать, что система оптимизации фондового портфеля, разработанная на основе научных работ автора, была внедрена в Пенсионном фонде РФ. [c.97]

Оценка эффективности проекта с учетом измеренного является одним из самых сложных этапов анализа. Для этого ствует несколько методов, среди которых можно отметить корректировки нормы дисконта метод достоверных эквивал анализ чувствительности критериев эффективности пр метод сценариев дерево решений метод Монте-Карло (i ционное моделирование) и др. Выбор конкретных методов с рисков реального инвестирования определяется рядом фак таких как вид инвестиционного риска, полнота и достове] информационной базы, уровень квалификации инвестици менеджеров и др. [c.278]

Особое внимание в работе уделено стратегии инвестиционной деятельности ком паний, характеризующейся высокой капиталоемкостью и рисками. С этой целью пред ставлена теоретико-методическая основа выбора инвестиционных проектов, проведе сравнительный анализ различных критериев финансовой эффективности, приведень реальные примеры технико-экономического обоснования инвестиционных проектов намечены направления совершенствования методов оценки эффективности инвести ционных проектов в отраслях ТЭК. [c.612]

Смотреть страницы где упоминается термин Оценка рисков реальных инвестиционных проектов

: [c.357] [c.404] [c.233] [c.19] [c.166]Смотреть главы в:

Инвестиционный менеджмент -> Оценка рисков реальных инвестиционных проектов