Это имитационные модели такого же типа, как и описанные в разделе 10—2, за исключением того, что в моделях краткосрочного планирования редко специально учитывается фактор неопределенности. Модели, о которых здесь идет речь, построены и применяются так же, как и модели долгосрочного финансового планирования, описанные в разделе 28-3. [c.814]

Различают долгосрочные и краткосрочные модели планирования. Долгосрочные модели применяются при проектировании производственных систем, краткосрочные - при проектировании и эксплуатации систем регулирования и обеспечения производственного процесса. [c.401]

В этой модели краткосрочный мультипликатор равен 4,5. Это означает, что увеличение расходов на рекламу на 1 млн руб. ведет в среднем к росту объема продаж компании на 4,5 млн руб. в том же периоде. Под влиянием увеличения расходов на рекламу объем продаж компании возрастет в момент времени / на 1 млн руб., (t+ 1)-на 4,5+ 3,0 = 7,5 млн руб., (/ + 2)-на 7,5+ 1,5 = 9,0 млн руб. Наконец, долгосрочный мультипликатор для данной модели составит Ь = 4,5 + 3,0 + 1,5 + 0,5 = 9,5. [c.294]

В соответствии с монетаристской концепцией современные рыночные отношения представляют собой устойчивую, саморегулирующуюся систему, обеспечивающую политическую свободу и экономическую эффективность. Этот подход признает важность государственного вмешательства в развитие экономики, но не с целью корректировки рыночных механизмов кейнсианскими методами регулирования совокупного спроса, а путем создания условий для активизации конкурентных сил рынка при помощи рациональной денежной политики. В реакции рынка на манипулирование денежной массой М. Фридмен и его последователи рассматривают две модели краткосрочную и долгосрочную. [c.388]

Ни модель краткосрочного совокупного предложения, изложенная в гл. 30, ни классический анализ, основанный на вертикальной кривой долгосрочного совокупного предложения, взятые по отдельности, не дают полного описания реакции экономики на колебания спроса и предложения. Но их комбинация помогает выделить два макроэкономических аспекта приспособления экономики к нарушениям равновесия. Краткосрочная модель AS полезна при анализе непосредственных последствий нарушения равновесия, так как зарплата и цены реагируют Медленно, а занятость меняется в течение короткого времени. Классическая модель полезна при анализе длительных периодов, когда имеется время, чтобы зарплаты и цены могли отреагировать полностью, и когда в экономике действительно наблюдается тенденция к полной занятости. [c.581]

В этой главе вы познакомились с тем, как измеряется общий уровень цен и использование индекса цен для корректировки различных экономических показателей с учетом фактора инфляции. Но мы еще ничего не знаем о причинах возникновения инфляции и ее влиянии на другие параметры экономики. В следующих главах нам предстоит рассмотреть эти и другие вопросы, касающиеся разработки экономических моделей в долгосрочном и краткосрочном периодах. [c.506]

Стратегические решения в области производства обычно предусматривают долгосрочное связывание ресурсов. Тактические решения являются краткосрочными и служат для обеспечения выполнения стратегических решений. В начале 1900 гг. Генри Форд принял стратегическое решение о разработке сборочного конвейера со специализированным разделением труда для производства стандартизированных легких автомобилей модели Ти 5. Эта стратегия позволила ему занять ведущее положение в отрасли за счет сокращения издержек. Его тактические производственные решения, в частности по диспетчеризации производства, построению технологических потоков материалов, обеспечивали поддержку принятой стратегии в течение 20-х годов. Форд, конечно, был самым эффективным производителем автомобилей в свое время. Затраты на производство (и цена) продолжали падать. Однако Форд допустил серьезную ошибку, не адаптировав стратегию своей компании к изменяющимся условиям среды. Потребители начали разочаровываться в единственной модели, выпускавшейся в одном цвете и с ограниченным количеством вариантов комплектации. Даже и тогда, когда Форд увидел необходимость изменений, ему было [c.603]

На основе обобщения опыта социалистического планирования и с учетом новейших достижений экономической теории, кибернетики и других наук в эскизном проекте АСПР комплексно и предметно охарактеризованы методология, методика и технология разработки системы перспективных и текущих планов, обеспечивающие реализацию намеченных в решениях партии и правительства направлений совершенствования планирования в условиях широкого использования современных методов и средств обработки информации. В эскизном проекте АСПР дано функциональное описание работы центральных плановых органов и их подразделений на каждой стадии составления долгосрочных, среднесрочных и краткосрочных планов, рассмотрены проектируемые плановые процессы и задачи, реализация которых обеспечит взаимную увязку всех видов государственных планов экономического и социального развития, единство их отраслевого, территориального и программного разрезов, а также определены экономико-математические модели, предназначенные для использования в сводных и отраслевых подсистемах АСПР в различных режимах и на различных стадиях планирования, методы согласования, оптимизации и балансовой увязки отдельных разделов плана. Эти методы и модели ориентированы на использование плановыми работниками при решении задач электронной вычислительной техники, комплекса информационных средств, предполагают перестройку технологических процессов переработки информации при решении плановых задач, требуют внесения уточнений, изменений, дополнения действующих правовых норм планирования, в некоторых случаях — организационной перестройки плановых органов и их взаимодействия в процессе работы над планами, делают необ- [c.170]

Прогнозы по регрессионным моделям более надежны, поскольку они позволяют проводить эксперименты на моделях, в которых учитывается большее число факторов, влияющих на развитие процесса. Кроме того, полученные результаты всегда легко объяснить и обосновать. В силу этих причин прогнозы по уравнениям регрессии (иначе их называют производственными функциями) используются практически при экономическом прогнозировании всех видов макро- и микро-, краткосрочном и долгосрочном, частном и общем и т.д. [c.225]

В предыдущей главе было введено понятие экономического потенциала хозяйствующего субъекта, приведена его структура и логика изменения во времени. Показано, что бухгалтерская отчетность и особенно баланс представляют собой наилучшую финансовую модель предприятия, позволяющую, в том числе, получить формализованное систематизированное описание его экономического потенциала. Основываясь на этом понятии, были обоснованы логика, принципы и содержание методики анализа финансово-хозяйственной деятельности предприятия, один из разделов которой как раз и подразумевает оценку экономического потенциала в динамике. Было выделено три элемента экономического потенциала имущественное положение, финансовое положение с позиции краткосрочной перспективы и финансовое положение с позиции долгосрочной перспективы. Рассмотрим соответствующие разделы методики анализа. [c.294]

В отношении подходов к ответу на первый вопрос известны четыре модели поведения идеальная, агрессивная, консервативная и компромиссная. Суть первой модели состоит в том, что оборотные средства должны в полном объеме покрываться краткосрочными пассивами, т.е. кредиторской задолженностью. Такой подход довольно рискован, поскольку в соответствии с ним все собственные средства должны быть вложены во внеоборотные активы и в случае возможных затруднений с кредиторами понадобится ликвидация некоторой их части, что сопряжено с различными трудностями, в том числе и временного характера. Агрессивная модель означает, что долгосрочные пассивы (это — собственный и заемный капиталы) служат источниками покрытия внеоборотных активов и системной части оборотных средств, т.е. того их минимума, который необходим для осуществления текущей хозяйственной деятельности. Консервативная модель предполагает, что и варьирующая часть оборотных средств (это та часть оборотных средств, которая превышает системную их часть и [c.447]

Решение об инвестировании избытка наличности в рыночные ценные бумаги включает в себя не только определение объема инвестиций, но и типа ценной бумаги — объекта инвестиций. В какой-то степени эти 2 компонента решения взаимозависимы. Оба они должны быть основаны на оценке ожидаемых чистых потоков наличности и доли неопределенности, связанной с этими потоками. Если будущие потоки наличности известны с достаточной степенью определенности, а кривая доходности возрастает, т. е. долгосрочные ценные бумаги имеют более высокую доходность, чем краткосрочные, то у компании может возникнуть стремление организовать свой портфель таким образом, чтобы срок погашения ценных бумаг примерно соответствовал тому моменту, когда понадобятся денежные средства. Модель потоков наличности предоставляет фирме большие возможности в плане максимизации средней доходности всего портфеля, так как вероятность неожиданной продажи значительного количества ценных бумаг невелика. [c.261]

Безрисковая ставка и рыночная прибыль. Очень важно, чтобы данные, используемые помимо бета для безрисковой ставки и рыночной прибыли в формуле, были лучшими оценками возможного будущего. Бета очень противоречиво, но не столько с точки зрения необходимых гарантий, сколько с точки зрения погашения. Многие считают, что подходящим финансовым инструментом являются казначейские ценные бумаги (государственные облигации). Но надлежащий срок погашения — это уже другой вопрос. Так как САРМ — это модель для какого-то определенного периода, некоторые утверждают, что необходимо использовать краткосрочную ставку, как, например, для 3-месячных казначейских векселей. Другие считают, что вследствие долговечности инвестиционных проектов необходимо использовать долгосрочную ставку долгосрочных казначейских обязательств. Остальные, в том числе и я, считают подходящей среднесрочную ставку, как на одно- или двухлетний казначейский билет. Судя по направленной вверх кривой дохода, характеризующей зависимость между доходом и сроком погашения, чем длительнее срок, тем выше безрисковая ставка, но меньше изменчивость ставки процента. [c.421]

Модель ПУТЬ (WEG) (см. рис. 1) показывает, что между ростом, развитием и прибылью должен быть установлен баланс. В интересах роста, завоевания рынка часто бывает необходимо пожертвовать прибылью. С точки зрения долгосрочного обеспечения прибыли нельзя в краткосрочном периоде полностью вычерпывать ее из имеющихся источников. Например, несмотря на более высокое качество продукции можно установить более низкую, чем это в настоящее время целесообразно, цену с целью оторваться от конкурентов. Из прибыли, которая в противном случае была бы в нашем распоряжении, финансируются новые исследовательские проекты и разработки. В торговле проводят продажи по специальным ценам, дабы твердо стоять на этом рынке, несмотря на отказ от высоких сумм покрытия, поскольку рост объема продаж за время проведения таких акций не настолько велик, чтобы полностью компенсировать снижение цен и уменьшение прибыли. [c.21]

Формула оценки опционов Блэка-Шольца предполагает, что цена активов, на которые выпускаются опционы, изменяется случайным образом, так что, чем дальше вы заглядываете в будущее, тем шире спектр возможных цен. Но цена облигации не изменяется случайно по мере приближения срока погашения цена облигации возвращается к ее номинальной стоимости. Поскольку для облигации всегда устанавливается дата погашения, формула Блэка-Шольца дает лишь приближенную оценку стоимости краткосрочных варрантов на облигации и еще хуже оценивает стоимость долгосрочных варрантов на облигации. В этих случаях вам нужно использовать модель оценки опционов, которая предполагает, что цены облигаций с течением времени меняются". [c.592]

Наш простой пример должен помочь вам в целом понять эти новые теории временной структуры процентных ставок. Но вы, возможно, захотите внести некоторые изменения, чтобы сделать этот пример более реалистичным. Во-первых, краткосрочным процентным ставкам присуща большая внутренняя стабильность, чем в наших допущениях. Если они в этом году растут, вполне вероятно, что в следующем году они снизятся обратно до "нормального" уровня. Если в следующем году они упадут, то позже, вероятнее всего, опять поднимутся. Во-вторых, краткосрочные процентные ставки подвержены большим колебаниям, чем долгосрочные. В-третьих, краткосрочные и долгосрочные ставки изменяются не одновременно, как подразумевается в нашем примере. Иногда, например, краткосрочные ставки растут, а разрыв между краткосрочными и долгосрочными ставками уменьшается. В этом случае, возможно, более реалистично предположить, что доходность каждой облигации зависит и от изменения краткосрочных ставок, и от изменения разницы между долгосрочными и краткосрочными ставками. Сделать модель более реалистичной значит и усложнить ее. Но если мы знаем, как могут изменяться процентные ставки и как связаны между собой значения доходности различных облигаций, мы все же можем кое-что сказать о некоторых закономерностях в изменении цен на облигации. [c.634]

Экономисты-классики признавали, что эта теория была лишь экономической моделью. Они понимали, что различные институциональные факторы, существующие на практике, такие, как краткосрочные ограничения возможностей домашних хозяйств получать и анализировать информацию, законодательно установленный уровень минимальной оплаты труда, долгосрочные трудовые договоры и существование профсоюзов в некоторых отраслях, могут препятствовать эластичности заработной платы, цен и процентных ставок, принятой в качестве предпосылки этой модели. Однако они считали, что существование таких институциональных факторов оказывает незначительное влияние на основы их теории, предназначенной для моделирования экономики. [c.457]

Сторонники классической теории считали, что без государственного вмешательства в экономику отклонение занятости и объема производства от равновесного уровня будет временным. Дж. М. Каине оспорил точку зрения экономистов-классиков на краткосрочный период и поставил под сомнение соответствие реальности модели экономики даже в долгосрочный период. [c.493]

Рекомендация Дж. М. Кейнса об осуществлении антициклической бюджетно-налоговой политики вытекает из модели экономики в краткосрочный период, н которой при анализе рецессионных и инфляционных разрывов игнорируется роль корректировок уровня цен. Дж. М. Кейнс и его последователи утверждали тем не менее, что в долгосрочный период для экономики лучше всего время от времени применять дискреционную краткосрочную политику. Короче говоря, Дж. М. Кейнс и его последователи считали, что такая антициклическая политика лучше всего подходила для достижения оптимальных результатов в экономике в краткосрочный и долгосрочный периоды. [c.517]

И наоборот, падение уровня цен до Р2 вызовет сокращение спроса на труд до МРп X Р2 и в краткосрочном периоде приведет к снижению уровня занятости и производства соответственно до N2 и у2 ниже их естественного уровня. Три комбинации реального объема производства и уровня цен (у0 и Р0, у и /, , у2 и Р2) лежат на имеющей положительный наклон кривой совокупного предложения в кейнсианской модели (рис. 21-14В). Но согласно теории монетаристов, это будет краткосрочная кривая совокупного предложения. В долгосрочный период, когда информация становится доступной, экономика характеризуется естественным уровнем производства (у0). Это происходит, поскольку если большая информация будет доступна работникам, то они пересмотрят свое поведение на рынке труда, что приведет к возврату к естественному уровню занятости и производства. [c.580]

Однако от этих теорий в значительной степени отказались в конце 1970-х — начале 1980-х годов. Для этого существовало две причины. Во-первых, несмотря на простоту построения моделей, основанных на предположении о неизменности цен, было очень сложно объяснить, почему цены будут оставаться неэластичными в долгосрочный период, требующий корректировок цен и объема производства. Издержки фирм от изменения цен были невелики в сравнении с издержками производства и сбыта, поэтому поддержание фиксированных цен казалось поведением, иррациональным для бизнеса. Во-вторых, теория рациональных ожиданий также была разработана в 1970-е годы и открывала большие возможности для объяснения различий между краткосрочными и долгосрочными корректировками цен и объема производства. Кейн-сианские модели с неэластичными ценами могли мало что предложить в плане объяснения указанных различий. [c.625]

Трендовые модели используются также для краткосрочных прогнозов, когда есть вероятность инерционного развития рынка. Исходят из того, что сложившиеся в прошлом тенденции при соответствующих условиях можно распространить (экстраполировать) на прогнозируемый период. В формулу уравнения подставляется номер последующего периода (прогнозируемого t + 1 и т.д.). Для долгосрочного периода, когда существенно меняются рыночные условия и окружающая среда, этот метод мало подходит. Несколько позже мы рассмотрим проблему составления прогноза. [c.154]

С уменьшением измеряемого временного интервала увеличивается шум модели (случайные колебания и ошибочные сигналы). При увеличении временного интервала RSI менее подвержен случайным скачкам. Краткосрочные RSI обладают относительно высокими отношениями сигнал/шум и большей частотой сделок. Долгосрочные RSI дают меньшее количество сигналов более высокой надежности, и их частота и надежность хуже, чем у осцилляторов, построенных на скользящих средних. [c.200]

Для многих постановщиков систем бюджетирования одной из серьезных проблем является именно перевод общих, часто размытых целей в систему конкретных, имеющих четкое количественное выражение показателей. Главный руководитель фирмы (генеральный директор предприятия или президент компании), формулируя цели и задачи своей организации, обычно оперирует понятиями и терминами вроде повысить прибыльность , провести эффективную реструктуризацию , расширить рынки сбыта , обеспечить рост бизнеса и т. п. Руководители более низкого уровня управления (обычно вице-президенты и заместители генерального директора) с помощью консультантов и специалистов по управлению интерпретируют подобные указания свыше в виде красочных формулировок, украшающих избранные места офисов предприятий и фирм. У тех же, кто занимается бюджетированием, задача куда менее красочна и весьма прозаическая. Им предстоит решить, что имеется в виду под понятием прибыльность (т. е. норму или массу прибыли, долгосрочную или краткосрочную), узнать, какой из девяти основных показателей прибыли вообще-то имел в виду главный начальник (чистую, балансовую, операционную, валовую и т. д.), какие конкретно показатели и в каком количественном выражении могут удовлетворить взыскательного руководителя. Могут быть и иные проблемы, суть которых сводится к грамотной расшифровке и интерпретации вышестоящих указаний. Для иллюстрации характера возникающих здесь зависимостей приведем упрощенную модель взаимосвязи бюджетирования с главными целями компании (табл. 1.1). [c.33]

В этой главе мы обсудили основные типы финансовой отчетности корпораций отчет о финансовых результатах деятельности компании, баланс и отчет о движении денежных средств Отчет о финансовых результатах фиксирует итоги работы фирмы за определенный период и основывается на модели, показывающей, что чистая прибыль компания равняется ее доходам за вычетом ее расходов (включая амортизационные отчисления и уплату налогов) В балансе отображаются активы (как краткосрочные или оборотные, так и долгосрочные или постоянные), с одной стороны, и требования к этим активам со стороны кредиторов и собственников компании (такие как обязательства компании и акционерный капитал) — с другой Отчет о движении денежных, средств представляет собой краткий обзор движения всех денежных средств в результате операционной (или производственной), инвестиционной и финансовой деятельности компании за определенный период Бухгалтерский учет фирмы отличается от экономического по следующим двум [причинам [c.67]

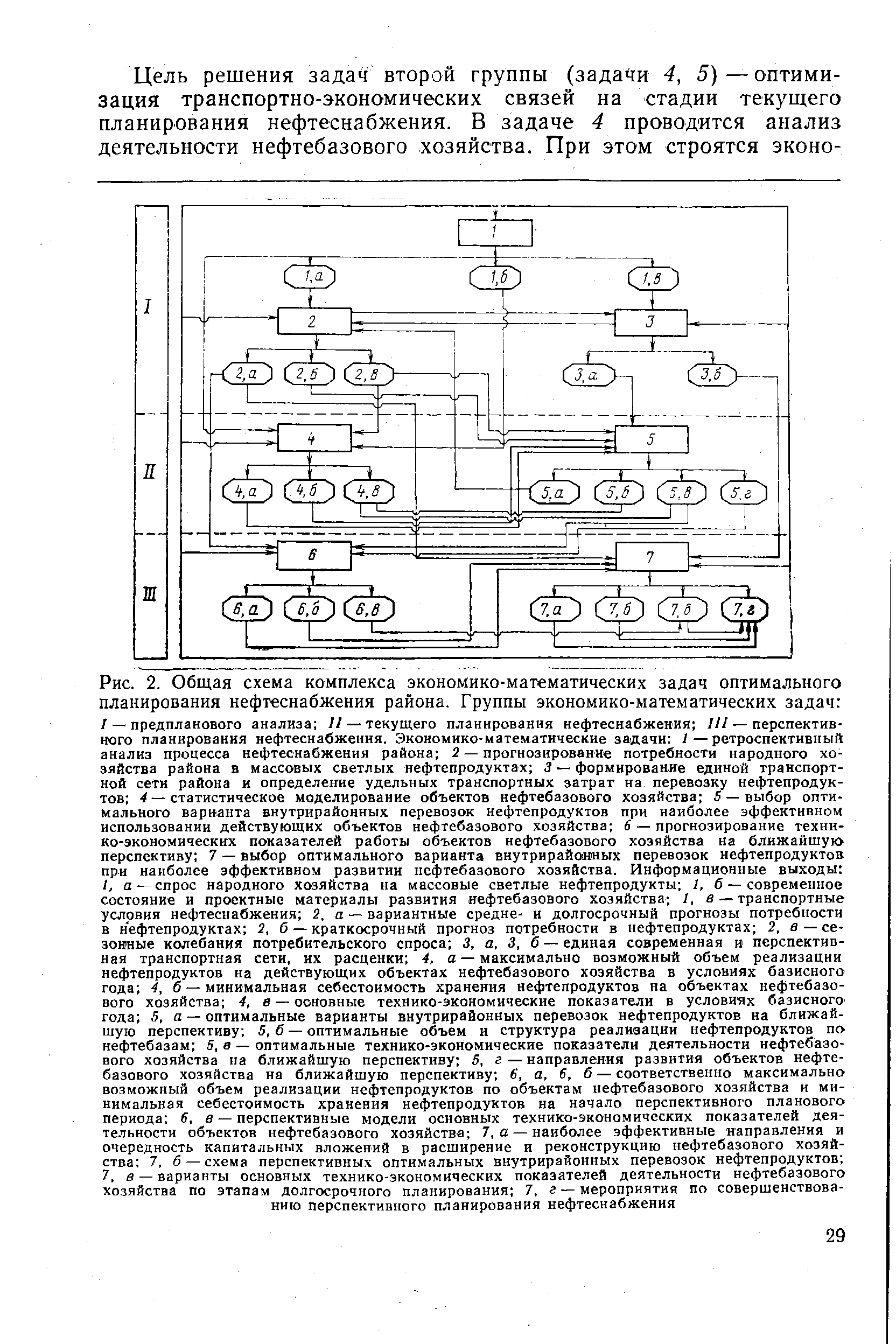

| Рис. 2. Общая схема комплекса экономико-математических задач оптимального планирования нефтеснабжения района. Группы экономико-математических задач /—предпланового анализа // — текущего планирования нефтеснабжения /// — перспективного планирования нефтеснабжения. Экономико-математические задачи /—ретроспективный анализ процесса нефтеснабжения района 2 — прогнозирование потребности народного хозяйства района в массовых светлых нефтепродуктах 3 — формирование единой транспортной сети района и определение удельных транспортных затрат на перевозку нефтепродуктов 4 — статистическое моделирование объектов нефтебазового хозяйства 5 — выбор оптимального варианта внутрирайонных перевозок нефтепродуктов при наиболее эффективном использовании действующих объектов нефтебазового хозяйства 6 — прогнозирование технико-экономических показателей работы объектов нефтебазового хозяйства на ближайшую перспективу 7 — выбор оптимального варианта внутрирайонных перевозок нефтепродуктов при наиболее эффективном развитии нефтебазового хозяйства. Информационные выходы I, а — спрос народного хозяйства на массовые светлые нефтепродукты 1,6 — современное состояние и проектные материалы развития нефтебазового хозяйства /, s — транспортные условия нефтеснабжения 2, а — вариантные средне- и долгосрочный прогнозы потребности в нефтепродуктах 2, б — краткосрочный прогноз потребности в нефтепродуктах 2, в — сезонные колебания потребительского спроса 3, а, 3, б — единая современная и перспективная транспортная сети, их расценки 4, а — максимально возможный объем реализации нефтепродуктов на действующих объектах нефтебазового хозяйства в условиях базисного года 4, б — минимальная себестоимость хранения нефтепродуктов на объектах нефтебазового хозяйства 4, в — основные технико-экономические показатели в условиях базисного-года 5, а — оптимальные варианты внутрирайонных перевозок нефтепродуктов на ближайшую перспективу 5,6 — оптимальные объем и структура реализации нефтепродуктов по нефтебазам 5, в — оптимальные технико-экономические показатели деятельности нефтебазового хозяйства на ближайшую перспективу 5, г — направления развития объектов нефтебазового хозяйства на ближайшую перспективу 6, а, 6, 6 — соответственно максимально возможный объем реализации нефтепродуктов по объектам нефтебазового хозяйства и минимальная себестоимость хранения нефтепродуктов на начало перспективного планового периода 6, в — перспективные модели основных технико-экономических показателей деятельности объектов нефтебазового хозяйства 7, а — наиболее эффективные направления и очередность капитальных вложений в расширение и реконструкцию нефтебазового хозяйства 7, б — схема перспективных оптимальных внутрирайонных перевозок нефтепродуктов 7, в — варианты основных технико-экономических показателей деятельности нефтебазового хозяйства по этапам долгосрочного планирования 7, г — мероприятия по совершенствованию перспективного планирования нефтеснабжения |  |

Значение наиболее достоверной потребности, полученной при краткосрочном прогнозировании, является основой для построения смешанных расчетно-фактических динамических рядов показателей, используемых для проведения расчетов всеми тремя способами при среднесрочном прогнозировании. В свою очередь на основе наиболее достоверного значения среднесрочного прогноза строятся расчетно-фактические ряды для проведения долгосрочного прогнозирования. Отличительная особенность построения долгосрочного прогноза потребности — использование более укрупненных, чем на предыдущих стадиях прогнозирования, показателей. Если при кратко- и среднесрочном прогнозировании перспективная потребность определяется по каждому виду нефтепродуктов, то при долгосрочном прогнозировании потребности определяются по сумме нефтепродуктов (автобензину и дизельному топливу). Число включаемых в модель потребителей при долгосрочном прогнозировании почти в два раза меньше, чем при кратко- и среднесрочном прогнозировании. [c.53]

Получаем те же условия (1), которые соответствуют минимуму затрат для заданного объема производства. Но в формуле (12) множитель Лагранжа заменен на цену продукции. В оптимуме цена должна быть равна предельным затратам и, следовательно, в долгосрочном периоде и для адаптированной структуры КПЗ = ДПЗ=р, т. е. краткосрочные и долгосрочные затраты равны между собой и одновременно равны цене продукции. Это важное свойство оптимума использовано при построении модели распределения затрат между разведкой и разработкой месторождений. В краткосрочном периоде независимо от того, оптимальна производственная мощность (т. е. достигнута структурная адаптация к выпуску продукции) или нет, цена всегда должна быть равна краткосрочным приростным затратам. [c.37]

Как было уже отмечено, для описанной модели увеличение нормы дисконта приводит к крайне незначительному росту стоимости дополнительной добычи в долгосрочном периоде. В то же время ее увеличение обусловливает уменьшение затрат на прирост добычи в краткосрочном периоде примерно на 30%, после чего они стабилизируются несмотря на увеличение нормы дисконта. Что касается капиталовложений в разведку, то увеличение нормы дисконта приводит к чрезвычайно быстрому уменьшению капиталовложений (на 30% при увеличении нормы дисконта на 20%). [c.175]

Основоположники традиционного технического анализа, а также многие выдающиеся трейдеры первой половины прошлого столетия исследовали как долгосрочные циклы, так и краткосрочные циклы ценовых колебаний. Большинство из них в той или иной степени практиковали свинг-трейдинг. Изучение их работ помогает понять происхождение тех принципов ценового поведения, которые лежат в основании трех базовых типов торговых моделей свинг-трейдинга. [c.24]

Ценовые модели встречаются как на краткосрочных, так и на долгосрочных графиках. Способы интерпретации в том и другом случае практически не отличаются. На долгосрочных графиках очень хорошо видны двойные вершины и основания. Двойная вершина образуется, когда ценам не удается преодолеть уровень предыдущего пика сопротивления, и они поворачивают вниз, пересекая уровень последнего промежуточного спада. Двойное основание является зеркальным отображением двойной вершины. Примеры модели двойная вершина, регистрирующей перелом основной восходящей тенденции, показаны на графиках рынков кукурузы и меди (рис. 8.5 и 8.12а). Расстояние между двумя пиками этих моделей составляет почти семь лет. На рынке пшеницы (рис. 8.10) видна модель основания "голова и плечи", формирование которой продолжалось с 1964 по 1972 год. На долгосрочных графиках также очень хорошо заметны треугольники, которые обычно являются моделями продолжения тенденции, но временами могут показывать ее перелом. На недельном графике фьючерсного индекса СКВ (рис. 8.2) четко виден симметричный треугольник. [c.189]

Открытая экономика связь между бюджетным дефицитом и дефицитом счета текущих операций последствия протекционистской политики влияние кредитно-денежной политики на стоимость валюты (обменный курс) долгосрочные последствия макроэкономической политики. Экономика в краткосрочной перспективе, модели краткосрочных колебаний экономической активности. Кейнсианский анализ инструменты анализа. Модель IS-LM, эффект Пигу и неоклассический синтез. Критика положений модели неоклассического синтеза IS-LM и анализ на ее основе монетарной и фискальной политики. Агрегированные спрос и предложение. Теории, лежащие в основе кривой совокупного предложения. Краткосрочный выбор между инфляцией и безработицей. Открытая экономика в краткосрочной перспективе модель Манделла-Флеминга роль кредитно-денежной и бюджетно-налоговой политики при фиксированном и плавающем валютном курсе. [c.128]

В соответствии с данной теорией денежная масса, находящаяся в обращении, играет основную роль в стабилизации и развитии рыночной экономики. Современные рыночные отношения воспринимаются как устойчивая, саморегулирующаяся система, обеспечивающая экономическую эффективность. Также данная теория предполагает вмешательство государства в рыночные отношения для создания активизации конкурентных сил рынка при помощи рациональной денежной политики. В зависимости от реакции рынка на государственные вмешательства рассматривается две модели краткосрочная и долгосрочная. Краткосрочная модель предполагает, что увеличение денежной массы ведет к понижению процентных ставок и расши-рениюспроса, сокращению безработицы. Если увеличение денежной массы происходит и в дальнейшем, то происходит интенсификация процесса инвестирования. В результате происходит рост объема производства, О продаж, доходов и спроса на деньги, что повысит про- центную ставку. Условием долгосрочного равновесия денежного рынка монетарная теория считает установление связи между долгосрочными темпами роста предложения денег и долгосрочным темпом роста реального продукта. В данном случае долгосрочный темп роста предложения денег должен быть равен сумме долгосрочного темпа роста реального продукта и темпа ожидаемой инфляции. Целью проведения долгосрочной денежной политики является стабилизация возникающей инфляции и превращение инфляционных процессов в полностью прогнозируемые. Если данные цели в краткосрочном и долгосрочном периодах будут достигнуты, то, по мнению монетарной школы, ситуация будет способствовать поддержанию оптимальных темпов экономического роста. [c.40]

Агрегированные модели народного хозяйства (или модели экономического роста) предназначены для изучения основных тенденций развития экономики. При этом исследуются общие закономерности процесса расширенного воспроизводства, роста национального дохода, соотношения фондов потребления и накопления, фондовооруженности и производительности труда. Особенно большое значение агрегированные модели народного хозяйства имеют для исследования закономерностей развития экономики страны в течение продолжительных периодов времени — порядка нескольких десятилетий. Если для анализа перспектив развития народного хозяйства на период до десяти — двадцати лет, а также при составлении среднесрочных и краткосрочных планов можно использовать детальные математические модели, которые удается наполнить достаточно достоверной исходной информацией, то для анализа долгосрочных тенденций детализация модели невозможна, поскольку в подробной модели приходится предсказы-. вать значения большого числа параметров на долгие годы вперед, что практически неосуществимо. Так, необходимо предсказать на несколько десятилетий вперед возможности изменения технологии производства и соответствующие изменения в спросе на сырьевые ресурсы. Необходимо предсказать результаты геологических изысканий полезных ископаемых, указать структуру источников энергии, оценить их эффективность и так далее. Конечно, такую информацию вряд ли можно надежно прогнозировать на срок, скажем, в пятьдесят лет. Поэтому при построении математических моделей народного хозяйства, предназначенных. для исследования долгосрочных перспектив развития, стараются использовать минимум исходной прогнозируемой информации. [c.234]

Таким образом, владельцы собственного капитала ведут очень рискованную игру, и принцип привлечения заемных средств, который гласит, что это палка о двух концах, проявляется со всей очевидностью. Читатель может отчетливо представить себе их положение в модели выбора решения посредством калькуляции, рассмотренной в нашей книге ранее. Еще одна потенциальная проблема, связанная с необходимостью обслуживания долга, заключается в достижении достаточно высокой прибыльности в краткосрочном периоде. Это может оказать негативное воздействие на перспективы долгосрочной жизнеспособности предприятия. Если капитальные расходы, расходы на НИОКР и рекламу не просто урезаны, а сведены к нулю, компания может оказаться не в состоянии соревноваться с конкурентами даже после выплаты долгов. Однажды отстав от них, она может оказаться не в состоянии вернуть утраченные конкурентные позиции несмотря на достаточно высокий уровень расходов на эти нужды после уплаты долгов. Эмпирическое правило гласит, что общая стоимость средств, израсходованных LBO (собственный капитал и долговые обязательства) не должна превышать 6/8 текущей стоимости денежных потоков фирмы до уплаты налогов. Если это правило не выполняется и если привлеченные средства составляют значительную долю общей стоимости, то вероятность невыполнения обязательств следует оценивать как значительную. [c.718]

Данная модель выражает совокупное влияние корректировочных процедур на величину чистой прибыли, приводит к соответствующему изменению денежных средств за отчетный период. Общее изменение денежных средств необходимо представлять как совокупность изменений денежных средств от текущей, инвестиционной и финансовой деятельности организации. При этом необходимо использовать данные по прибыли, полученной от продажи внеоборотных активов, в дивидендах и процентах по долгосрочным финансовым вложениям (Ринв), прибыли от продажи краткосрочных ценных бумаг (Пфин), данные о приращении величины краткосрочных финансовых вложений (ДФ) [c.96]

Статья Бреннана и Шварца представляет интересное описание модели, которая связывает доходность любой облигации с краткосрочными и долгосрочными процентными ставками и затем выводит закономерные цены облигаций. [c.645]

В соответствии с такого рода философскими суждениями в традиционной кейнсианской теории сделан акцент на макроэкономическом анализе в краткосрочный период (short run). Как мы убедимся в данной главе, такой подход позволяет углубить понимание механизма отклонения экономики от уровня полной занятости в краткосрочный период. Такой подход также позволяет понять роль бюджетно-налоговой стабилизационной политики в традиционной кейнсианской модели. В последующих главах мы увидим, однако, что кейнсианской модели с акцентом анализа на краткосрочный период противостоит классическая модель, в которой основное внимание уделяется корректировкам экономики в долгосрочный период. [c.495]

Монетаристы, следуя традиционной кейнсианской модели, предполагают, что неполная информация вызывает положительный наклон кривой краткосрочного совокупного предложения. Они утверждают, что долгосрочные ожидания меняются при появлении новой информации, так что достигается естественный уровень производства и долгосрочная кривля совокупного предложения принимает вертикальное положение. [c.586]

Д о Я Я С г- ft -) к т so о Я яго одО - sSi1- Л ё "g "gS Eg- ra3 i asSS" гшя fD KS K Д j - О л иЦ"1 — i E К Й Сг Ф K fD " s о пэ Q i . Q SO aoS= ill -1 Ji1 P" i ll Eo я д -5 T3 ЙааОс wa""° w 2, т w"mM r )=> д I-H дО -- oo оэ п) Э ш>з ТЗ "О D5 H H W х vi, S-. 8 If Способы и модели прогнозирования Таблица 6 Форма 010107 Верификация краткосрочного средне- и долгосрочного) прогноза потребности в автобензине по управлению Госкомнефтепропукта РСФСР и отбор наиболее достоверного прогноза на гг. [c.64]

Один из наиболее запутывающих аспектов торговой техники Тейлора — определение, является ли данный день днем покупки или днем короткой продажи. Тейлор придерживался очень механического подхода. Но, несмотря на это, проводил сделки, которые, казалось, выпадали из последовательности. Он мог фактически иметь короткую позицию в день покупки, просто в такой день он изменял его название на покупка максимума дня ставится на первое место Это не очень помогает трейдерам, пытающимся изучить его технику. Моментум пинболл (Momentum Pinball) автоматически сообщит вам, следует ли вам на следующий день покупать или продавать коротко. Как и модель 80—20, этот индикатор не имеет никакого долгосрочного значения в смысле указания направления. Однако для краткосрочных (одно- или двухдневных) колебаний лучше него нет. [c.34]